Portföy Yönetimi A.Ş.

2013’e Bakış...

İçindekiler

1

Dünyada Parasal genişleme devam edecek mi?

2

HS piyasaları bundan nasıl etkilenir?

3

TL faizler daha da düşer mi?

4

Dövizde ne bekliyoruz?

5

Ya emtialar?

6

Ve tabi Çin...

7

2013’ün Kilometre Taşları

8

Özet

2

Portföy Yönetimi A.Ş.

1

Dünyada parasal genişleme devam edecek mi?

ABD ve Euro Bölgesi’nde parasal büyüme 2013 yılında da devam

edecek, bu likiditenin varlık fiyatlarında artışa sebep olması beklenebilir

i.

ii.

iii.

iv.

v.

Fed Bilanço Büyüklüğü & Bloomberg Dünya Hisse Endeksi arasında korelasyon var

mı?

ABD Enflasyon ve İşşizlik Verileri

Avrupa Merkez Bankası Bilanço Büyüklüğü

2013 Avrupa’daki izlenmesi gereken kritik gelişmeler

Diğer önemli riskler-Japonya’daki Parasal Genişleme ve Bütçe Açığı

3

Portföy Yönetimi A.Ş.

i.

Fed Bilanço Büyüklüğü &

Bloomberg Dünya Hisse Endeksi

arasında korelasyon var mı?

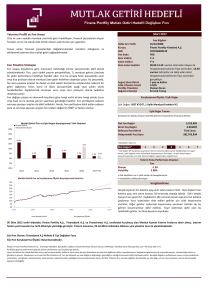

2.9 Trilyon USD büyüklüğündeki Fed

Bilançosu bu yıl yapılacağı açıklanan

genişlemeyle (QE 4) 4.0 Trilyon

USD’yi geçebilir. Grafikte de

görüleceğe üzere parasal genişleme

global hisse senedi piyasasında

yükselişi destekliyor.

Ancak 2013 Şubat sonunda artırılması

gereken borçlanma tavanının

Demokratlar ve Cumhuriyetçiler

arasında

sürtüşme

çıkarma

İhtimali de

var

4

Portföy Yönetimi A.Ş.

ii.

ABD Tüketici Fiyatları Değişimi

ABD İşşizlik Oranı

Fed Bilanço büyüklüğünü 4.0 Trilyon USD’nin üzerine

taşıyacak olan parasal genişlemenin, ABD’de enflasyon

%2.5’e çıkana ve işşizlik oranı %6.5’a düşene kadar devam

edeceği açıklandı

5

Portföy Yönetimi A.Ş.

iii.

Avrupa Merkez Bankası

Bilanço Büyüklüğü*

3 Trilyon EUR olan Avrupa Merkez

Bankası bilanço büyüklüğü bu yıl

yapılacağı ilan edilen genişlemeyle 4.0

Trilyon Euro’yu aşabilir. Yardım isteyen

ülkeler kervanına İspanya’nın ardından

İtalya da katılabilir. Fransa’dan kötü

sinyaller gelme ihtimali de göz ardı

edilmemeli. Ancak ECB’nin LTRO

vadelerinin gelmesiyle birlikte banka

fonlama maliyetlerinin düşmesi ve diğer

merkez bankalarının (BOE) daha elverişli

koşullar önermesinden dolayı Avrupa

Merkez Bankası bilançosunda kısa

vadede küçülme olabilir

* Üye ülke merkez

bankalarıyla birlikte

AMB Bilanço

büyüklüğü; 5.5

trilyon EUR

civarındadır

6

Portföy Yönetimi A.Ş.

iv.

2013 Avrupa’daki izlenmesi gereken kritik gelişmeler

•

•

•

•

•

•

•

•

•

•

Geçen sene sonunda Kurtarma Planı başlatılan İspanya’nın 2013 için yüklü finansal

kaynaklara ihtiyaç duyması

Güney Kıbrıs Rum Kesimi Başkanlık Seçimleri : 17 Şubat 2013 – Temerrüde düşer mi?

İtalya Seçimleri

: 10 Mart 2013 – Monti seçilir ise ne olur?

Almanya Seçimleri : 22 Eyül 2013 – Merkel’le yola devam mı?

Portekiz ve İrlanda Kurtarma Planları Bitişi: 2013 Sonu

Fransa’ya gelebilecek kredi notu indirimi

Britanya ve İskoçya arasında İskoçya’nın Britanya’dan ayrılması ile ilgili sorunlar

Britanya’nın Avrupa Birliğinden Ayrılması Tartışmaları

Avrupa’da Gasprom’la ilgili rekabet kurulu problemleri

İran konusundaki gelişmeler Avrupa’yı bölebilir

7

Portföy Yönetimi A.Ş.

v.

Japonya Bütçe Dengesi (% GSYH) & TÜFE

Japonya Parasal Taban & Yıllık Değişimi

Kronik deflasyondan çıkamayan Japonya’da yeni kurulan

hükümet parasal genişleme ve zayıf JPY ve %2 enflasyon

hedefliyor. Sonuç olarak JPY global piyasalarda yeniden

fonlama için kullanılan para birimine (carry trade) dönüşebilir

8

Portföy Yönetimi A.Ş.

2

HS piyasaları nasıl etkilenir?

İMKB, %52,5’lik 2012 rallisine rağmen pahalı görünmüyor ancak

bankacılık sektörünün İMKB endekslerindeki ağırlığı ve 2013 yılı

bankacılık sektör beklentilerinin de çok parlak olmadığı göz önüne

alındığında, hisse bazlı hareketlerin dolayısı ile HS seçimlerinin önem

kazanacağı beklenebilir

i.

ii.

Seçilmiş Ülkeler F/K

İMKB 100 Endeksi’nde Sektör Ağırlıkları

9

Portföy Yönetimi A.Ş.

i.

Seçilmiş Ülkeler F/K*

İMKB 2012’deki yükselişe rağmen

hala pahalı görünmüyor. Ancak bu

yıl yurtdışından, 2012 yılındaki

ölçüde, bir ayrışma beklemiyoruz

* F/K

= Firma Piyasa Değeri / Firmanın Tahmin

Edilen Yıllık Net Karı , bu oranın düşmesi ülkenin

ucuzladığı anlamına gelir

10

Portföy Yönetimi A.Ş.

ii.

İMKB 100 Endeksi’nde

Sektör Ağırlıkları

Bankacılık sektörü İMKB 100

Endeksi’nde ağırlık olarak %42.32

ile ilk sıradadır. Bankacıların da

beklentilerine göre 2013 yılı

bankacılık sektörü için zor bir yıl

olacak gibi görünüyor. Bu da

Endeksin yükselişini kısıtlayacağı

için hisse bazında hareketlilik

görülebilir ve HS seçimleri önem

kazanabilir

11

Portföy Yönetimi A.Ş.

3

TRL Faizlerdeki düşüş devam eder mi?

Dünyanın her yerinde reel faiz baskısının olduğu bu dönemde

enflasyonda çok beklenmedik bir düşüş olmadığı sürece, Devlet İç

Borçlanma Senetleri’nde ve Mevduatlarda faizlerin diplere yaklaştığını

düşünüyoruz

i.

ii.

iii.

iv.

Gösterge Hazine Tahvili Yıllık Bileşik Faizi – 1 Aylık TL Mevduat Yıllık net Bileşik

Getirisi karşılaştırması

Enflasyon ve 1 Aylık TL Mevduat Net Bileşik Reel Getiri karşılaştırması

2013 Yılı Hükümet Programı Ekonomik Hedefler

Seçilmiş Ülkeler 1 Yıllık Gösterge Hazine Tahvili Bileşik Faizi-Cari Enflasyon ve Reel

Getiri

12

Portföy Yönetimi A.Ş.

i.

Gösterge Hazine Tahvili Yıllık

Bileşik Faizi – 1 Aylık TL Mevduat

Yıllık net Bileşik Getirisi

Devlet İç Borçlanma Senetleri’nde,

enflasyonda çok beklenmedik bir

düşüş olmadığı sürece, gösterge

faizlerin diplere yaklaştığını

düşünüyoruz. TL mevduat faiz

oranlarının bankaların likidite

ihtiyaçları ve enflasyon beklentilerinin

yüksek kalmasından dolayı daha fazla

inemediğini görüyoruz.

13

Portföy Yönetimi A.Ş.

ii.

Enflasyon ve 1 Aylık TL

Mevduat Net Bileşik Reel

Getiri*

Tüfe’yle, mevduat faizleri

karşılaştırıldığında net reel getiri şu

anda eksilerde dolaştığı için,

mevduat faizlerinde düşüşün sınırlı

kalacağını düşünüyoruz.

Dolayısıyla Hazine faizlerindeki

düşüşün de sonuna yaklaştığımıza

inanıyoruz

Reel Getiri = (1+Mevduat Faizinin Yıllık

Bileşik Net Getirisi) / ( 1+Enflasyon). Yani enflasyon

ve stopajdan arındırılmış mevduat getirisi

* Beklenen

14

Portföy Yönetimi A.Ş.

iii.

2013 Yılı Hükümet

Programı Ekonomik

Hedefler

2013 YILI PROGRAMI GENEL

EKONOMİK HEDEFLER

2010

2011

2012¹

2013²

2,4

5,6

3,7

3,0

12,8

9,4

3,1

4,0

8,6

8,9

3,2

4,2

9,2

8,5

3,2

4,0

-46.643

-77.141

-58.688

-60.700

731.608

774.188

799.282

858.006

-6,4

-10,0

-7,3

-7,1

10.022

10.469

10.673

11.318

6,4

10,5

7,4

5,3

BÜYÜME HIZLARI (%)

Hükümetin 2013 yılı programında

Tarım

büyüme %4, enflasyon %5.3

Sanayi

hedeflenmekte. Piyasalar ise

Hizmetler

enflasyonda %6.34’ü beklemekte.

GSYH

Cari açık ise 60 milyar USD

DİĞER DEĞİŞKENLER

öngörülmekte olup Cari Açık/GSYH Cari Açık (Milyon USD)

oranındaki düşüşün yavaşlayacağı GSYH (Cari Fiyatlarla, Milyon USD)

ve seneyi -%7.07 olarak

Cari Açık / GSYH (%)

tamamlayacağı düşünülmekte

Kişi Başı GSYH (Cari Fiyat, Milyon USD)

TÜFE Yıl Sonu (%)

-1 Gerçekleşme Tahmini

-2 Program

15

Portföy Yönetimi A.Ş.

iv.

Seçilmiş Ülkeler 1 Yıllık Gösterge

Hazine Tahvili Bileşik Faizi,

Cari Enflasyon – Reel Getiri*

Cari Tüfe değerleriyle indirgediğimiz

1 yıllık gösterge devlet iç borçlanma

senetleri getirilerinden, Dünyanın

her yerinde reel faiz baskısı

olduğunu ve Türkiye’deki reel

faizlerin eksi değerlere indiğini

görüyoruz

*

10 Ocak 2013 Tarihi itibariyle

16

Portföy Yönetimi A.Ş.

4

Dövizde ne bekliyoruz?

Bu yıl Türkiye için ikinci bir not artışının gelmesi ihtimal dahilinde. Şu

anda 2.07 civarlarında olan (0.5 EUR+0.5 USD) döviz sepeti için 2.00 ve

1.90’ların TCMB müdahaleleri için izlenmesi gereken seviyeler

olabileceğini düşünüyoruz

i.

ii.

Rating Artışı olabilir mi?

TCMB Reel Efektif Kur Endeksi & (0.5 EUR+0.5 USD) Döviz Sepeti

17

Portföy Yönetimi A.Ş.

i.

Türkiye’nin Kredi Notu

Moody’s tarafından da

artırılabilir

Fitch, 5 Kasım 2012’de Türkiye’nin kredi

notunu BBB-’ye yükseltip yatırım yapılabilir

seviyeye getirdi. Tablodaki seçilmiş ülkelerin

5 yıllık CDS* verilerinden, Türkiye’nin

notunun zaten piyasalar tarafından yatırım

yapılabilir seviyeye getirildiği görülebilir. Bir

ülkenin tam anlamıyla yatırım yapılabilir

olması için en az iki rating kuruluşu

tarafından o seviyeye getirilmesi gerektiği

için, Moody’s tarafından yapılmasını

beklediğimiz not artışı önem kazanmakta.

Bununla ilgili olarak, Şubat’ta Meclis’te

görüşülmesi beklenen ‘’kara parayla

mücadele’’ düzenlemelerini

içeren yasa tasarısı

izlenmeli

5 Yıllık CDS

Polonya

Fransa

Japonya

Peru

Kolom biya

Meksika

Bulgaristan

Filipinler

Brezilya

Türkiye

İsrail

Endonezya

G.Afrika

İtalya

İspanya

80

85

87

90

92

92

93

102

108

125

125

138

154

227

251

Fitch

Moody's

Kredi Notu Kredi Notu

AAAA

A+

BBB

BBBBBB

BBBBB+

BBB

BBBA

BBBBBB

ABBB

A2

Aa1

Aa3

Baa2

Baa3

Baa1

Baa2

Ba1

Baa2

Ba1

A1

Baa3

Baa1

Baa2

Baa3

Credit Default Swap-Yabancı para

cinsinden hazine tahvillerinin temerrüt sigortası

*CDS:

18

Portföy Yönetimi A.Ş.

ii.

TCMB Reel Efektif Kur

Endeksi & (0.5 EUR+0.5 USD)

Döviz Sepeti

TCMB Başkanı, yaptığı açıklamada

Reel Efektif Kur Endeksi için 120 ve

130 seviyelerini kritik seviyeler olarak

işaret etmişti. 2012 sonunda 118.31

olan endeks kaba bir hesapla, sepet

2.0’ye ve 1.90’a düşerse sırasıyla 120

ve 130 seviyelerine gelebilir.

Dolayısıyla döviz sepetinin 2.00 ve

1.90 düzeyleri TCMB müdahaleleri

için izlenmesi gereken seviyeler

olabilir

TÜFE bazlı Reel Efektif Döviz Kuru: Enflasyon

oranlarıyla düzeltilmiş kur

19

Portföy Yönetimi A.Ş.

5

Ya Emtialar?

2013 yılında emtialar için belirleyici, büyüme ve Çin olacak gibi

görünüyor. Ekonomist ve analistler, altında USD bazında ortalama %8

civarında bir yükseliş beklerken, petrol fiyatlarında sürpriz bir düşüş

yaşanması ihtimali de göz ardı edilmemeli

i.

ii.

iii.

2010’dan bu yana ayrışan Brent ve New York Petrol Fiyatlarının Arasındaki Farkın

Yeniden Azalmaya Başlaması ne ifade ediyor?

Emtia Fiyatlarının hareketini Çin ekonomisi belirler

Altında Olumlu ve Olumsuz Görülen Faktörler

20

Portföy Yönetimi A.Ş.

i.

2010’den bu yana Ayrışan Brent ve

New York Petrol Fiyatlarının

Arasındaki Farkın Yeniden Azalmaya

Başlaması

2010’den bu yana Brent ve ABD petrol

fiyatlarındaki ayrışma, ABD’de kullanıma

giren kayaç gazının ülkedeki petrol

talebini aşağıya çekmesinden

kaynaklanmaktaydı. OPEC ülkelerinden

arzda ciddi bir kısıtlama gelmediği

taktirde, bu ikisinin arasındaki fiyat farkı

Brent petrol fiyatlarının ABD petrol

fiyatlarına yaklaşması yoluyla kapanabilir.

Bu ise petrol fiyatlarında sürpriz bir düşüş

yaşanabileceğine işaret ediyor olabilir

21

Portföy Yönetimi A.Ş.

ii.

Emtia Fiyatlarının

hareketini Çin

ekonomisi belirler

Grafikte görüldüğü üzere, 2003 ve

sonrasında Londra Metal Borsası

Metal Endeksi’nin yıllık değişimi ile

Çin GSYH değişimi benzerlik

göstermektedir. 2013 yılında hem

metaller hem de diğer emtiaların

fiyat seviyelerinin ne olacağını

anlayabilmek için Çin ekonomosinin

gözlenmesi gerektiğini düşünüyoruz

22

Portföy Yönetimi A.Ş.

iii.

Altında Olumlu ve Olumsuz Görülen Faktörler

2013 Ortalama Fiyat Tahminleri

(USD/ons)

Deutsche Bank

HSBC

Credit Suisse

UBS

Morgan Stanley

Citibank

Barclays

Ortalama

Cari Altın Fiyatı1

*

18 Ocak 2013 Tarihi

itibariyle

1.850

1.760

1.840

1.900

1.852

1.750

1.850

1.829

1.690

Olumlu

• Global parasal genişleme

• Global Bütçe Açıkları

• USD’nin potansiyel zayıflığı

• Gelişmiş ülkeler merkez bankalarının altın

rezervlerini tutmaya devam etmesi ve

gelişmekte olan ülkelerin ise rezerv

çeşitlendirmek için altına olan iştahlarının

devam etmesi

Olumsuz

• Hurda altın arzı

• Mücevherat sektöründe talep zayıflığı

• Miktarları sınırlı olsa da yeni açılan

madenlerden gelecek olan arz

23

Portföy Yönetimi A.Ş.

6

Ve Tabi Çin...

Çin 2013 yılında Global ekonominin gidişatında yine önemli rol

oynayacak gibi görünüyor. Çin’in büyümesindeki özellikle inşaat

sektöründen kaynaklı sağlıksız yapı sürmekle birlikte, hem mali hem de

para politikalarında, genişleme yapabilecek, hareket alanları var

i.

ii.

iii.

Çin Ekonomisi’nin büyümesinde yapısal sorunlar var

Devam Etmekte Olan Gayrimenkul Projelerine Verilmiş Yerel Krediler artmaya

devam ediyor

Ama para ve mali politikalarda hareket alanı var

24

Portföy Yönetimi A.Ş.

i.

Çin Ekonomisi’nin

büyümesinde yapısal

sorunlar var

Çin GSYH’na, net dış ticaretin katkısı,

yaşanan ihracat patlamasıyla 2007

yılına kadar artış göstermiş ve daha

sonra azalmaya başlamıştır. İnşaat

sektörünün payı ise 2008’de net dış

ticareti geçip 2011’de %23.5 gibi

yüksek bir seviyeye ulaşmıştır. Netice

olarak satılmayı bekleyen ciddi bir

yapı stoğu ve bunlarla ilişkili banka

bilançolarında kredi büyümesi

oluşmuştur

25

Portföy Yönetimi A.Ş.

ii.

Devam Etmekte Olan

Gayrimenkul Projelerine

Verilmiş Yerel Kredi (Milyar CNY*)

Dünya’da devam eden finansal

çalkantılara rağmen Çin’deki

gayrimenkul projelerine verilen

krediler artmaya devam etmektedir.

Ev fiyatlarının, kıyı bölgelerde, lokal

alım gücüne göre yüksek seyretmesi

ve iç bölgelerdeki satılmaya hazır yapı

stoğunun erimesinin yıllar alacak

olması sektörün temel sorunları olarak

görünmektedir. Bu durum banka

aktiflerinde potansiyel risklere işaret

etmektedir

CNY : Çin Yuanı

26

Portföy Yönetimi A.Ş.

iii.

Çin Bütçe ve Cari İşlemler Dengesi

Karşılaştırma

Çin Döviz Rezervleri ve Merkez Bankası

Bilanço Büyüklüğü Karşılaştırma

Çin’de, Merkez Bankası bilanço büyüklüğü neredeyse döviz

rezervleri kadar olduğu için para politikalarında ve Cari İşlem

fazlası da bütçe açığından büyük olduğu için mali politikalarda

hareket alanı vardır

27

Portföy Yönetimi A.Ş.

2013’ün Kilometre Taşları

7

İspanya Bütçesi? – Şubat Sonu / Mart Başları

ABD Kredi Not İndirimi? - Mody’s / Fitch? - Mart Sonrası

İtalya Seçimleri

24 Şubat

ABD Hükümetinin Bütçe

Planını Kongreye Sunması

ABD 4Ç Büyüme

için son gün 27 Mart

ABD Bütçe Sorunları?

30 Ocak

BoJ Toplantısı

Japonya MB Başkan Ataması NS

Ortadoğu Riski?

22 Ocak

2013

Almanya Seçimleri

OCAK

ŞUBAT

MART

NİSAN

MAYIS

HAZİRAN

TEMMUZ

AĞUSTOS

İspanya Kurtarma Paketi ?

EYLÜL

EKİM

KASIM

ARALIK

Çin Büyüme Performansı

ABD Bush dönemi harcama programına tanınan 2 aylık sure uzatımı sona eriyor. 1 Mart

Ek önemlerle Borç Tavanının ertelenebileceği son tarih; 28 Şubat

ABD Hazinesi Borç Tavanına Çarpıyor; 15 Şubat

AMB Toplantısı 7 Şubat

28

ABD de Mali Uçurum Görüşmelerinde I Round; Ocak Sonu / Şubat Başı

Portföy Yönetimi A.Ş.

8

2013 Özet Beklentilerimiz

1.

2.

3.

4.

5.

2013’te Dünyada parasal genişleme devam edecek, buna paralel varlık

fiyatlarında artışlar beklenebilir

Hisse senetlerinin hem Dünya’da hem de Türkiye’de değer kazanması

beklenebilir. Türkiye’de hisse bazlı hareketler ve HS seçimleri önemli olacak

Enflasyonda çok beklenmedik bir düşüş olmaz ise, TL faizlerde diplere

yaklaştığımız düşünülmektedir

2013’te emtia fiyat hareketlerini, ağırlıklı büyüme ve Çin’in performansının

belirlemesi beklenebilir

Beklenmedik bir Global şok, TCMB tavır değişikliği ya da politik bir riskin

hayata geçmesi gibi durumlar oluşmadığı sürece sepet bazında dövizde çok

büyük hareketler beklenmeyebilir

29

Portföy Yönetimi A.Ş.

İletişim Bilgilerimiz…

www.fokusportfoy.com

Yıldırım Oğuz Göker Caddesi

Maya Plaza, Kat: 1 No:3-4

PK: 34335,

Akatlar / Beşiktaş / İstanbul

Tel # : +90 212 349 0000

Işılay Ündemir-Pazarlama ve Satış GMY

Tel.

: + 90 212 349 00 44

E-Mail

: isilay.undemir@fokusportfoy.com

Serkan Çıragil-Portföy Yönetimi GMY

Tel.

: + 90 212 349 00 46

E-Mail

: serkan.ciragil@fokusportfoy.com

"Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim

şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan

yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir."

30

Portföy Yönetimi A.Ş.