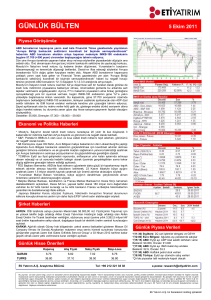

Akfen GYO - 31 03 2012

advertisement