Denizli Cam 03.2013.spk

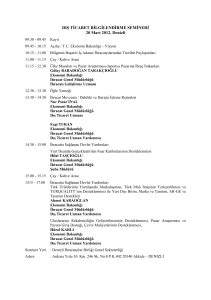

advertisement