ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 1 – ŞİRKETİN ORGANİZASYONU VE FAALİYET KONUSU

1.1. Faaliyet Konusu

Özbal Çelik Boru Sanayi Ticaret ve Taahhüt Anonim Şirketi (“Şirket”) 24 Temmuz 1995’de kurulmuş

olup ana faaliyet konusu spiral kaynaklı çelik boru kaplaması, üretimi ve bu ürünlere ait hammaddelerin

ticaretidir. Şirket doğalgaz, petrokimya ve petrol boruları, içme suyu boruları, kazık boruları , çelik yapı

boruları , genel ve özel amaçlı boru ve ek parçalarının imalatını gerçekleştirmektedir.

Şirket’in merkezi Göztepe Mahallesi Kartopu Caddesi Göksu Evleri B226 No:34 Kavacık - Beykoz /

İstanbul adresindedir. Kurumun ayrıca Eski Gölcük Yolu Üzeri 4. Kilometre Bila No. İzmit / Kocaeli’nde

faaliyet gösteren şubesi bulunmaktadır. Şirket’in Mersin’de üç adet fabrikası bulunmakta olup adresleri

aşağıdaki gibidir.

Fabrika 1: Tarsus Mersin Organize Sanayi Bölgesi Nacarlı Mevkii 12. Cd. No: 7 Akdeniz / Mersin

Fabrika 2: Tarsus Mersin Organize Sanayi Bölgesi, Nacarlı Mevkii 10. Cd. No: 4 Akdeniz / Mersin

Fabrika 3: Tarsus Mersin Organize Sanayi Bölgesi Rüştü Kazım Yücelen Cd. No:23 Akdeniz / Mersin

1 nolu fabrika Şirketin ilişkili taraflarından biri olan Özbal Metal Pazarlama Ltd. Şirketine kiralanmıştır,

2 nolu fabrika Kocaer Haddecilik Sanayi ve Ticaret A.Ş.’ye kiralanmış durumda olup , şirket üretim

faaliyetlerini 3. Fabrikasında yürütmektedir.

Şirket’in iletişim bilgileri aşağıdaki gibidir.

Tel : +90 216 465 96 97

Fax : +90 216 465 97 83

Web : www.ozbal.com

Şirket’in 31 Mart 2012 tarihi itibariyle çalışan sayısı 216 kişidir. (31 Aralık 2011: 211 Kişi)

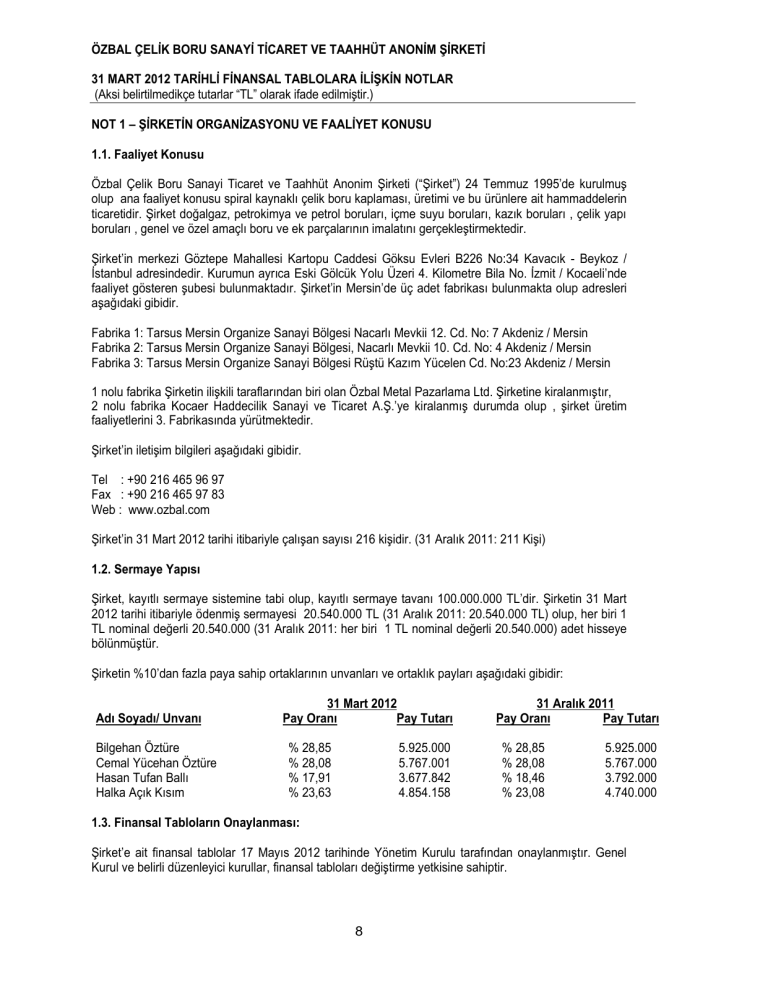

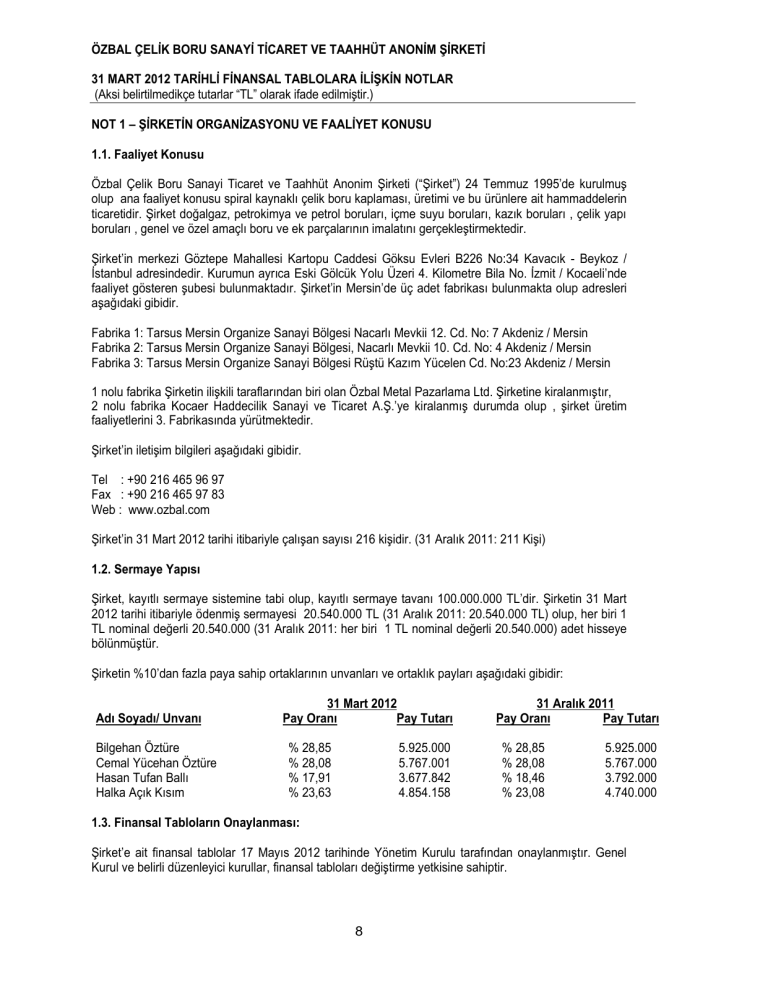

1.2. Sermaye Yapısı

Şirket, kayıtlı sermaye sistemine tabi olup, kayıtlı sermaye tavanı 100.000.000 TL’dir. Şirketin 31 Mart

2012 tarihi itibariyle ödenmiş sermayesi 20.540.000 TL (31 Aralık 2011: 20.540.000 TL) olup, her biri 1

TL nominal değerli 20.540.000 (31 Aralık 2011: her biri 1 TL nominal değerli 20.540.000) adet hisseye

bölünmüştür.

Şirketin %10’dan fazla paya sahip ortaklarının unvanları ve ortaklık payları aşağıdaki gibidir:

Adı Soyadı/ Unvanı

Bilgehan Öztüre

Cemal Yücehan Öztüre

Hasan Tufan Ballı

Halka Açık Kısım

31 Mart 2012

Pay Oranı

Pay Tutarı

% 28,85

% 28,08

% 17,91

% 23,63

5.925.000

5.767.001

3.677.842

4.854.158

31 Aralık 2011

Pay Oranı

Pay Tutarı

% 28,85

% 28,08

% 18,46

% 23,08

5.925.000

5.767.000

3.792.000

4.740.000

1.3. Finansal Tabloların Onaylanması:

Şirket’e ait finansal tablolar 17 Mayıs 2012 tarihinde Yönetim Kurulu tarafından onaylanmıştır. Genel

Kurul ve belirli düzenleyici kurullar, finansal tabloları değiştirme yetkisine sahiptir.

8

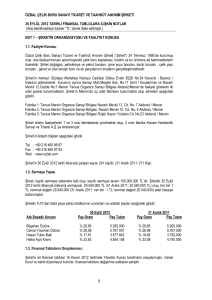

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR

2.1 Finansal Tabloların Hazırlanış Temelleri ve Belirli Muhasebe Politikaları:

Şirket, muhasebe kayıtlarını Türk Ticaret Kanunu ve vergi mevzuatına uygun olarak tutmakta, Sermaye

Piyasası Kurulu’na (“SPK”) sunduğu finansal tablolarını ise Sermaye Piyasası Kurulu tarafından belirlenen

formatta hazırlamaktadır.

Sermaye Piyasası Kurulu (“SPK”), Seri: XI, No: 29 sayılı “Sermaye Piyasasında Finansal Raporlamaya

İlişkin Esaslar Tebliğ” (“Seri: XI, No: 29 sayılı Tebliğ”) ile işletmeler tarafından düzenlenecek finansal

raporlar ile bunların hazırlanması ve ilgililere sunulmasına ilişkin ilke, usul ve esasları belirlemektedir.

Bu Tebliğ, 1 Ocak 2008 tarihinden sonra başlayan hesap dönemlerine ait ilk ara finansal tablolardan

geçerli olmak üzere yürürlüğe girmiştir ve bu Tebliğ ile birlikte Seri: XI, No: 25 sayılı "Sermaye

Piyasasında Muhasebe Standartları Hakkında Tebliğ" (“Seri: XI, No: 25 sayılı Tebliğ”) yürürlükten

kaldırılmıştır. Bu tebliğe istinaden, işletmeler finansal tablolarını Avrupa Birliği tarafından kabul edilen

haliyle Uluslararası Finansal Raporlama Standartları’na (“UMS/UFRS”) göre hazırlamaları

gerekmektedir. Ancak Avrupa Birliği tarafından kabul edilen UMS/UFRS’nin Uluslararası Muhasebe

Standartları Kurulu (“UMSK”) tarafından yayımlananlardan farkları Türkiye Muhasebe Standartları

Kurulu (“TMSK”) tarafından ilan edilinceye kadar UMS/UFRS’ler uygulanacaktır. Bu kapsamda,

benimsenen standartlara aykırı olmayan, TMSK tarafından yayımlanan Türkiye Muhasebe/Finansal

Raporlama Standartları (“TMS/TFRS”) esas alınacaktır.

2.2 Muhasebe Politikalarında Değişiklikler

Bu rapor tarihi itibariyle, Avrupa Birliği tarafından kabul edilen UMS/UFRS’nin UMSK tarafından

yayımlananlardan farkları TMSK tarafından henüz ilan edilmediğinden dolayı, ilişikteki finansal tablolar

SPK’nın Seri: XI, No: 29 sayılı Tebliğ’i çerçevesinde UMS/UFRS’ye göre hazırlanmış olup finansal

tablolar ve dipnotlar, SPK tarafından 14 Nisan 2008 tarihli duyuru ile uygulanması zorunlu kılınan

formatlara uygun olarak sunulmuştur.

Şirket, muhasebe politikalarını bir önceki yıl ile tutarlı olarak uygulamıştır.

2.3 Yüksek Enflasyon Dönemlerinde Finansal Tabloların Düzeltilmesi:

SPK, 17 Mart 2005 tarihinde almış olduğu bir kararla, Türkiye’de faaliyette bulunan ve SPK Finansal

Raporlama Standartları’na uygun finansal tablo hazırlayan şirketler için, 1 Ocak 2005 tarihinden itibaren

geçerli olmak üzere enflasyon muhasebesi uygulamasının gerekli olmadığını ilan etmiştir. Bu nedenle, ekli

finansal tablolarda, 1 Ocak 2005 tarihinden başlamak kaydıyla, Uluslararası Muhasebe Standartları Kurulu

( IASB ) tarafından yayımlanmış 29 No’lu “Yüksek Enflasyonlu Ekonomilerde Finansal Raporlama”

standardı (“UMS 29”) uygulanmamıştır.

9

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

2.4 Kullanılan Para Birimi:

Finansal tablolar, fonksiyonel para birimi ve finansal tablolar için sunum birimi olan TL cinsinden ifade

edilmiştir. Finansal tablolarda bulunan döviz cinsinden varlık ve yükümlülükler Türkiye Cumhuriyeti Merkez

Bankası tarafından açıklanan kurlar üzerinden sunum birimi olan TL’ye çevrilmişlerdir. Merkez Bankası

tarafından açıklanan kurlar aşağıdaki gibidir.

Döviz Cinsi

USD

EUR

31 Mart 2012

1,7729

2,3664

31 Aralık 2011

1,8889

2,4438

2.5 Karşılaştırmalı Bilgiler ve Önceki Dönem Tarihli Finansal Tabloların Düzeltilmesi:

Şirket’in finansal tabloları, Şirket’in mali durumu, performansı ve nakit akımlarındaki eğilimleri belirlemek

amacıyla önceki dönemle karşılaştırmalı olarak hazırlanmaktadır. 31 Mart 2012 ve 31 Aralık 2011 tarihli

finansal tabloları ve finansal tablolara ilişkin dipnotlar ile 31 Mart 2012 ve 31 Mart 2011 tarihlerinde sona

eren dönemlere ait gelir, kapsamlı gelir, nakit akış ve özkaynak değişim tabloları ve ilgili dipnotlar

karşılaştırmalı olarak sunulmuştur.

2.6. Muhasebe Tahminlerindeki Değişiklikler ve Hatalar

Finansal tabloların hazırlanmasında şirket yönetiminin, raporlanan varlık ve yükümlülük tutarlarını

etkileyecek, bilanço tarihi itibari ile vukuu muhtemel yükümlülük ve taahhütleri ve raporlama dönemi

itibariyle gelir ve gider tutarlarını belirleyen varsayımlar ve tahminler yapması gerekmektedir. Gerçekleşmiş

sonuçlar tahminlerden farklı olabilmektedir. Tahminler düzenli olarak gözden geçirilmekte, önemli

sapmaların varlığı durumunda gerekli düzeltmeler yapılmakta ve gerçekleştikleri dönemde gelir tablosuna

yansıtılmaktadırlar.

2.7. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları

31 Mart 2012 tarihi itibariyle sona eren hesap dönemine ait finansal tabloların hazırlanmasında esas

alınan muhasebe politikaları aşağıda özetlenen 1 Ocak 2012 tarihi itibariyle geçerli yeni ve değiştirilmiş

standartlar ve UFRYK yorumları dışında önceki yılda kullanılanlar ile tutarlı olarak uygulanmıştır. Bu

standartların ve yorumların Şirket’in mali durumu ve performansı üzerindeki etkileri ilgili paragraflarda

açıklanmıştır.

1 Ocak 2012 tarihinden itibaren geçerli olan yeni standart, değişiklik ve yorumlar aşağıdaki

gibidir:

UMS 12 Gelir Vergileri – Esas Alınan Varlıkların Geri Kazanımı (Değişiklik)

UMS 12, i) aksi ispat edilene kadar hukuken geçerli öngörü olarak, UMS 40 kapsamında gerçeğe uygun

değer modeliyle ölçülen yatırım amaçlı gayrimenkuller üzerindeki ertelenmiş verginin gayrimenkulün

taşınan değerinin satış yoluyla geri kazanılacağı esasıyla hesaplanması ve ii) UMS 16’daki yeniden

değerleme modeliyle ölçülen amortismana tabi olmayan varlıklar üzerindeki ertelenmiş verginin her

zaman satış esasına göre hesaplanması gerektiğine ilişkin güncellenmiştir. Değişikliklerin geriye dönük

olarak uygulanması gerekmektedir. Bu değişiklik henüz Avrupa Birliği tarafından kabul edilmemiştir.

Değişikliğin Şirket’in finansal durumu veya performansı üzerinde etkisi olmamıştır.

10

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

UFRS 7 Finansal Araçlar: Açıklamalar – Geliştirilmiş Bilanço Dışı Bırakma Açıklama Yükümlülükleri

(Değişiklik),

Değişikliğin amacı, finansal tablo okuyucularının finansal varlıkların transfer işlemlerini (seküritizasyon

gibi) - finansal varlığı transfer eden taraf üzerinde kalabilecek muhtemel riskleri de içerecek şekilde daha iyi anlamalarını sağlamaktır. Ayrıca değişiklik, orantısız finansal varlık transferi işlemlerinin hesap

döneminin sonlarına doğru yapıldığı durumlar için ek açıklama zorunlulukları getirmektedir.

Karşılaştırmalı açıklamalar verilmesi zorunlu değildir. Değişiklik sadece açıklama esaslarını

etkilemektedir ve Şirket’in finansal durumunu veya performansı üzerinde etkisi olmamıştır.

Yayınlanan ama yürürlüğe girmemiş ve erken uygulamaya konulmayan standartlar

Finansal tabloların onaylanma tarihi itibariyle yayımlanmış fakat cari raporlama dönemi için henüz

yürürlüğe girmemiş ve Şirket tarafından erken uygulanmaya başlanmamış yeni standartlar, yorumlar ve

değişiklikler aşağıdaki gibidir. Şirket aksi belirtilmedikçe yeni standart ve yorumların yürürlüğe

girmesinden sonra finansal tablolarını ve dipnotlarını etkileyecek gerekli değişiklikleri yapacaktır.

UMS 1 Finansal Tabloların Sunumu (Değişiklik) – Diğer Kapsamlı Gelir Tablosu Unsurlarının Sunumu

Değişiklikler 1 Temmuz 2012 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir fakat erken

uygulamaya izin verilmektedir. Yapılan değişiklikler diğer kapsamlı gelir tablosunda gösterilen

kalemlerin sadece gruplamasını değiştirmektedir. İleriki bir tarihte gelir tablosuna sınıflanabilecek (veya

geri döndürülebilecek) kalemler hiçbir zaman gelir tablosuna sınıflanamayacak kalemlerden ayrı

gösterilecektir. Değişiklikler geriye dönük olarak uygulanacaktır. Bu standart henüz Avrupa Birliği

tarafından kabul edilmemiştir. Değişiklik sadece sunum esaslarını etkilemektedir ve Şirket’in finansal

durumunu veya performansı üzerinde bir etkisi olmayacaktır.

UMS 19 Çalışanlara Sağlanan Faydalar (Değişiklik)

Standart 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken

uygulamaya izin verilmiştir. Bazı istisnalar dışında uygulama geriye dönük olarak yapılacaktır.

Standartta yapılan değişiklik kapsamında birçok konuya açıklık getirilmiş veya uygulamada değişiklik

yapılmıştır. Yapılan birçok değişiklikten en önemlileri tazminat yükümlülüğü aralığı mekanizması

uygulamasının kaldırılması ve kısa ve uzun vadeli personel sosyal hakları ayrımının artık personelin hak

etmesi prensibine göre değil de yükümlülüğün tahmini ödeme tarihine göre belirlenmesidir. Bu standart

henüz Avrupa Birliği tarafından kabul edilmemiştir. Şirket, düzeltilmiş standardın finansal durumu ve

performansı üzerine etkilerini değerlendirmektedir.

UMS 27 Bireysel Finansal Tablolar (Değişiklik)

UFRS 10’nun ve UFRS 12’nin yayınlanmasının sonucu olarak, UMSK UMS 27’de de değişiklikler

yapmıştır. Yapılan değişiklikler sonucunda, artık UMS 27 sadece bağlı ortaklık, müştereken kontrol

edilen işletmeler ve iştiraklerin bireysel finansal tablolarda muhasebeleştirilmesi konularını içermektedir.

Bu değişikliklerin geçiş hükümleri UFRS 10 ile aynıdır. Bu standart henüz Avrupa Birliği tarafından kabul

edilmemiştir. Söz konusu değişikliğin Şirket’in finansal durumunu veya performansı üzerinde hiçbir etkisi

olması beklenmemektedir.

11

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

UMS 28 İştiraklerdeki ve İş Ortaklıklarındaki Yatırımlar (Değişiklik)

UFRS 11’in ve UFRS 12’nin yayınlanmasının sonucu olarak, UMSK UMS 28’de de değişiklikler yapmış

ve standardın ismini UMS 28 İştiraklerdeki ve İş Ortaklıklarındaki Yatırımlar olarak değiştirmiştir.

Yapılan değişiklikler ile iştiraklerin yanı sıra, iş ortaklıklarında da özkaynak yöntemi ile

muhasebeleştirme getirilmiştir. Bu değişikliklerin geçiş hükümleri UFRS 11 ile aynıdır. Bu standart

henüz Avrupa Birliği tarafından kabul edilmemiştir. Söz konusu standardın Şirket’in finansal durumunu

veya performansı üzerinde hiçbir etkisi olması beklenmemektedir.

UMS 32 Finansal Araçlar: Sunum - Finansal Varlık ve Borçların Netleştirilmesi (Değişiklik)

Değişiklik “muhasebeleştirilen tutarları netleştirme konusunda mevcut yasal bir hakkının bulunması”

ifadesinin anlamına açıklık getirmekte ve UMS 32 netleştirme prensibinin eş zamanlı olarak

gerçekleşmeyen ve brüt ödeme yapılan hesaplaşma (takas büroları gibi) sistemlerindeki uygulama

alanına açıklık getirmektedir. Değişiklikler 1 Ocak 2014 ve sonrasında başlayan yıllık hesap dönemleri

için geriye dönük olarak uygulanacaktır. Söz konusu standardın Şirket’in finansal durumunu veya

performansı üzerinde önemli bir etkisi olması beklenmemektedir.

UFRS 7 Finansal Araçlar: Açıklamalar –- Finansal Varlık ve Borçların Netleştirilmesi (Değişiklik)

Getirilen açıklamalar finansal tablo kullanıcılarına i) netleştirilen işlemlerin şirketin finansal durumuna

etkilerinin ve muhtemel etkilerinin değerlendirilmesi için ve ii) UFRS’ye göre ve diğer genel kabul

görmüş muhasebe ilkelerine göre hazırlanmış finansal tabloların karşılaştırılması ve analiz edilmesi için

faydalı bilgiler sunmaktadır. Bu değişiklik henüz Avrupa Birliği tarafından kabul edilmemiştir.

Değişiklikler geriye dönük olarak 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleri ve bu

hesap dönemlerindeki ara dönemler için geçerlidir. Değişiklik sadece açıklama esaslarını etkilemektedir

ve Grup’un finansal durumunu veya performansı üzerinde bir etkisi olmayacaktır.

UFRS 9 Finansal Araçlar – Sınıflandırma ve Açıklama

Aralık 2011 de yapılan değişiklikle yeni standart, 1 Ocak 2015 tarihi ve sonrasında başlayan yıllık hesap

dönemleri için geçerli olacaktır. UFRS 9 Finansal Araçlar standardının ilk safhası finansal varlıkların ve

yükümlülüklerin ölçülmesi ve sınıflandırılmasına ilişkin yeni hükümler getirmektedir. UFRS 9’a yapılan

değişiklikler esas olarak finansal varlıkların sınıflama ve ölçümünü ve gerçeğe uygun değer farkı kar

veya zarara yansıtılarak ölçülen olarak sınıflandırılan finansal yükümlülüklerin ölçümünü etkileyecektir

ve bu tür finansal yükümlülüklerin gerçeğe uygun değer değişikliklerinin kredi riskine ilişkin olan

kısmının diğer kapsamlı gelir tablosunda sunumunu gerektirmektedir. Standardın erken uygulanmasına

izin verilmektedir. Bu standart henüz Avrupa Birliği tarafından onaylanmamıştır. Şirket, standardın

finansal durumu ve performansı üzerine etkilerini değerlendirmektedir.

UFRS 10 Konsolide Finansal Tablolar

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler

bazı farklı düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 11 Müşterek Düzenlemeler ve

UFRS 12 Diğer İşletmelerdeki Yatırımların Açıklamaları standartlarının da aynı anda uygulanması şartı

ile erken uygulamaya izin verilmiştir. UMS 27 Konsolide ve Bireysel Finansal Tablolar Standardının

konsolidasyona ilişkin kısmının yerini almıştır. Hangi şirketlerin konsolide edileceğini belirlemede

kullanılacak yeni bir “kontrol” tanımı yapılmıştır. Mali tablo hazırlayıcılarına karar vermeleri için daha

fazla alan bırakan, ilke bazlı bir standarttır. Bu standart henüz Avrupa Birliği tarafından kabul

edilmemiştir. Şirket, standardın finansal durumu ve performansı üzerine etkilerini değerlendirmektedir.

12

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

UFRS 11 Müşterek Düzenlemeler

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler

bazı düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 10 Konsolide Finansal Tablolar ve

UFRS 12 Diğer İşletmelerdeki Yatırımların Açıklamaları standartlarının da aynı anda uygulanması şartı

ile erken uygulamaya izin verilmiştir. Standart müşterek yönetilen iş ortaklıklarının ve müşterek

faaliyetlerin nasıl muhasebeleştirileceğini düzenlemektedir. Yeni standart kapsamında, artık iş

ortaklıklarının oransal konsolidasyona tabi tutulmasına izin verilmemektedir. Bu standart henüz Avrupa

Birliği tarafından kabul edilmemiştir. Söz konusu standardın Şirket’in finansal durumunu veya

performansı üzerinde hiçbir etkisi olması beklenmemektedir.

UFRS 12 Diğer İşletmelerdeki Yatırımların Açıklamaları

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler

bazı düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 10 Konsolide Finansal Tablolar ve

UFRS 11 Müşterek Düzenlemeler standartlarının da aynı anda uygulanması şartı ile erken uygulamaya

izin verilmiştir. UFRS 12 daha önce UMS 27 Konsolide ve Bireysel Finansal Tablolar Standardında yer

alan Özet konsolide finansal tablolara ilişkin tüm açıklamalar ile daha önce UMS 31 İş Ortaklıklarındaki

Paylar ve UMS 28 İştiraklerdeki Yatırımlar’da yer alan iştirakler, iş ortaklıkları, bağlı ortaklıklar ve

yapısal işletmelere ilişkin verilmesi gereken tüm dipnot açıklamalarını içermektedir. Bu standart henüz

Avrupa Birliği tarafından kabul edilmemiştir. Yeni standart kapsamında Şirket diğer işletmelerdeki

yatırımlarına ilişkin daha fazla dipnot açıklaması verecektir.

UFRS 13 Gerçeğe Uygun Değerin Ölçümü

Yeni standart gerçeğe uygun değerin UFRS kapsamında nasıl ölçüleceğini açıklamakla beraber,

gerçeğe uygun değerin ne zaman kullanılabileceği ve/veya kullanılması gerektiği konusunda bir

değişiklik getirmemektedir. Tüm gerçeğe uygun değer ölçümleri için rehber niteliğindedir. Yeni standart

ayrıca, gerçeğe uygun değer ölçümleri ile ilgili ek açıklama yükümlülükleri getirmektedir. Bu standardın

1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemlerinde uygulanması mecburidir ve uygulama

ileriye doğru uygulanacaktır. Erken uygulamaya izin verilmektedir. Yeni açıklamaların sadece UFRS

13’ün uygulamaya başlandığı dönemden itibaren verilmesi gerekmektedir – yani önceki dönemlerle

karşılaştırmalı açıklama gerekmemektedir. Bu standart henüz Avrupa Birliği tarafından kabul

edilmemiştir. Şirket, standardın finansal durumu ve performansı üzerine etkilerini değerlendirmektedir.

UFRYK 20 Yerüstü Maden İşletmelerinde Üretim Aşamasındaki Hafriyat (Dekapaj) Maliyetleri

1 Ocak 2013 tarihinde ya da sonrasında başlayan finansal dönemler için yürürlüğe girecek olup erken

uygulamaya izin verilmektedir. Şirketlerin karşılaştırmalı olarak sunulan dönemin başından itibaren

üretim aşamasında oluşan hafriyat maliyetlerine bu yorumun gerekliliklerini uygulamaları gerekecektir.

Yorum, üretim aşamasındaki hafriyatların ne zaman ve hangi koşullarda varlık olarak

muhasebeleşeceği, muhasebeleşen varlığın ilk kayda alma ve sonraki dönemlerde nasıl ölçüleceğine

açıklık getirmektedir. Bu yorum henüz Avrupa Birliği tarafından kabul edilmemiştir. Söz konusu yorum

Şirket için geçerli değildir ve Şirket’in finansal durumu veya performansı üzerinde hiçbir etkisi olması

beklenmemektedir.

13

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

2.8. Önemli Muhasebe Politikalarının Özeti

a) Nakit ve Nakit Benzerleri

Nakit, işletmedeki nakit ile vadesiz mevduatı; nakit benzeri ise, tutarı belirli bir nakde kolayca

çevrilebilen kısa vadeli ve yüksek likiditeye sahip ve değerindeki değişim riski önemsiz olan (vadesiz

çekler, vadesi 3 aydan kısa olan mevduat, vadesine 3 aydan az kalmış yüksek likiditeye sahip diğer

kısa vadeli yatırımlar gibi ) fonları ve yatırımları ifade etmektedir. (Not 6)

b) Ticari Alacaklar

Ticari alacaklar, esas faaliyetler çerçevesindeki ticari mal veya hizmet satışları karşılığında

müşterilerden olan alacakları ifade etmektedir. Belirlenmiş faiz oranı olmayan kısa vadeli ticari alacaklar,

faiz tahakkuk etkisinin çok büyük olmaması durumunda, orijinal fatura değerleri üzerinden

gösterilmektedir. Faiz tahakkuk etkisinin büyük olması durumunda, etkin faiz oranı ile ıskonto edilmiş net

gerçekleşebilir değerlerinden olası şüpheli alacak karşılıkları düşülmek suretiyle gösterilmektedir.

Şüpheli alacaklara ilişkin karşılıklar, tahsil edilemeyen alacakların tutarını, bunlara karşılık alınan

teminatları, Şirket Yönetimi’nin geçmiş yıllardaki tecrübeleri ve ekonomik koşulları göz önünde

bulundurularak ayrılmaktadır. Şüpheli alacak tutarına karşılık ayrılmasını takiben, şüpheli alacak tutarının

tamamının veya bir kısmının tahsil edilmesi durumunda, tahsil edilen tutar ayrılan şüpheli alacak

karşılığından düşülerek diğer faaliyet gelirlerine kaydedilmektedir. Tahsil edilemeyecek alacaklar, tahsil

edilemeyecekleri anlaşıldığı yılda zarar kaydedilmektedir. Net gerçekleşebilir değerin tespitinde, etkin

faiz oranı olarak yurtiçi peşin satışlarda “TRLIBOR”, yurtdışı satışlarda ise “LIBOR” oranları esas

alınmıştır.

c) Finansal Varlıklarda Değer Düşüklüğü

Gerçeğe uygun değer farkı kar veya zarara yansıtılan finansal varlıklar dışındaki finansal varlık veya

finansal varlık grupları, her bilanço tarihinde değer düşüklüğüne uğradıklarına ilişkin göstergelerin

bulunup bulunmadığına dair değerlendirmeye tabi tutulur. Finansal varlığın ilk

muhasebeleştirilmesinden sonra bir veya birden fazla olayın meydana gelmesi ve söz konusu olayın

ilgili finansal varlık veya varlık grubunun güvenilir bir biçimde tahmin edilebilen gelecekteki nakit

akımları üzerindeki olumsuz etkisi sonucunda ilgili finansal varlığın değer düşüklüğüne uğradığına

ilişkin tarafsız bir göstergenin bulunması durumunda değer düşüklüğü zararı oluşur. Kredi ve alacaklar

için değer düşüklüğü tutarı gelecekte beklenen tahmini nakit akımlarının finansal varlığın etkin faiz oranı

üzerinden iskonto edilerek hesaplanan bugünkü değeri ile defter değeri arasındaki farktır.

Bir karşılık hesabının kullanılması yoluyla defter değerinin azaltıldığı ticari alacaklar haricinde, bütün

finansal varlıklarda, değer düşüklüğü doğrudan ilgili finansal varlığın kayıtlı değerinden düşülür. Ticari

alacağın tahsil edilememesi durumunda söz konusu tutar karşılık hesabından düşülerek silinir. Karşılık

hesabındaki değişimler gelir tablosunda muhasebeleştirilir.

d) İlişkili Taraflar

Finansal tabloların amacı doğrultusunda, ortaklar, önemli yönetim personeli ve Yönetim Kurulu üyeleri,

aileleri ve onlar tarafından kontrol edilen veya onlara bağlı şirketler, iştirak ve ortaklıklar ile grup

şirketleri, ilişkili taraflar olarak kabul ve ifade edilmişlerdir.

14

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

e) Hasılat

Mal satışları

Gelirler, gelir tutarının güvenilir şekilde belirlenebilmesi ve işlemle ilgili ekonomik yararların Şirket’e

akmasının muhtemel olması üzerine alınan veya alınabilecek bedelin gerçeğe uygun değeri üzerinden

tahakkuk esasına göre kayıtlara alınır. Net satışlar, mal satışlarından iade ve satış iskontolarının

düşülmesi suretiyle bulunmuştur.

Mallarınsatışındaneldeedilengelir,aşağıdakişartlarkarşılandığındamuhasebeleştirilir:

• Şirket’inmülkiyetleilgilitümönemlirisklerivekazanımlarıalıcıyadevretmesi,

• Şirket’inmülkiyetleilişkilendirilenvesüregelenbiridarikatılımınınvesatılanmallarüzerinde

etkinbirkontrolününolmaması,

• Gelirtutarınıngüvenilebilirbirşekildeölçülmesi,

• İşlemleilişkiliolanekonomikfaydalarınişletmeyeakışınınolasıolması,

• işlemden kaynaklanacak maliyetleringüvenilebilirbirşekildeölçülmesi.

Hizmet sunumu

Hizmet gelirleri ve diğer gelirler, hizmetin verilmesi veya gelirle ilgili unsurların gerçekleşmesi, risk ve

faydaların transferlerinin yapılmış olması, gelir tutarının güvenilir şekilde belirlenebilmesi işlemle ilgili

ekonomik faydaların Şirket’e akmasının muhtemel olması üzerine alınan veya alınabilecek bedelin

makul değeri üzerinden tahakkuk esasına göre kayıtlara alınır.

Gelirler, alınan veya alınacak olan bedelin gerçeğe uygun değeri ile ölçülür ve tahmini müşteri iadeleri,

iskontolar ve benzer diğer karşılıklar kadar indirilir.

Faiz gelirleri

Faiz geliri, kalan anapara bakiyesi ve ilgili finansal varlıktan beklenen ömrü boyunca elde edilecek

tahmini nakit girişlerini söz konusu varlığın net defter değerine getiren efektif faiz oranına göre ilgili

dönemde tahakkuk ettirilir.

Kira geliri

Kira geliri: Gayrimenkullerden elde edilen kira geliri, ilgili kiralama sözleşmesi boyunca doğrusal

yönteme göre muhasebeleştirilir.

f) Stoklar

Stoklar, net gerçekleşebilir değer ya da maliyet bedelinden düşük olanı ile değerlenir. Stoklara dâhil

edilen maliyeti oluşturan unsurlar malzeme, işçilik ve genel üretim giderleridir. Maliyet, ağırlıklı ortalama

metodu ile hesaplanmaktadır. Net gerçekleşebilir değer, olağan ticari faaliyet içerisinde oluşan tahmini

satış fiyatından tahmini satışı tamamlama maliyeti ve satışı gerçekleştirmek için gerekli tahmini satış

masrafları düşüldükten sonraki değerdir. Stokların net gerçekleşebilir değer maliyetinin altına

düştüğünüde, stoklar net gerçekleşebilir değerine indirgenir ve değer düşüklüğünün oluştuğu yılda gelir

tablosuna gider olarak yansıtılır. Daha önce stokların net gerçekleşebilir değer indirgenmesine neden

olan koşulların geçerliliğini kaybetmesi veya değişen ekonomik koşullar nedeniyle net gerçekleşebilir

değerda artış olduğu durumlarda, ayrılan değer düşüklüğü karşılığı iptal edilir. İptal edilen tutar önceden

ayrılan değer düşüklüğü tutarı ile sınırlıdır. (Not 13)

15

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

g) Maddi Duran Varlıklar

Maddi duran varlıklar, finansal tablolarda, kayıtlı değerlerinden birikmiş amortismanların düşülmesinden

sonra kalan net değerleri üzerinden gösterilmektedir. Amortisman, maddi duran varlığın faydalı ömrü

üzerinden, kıst esası uygulanarak, doğrusal amortisman yöntemi ile hesaplanmaktadır.

Amortisman hesabında esas alınan faydalı ömürler ve uygulanan amortisman oranları aşağıdaki gibidir.

Maddi Varlık Cinsi

Yeraltı ve Yerüstü Düzenleri

Binalar

Tesis Makine ve Cihazlar

Taşıt Araçları

Demirbaşlar

Özel Maliyetler

Faydalı Ömür (Yıl)

15

50

4-20

5 - 10

3 -15

5

Amortisman Oranı

% 6,66

%2

% 25 -% 5

% 20

% 33,33 - % 20

% 20

Maddi varlıklar olası bir değer düşüklüğünün tespiti amacıyla incelenir ve bu inceleme sonunda maddi

duran varlığın kayıtlı değeri, geri kazanılabilir değerinden fazla ise, karşılık ayrılmak suretiyle kayıtlı

değeri geri kazanılabilir değerine indirilir. Geri kazanılabilir değer, ilgili maddi duran varlığın mevcut

kullanımından gelecek net nakit akımları ile net satış fiyatından yüksek olanı olarak kabul edilir.

Maddi varlıkların elden çıkartılması dolayısıyla oluşan kar ve zararlar diğer faaliyet gelirleri ve giderleri

hesaplarına dahil edilirler.

Maddi duran varlıkların herhangi bir parçasını değiştirmekten doğan giderler bakım onarım maliyetleri

ile birlikte varlığın gelecekteki ekonomik faydasını arttırıcı nitelikte ise aktifleştirilebilirler. Tüm diğer

giderler oluştukça gelir tablosunda gider kalemleri içinde muhasebeleştirilir. (Not 18)

h) Maddi Olmayan Duran Varlıklar

Maddi olmayan duran varlıklar iktisap edilmiş bilgi sistemleri, imtiyaz haklarını, bilgisayar yazılımlarını ve

geliştirme maliyetlerini içermektedir. Maddi olmayan duran varlıklar, elde etme maliyeti üzerinden

kaydedilir ve elde edildikleri tarihten sonra 15 yılı geçmeyen bir süre için tahmini faydalı ömürleri

üzerinden doğrusal amortisman yöntemi ile amortismana tabi tutulur. Markalar için sınırsız ömürleri

olması sebebiyle amortisman ayrılmamaktadır. Değer düşüklüğünün olması durumunda maddi olmayan

duran varlıkların kayıtlı değeri, geri kazanılabilir değerine getirilir. (Not 19)

i) Karşılıklar, Koşullu Varlık ve Yükümlülükler

Karşılıklar, şirketin bilanço tarihi itibariyle mevcut bulunan ve geçmişten kaynaklanan yasal veya yapısal bir

yükümlülüğün bulunması, yükümlülüğü yerine getirmek için ekonomik fayda sağlayan kaynakların çıkışının

gerçekleşme olasılığının olması ve yükümlülük tutarı konusunda güvenilir bir tahminin yapılabildiği

durumlarda muhasebeleştirilmektedir.

Geçmiş olaylardan kaynaklanan ve mevcudiyeti işletmenin tam olarak kontrolünde bulunmayan

gelecekteki bir veya daha fazla kesin olmayan olayın gerçekleşip gerçekleşmemesi ile teyit edilebilmesi

mümkün varlık ve yükümlülükler finansal tablolara dahil edilmemektedir. Bu tür varlık ve yükümlülükler

“şarta bağlı yükümlülükler ve varlıklar” olarak notlarda açıklanmaktadır. (Not 22)

16

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

j) Çalışanlara Sağlanan Faydalar

Kıdem tazminatı karşılığı, Şirket’in, personelin Türk İş Kanunu uyarınca en az bir yıllık hizmeti

tamamlayarak emekliye ayrılması, iş ilişkisinin kesilmesi, askerlik hizmeti için çağrılması veya vefatı

durumunda doğacak gelecekteki olası yükümlülüklerinin toplam karşılığının bugünkü tahmini değerini

ifade eder. (Not 24)

k) Borçlanma Maliyeti

Krediler, alındıkları tarihlerde, alınan kredi tutarından işlem giderleri çıkartıldıktan sonraki değerleriyle

kaydedilir. Krediler, takip eden tarihlerde, etkin faiz yöntemiyle hesaplanmış iskonto edilmiş değerleri ile

konsolide finansal tablolarda takip edilirler. Alınan kredi tutarı (işlem giderleri hariç) ile geri ödeme değeri

arasındaki fark, gelir tablosunda kredi süresince tahakkuk esasına göre muhasebeleştirilir.

Kullanıma ve satışa hazır hale getirilmesi önemli ölçüde zaman isteyen varlıklar söz konusu olduğunda,

satın alınması, yapımı veya üretimi ile direkt ilişki kurulabilen faiz giderleri, ilgili varlık kullanıma veya

satışa hazır hale getirilene kadar maliyetine dahil edilir. Diğer tüm finansman giderleri, oluştukları

dönemlerde doğrudan gider yazılır.

l) Finansal Kiralamalar

Finansal kiralama yoluyla elde edilen maddi duran varlık, varlığın kiralama döneminin başındaki vergi

avantaj veya teşvikleri düşüldükten sonraki gerçeğe uygun değerinden veya asgari kira ödemelerinin o

tarihte indirgenmiş değerinden düşük olanı üzerinden aktifleştirilir. Anapara kira ödemeleri yükümlülük

olarak gösterilir ve ödendikçe azaltılır. Faiz ödemeleri ise, finansal kiralama dönemi boyunca gelir

tablosunda giderleştirilir. Finansal kiralama sözleşmesi ile elde edilen maddi duran varlıklar, varlığın

faydalı ömrü boyunca amortismana tabi tutulur.

m) Dövizli İşlemler

Dönem içinde gerçekleşen dövizli işlemler, işlem tarihlerinde geçerli olan döviz kurları üzerinden

çevrilmiştir. Dövize dayalı parasal varlık ve yükümlülükler, bilanço tarihinde geçerli olan döviz kurları

üzerinden çevrilmiştir. Dövize dayalı parasal varlık ve yükümlülüklerin çevirimlerinden doğan kur

kazancı veya zararları, gelir tablosuna gelir ya da gider olarak yansıtılmıştır.

n) Vergi Varlık ve Yükümlülükleri

Vergi Yükümlülüğü, cari yıl vergisi ile ertelenmiş vergilerin toplamından oluşur.

Cari Yıl Vergisi: Cari yıl vergisi, dönem karının vergiye tabi olan kısmı üzerinden hesaplanır. Vergiye

tabi kâr, diğer yıllarda vergilendirilebilir ya da vergiden indirilebilir kalemler ile vergilendirilmesi ya da

vergiden indirilmesi mümkün olmayan kalemleri hariç tutması nedeniyle, gelir tablosunda yer verilen

kârdan farklılık gösterir. Şirketin cari vergi yükümlülüğü bilanço tarihi itibariyle yasallaşmış ya da önemli

ölçüde yasallaşmış vergi oranı kullanılarak hesaplanmıştır.

17

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Ertelenmiş Vergi: Ertelenmiş vergi varlık ve yükümlülükleri, varlık ve yükümlülüklerin finansal

tablolarda yer alan kayıtlı değerleri ile vergi değerleri arasındaki geçici farklar üzerinden hesaplanır.

Ertelenmiş vergi hesaplamasında yürürlükteki vergi mevzuatı uyarınca bilânço tarihi itibariyle geçerli

bulunan vergi oranları kullanılır. Ertelenmiş vergi yükümlülükleri vergilendirilebilir geçici farkların tümü

için hesaplanırken, indirilebilir geçici farklardan oluşan ertelenmiş vergi varlıkları, gelecekte vergiye tabi

kar elde etmek suretiyle söz konusu farklardan yararlanmanın kuvvetle muhtemel olması şartıyla

hesaplanmaktadır. Bahse konu varlık ve yükümlülükler, ticari ya da mali kar/zararı etkilemeyen işleme

ilişkin geçici fark, şerefiye veya diğer varlık ve yükümlülüklerin ilk defa finansal tablolara alınmasından

(işletme birleşmeleri dışında) kaynaklanıyorsa muhasebeleştirilmez.

Ertelenmiş vergi varlığının kayıtlı değeri, her bilanço tarihi itibariyle gözden geçirilir. Ertelenmiş vergi

varlığının kayıtlı değeri, bir kısmının veya tamamının sağlayacağı faydanın elde edilmesine imkan

verecek düzeyde mali kar elde etmenin muhtemel olmadığı ölçüde azaltılır.

Ertelenmiş vergi varlıkları ve yükümlülükleri, cari vergi varlıklarıyla cari vergi yükümlülüklerini mahsup

etme ile ilgili yasal bir hakkın olması veya söz konusu varlık ve yükümlülüklerin aynı vergi mercii

tarafından toplanan gelir vergisiyle ilişkilendirilmesi ya da şirketin cari vergi varlık ve yükümlülüklerini

netleştirmek suretiyle ödeme niyetinin olması durumunda mahsup edilir.

Dönem Cari ve Ertelenmiş Vergisi: Doğrudan özkaynakta alacak ya da borç olarak

muhasebeleştirilen kalemler (ki bu durumda ilgili kalemlere ilişkin ertelenmiş vergi de doğrudan

özkaynakta muhasebeleştirilir) ile ilişkilendirilen ya da işletme birleşmelerinin ilk kayda alımından

kaynaklananlar haricindeki cari vergi ile döneme ait ertelenmiş vergi, gelir tablosunda gider ya da gelir

olarak muhasebeleştirilir. (Not 35)

o) Hisse Başına Kar/Zarar

Hisse başına kar/zarar, gelir tablosunda yer alan net kar/zararın ilgili dönem içinde mevcut hisselerin

ağırlıklı ortalama adedine bölünmesi suretiyle tespit edilir.

Türkiye’deki şirketler mevcut hissedarlara birikmiş karlardan ve öz sermaye enflasyon düzeltmesi farkları

hesabından hisseleri oranında hisse dağıtarak (“bedelsiz hisseler”) sermayelerini arttırabilir. Hisse başına

kar/zarar hesaplanırken, bu bedelsiz hisse ihracı çıkarılmış hisseler olarak sayılır. Dolayısıyla hisse başına

kar/zarar hesaplamasında kullanılan ağırlıklı hisse adedi ortalaması, hisselerin bedelsiz olarak

çıkarılmasını geriye dönük olarak uygulamak suretiyle elde edilir.

Şirketçe yıl içinde dağıtılan bedelsiz hisse yoktur.

p) Bilanço Tarihinden Sonraki Olaylar

Bilanço tarihinden sonraki olaylar; kara ilişkin herhangi bir duyuru veya diğer seçilmiş finansal bilgilerin

kamuya açıklanmasından sonra ortaya çıkmış olsalar bile, bilanço tarihi ile bilançonun yayımı için

yetkilendirilme tarihi arasındaki tüm olayları kapsar.

Şirket, bilanço tarihinden sonraki düzeltme gerektiren olayların ortaya çıkması durumunda, finansal

tablolara alınan tutarları bu yeni duruma uygun şekilde düzeltir.

18

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

r) Finansal Araçlar ve Finansal Risk Yönetimi

Şirket faaliyetlerinden dolayı çeşitli finansal risklere maruz kalmaktadır. Bu riskler; kredi riski, likidite riski ve

piyasa (kur ve faiz oranı) riskidir. Şirketin genel risk yönetimi programı, finansal piyasaların değişkenliğine

ve muhtemel olumsuz etkilerin Şirketin finansal performansı üzerindeki etkilerini asgari seviyeye indirmeye

yoğunlaşmaktadır.

Kredi Riski: Bankalarda tutulan mevduatlardan ve tahsil edilmemiş alacaklar ve taahhüt edilmiş işlemleri

de kapsayan kredi riskine maruz kalan müşterilerden oluşmaktadır.

Likidite riski: Genel olarak şirketin nakit akışındaki dengesizlik sonucunda nakit çıkışlarını tam olarak

ve zamanında karşılayacak düzeyde nitelikte nakit mevcuduna veya nakit girişine sahip bulunmaması

riskidir. Piyasaya ilişkin olarak veya fonlamaya ilişkin olarak ortaya çıkabilir.

Piyasaya ilişkin likidite riski: Şirketin piyasaya gerektiği gibi girememesi, bazı ürünlerdeki sığ piyasa

yapısı ve piyasalarda oluşan engeller ve bölünmeler nedeniyle pozisyonlarını uygun bir fiyatta, yeterli

tutarlarda ve hızlı olarak kapatamaması veya pozisyonlardan çıkamaması durumunda ortaya çıkan

zarar ihtimalini ifade eder.

Fonlamaya İlişkin Likidite Riski: Nakit giriş ve çıkışlarındaki düzensizlikler ve vadeye bağlı nakit akımı

uyumsuzlukları nedeniyle fonlama yükümlülüğünü makul bir maliyet ile potansiyel olarak yerine

getirememe ihtimalini ifade eder.

Piyasa Riski: Bilanço içi ve bilanço dışı hesaplarda tutulan pozisyonlarda, finansal piyasalardaki

dalgalanmalardan kaynaklanan faiz, kur farkı ve hisse senedi fiyat değişmelerine bağlı olarak ortaya

çıkan riskler nedeniyle zarar etme ihtimalidir.

Faiz Oranı ve Döviz Kuru Riski: Döviz kuru veya faiz oranlarındaki değişimler nedeniyle bir varlık veya

finansal aracın değerinin azalması riskidir. Bu risk, faiz ve kur değişimlerinden etkilenen varlıkların

genellikle kısa vadeli elde tutulması suretiyle yönetilmektedir.

s) Nakit Akım Tablosu

Nakit akım tablosunda, döneme ilişkin nakit akımları esas, yatırım ve finansman faaliyetlerine dayalı bir

biçimde sınıflandırılarak raporlanır. Nakit akım tablosunda yer alan nakit ve nakit benzerleri, nakit ve

banka mevduatı ile vadesi 3 ay veya daha kısa olan menkul kıymetleri içermektedir.

t) Netleştirme

Finansal varlık ve yükümlülükler, gerekli kanuni hak olması, söz konusu varlık ve yükümlülükleri net olarak

değerlendirmeye niyet olması veya varlıkların elde edilmesi ile yükümlülüklerin yerine getirilmesinin eş

zamanlı olduğu durumlarda net olarak gösterilirler.

NOT 3 – İŞLETME BİRLEŞMELERİ

Yoktur. (31 Aralık 2011: Yoktur)

NOT 4 – İŞ ORTAKLIKLARI

Yoktur. (31 Aralık 2011: Yoktur)

19

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 5 – BÖLÜMLERE GÖRE RAPORLAMA

Şirket faaliyetlerini tek bir coğrafi bölümde ve tek bir faaliyet alanında yürütmekte olduğundan

bölümlemeye göre raporlama yapmamaktadır. (31 Aralık 2011: Yoktur)

NOT 6 – NAKİT VE NAKİT BENZERLERİ

31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle nakit ve benzeri değerlerin ayrıntısı aşağıdaki gibidir:

31 Mart 2012

Kasa

- TL

- USD

- EUR

Bankalar

Vadesiz Mevduat

- TL

- USD

- EUR

Toplam

31 Aralık 2011

45.927

45.909

18

-

878.222

878.222

625.306

134.894

118.022

19.141

38

753.144

42.134

335.201

375.809

924.149

19.179

753.144

772.323

31 Mart 2012 tarihi itibariyle şirketin banka mevduatlarında 55.151 TL tutarında blokaj bulunmaktadır.

(31 Aralık 2011: 58.628 TL tutarında blokaj bulunmaktadır.)

NOT 7 – FİNANSAL YATIRIMLAR

Türev Finansal Araçların Makul Değeri

Şirketin 31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle yapmış olduğu forward sözleşmesine ait

detaylar aşağıdaki gibidir:

Türev Araçların Makul Değeri

31 Mart 2012

31 Aralık 2011

Forward Sözleşmelerine Ait Değerleme Farkları

-

5.223

Total

-

5.223

Şirketin 31.03.2012 tarihi itibariyle forward sözleşmesi bulunmamaktadır. (31 Aralık 2011: Şirket, kur

riskinden korunmak amacıyla USD / TL bazında 825.000 USD (1.542.008 TL) tutarında forward

sözleşmesi yapmıştır. İlgili işlemin vadesi 27 Ocak 2012’dir. Forward sözleşmesinin makul değerine

ilişkin olarak 5.223 TL tutarında gelir tahakkuku hesaplanmış ve finansal tablolara yansıtılmıştır.)

20

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 8 – FİNANSAL BORÇLAR

a) Kısa vadeli finansal borçların detayı aşağıdaki gibidir,

Banka Kredileri (*)

Finansal Kiralama Borçları (Net)

Kredi Kartı Borçları

Toplam

31 Mart 2012

27.487.820

1.396.032

8.469

28.892.321

31 Aralık 2011

30.618.378

1.427.567

10.884

32.056.829

(*) 27.487.820 TL tutarındaki kısa vadeli banka kredilerinin 5.591.633 TL’lik kısmı uzun vadeli kredilerin

ana para taksididir. (31 Aralık 2011: 30.618.378 TL tutarındaki kısa vadeli banka kredilerinin 5.249.723

TL’lik kısmı uzun vadeli kredilerin ana para taksididir.)

aa) Kısa vadeli banka kredilerinin ayrıntısı aşağıdaki gibidir:

Banka Kredileri

USD Krediler

EUR Krediler

TL Krediler

USD Kredi Reeskontları

EUR Kredi Reeskontları

TL Kredi Reeskontları

Toplam

Orijinal

Tutarı

12.171.470

244.444

4.681.291

224.349

40

251.433

31 Mart 2012

TL

Etkin Faiz

Tutarı

%

21.578.799

3,25 – 7,15

578.453

5,42

4.681.291

7,75 - 14,52

397.749

95

251.433

27.487.820

Orijinal

Tutarı

13.801.471

3.723.616

351.346

161.505

31 Aralık 2011

TL

Etkin Faiz

Tutarı

%

26.069.598

3,12 - 6,30

3.723.616

7,75 - 14,52

663.658

161.506

30.618.378

ab) Kısa vadeli finansal kiralama borçlarının ayrıntısı aşağıdaki gibidir:

Finansal Kiralama İşlemlerinden Borçlar

Ertelenmiş Finansal Kiralama Borçlanma Maliyetleri ( - )

Finansal Kiralama Borcu ( Net ) (*)

31 Mart 2012

1.563.222

(167.190)

1.396.032

31 Aralık 2011

1.621.797

(194.230)

1.427.567

(*) 31 Mart 2012 tarihi itibariyle 1.396.032 TL’lik tutarın 1.197.129 TL’lik (505.886 Avro) kısmı avro

geriye kalan 198.903 TL’lik (112.191 USD) kısmı ise USD cinsinden finansal kiralama borcudur. (31

Aralık 2011: 1.427.567 TL’lik tutarın 1.218.371 TL’lik (498.556 Avro) kısmı avro geriye kalan 209.196

TL’lik (110.750 USD) kısmı ise USD cinsinden finansal kiralama borcudur.)

b) Uzun Vadeli Finansal Borçların detayı aşağıdaki gibidir:

Banka Kredileri

Finansal Kiralama Borçları (Net)

Toplam

31 Mart 2012

13.601.164

1.903.566

15.504.730

21

31 Aralık 2011

11.348.944

2.347.323

13.696.267

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 8 – FİNANSAL BORÇLAR (Devamı)

ba) Uzun vadeli banka kredilerinin ayrıntısı aşağıdaki gibidir:

Para

Birimi

USD Krediler

EUR Krediler

TL Krediler (*)

Toplam

Orijinal

Tutarı

3.933.823

1.955.556

1.999.263

31 Mart 2012

TL

Tutarı

6.974.275

4.627.626

1.999.263

13.601.164

Etkin Faiz

%

4,25 - 4,90

5,42

14,52

Orijinal

Tutarı

4.852.941

2.182.223

31 Aralık 2011

TL

Etkin Faiz

Tutarı

%

9.166.721

4,90

2.182.223

14,52

11.348.944

bb) Uzun vadeli finansal kiralama borçlarının ayrıntısı aşağıdaki gibidir:

Finansal Kiralama İşlemlerinden Borçlar

Ertelenmiş Finansal Kiralama Borçlanma Maliyetleri ( - )

Finansal Kiralama Borcu ( Net ) (*)

31 Mart 2012

2.027.616

(124.050)

1.903.566

31 Aralık 2011

2.511.822

(164.499)

2.347.323

(*) 31 Mart 2012 tarihi itibariyle 1.903.566 TL’lik tutarın 1.548.332 TL’lik (654.229 Avro) kısmı avro

geriye kalan 355.233 TL’lik (200.368 USD) kısmı ise USD cinsinden finansal kiralama borcudur. (31

Aralık 2011: 2.347.323 TL’lik tutarın 1.914.836 TL’lik (783.549 Avro) kısmı avro geriye kalan 432.487

TL’lik (228.962 USD) kısmı ise USD cinsinden finansal kiralama borcudur.)

NOT 9 – DİĞER FİNANSAL YÜKÜMLÜLÜKLER

Türev Finansal Araçların Makul Değeri

Şirketin 31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle yapmış olduğu forward sözleşmesine ait

detaylar aşağıdaki gibidir:

Türev Araçların Makul Değeri

31 Mart 2012

31 Aralık 2011

Swap Sözleşmelerine Ait Değerleme Farkları

30.924

10.343

Total

30.924

10.343

Şirket, kur riskinden korunmak amacıyla 31 Mart 2012 tarihi itibariyle USD / TL bazında 1.550.000 USD

tutarında swap işlemi yapmıştır. İlgili swap işleminin makul değerine ilişkin olarak 30.924 TL tutarında

değerleme farkı hesaplanmış ve finansal tablolara yansıtılmıştır. (31 Aralık 2011: Şirket, kur riskinden

korunmak amacıyla USD / TL ve EUR / TL bazında sırasıyla 3.070.000 USD ve 100.000 EUR tutarında

swap işlemi yapmıştır. İlgili swap işlemlerinin makul değerine ilişkin olarak 10.343 TL tutarında

değerleme farkı hesaplanmış ve finansal tablolara yansıtılmıştır.)

22

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 10 – TİCARİ ALACAK VE BORÇLAR

a) Kısa Vadeli Ticari Alacaklar

31 Mart 2012

31 Aralık 2011

İlişkili Taraflardan Ticari Alacaklar

İlişkili Taraflardan Ticari Alacaklar (Not 37)

2.963.457

2.963.457

2.932.191

2.932.191

Diğer Ticari Alacaklar

Alıcılar

Alınan Çekler

Alacak Senetleri

Şüpheli Ticari Alacaklar

Şüpheli Ticari Alacaklar Karşılığı (-)

7.580.014

5.105.358

2.474.656

428.423

(428.423)

8.819.355

5.805.032

2.905.173

109.150

452.926

(452.926)

10.543.471

11.751.546

31 Mart 2012

(452.926)

31 Aralık 2011

(530.603)

24.503

-

(72.432)

150.000

109

(428.423)

(452.926)

Toplam Kısa Vadeli Ticari Alacaklar

Şüpheli alacak karşılığı hareket tablosu aşağıdaki gibidir.

Dönem Başı

Dönem İçinde Ayrılan Karşılık (+) (Not 31/b)

Dönem İçinde Tahsil Edilen Karşılık (-) (Not 31/a)

Kayıtlardan Çıkarılan Karşılık

Dönem Sonu

Karşılık ayrılan şüpheli ticari alacakların yaşlandırması aşağıdaki gibidir.

31 Mart 2012

31 Aralık 2011

180 güne kadar vadesi geçmiş alacaklar

180 ile 365 gün üstü vadesi geçmiş alacaklar

365 gün üstü vadesi geçmiş alacaklar

428.423

452.926

Dönem Sonu

428.423

452.926

b) Kısa Vadeli Ticari Borçlar

31 Mart 2012

31 Aralık 2011

20.736

20.736

77.245

77.245

Diğer Ticari Borçlar

Satıcılar

Borç Senetleri

8.665.604

7.579.802

1.085.802

4.414.505

3.195.205

1.219.300

Toplam Kısa Vadeli Ticari Borçlar

8.686.340

4.491.750

İlişkili Taraflara Ticari Borçlar

İlişkili Taraflara Ticari Borçlar (Not 37)

23

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 11 – DİĞER ALACAK VE BORÇLAR

Kısa Vadeli Diğer Alacaklar

31 Mart 2012

31 Aralık 2011

İlişkili Taraflardan Ticari Alacaklar

Ortaklardan Alacaklar (Not 37) (*)

İlişkili Şirketlerden Diğer Alacaklar (Not 37)

677.229

672.433

4.796

654.239

649.443

4.796

Diğer Alacaklar

Verilen Depozito ve Teminatlar

Vergi Dairesinden Alacaklar

Diğer

347.222

2.106

345.116

-

18.500

2.106

16.394

1.024.451

672.739

Toplam

(*) 672.433 TL’lik bakiyenin tamamı, şirketin halka arz giderlerinin ortaklara ait olan kısmının Şirket

tarafından ortaklara yansıtılması nedeniyle oluşan bakiyedir. (Bkz Not 37/a ve 37/d) Bahsi geçen

bakiyenin 22.990 TL’lik kısmı ortaklara tahakkuk ettirilen faiz hesaplamasından kaynaklanmaktadır.

NOT 12 – FİNANS SEKTÖRÜ FAALİYETİNDEN ALACAK VEYA BORÇLAR

Yoktur. (31 Aralık 2011: Yoktur)

NOT 13 – STOKLAR

31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle stokların ayrıntısı aşağıdaki gibidir.

31 Mart 2012

31 Aralık 2011

İlk Madde ve Malzeme

Mamuller

Ticari Mallar

13.757.685

6.942.869

91.155

11.862.470

3.897.420

-

Toplam

20.791.709

15.759.890

31 Mart 2012 tarihi itibariyle stoklar üzerindeki toplam sigorta tutarı 20.000.000 TL’dir. (31 Aralık 2011:

20.000.000 TL)

NOT 14 – CANLI VARLIKLAR

Yoktur. (31 Aralık 2011: Yoktur)

NOT 15 – DEVAM EDEN İNŞAAT SÖZLEŞMELERİNE İLİŞKİN VARLIKLAR

Yoktur. (31 Aralık 2011: Yoktur)

NOT 16 – ÖZKAYNAK YÖNTEMİYLE DEĞERLENEN YATIRIMLAR

Yoktur. (31 Aralık 2011: Yoktur)

24

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 17 – YATIRIM AMAÇLI GAYRİMENKULLER

a) Yatırım amaçlı gayrimenkullerin 31 Mart 2012 tarihi itibariyle hareketleri aşağıdaki gibidir.

Maliyet

Arsa ve Araziler

Toplam

1 Ocak 2012

5.638.300

5.638.300

Giriş

-

Değerleme

-

Çıkış

-

31 Mart 2012

5.638.300

5.638.300

Şirketin 31 Mart 2012 tarihi itibariyle yatırım amaçlı gayrimenkullerinin maliyet değerlerinin rayiç

değerleri ile karşılaştırılması aşağıdaki gibidir.

Gayrimenkul Adı

Aydın Kuşadası Arsa (*)

İzmit Kullar Arsa

Mersin Yenişehir Arsa

Toplam

Ekspertiz Raporu Tarihi

22.09.2010

-

Rayiç Değeri

3.700.000

1.829.700

108.600

5.638.300

Maliyet Değeri (Net)

2.950.000

1.829.700

108.600

4.888.300

b) Yatırım amaçlı gayrimenkullerin 31 Aralık 2011 tarihi itibariyle hareketleri aşağıdaki gibidir.

Maliyet

Arsa ve Araziler

Toplam

1 Ocak 2011

5.638.300

5.638.300

Giriş

-

Değerleme

-

Çıkış

-

31 Aralık 2011

5.638.300

5.638.300

Şirketin 31 Aralık 2011 tarihi itibariyle yatırım amaçlı gayrimenkullerinin maliyet değerlerinin rayiç

değerleri ile ile karşılaştırılması aşağıdaki gibidir.

Gayrimenkul Adı

Aydın Kuşadası Arsa (*)

İzmit Kullar Arsa

Mersin Yenişehir Arsa

Toplam

Ekspertiz Raporu Tarihi

22.09.2010

-

Rayiç Değeri

3.700.000

1.829.700

108.600

5.638.300

Maliyet Değeri (Net)

2.950.000

1.829.700

108.600

4.888.300

(*) Şirket, yatırım amaçlı gayrimenkullerinden 2.950.000 TL maliyet bedelli arsasını 2010 yılında yetkili

bir değerleme kuruluşuna değerletmiştir. (Diğer iki arsa 2010 yılında aktife alındığından, aynı grupta

yer almalarına karşın yeniden değerlemeye tabi tutulmamıştır.) Değerleme kuruluşu Gelir İndirgeme

Yaklaşımı ve Emsal Karşılaştırma Yaklaşımı modellerini kullanarak 2.950.000 TL maliyet bedelli

arsanın gerçeğe uygun değerini 3.700.000 TL olarak belirlemiştir.

Değerleme sonrası ortaya çıkan 750.000 TL tutarındaki farkın 712.500 TL’lik kısmı özkaynaklar

içerisinde maddi duran varlık değer artış fonu olarak, 37.500 TL de ertelenmiş vergi yükümlülüğü

olarak muhasebeleştirilmiştir. (Bkz. Not 27/d)

25

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 18 – MADDİ DURAN VARLIKLAR

a) 31 Mart 2012 tarihi itibariyle maddi duran varlıkların hareketleri aşağıdaki gibidir.

Maliyet

Arsa ve Araziler

Yer altı ve Yerüstü Düz.

Binalar (*)

Makine Tesis

Taşıtlar

Demirbaşlar

Özel Maliyetler

Yapılmakta Olan Yat. (**)

Toplam

1 Ocak

2012

788.917

16.486.194

20.425.820

562.595

1.157.182

5.092

39.425.800

Giriş

112

101.070

441

35.425

137.048

Transfer

-

Değer

Artışı

-

Çıkış

-

31 Mart

2012

789.029

16.486.194

20.526.890

563.036

1.192.607

5.092

39.562.848

Birikmiş Amortisman

Yer altı ve Yerüstü Düz.

Binalar (*)

Makine Tesis ve Cihazlar

Taşıtlar

Demirbaşlar

Özel Maliyetler

Toplam

(92.365)

(500.883)

(3.759.716)

(282.595)

(451.431)

(1.505)

()

(5.088.494)

(13.149)

(76.030)

(301.165)

(29.152)

(36.735)

(255)

(456.486)

-

(7.050)

(7.050)

-

(105.514)

(583.963)

(4.060.881)

(311.747)

(488.166)

(1.760)

(5.552.031)

Net Değer

34.337.305

34.010.816

Şirket’in dönem içinde işletme içi oluşturulan maddi duran varlığı bulunmamaktadır.

26

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 18 – MADDİ DURAN VARLIKLAR (Devamı)

b) 31 Aralık 2011 tarihi itibariyle maddi duran varlıkların hareketleri aşağıdaki gibidir.

Maliyet

Arsa ve Araziler

Yer altı ve Yerüstü Düz.

Binalar (*)

Makine Tesis

Taşıtlar

Demirbaşlar

Özel Maliyetler

Yapılmakta Olan Yat. (**)

Toplam

1 Ocak

2011

1.421.000

286.882

4.574.478

17.137.608

552.574

810.382

5.092

11.928.297

36.716.313

Giriş

66.599

16.716

1.818.135

21.021

350.186

631.216

2.903.873

Transfer

(1.421.000)

435.436

11.895.000

1.650.077

(12.559.51

3)-

Değer

Artışı

-

Çıkış

(180.000)

(11.000)

(3.386)

(194.386)

31 Aralık

2011

788.917

16.486.194

20.425.820

562.595

1.157.182

5.092

39.425.800

Birikmiş Amortisman

Yer altı ve Yerüstü Düz.

Binalar (*)

Makine Tesis ve Cihazlar

Taşıtlar

Demirbaşlar

Özel Maliyetler

Toplam

(40.596)

(168.567)

(2.523.492)

(171.390)

(313.306)

(487)

(3.217.838)

(51.769)

(304.115)

(1.236.224)

(122.205)

(138.180)

(1.018)

(1.853.511)

-

(28.201)

(28.201)

11.000

55

11.055

(92.365)

(500.883)

(3.759.716)

(282.595)

(451.431)

(1.505)

()

(5.088.495)

Net Değer

33.498.475

34.337.305

(*) Şirket, Mersin’de bulunan iki adet fabrika binasını 2010 yılında yetkili bir değerleme kuruluşuna

değerletmiştir. Değerleme şirketi, Emsal Karşılaştırma, Maliyet ve Direkt Kapitalizasyon Yaklaşımı

modellerini kullanarak iki fabrikanın gerçeğe uygun değerlerini aşağıdaki tutarlarda tespit etmiştir.

Gayrimenkul Adı

1. Fabrika

2. Fabrika

Ekspertiz RaporuTarihi

22.09.2010

22.09.2010

Toplam

27

Rayiç Değeri

2.056.000

1.287.000

Defter Değeri (Net)

1.042.692

1.019.986

3.343.000

2.062.678

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 18 – MADDİ DURAN VARLIKLAR (Devamı)

Değerleme sonucu ortaya çıkan (3.343.000 TL - 2.062.678 TL =) 1.280.322 TL farkın 1.216.306 TL’lik

kısmı özkaynaklar içerisinde maddi duran varlık değer artış fonu olarak, 64.016 TL’lik kısmı da

ertelenmiş vergi yükümlülüğü olarak muhasebeleştirilmiştir.

Bahsi geçen değer artış üzerinden 31 Mart 2012 itibariyle 32.251 TL tutarında amortisman hesaplanmış

olup, 1.763 TL tutarında ertelenmiş vergi etkiside dikkate alınarak 33.488 TL tutarındaki tutar maddi

duran varlıklar değer artış fonundan mahsup edilmiştir. Dönemsonu itibarı ile özkaynaklardaki maddi

duran varlık değer artış fonu 1.895.317 TL olmuştur. (Not 27/d) ( 31.12.2011 : Bahsi geçen değer artış

üzerinden 28.201 TL tutarında amortisman hesaplanmış olup, 1.410 TL tutarında ertelenmiş vergi

etkiside dikkate alınarak 26.791 TL tutarındaki tutar maddi duran varlıklar değer artış fonundan mahsup

edilmiştir. Dönemsonu itibarı ile özkaynaklardaki maddi duran varlık değer artış fonu 1.189.515 TL

olmuştur. (Not 27/d) )

(**) Yapılmakta olan yatırımların tamamı, Şirketin Mersinde yaptırmakta olduğu 3. Fabrika binasına ait

yatırım harcamalarından oluşmaktadır. 11.928.297 TL’lik yatırım harcamasının 2.618.240 TL’lik kısmı

2009 yılında, 9.850.077 TL’lik kısmı 2010 yılında gerçekleştirilmiştir. Şirket, sözü edilen yatırım ile ilgili

olarak 10.000.000 USD (15.460.000 TL) tutarında yatırım kredisi kullanmıştır. Bu krediye ilişkin 750.026

TL tutarındaki faiz gideri ve 121.706 TL tutarındaki kur farkı gideri ile bu yatırımda kullanılan şirket

personeline ait 751.737 TL tutarındaki personel gideri yatırım maliyetine dahil edilmiştir. Yatırım

harcamalarının 3.484.617 TL’lik kısmı, işletme içi malzemeden karşılanmıştır. 31 Aralık 2010 itibariyle

yatırım aşamasında olan 3. fabrika binası 12 Ocak 2011 tarihinde tamamlanarak aktife alınmıştır.

c) 31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle aktifler üzerindeki sigorta teminatları aşağıdaki

gibidir.

31 Mart 2012

31 Aralık 2011

Binalar

19.500.000

19.500.000

Makine Tesis ve Cihazlar

16.950.000

16.950.000

Demirbaşlar

840.000

840.000

NOT 19 – MADDİ OLMAYAN DURAN VARLIKLAR

a) 31 Mart 2012 tarihi itibariyle maddi olmayan duran varlıkların hareketleri aşağıdaki gibidir.

Maliyet

Haklar

1 Ocak 2012

Giriş

Transfer

Çıkış

31 Mart 2012

303.906

3.997

-

-

307.903

Toplam

303.906

3.997

-

-

307.903

Birikmiş Amortisman

Haklar

(176.805)

(15.248)

-

-

(192.053)

Toplam

(176.805)

(15.248)

-

-

(192.053)

Net Değer

127.101

115.850

Şirket’in dönem içinde işletme içi oluşturulan maddi olmayan duran varlığı bulunmamaktadır.

28

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 19 – MADDİ OLMAYAN DURAN VARLIKLAR (Devamı)

b) 31 Aralık 2011 tarihi itibariyle maddi olmayan duran varlıkların hareketleri aşağıdaki gibidir.

Maliyet

Haklar

1 Ocak 2011

Giriş

Transfer

Çıkış

31 Aralık 2011

258.590

45.316

-

-

303.906

Toplam

Birikmiş Amortisman

Haklar

258.590

45.316

-

-

303.906

(111.973)

(64.832)

-

-

(176.805)

Toplam

(111.973)

(64.832)

-

-

(176.805)

Net Değer

146.617

127.101

Şirket’in işletme içi oluşturulan maddi olmayan duran varlığı bulunmamaktadır.

NOT 20 – ŞEREFİYE

Yoktur. (31 Aralık 2011: Yoktur)

NOT 21 – DEVLET TEŞVİK VE YARDIMLARI

a) 31 Mart 2012 tarihi itibariyle şirket dahilde işleme izin belgelerine sahiptir. Şirket, bu belgeler

kapsamında 31 Aralık 2011 tarihi itibariyle 52.978.563 USD tutarında teşvikten faydalanmıştır. (31 Aralık

2011: 51.074.993 USD)

b) 31 Mart 2012 tarihi itibariyle şirketin yatırım teşviği bulunmamaktadır. (31 Aralık 2011: Şirketin yatırım

teşviği bulunmamaktadır.)

c) 5084 Sayılı Yatırımların ve İstihdamın Teşviki ile Bazı Kanunlarda Değişiklik Yapılması Hakkında

Kanun kapsamında asgari ücretli işçilerin gelir vergileri, SSK primlerinin ödenmesi konusunda muafiyet

sağlamaktadır. Şirket 31 Mart 2012 itibariyle 51.235 TL teşvikten yararlanmıştır. (31 Mart 2011: 67.775

TL)

NOT 22 – KARŞILIKLAR, KOŞULLU VARLIK VE YÜKÜMLÜLÜKLER

a) Şüpheli alacak karşılığı Not 10’da; kıdem tazminatı karşılığı Not 24’te açıklanmıştır.

b) Lehe ve Aleyhe Açılan Davalar:

ba) Şirket Aleyhine Açılan Davalar:

Alacak Davaları (*)

Tazminat Davaları (*)

Toplam

31 Mart 2012

31 Aralık 2011

25.000

60.000

85.000

25.000

90.000

115.000

(*) 31 Mart 2012 tarihi itibariyle yukarıda bahsi geçen alacak ve tazminat davaları için finansal

tablolarda 85.000 TL dava karşılığı ayrılmıştır. (31 Aralık 2011: 115.000 TL dava karşılığı) (Bkz.22/c)

29

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 22 – KARŞILIKLAR, KOŞULLU VARLIK VE YÜKÜMLÜLÜKLER (Devamı)

bb) Şirket Tarafından Açılan Davalar:

31 Mart 2012

31 Aralık 2011

Tazminat Davaları

201.000

201.000

Toplam

201.000

201.000

31 Mart 2012

85.000

24.651

31 Aralık 2011

115.000

875

109.651

115.875

c) Kısa vadeli borç karşılıklarının detayı aşağıdaki gibidir.

Dava Karşılıkları (*)

Fatura Gider Karşılıkları

Toplam

(*) Not 22/ba

d) Şirketçe alınan ipotek, teminat ve kefaletlerin ayrıntısı aşağıdaki gibidir.

Yoktur. (31 Aralık 2011: Yoktur)

e) Pasifte yer almayan bilanço dışı yükümlülüklerin ayrıntısı aşağıdaki gibidir:

31 Mart 2012

Verilen Teminat Mektupları

MMektupları

TL

USD

EURO

4.228.172

13.114.762

13.001.167

Verilen İpotekler (*)

TL

USD

36.000.000

24.820.600

30.344.101

16.654.737

1.887.192

13.783.965

983.580

60.820.600

Verilen Rehinler

TL

2.341.018

Verilen Kefaletler

TL

USD

EURO

19.287.127

4.902.899

1.420.361

Toplam

31 Aralık 2011

62.444.600

36.000.000

26.444.600

2.341.018

2.339.018

2.339.018

25.610.387

26.014.004

19.703.496

4.977.777

1.332.731

119.116.106

30

107.452.359

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 22 – KARŞILIKLAR, KOŞULLU VARLIK VE YÜKÜMLÜLÜKLER (Devamı)

(*) Şirketin, kullandığı banka kredileri nedeniyle Mersin’de yer alan fabrika binaları ve Aydın

Kuşadası’nda bulunan yatırım amaçlı gayrimenkulü üzerinde tamamı 1. Dereceden olmak üzere

ipotekler bulunmaktadır. 31 Mart 2012 tarihi itibariyle, Mersinde bulunan fabrikalar üzerinde

Alternatifbank’a 14.000.000 TL , İşbankası’na 12.000.000 TL ve 14.000.000 USD (24.820.600TL) olmak

üzere toplam 50.820.600 TL tutarında, Aydın Kuşadası’nda bulunan yatırım amaçlı gayrimenkulün

üzerinde Ziraat Bankası’na 10.000.000 TL olmak üzere, Şirket aktifleri üzerinde toplam 60.820.600 TL

ipotek söz konusudur. (31 Aralık 2011: Tamamı 1.Dereceden Mersin’de yer alan fabrika binaları

üzerinde Alternatifbank’a 14.000.000 TL , İşbankası’na 12.000.000 TL ve 14.000.000 USD (26.444.600

TL) olmak üzere toplam 52.444.600 TL tutarında, Aydın Kuşadası’nda bulunan yatırım amaçlı

gayrimenkulün üzerinde Ziraat Bankası’na 10.000.000 TL olmak üzere, Şirket aktifleri üzerinde toplam

62.444.600 TL ipotek söz konusudur.)

f) 31 Mart 2012 ve 31 Aralık 2011 tarihleri itibariyle Şirketin teminat/rehin/ipotek pozisyonuna ilişkin

tabloları aşağıdaki gibidir.

Şirket Tarafından Verilenler TRİ’ler

A. Kendi Tüzel Kişiliği Adına Vermiş Olduğu TRİ’lerin Toplam Tutarı

B. Tam Konsolidasyon Kapsamına Dahil Edilen Ortaklıklar Lehine

Vermiş Olduğu TRİ'lerin Toplam Tutarı

C. Olağan Ticari Faaliyetlerinin Yürütülmesi Amacıyla Diğer 3. Kişilerin

Borcunu Temin Amacıyla Vermiş Olduğu TRİ'lerin Toplam Tutarı

D. Diğer Verilen TRİ'lerin Toplam Tutarı

1) Ana Ortaklık Lehine Vermiş Olduğu TRİ'lerin Toplam Tutarı

2) B ve C maddesi Kapsamına Girmeyen Diğer Grup Şirketleri Lehine

Vermiş Olduğu TRİ'lerin Toplam Tutarı

3) C Maddesi Kapsamına Girmeyen 3. Kişiler Lehine Vermiş Olduğu

TRİ'lerin Toplam Tutar

Toplam

31 Mart 2012

31 Aralık 2011

93.505.719

81.438.355

-

-

25.610.387

-

26.014.004

-

25.610.387

26.014.004

119.116.106

107.452.359

Şirketin vermiş olduğu diğer TRİ'lerin Şirket'in özkaynaklarına oranı 31 Mart 2012 tarihi itibariyle

%96,18’dir. (31 Aralık 2011: %94,33)

NOT 23 – TAAHHÜTLER

Yoktur. (31 Aralık 2011: Yoktur)

31

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 24– ÇALIŞANLARA SAĞLANAN FAYDALAR

31 Mart 2012

31 Aralık 2011

Kıdem Tazminatı Karşılıkları

Kullanılmayan İzin Ücretleri Karşılığı

158.262

146.104

185.015

109.031

Toplam

304.366

294.046

Kıdem Tazminatı Karşılıkları:

T.C. Kanunlarına göre Şirket, en az bir yıllık hizmeti tamamlayarak 25 yıllık çalışma hayatı ardından

emekliye ayrılan (kadınlar için 58 erkekler için 60 yaş), iş ilişkisi kesilen, askerlik hizmetleri için çağrılan

veya vefat eden her çalışanına kıdem tazminatı ödemek mecburiyetindedir.

Ödenecek tazminat, her hizmet yılı için bir aylık maaş tutarı kadardır ve bu miktar 31 Mart 2012 tarihi

itibariyle 2.805,04 TL (31 Aralık 2011: 2.731,85 TL) ile sınırlandırılmıştır.

Kıdem tazminatı yükümlülüğü yasal olarak herhangi bir fonlamaya tabi değildir. Kıdem tazminatı

karşılığı, Şirket’in, çalışanların emekli olmasından kaynaklanan gelecekteki muhtemel yükümlülük

tutarının bugünkü değerinin tahmin edilmesi yoluyla hesaplanmaktadır. UMS 19 (“Çalışanlara Sağlanan

Faydalar”), şirketin yükümlülüklerinin, tanımlanmış fayda planları kapsamında aktüeryal değerleme

yöntemleri kullanılarak geliştirilmesini öngörür. Bu doğrultuda, toplam yükümlülüklerin hesaplanmasında

kullanılan aktüeryal varsayımlar aşağıda belirtilmiştir:

Ana varsayım, her hizmet yılı için olan azami yükümlülük tutarının enflasyona paralel olarak artacak

olmasıdır. Dolayısıyla, uygulanan iskonto oranı, gelecek enflasyon etkilerinin düzeltilmesinden sonraki

beklenen reel oranı ifade eder. Bu nedenle, 31 Mart 2012 tarihi itibariyle, ekli finansal tablolarda

karşılıklar, geleceğe ilişkin, çalışanların emekliliğinden kaynaklanacak muhtemel yükümlülüğünün

bugünkü değeri tahmin edilerek hesaplanmaktadır. Bilanço tarihindeki karşılıklar, yıllık %5,10 (31 Aralık

2011: %5,10) enflasyon ve %10,00 (31 Aralık 2011: %10,00) iskonto oranı varsayımlarına göre yaklaşık

%4,66 (31 Aralık 2011: % 4,66) olarak elde edilen reel iskonto oranı kullanılmak suretiyle

hesaplanmıştır. İsteğe bağlı işten ayrılmalar neticesinde ödenmeyip, Şirket’e kalacak olan kıdem

tazminatı tutarlarının tahmini oranı da dikkate alınmıştır. Kıdem tazminatı tavanı altı ayda bir revize

edilmektedir.

Dönem içindeki kıdem tazminatı karşılığının hareketleri aşağıdaki gibidir:

2012

2011

Dönem Başı, 1 Ocak

Dönem İçerisindeki Artış (Not 31/b)

Dönem İçerisindeki Azalış (Not 31/a)

185.015

(26.753)

116.592

68.423

-

Dönem Sonu, 31 Aralık

158.262

185.015

32

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 24– ÇALIŞANLARA SAĞLANAN FAYDALAR ( Devamı )

Kullanılmayan İzin Ücretleri Karşılığı:

Şirket personelinin önceki yıllarda kullanmadığı izinler neticesinde oluşmuş bulunan izin ücretleri

için hesaplanan izin ücretleri karşılığının yıl içindeki hareketleri aşağıdaki gibidir.

2012

2011

Dönem Başı, 1 Ocak

Dönem İçerisindeki Artış (Not 31/b)

109.031

37.073

91.229

17.802

Dönem Sonu, 31 Aralık

146.104

109.031

NOT 25– EMEKLİLİK PLANLARI

Yoktur. (31 Aralık 2011: Yoktur)

NOT 26– DİĞER VARLIK VE YÜKÜMLÜLÜKLER

a) Diğer dönen varlıkların detayı aşağıdaki gibidir:

31 Mart 2012

31 Aralık 2011

İlişkili Taraflardan Alacaklar

İlişkili Taraflara Verilen Sipariş Avansları (Not 37)

1.157.270

1.157.270

1.083.870

1.083.870

Diğer Dönen Varlıklar

Devreden KDV

Diğer KDV

Gelecek Aylara Ait Giderler

Verilen Sipariş Avansları

Peşin Ödenen Vergiler (Not 35)

Personel Avansları

8.902.824

5.842.803

1.883.621

806.646

363.126

6.628

-

9.141.448

5.491.348

2.196.326

842.749

258.981

350.844

1.200

10.060.094

10.225.318

31 Mart 2012

31 Aralık 2011

Alınan Sipariş Avansları

Personele Borçlar

Ödenecek Sosyal Güvenlik Kesintileri

Ödenecek Vergi ve Fonlar

2.534.429

383.907

250.857

64.982

952.645

298.326

230.235

83.540

Toplam

3.234.175

1.564.746

Toplam

b) Diğer kısa vadeli yükümlülüklerin detayı aşağıdaki gibidir:

c) 31 Mart 2012 tarihi itibariyle 230.524 TL tutarındaki diğer duran varlıkların tamamı peşin ödenen

giderlerinden oluşmaktadır. (31 Aralık 2011: 376.248 TL.)

33

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 27– ÖZKAYNAKLAR

a) Özkaynakların Ayrıntısı

31 Mart 2012 tarihi itibariyle şirketin öz sermayesi 26.628.737 TL (31 Aralık 2011: 27.577.653 TL) olup,

ayrıntısı aşağıdaki gibidir.

31 Mart 2012

(*) 20.540.000

(*) 13.609.819

1.895.317

175.500

(8.649.681)

(942.218)

26.628.737

Ödenmiş Sermaye

Hisse Senedi İhraç Primleri

Değer Artış Fonları

Kardan Ayrılan Kısıtlanmış Yedekler

Geçmiş Yıl Kar/Zararı

Dönem Net Karı/Zararı

Özsermaye

31 Aralık 2011

(*) 20.540.000

(*) 13.609.819

1.902.015

175.500

2.496.333

(11.146.014)

27.577.653

(*) Şirket 4 Nisan 2011 tarihinde alınan Yönetim Kurulu Kararı ile 15.800.000 TL olan sermayesini

20.540.000 TL’ye arttırılmasına, halihazır ortakların 180 gün süresince pay satma haklarının tamamen

kısıtlanmasına, buna ilişkin olarak Ana Sözleşme’nin ilgili maddelerinin tadil edilmesine, halka arz izin

başvurusuyla beraber Ana Sözleşme değişikliği izni için Sermaye Piyasası Kurulu (SPK) ile Sanayi ve

Ticaret Bakanlığı’na gerekli başvuruların yapılmasına ve 4.740.000 adedi sermaye artırımından

kaynaklanan, 2.260.000 adedi ortaklara ait olan toplam 7.000.000 adet hissenin halka arz edilmesine

karar verilmiştir. İlgili karar gereği, Şirket 5 Nisan 2011 tarihinde SPK’ya halka arz için başvuruda

bulunmuştur. Yapılan başvuru sonucunda Şirket 13 Temmuz 2011 tarihinde SPK kaydına alınmıştır. 2021 Temmuz tarihlerinde halka arz gerçekleşmiş ve 20.540.000 adet şirket hissesinin %34,08’ine tekabül

eden 7.000.000 pay halka arz edilmiştir. Şirketin sermaye arttırımı 24 Ağustos 2011 tarihli Ticaret Sicil

Gazetesinde tescil ve ilan edilmiştir.

b) Ödenmiş Sermaye

Şirket, kayıtlı sermaye sistemine tabi olup kayıtlı sermaye tavanı 100.000.000 TL’dir. Şirketin 31 Mart

2012 tarihi itibariyle ödenmiş sermayesi 20.540.000 TL (31 Aralık 2011: 20.540.000 TL) olup her biri 1

TL nominal değerli 20.540.000 (31 Aralık 2011: her biri 1 TL nominal değerli 20.540.000) adet hisseye

bölünmüştür.

6(Altı) Kişiden oluşan Yönetim Kurulu üyelerinin 4 (Dört) ‘ü ve denetçiler, (A) grubu hisse sahiplerinin

göstereceği adaylar arasından seçilir. Mali açıdan imtiyazlı hisse senedi yoktur.

31 Mart 2012 ve 31 Aralık 2011 tarihlerinde çıkarılmış ve ödenmiş sermaye tutarları defter değerleriyle

aşağıdaki gibidir:

Adı

Bilgehan Öztüre

Cemal Yücehan Öztüre

Halka Açık Kısım

Hasan Tufan Ballı

Tülin Öztüre

Gülgün Ballı

Kubilay Kırman

Tanju Argun

Toplam

31 Mart 2012

Pay Oranı

Pay Tutarı

% 28,85

5.925.000

% 28,08

5.767.001

% 23,63

4.854.158

% 17,91

3.677.842

% 0,77

157.998

% 0,77

158.000

% 0,00

1

% 0,00

% 100

20.540.000

34

31 Aralık 2011

Pay Oranı

Pay Tutarı

% 28,85

5.925.000

% 28,08

5.767.000

% 23,08

4.740.000

% 18,46

3.792.000

% 0,77

157.998

% 0,77

158.000

% 0,00

1

% 0,00

1

% 100

20.540.000

ÖZBAL ÇELİK BORU SANAYİ TİCARET VE TAAHHÜT ANONİM ŞİRKETİ

31 MART 2012 TARİHLİ FİNANSAL TABLOLARA İLİŞKİN NOTLAR

(Aksi belirtilmedikçe tutarlar “TL” olarak ifade edilmiştir.)

NOT 27– ÖZKAYNAKLAR (Devamı)

c) Hisse Senedi İhraç Primleri

20-21 Temmuz 2011 tarihlerinde yapılan halka arz sonucunda sermaye artırımından kaynaklanan

4.740.000 adet hissenin 4,1 TL üzerinden satışı gerçekleşmiş ve 19.434.000 TL Şirketin banka