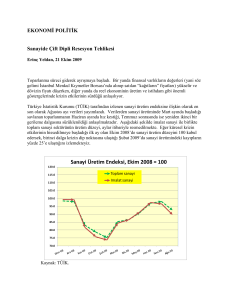

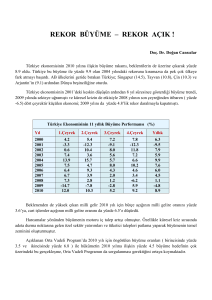

Küresel Kriz ve Risk Yönetimi

advertisement