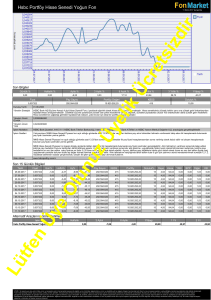

HSBC Bank Anonim Şirketi 2011 Yılı Faaliyet Raporu

advertisement