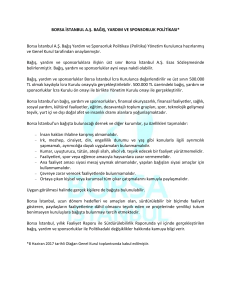

DİĞER TEŞKİLATLANMIŞ PİYASA VE BORSALAR

advertisement