faaliyet raporu - Vakıf Emeklilik

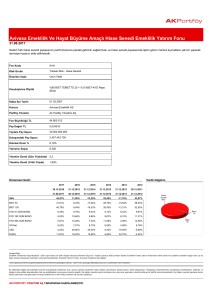

advertisement