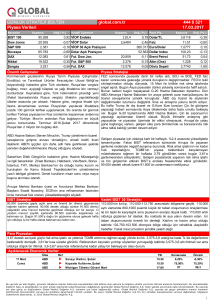

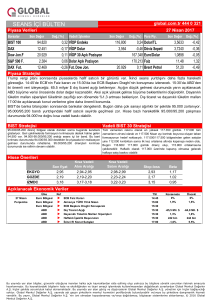

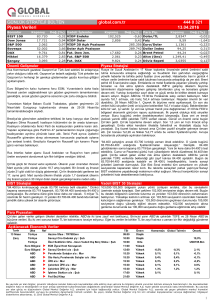

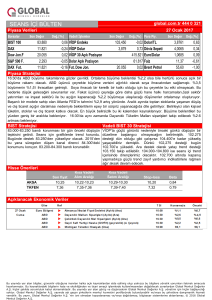

finansal piyasalar matriks veri terminali ve temel kavramlar

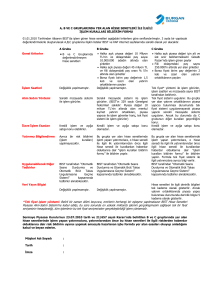

advertisement