Uluslararası Yatırım

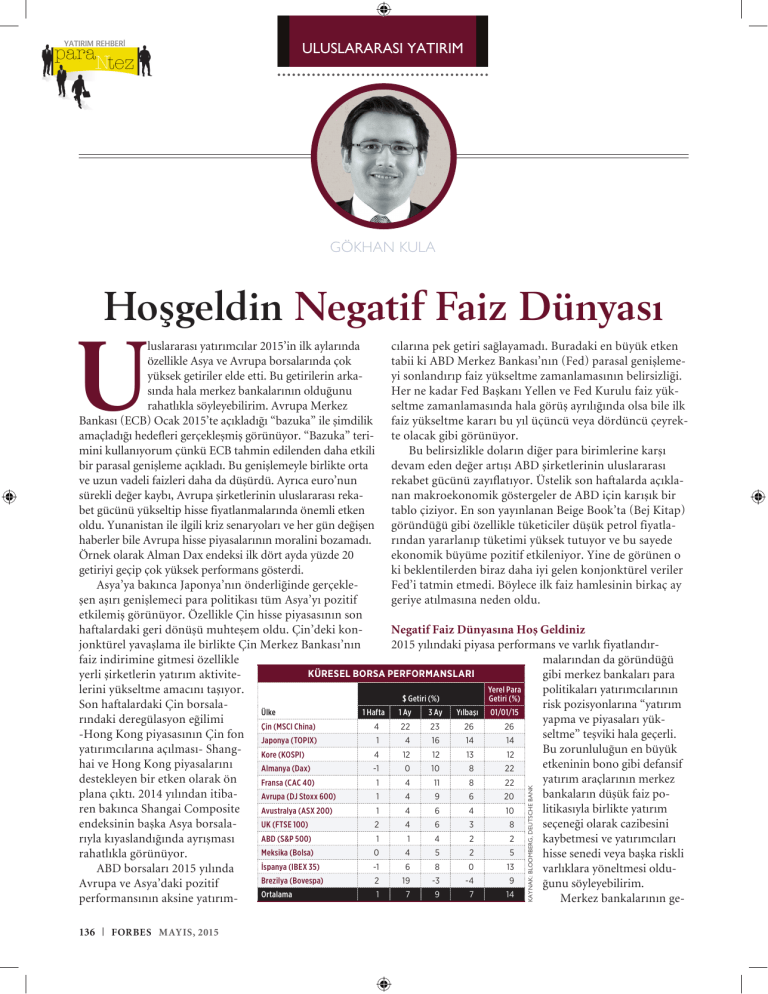

GÖKHAN KULA

Hoşgeldin Negatif Faiz Dünyası

U

KAYNAK: Bloomberg, Deutsche Bank

cılarına pek getiri sağlayamadı. Buradaki en büyük etken

luslararası yatırımcılar 2015’in ilk aylarında

tabii ki ABD Merkez Bankası’nın (Fed) parasal genişlemeözellikle Asya ve Avrupa borsalarında çok

yi sonlandırıp faiz yükseltme zamanlamasının belirsizliği.

yüksek getiriler elde etti. Bu getirilerin arkaHer ne kadar Fed Başkanı Yellen ve Fed Kurulu faiz yüksında hala merkez bankalarının olduğunu

seltme zamanlamasında hala görüş ayrılığında olsa bile ilk

rahatlıkla söyleyebilirim. Avrupa Merkez

faiz yükseltme kararı bu yıl üçüncü veya dördüncü çeyrekBankası (ECB) Ocak 2015’te açıkladığı “bazuka” ile şimdilik

amaçladığı hedefleri gerçekleşmiş görünüyor. “Bazuka” teri- te olacak gibi görünüyor.

Bu belirsizlikle doların diğer para birimlerine karşı

mini kullanıyorum çünkü ECB tahmin edilenden daha etkili

devam eden değer artışı ABD şirketlerinin uluslararası

bir parasal genişleme açıkladı. Bu genişlemeyle birlikte orta

rekabet gücünü zayıflatıyor. Üstelik son haftalarda açıklave uzun vadeli faizleri daha da düşürdü. Ayrıca euro’nun

nan makroekonomik göstergeler de ABD için karışık bir

sürekli değer kaybı, Avrupa şirketlerinin uluslararası rekatablo çiziyor. En son yayınlanan Beige Book’ta (Bej Kitap)

bet gücünü yükseltip hisse fiyatlanmalarında önemli etken

oldu. Yunanistan ile ilgili kriz senaryoları ve her gün değişen göründüğü gibi özellikle tüketiciler düşük petrol fiyatlarından yararlanıp tüketimi yüksek tutuyor ve bu sayede

haberler bile Avrupa hisse piyasalarının moralini bozamadı.

ekonomik büyüme pozitif etkileniyor. Yine de görünen o

Örnek olarak Alman Dax endeksi ilk dört ayda yüzde 20

ki beklentilerden biraz daha iyi gelen konjonktürel veriler

getiriyi geçip çok yüksek performans gösterdi.

Fed’i tatmin etmedi. Böylece ilk faiz hamlesinin birkaç ay

Asya’ya bakınca Japonya’nın önderliğinde gerçeklegeriye atılmasına neden oldu.

şen aşırı genişlemeci para politikası tüm Asya’yı pozitif

etkilemiş görünüyor. Özellikle Çin hisse piyasasının son

Negatif Faiz Dünyasına Hoş Geldiniz

haftalardaki geri dönüşü muhteşem oldu. Çin’deki kon2015 yılındaki piyasa performans ve varlık fiyatlandırjonktürel yavaşlama ile birlikte Çin Merkez Bankası’nın

malarından da göründüğü

faiz indirimine gitmesi özellikle

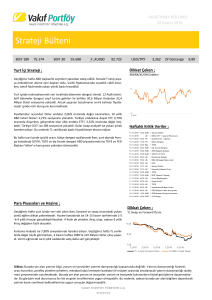

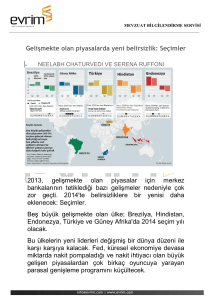

Küresel Borsa Performansları

gibi merkez bankaları para

yerli şirketlerin yatırım aktiviteYerel Para

politikaları yatırımcılarının

lerini yükseltme amacını taşıyor.

$ Getiri (%)

Getiri (%)

risk pozisyonlarına “yatırım

Son haftalardaki Çin borsalaÜlke

1 Hafta

1 Ay

3 Ay

Yılbaşı 01/01/15

yapma ve piyasaları yükrındaki deregülasyon eğilimi

Çin (MSCI China)

4

22

23

26

26

seltme” teşviki hala geçerli.

-Hong Kong piyasasının Çin fon Japonya (TOPIX)

1

4

16

14

14

Bu zorunluluğun en büyük

yatırımcılarına açılması- ShangKore (KOSPI)

4

12

12

13

12

etkeninin bono gibi defansif

hai ve Hong Kong piyasalarını

Almanya (Dax)

-1

0

10

8

22

yatırım araçlarının merkez

destekleyen bir etken olarak ön

Fransa (CAC 40)

1

4

11

8

22

bankaların düşük faiz poplana çıktı. 2014 yılından itibaAvrupa (DJ Stoxx 600)

1

4

9

6

20

litikasıyla birlikte yatırım

ren bakınca Shangai Composite

Avustralya (ASX 200)

1

4

6

4

10

UK (FTSE 100)

2

4

6

3

8

seçeneği olarak cazibesini

endeksinin başka Asya borsalaABD (S&P 500)

1

1

4

2

2

kaybetmesi ve yatırımcıları

rıyla kıyaslandığında ayrışması

Meksika (Bolsa)

0

4

5

2

5

hisse senedi veya başka riskli

rahatlıkla görünüyor.

İspanya (IBEX 35)

-1

6

8

0

13

varlıklara yöneltmesi olduABD borsaları 2015 yılında

Brezilya (Bovespa)

2

19

-3

-4

9

ğunu söyleyebilirim.

Avrupa ve Asya’daki pozitif

Ortalama

1

7

9

7

14

Merkez bankalarının geperformansının aksine yatırım-

136

|

forbes MAYIS, 2015

Uluslararası Yatırım

nişletici para politikası faizlere öyle bir etki yaptı ki uzun

vadeli faizleri başarıyla düşürmekle kalmayıp son aylarda

yeni bir fenomen ortaya çıkardı: Kısa vadeli faizler negatif

bölgeleri gördü.

ECB’nin ocak ayında açıkladığı ‘kapsamlı’ parasal

genişleme programı faizlerdeki aşırı eğilimin başlangıcı

oldu ve kısa-orta dönemli tahvil faizleri negatif bölgeye

geriledi. Avrupa bölgesindeki devlet tahvilleri 7-10 yıllık

vadeye kadar kısmen negatife dönmüş durumda. Avrupa

faiz oranlarının vade yapısı özellikle iki yıllık vadeye kadar çoğunlukla negatif bölgede olup yatırımcıları zorunlu

olarak başka -ve daha riskli- yatırım araçlarına yöneltiyor.

Avrupa’daki ekonomik büyüme hala ivme kazanmadıkça,

deflasyon korkusu geçmedikçe bu normal olmayan ‘negatif faiz vade yapısına’ kurumsal ve bireysel yatırımcılar

alışmak zorunda kalacak gibi görünüyor. Hisse piyasaları

sonuçta bu faktörden faydalanıp gelecek aylarda da en iyi

yatırım alternatifi olarak kalıyor.

ECB Başkanı Mario Draghi’nin liderliğinde parasal

genişlemenin hızlanarak devam etmesi yatırımcıların

risk alma eğilimlerini devam ettirecek. Piyasalara parasal

desteğin Fed’den ECB’ye ve Japon Merkez Bankası’na geçmesiyle birlikte borsalardaki yükselişi önümüzdeki aylarda

da devam edecek. Özellikle Avrupa borsalarının, ABD’ye

göre çeşitli değerleme oranlarıyla kıyaslayınca daha cazip

fiyatlandırılmış olduğunu görüyorum. Bu tablo içinde

uluslararası yatırım fırsatlarından yararlanmak isteyenler

için ETF yatırım seçeneklerine bir göz atalım:

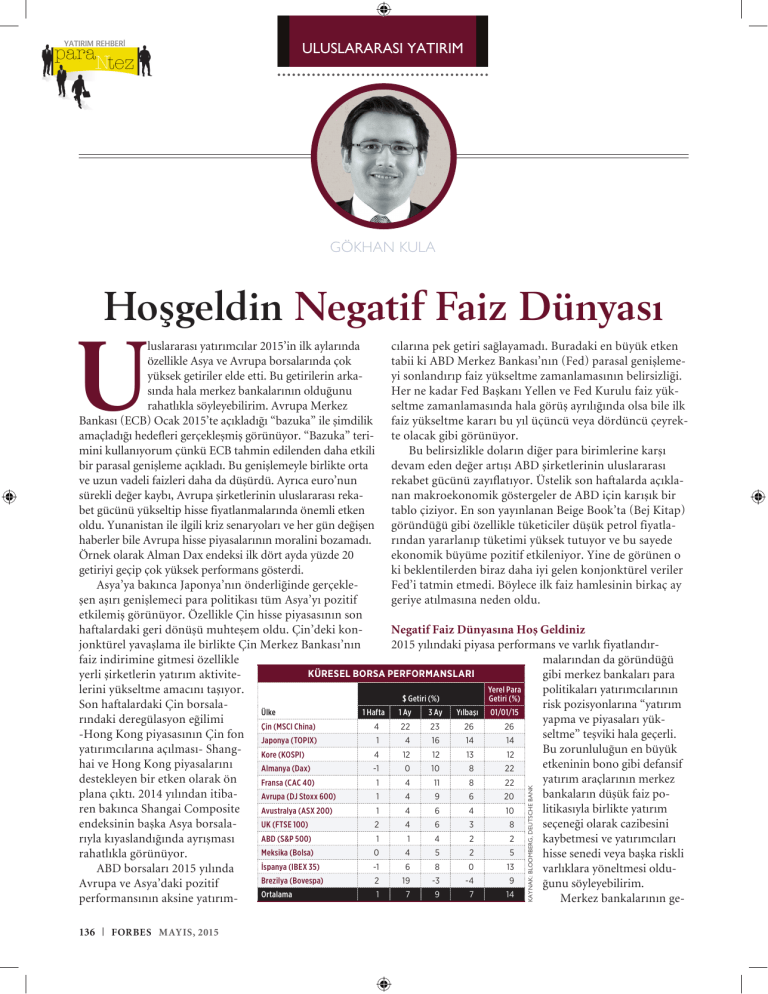

Avrupa’ya Yatırım

Yatırımcılar için Avrupa’nın pozitif gelişme potansiyelinden faydalanmak için çeşitli ETF yatırım araçları mevcut.

Bir örnek olarak favorimizi iShares STOXX Europe 600

ETF’ini (DE0002635307) gösterebiliriz. Yatırımcılar bu

ETF ile birlikte Avrupa’nın en büyük 600 şirketine yatırım

yapmış oluyor. Üstelik yatırımcı aynı zamanda orta ölçekli

Avrupa şirketlerini de portföyüne ekleme şansını buluyor.

Ayrıca bu yatırım aracının yıllık komisyonu yüzde 0,20 ile

yatırımcılar için çok cazip.

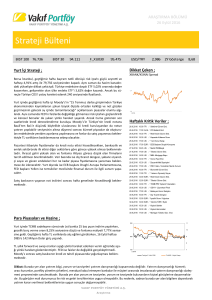

Çin’in Aslanları

Yükselen Çin piyasasından faydalanmak isteyen yatırımcılar için çeşitli ETF seçenekleri de mevcut. Her gelişmekte

olan ülkede olduğu gibi yatırımcılara tavsiyem riskleri göz

önünde tutmaları yönünde. Zira ani sert satışlar Çin piyasasında da görülebilir. Bir yatırım seçeneği olarak LYXOR

China Enterprise UCITS ETF (FR0010204081) kullanılabilir. Bu ETF yıllık yüzde 0,65 komisyon ücreti ile yatırımcılara Hang Seng China Enterprises Index’inde (HSCEI)

pozisyon alma imkanı sağlıyor.

LYXOR China Enterprise UCITS ETF

(FR0010204081)

22

22

20

20

18

18

16

16

14

14

12

12

Temmuz Ekim

2013

Nisan Temmuz Ekim 2014

Nisan

Temmuz

Ekim

2015

Nisan

Akıllı ETF

Gelişen ETF pazarında son dönemde “Smart Beta ETF”

olarak adlandırılan yeni nesil ETF’ler lanse edildi. Yükselen hisse varlık fiyatlarıyla birlikte bu ETF çeşitleri

yatırımcılar için cazip yatırım alternatifleri sunuyor.

Örnek olarak gelişmekte olan ülkelere yatırım yapan

Ossiam Emerging Markets Minimum Variance ETF

(LU0705291903) gösterilebilir (yıllık komisyon yüzde

0,75). Bu defansif ETF düşük dalgalanma (Low Volatility)

konseptini gelişmekte ülkelere yaydığı için muhafazakarlar

yatırımcılar için uygun görünüyor.

Ossiam Emerging Markets Minimum

Variance ETF (LU0705291903)

iShares STOXX Europe 600 ETF

(DE0002635307)

45

45

120

120

40

40

110

110

35

35

100

100

30

30

90

90

25

25

80

80

Eylül 2011 Mayıs Eylül 2012 Mayıs Eylül 2013 Mayıs Eylül 2014 Mayıs Eylül 2015

138

|

forbes MAYIS, 2015

Mayıs

Eylül

2013

Mayıs

Eylül

2014

Mayıs

Eylül

2015

GÖKHAN KULA, AVUSTURYA MERKEZLİ MYRA CAPITAL’İN KURUCU VE YÖNETİCİ ORTAĞI.

KULA@MYRACAPITAL.COM / Twitter.com/GokhanKula