Uluslararası Yatırım

GÖKHAN KULA

İlk Sürpriz: Kur Şoku

G

munu gözler önüne serdi. SNB’nin çekilmesiyle euro’nun

1,20 taban fiyatından 0,85’lere kadar çökmesi bir oldu ve ilk

gün 1:1 değer eşitliğinde kapandı yani İsviçre Frangı euro

karşısında yüzde 20 kadar değer kazandı. Doğal olarak İsviçre

borsası, kararla birlikte yüzde 10 değer kaybetti. Bu tepkiler

merkez bankası politikalarının ve müdahalelerinin piyasa

üzerindeki etkisini yatırımcılara yeniden açıkça gösterdi.

Peki neden SNB ‘şimdi’ bu kuralı uygulamayı durdurdu?

Piyasa aktörlerinin çoğu SNB’nin zamanlamasında iki önemli faktörün rol oynadığı görüşünde. İlki uygulamanın artan

maliyetinden SNB’nin sıkıntı duymaya başlaması. Maliyet

artışının temelinde ise Mario Draghi’nin gevşek para politikasıyla gelecekte kur riskinin daha da yükselmesi yatıyor.

Ayrıca Avrupa Adalet Divanı’nın Draghi’ye açık çek yazması

ve ECB’nin ülke tahvil alımına izin vermesi de risklerin çoğalmasına yol açıyor.

İkinci önemli etken olarak Yunanistan’daki seçimlerin

belirsizliğini koruyarak ters bir sonuçla birlikte Avrupa krizinin gelecek haftalarda yine yükselme olasılığı görülüyor.

Bu olasılık gerçekleşirse euro daha da gevşek hale gelecek.

Sonuçta SNB’nin kararı bir cümleyle özetlenebilir: İsviçre,

ECB’nin para politikasına “hayır” dedi.

eçen ay küresel piyasalarda yaşanan dalgalanmalar 2015’in yatırımcılar için nasıl geçeceğinin de habercisi oldu: Yüksek belirsizlik

ve sürprizlere hazırlıklı olun! Küresel merkez

bankalarının piyasalara olan hakimiyeti bu

yıl da devam edecek gibi görünüyor. Piyasalar ABD Merkez

Bankası Fed’in ilk faiz artışını beklerken Avrupa Merkez

Bankası’nın (ECB) (Başkan Mario Draghi’nin demek daha

doğru olabilir) bono alımları ve gevşek para politikası giderek etkinleşirken beklenmeyen bir sürpriz gerçekleşti: İsviçre

Merkez Bankası (SNB) euro’ya 2011’de başlattığı “taban

EUR/CHF 1,20” kur politikasını ani kararla kaldırdı. Böylece

SNB küresel kur savaşında yeni bir raunt başlatmış oldu.

Biraz geriye gidersek Avrupa kriziyle birlikte İsviçre

Frangı ‘güvenli liman’ olarak algılandığı için sürekli değer

kazanıyordu ve bu nedenle İsviçre’ye büyük bir kaynak girişi

oluyordu. 2011’de SNB para biriminin aşırı değerlenmesini

önlemek için taban kur politikasını açıklayıp frangın daha

fazla değer kazanmasını önledi. Böylece İsviçre’nin uluslararası rekabet gücü daha fazla negatif etkilenmedi ve ekonomi

son yıllarda rahat bir seyir izledi. SNB bu kararıyla bir nevi

euro’ya yatırım yapma zorunluluğu da getirmişti zira EUR/

CHF paritesini 1,20’de tutmak gerekiyordu. Böylece son üç

yılda İsviçre sürekli değer kaybeden euro’ya ‘zorunlu’ yatırım

yapıp bilançosunu euro cinsi yatırım araçlarıyla büyütüp

piyasada en büyük ‘euro ve Alman bonoları’ alıcısı oldu.

SNB’nin sürpriz kararı özellikle kaldıraçlı işlemler (foreks) piyasalarını derinden etkiledi ve euro’nun zayıf duru-

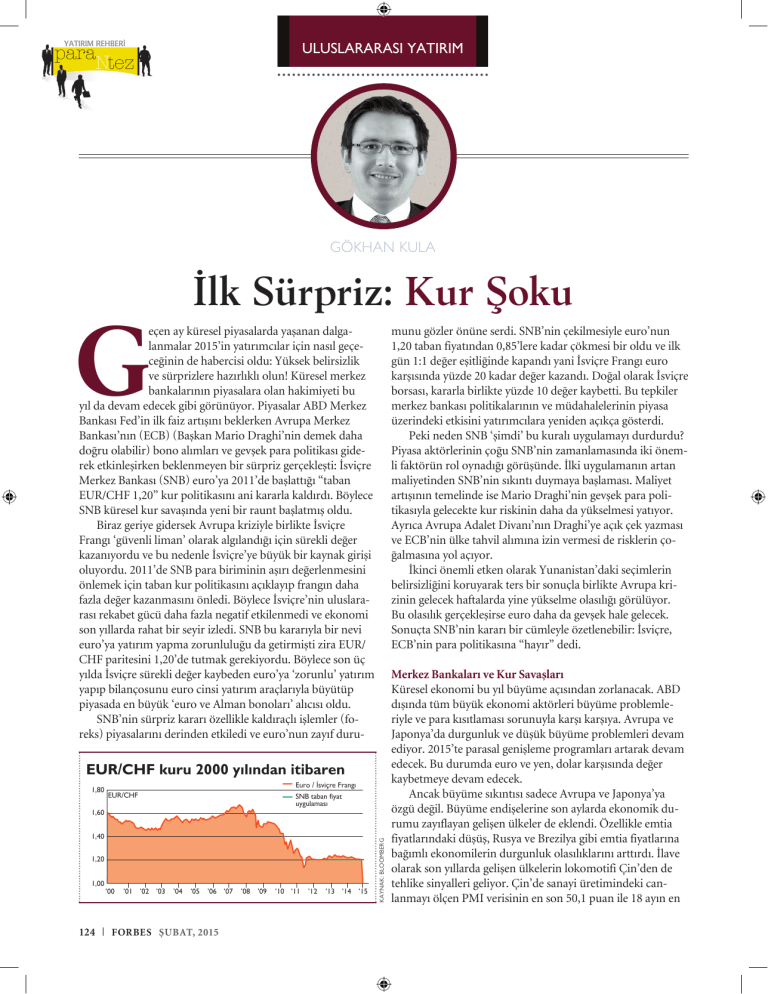

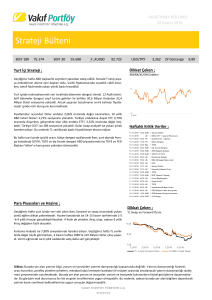

EUR/CHF kuru 2000 yılından itibaren

1,80

Euro / İsviçre Frangı

EUR/CHF

SNB taban fiyat

uygulaması

1,40

1,20

1,00

124

|

’00

’01

’02 ’03

’04

’05

’06 ’07

forbes şubat, 2015

’08

’09

’10 ’11

’12

’13

’14

’15

KAYNAK: Bloomberg

1,60

Merkez Bankaları ve Kur Savaşları

Küresel ekonomi bu yıl büyüme açısından zorlanacak. ABD

dışında tüm büyük ekonomi aktörleri büyüme problemleriyle ve para kısıtlaması sorunuyla karşı karşıya. Avrupa ve

Japonya’da durgunluk ve düşük büyüme problemleri devam

ediyor. 2015’te parasal genişleme programları artarak devam

edecek. Bu durumda euro ve yen, dolar karşısında değer

kaybetmeye devam edecek.

Ancak büyüme sıkıntısı sadece Avrupa ve Japonya’ya

özgü değil. Büyüme endişelerine son aylarda ekonomik durumu zayıflayan gelişen ülkeler de eklendi. Özellikle emtia

fiyatlarındaki düşüş, Rusya ve Brezilya gibi emtia fiyatlarına

bağımlı ekonomilerin durgunluk olasılıklarını arttırdı. İlave

olarak son yıllarda gelişen ülkelerin lokomotifi Çin’den de

tehlike sinyalleri geliyor. Çin’de sanayi üretimindeki canlanmayı ölçen PMI verisinin en son 50,1 puan ile 18 ayın en

db x-trackers DAX UCITS ETF

Euro’nun çeşitli para birimlerine karşı değer kaybetmesiyle

birlikte özellikle Avrupa ekonomisinin lokomotifi Almanya

ön plana çıkıyor. Almanya ihracata dayalı ekonomik yapısı

ve yüksek rekabet gücü ile kur savaşından en çok faydalanan

ülke. EUR/USD seviyesi 1,20 altına düştüğü bir dönemde

SNB’nin minimum kur uygulamasına son vermesi ve akabinde euro’nun değer kaybının sürmesi, Alman DAX 30

endeksinde pozitif etki yarattı. Yatırımcılara önerdiğim db

x-trackers DAX UCITS ETF düşük yıllık komisyon ücreti ve

yüksek işlem hacmiyle Almanya ETF’lerinde ilk seçeneğim.

XETRA GOLD ETC

Kasımdan beri yönünü yukarıya çeviren altın fiyatları,

SNB’nin kur sınırlamasını kaldırması ve mevduat faiz oranında indirime gitmesiyle hızlı bir yükseliş yaşadı. Altının

ons fiyatı bin 275 dolara çıkarak 5 Eylül’den beri en yüksek

seviyesini gördü. Analistler altının ons fiyatında görülen yükselişte, SNB’nin kararının yanısıra ABD 10 yılık tahvil faizlerinin yüzde 1,70 seviyesine gerilemesinin ve yatırımcıların

altını yeniden güvenli liman olarak görmesinin etkili olduğunu söylüyor. Önerdiğim bu ETF, yüksek yatırımcı ve işlem

hacmiyle birlikte uzun vadeli yatırımcılar için düşük yıllık

komisyon ücretleri nedeniyle cazip bir yatırım alternatifi.

db x-trackers DAX ETF

+50 %

+25

0

-25

-50

iShares NASDAQ 100 UCITS ETF

ABD varlıklarının bu yıl da devam etmesi beklenen yükseliş

eğiliminden teknoloji sektörüne yatırım yapılarak faydalanılabilir. Apple, Google veya Facebook gibi ileri teknoloji

şirketleri, İnternet piyasasına hakimiyet ve üstün pazarlama

kabiliyetleriyle küresel çapta yüksek pazar payını sürdürüp

cazibesini korumaya devam edecek. İhracata endeksli ABD

şirketleri yükselen dolar ve olası faiz artışı nedeniyle düşük

performans gösteriyor. Teknoloji şirketleriyse tam aksine bu

etkenlerden daha iyi korunuyor. Bu nedenle yatırımcılara

ekstra kazanç sağlayabilir. Teknoloji alanında “iShares NASDAQ 100” ETF’si yatırımcılar için ön plana çıkıyor. Bu ETF

teknoloji borsası NASDAQ’ın en değerli 100 teknoloji şirketine yatırım yapıp özellikle dünyaca tanınmış ‘Large-Cap’

şirketlerinde de pozisyon alabiliyor.

GÖKHAN KULA, AVUSTURYA MERKEZLİ MYRA CAPITAL’İN KURUCU VE YÖNETİCİ ORTAĞI.

KULA@MYRACAPITAL.COM / Twitter.com/GokhanKula

2008

2009

2010

2011

2012

2013

2014

2015

iShares J.P. Morgan $ Emerging Markets Bond UCITS ETF

Gelişmiş ülkelerde gözlenen düşük faiz seviyesiyle birlikte

küresel yatırımcılar son yıllarda sürekli daha yüksek getiri

taşıyan yatırım araçlarına yöneldi. Bu yatırımcılar gelişmekte

olan ülkelerde kendi para birimlerinde daha yüksek faiz getirisinden yararlanıyor. Ancak Rusya veya Brezilya gibi ülkelerde gözlenen ve beklenen para birim kayıpları, faiz avantajını

hızlı bir şekilde kur dezavantajına çevirebilir. Alternatif bir

seçenek gelişen ülkelerin ‘hard currency’ bonolarına yönelmek ve hem gelişmiş ülkelere kıyasıyla daha yüksek faiz seviyesinden hem de doların yükselişinden faydalanmak olabilir.

Önerdiğim “iShares JPM $ Emerging Markets Bond ETF” bu

özelliklere sahip dengeli bir gelişmekte olan ülkeler ETF’i.

şubat, 2015 forbeS | 125

KAYNAK: Deutsch Bank

düşüğüne gerilemesi büyüme konusunda endişeleri arttırdı.

Üstelik ocak ayında IMF de küresel büyüme tahminlerini

indirmeye devam etti. 2015 küresel büyüme tahminini yüzde

3,8’den yüzde 3,5’a çeken kuruluş, 2016 için ise yüzde 3,7’lik

bir büyüme öngörüyor. Aşağı yönlü revizyonun önemli bölümünün gelişmiş ülkeler kaynaklı olduğunu açıklayan IMF’ye

göre ‘düşük enflasyon-düşük büyüme’ senaryosu devam

edecek ve düşük petrol fiyatları da geçici olmaktan ziyade

daha kalıcı bir eğilim olacak. Gelişen ülkeleri bekleyen en

büyük tehlike olarak Fed’in parasal sıkılaşmasını gören IMF,

ABD’deki güçlü büyümenin getirdiği ayrışmanın da işleri

zorlaştırdığı görüşünde.

Sonuçta küresel para politikalarına bakınca ABD’nin

ekonomik büyümede tek kalıp tüm diğer merkez bankalarını

karşısına almış olduğu görülüyor. Ekonomi durumu düzelmemiş ülkelerin kendi para birimlerini zayıflatıp küresel

rekabet gücünü artırması ise ‘kısır döngü’ etkisi yaratabilir.

Sonuçta bu eğilimin hızla devam etmesi Fed ve ekonomi

yönetiminin planladığı ‘faiz artışına yavaş geçiş’ senaryosunu

değiştirebilir. Aşırı değerli dolar, Fed’in tepkisiyle karşılaşacaktır zira ABD’nin küresel bir güç olarak kur savaşlarına

seyirci kalması orta ve uzun vadede gerçekçi olmaz.

Yatırımcılar için en önemli unsur 2008’den sonra küresel

merkez bankalarının krizin üzerinden altı yıl geçmesine rağmen piyasalardaki hakimiyetlerini bırakmamaları. Bu durum

piyasalardaki dengesizliğin hala devam ettiğini, yatırımcıların

da dengeli bir portföy oluşturarak özellikle risk yönetimini en

üst seviyede tutmaları gerektiğini gösteriyor. Bu yıl yatırımcıların gözden kaçırmaması gereken ana etken elbette ABD’nin

durumu olacak. Ülkedeki pozitif ekonomik büyüme ve artan

istihdam oranları (geçen yıldan beri) dolar ve dolar varlıklarının değerlenmesine neden oluyor. Bu durum 2015’te de

devam edecek gibi görünüyor.