günlük

günlük

1 Ağustos 2013

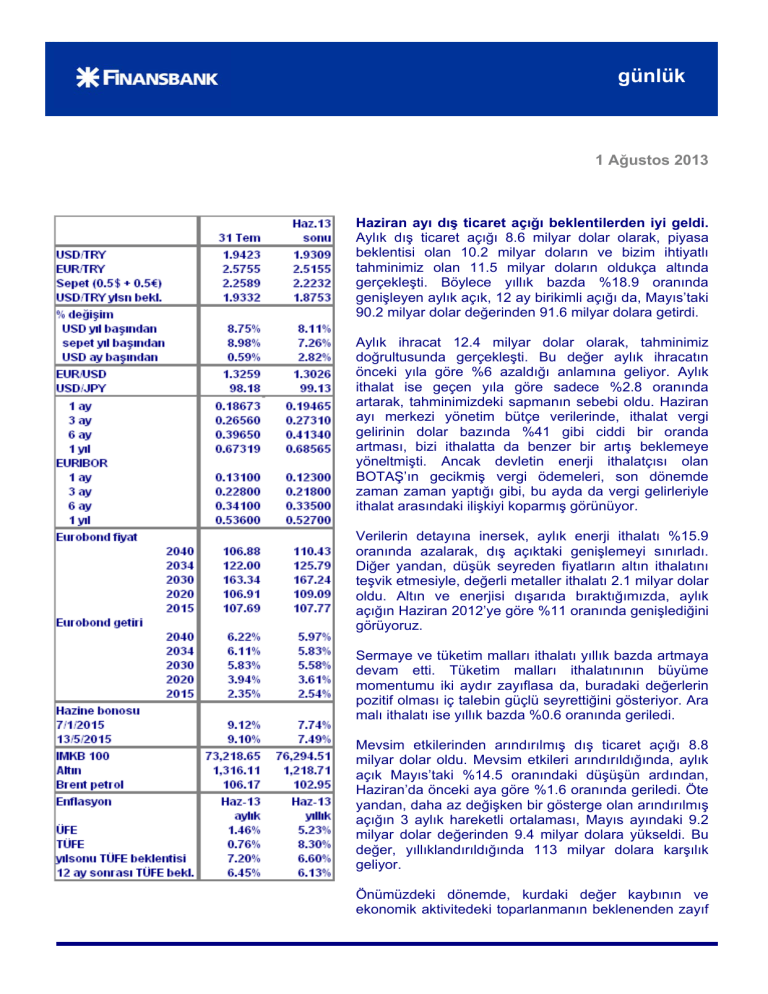

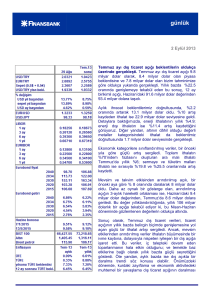

Haziran ayı dış ticaret açığı beklentilerden iyi geldi.

Aylık dış ticaret açığı 8.6 milyar dolar olarak, piyasa

beklentisi olan 10.2 milyar doların ve bizim ihtiyatlı

tahminimiz olan 11.5 milyar doların oldukça altında

gerçekleşti. Böylece yıllık bazda %18.9 oranında

genişleyen aylık açık, 12 ay birikimli açığı da, Mayıs’taki

90.2 milyar dolar değerinden 91.6 milyar dolara getirdi.

Aylık ihracat 12.4 milyar dolar olarak, tahminimiz

doğrultusunda gerçekleşti. Bu değer aylık ihracatın

önceki yıla göre %6 azaldığı anlamına geliyor. Aylık

ithalat ise geçen yıla göre sadece %2.8 oranında

artarak, tahminimizdeki sapmanın sebebi oldu. Haziran

ayı merkezi yönetim bütçe verilerinde, ithalat vergi

gelirinin dolar bazında %41 gibi ciddi bir oranda

artması, bizi ithalatta da benzer bir artış beklemeye

yöneltmişti. Ancak devletin enerji ithalatçısı olan

BOTAŞ’ın gecikmiş vergi ödemeleri, son dönemde

zaman zaman yaptığı gibi, bu ayda da vergi gelirleriyle

ithalat arasındaki ilişkiyi koparmış görünüyor.

Verilerin detayına inersek, aylık enerji ithalatı %15.9

oranında azalarak, dış açıktaki genişlemeyi sınırladı.

Diğer yandan, düşük seyreden fiyatların altın ithalatını

teşvik etmesiyle, değerli metaller ithalatı 2.1 milyar dolar

oldu. Altın ve enerjisi dışarıda bıraktığımızda, aylık

açığın Haziran 2012’ye göre %11 oranında genişlediğini

görüyoruz.

Sermaye ve tüketim malları ithalatı yıllık bazda artmaya

devam etti. Tüketim malları ithalatınının büyüme

momentumu iki aydır zayıflasa da, buradaki değerlerin

pozitif olması iç talebin güçlü seyrettiğini gösteriyor. Ara

malı ithalatı ise yıllık bazda %0.6 oranında geriledi.

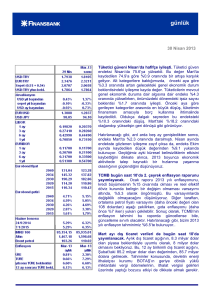

Mevsim etkilerinden arındırılmış dış ticaret açığı 8.8

milyar dolar oldu. Mevsim etkileri arındırıldığında, aylık

açık Mayıs’taki %14.5 oranındaki düşüşün ardından,

Haziran’da önceki aya göre %1.6 oranında geriledi. Öte

yandan, daha az değişken bir gösterge olan arındırılmış

açığın 3 aylık hareketli ortalaması, Mayıs ayındaki 9.2

milyar dolar değerinden 9.4 milyar dolara yükseldi. Bu

değer, yıllıklandırıldığında 113 milyar dolara karşılık

geliyor.

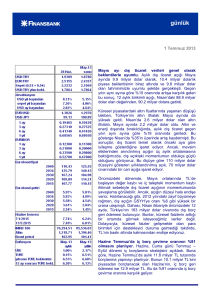

Önümüzdeki dönemde, kurdaki değer kaybının ve

ekonomik aktivitedeki toparlanmanın beklenenden zayıf

günlük

gerçekleşme ihtimalinin, dış ticaret dengesindeki bozulmayı sınırlayacağı görüşündeyiz. Ancak,

politikadan değil de dış finansman koşullarındaki sıkılaşmadan kaynaklanan böyle bir hareketi iyi

haber olarak değerlendirmek oldukça güç.

Hazine Ağustos’ta iç borç çevirme oranının %85 olmasını planlıyor. Hazine, dün Ağustos – Ekim

dönemi iç borçlanma stratejisini açıkladı. Buna göre, Hazine Ağustos’ta aylık 14 milyar TL tutarında

borçlanma yapmayı planlıyor. Bunun 9.5 milyar TL’sini piyasadan borçlanacak olan Hazine’nin, iç borç

geri ödemesi ise 16.5 milyar TL. Bu da %85 oranında iç borç çevirme oranına karşılık geliyor.

Ağustos’taki borçlanma takvimi önceki aylardaki gibi yoğun olacak olan Hazine, bu ay altı ihale

düzenleyecek. 12 Ağustos’ta düzenlenecek olan iki ihalede, 20 Haziran 2018 vadeli sabit kuponlu

tahvil yeniden; 2 Ağustos 2023 vadeli TÜFE’ye endeksli tahvil ise ilk defa ihraç edilecek. Bunu 13

Ağustos’taki iki ihraç izleyecek. Burada Hazine, 2 yıl vadeli gösterge tahvili ve 8 Mart 2023 vadeli sabit

kuponlu tahvili yeniden ihraç edecek. Hazine’nin bu ayki son ihraçları 27 Ağustos’ta olacak. Bu tarihte,

Hazine 19 Kasım 2014 vadeli kuponsuz tahvili ilk defa ihraç edecek. Hazine ayrıca 11 Mart 2020

vadeli değişken faizli tahvili yeniden ihraç edecek.

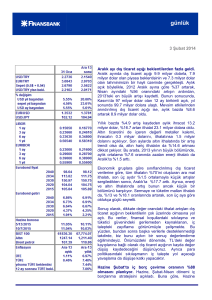

Hazine’nin Eylül’deki iç borç geri ödemesi 9.4 milyar TL iken, planlanan borçlanması 8.3 milyar TL

olacak. Ekim’de ise 14.9 milyar TL tutarındaki geri ödemesinin karşılığında, Hazine’nin planlanan 13

milyar TL tutarında borçlanması var. Bunlar Eylül ve Ekim aylarında sırasıyla, %89 ve %87’lik iç borç

çevirme oranlarına karşılık geliyor. Bu planlar çerçevesinde, Eylül ayında dört ve Ekim ayında altı ihale

düzenlenecek.

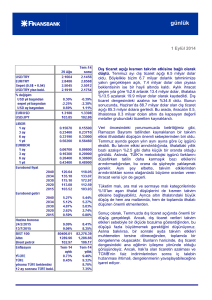

Veri gündemi

Perşembe günü yurtiçinde Temmuz ayı PMI, İstanbul tüketici enflasyonu ve TİM ihracat verileri

yayımlanacak. ABD’de haftalık işsizlik maaşı başvuruları (Beklenti: 345 bin), Temmuz ayı Markit PMI

(Beklenti: 53.1) ve ISM imalat sanayi endeksi (Beklenti: 52.0) açıklanacak. Euro Bölgesinde ise AMB

faiz kararının yayımlanmasının ardından, Başkan Draghi konuşma yapacak. Euro Bölgesinde ayrıca,

Temmuz ayı imalat sanayi PMI verisi (Beklenti: 50.1) açıklanacak.

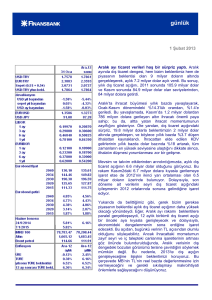

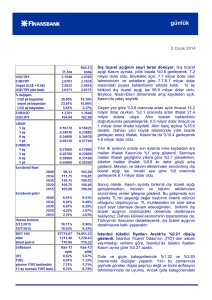

Piyasalar

Çarşamba sabahı 1.9242’den işlem gören USD/TL, öğleden sonra geç saatlere kadar 1.9300 seviyesi

civarında seyretti. Öğleden sonra ABD 2. çeyrek GSYH büyümesinin beklentilerden yüksek gelmesiyle

hızla yükselen kur günü 1.9420’den kapattı. Gece saatlerinde gelen Fed’in ılımlı açıklamalarının

ardından, USD/TL bu sabah 1.9375’ten işlem görüyor.

Çarşamba sabahına, 1.3258’den başlayan EUR/USD paritesi, sabah saatlerinden itibaren yatay bir

trend takip etti. ABD’den gelen büyüme verilerinin ardından bir ara 1.3220’ye kadar geriledikten sonra

toparlanan parite, günü 1.3260’tan kapattı. EUR/USD bu sabah 1.3268’den işlem görüyor.

13 Mayıs 2015 vadeli gösterge tahvil faizi, Çarşamba sabahına %9.15’ten başladı. Gün içinde yukarı

doğru seyreden faiz, günü %9.23’ten kapattı.

2030 vadeli gösterge eurobond, 2 puanlık düşüşün ardından, günü 163.350’den kapattı. 5 yıllık

Türkiye CDS’i ise, 5 puanlık artışın ardından 215’den işlem gördü.

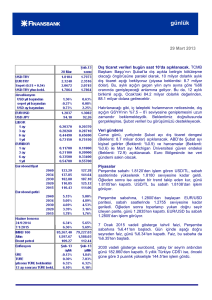

günlük

İnan Demir

+(90) 212 318 5087

inan.demir@finansbank.com.tr

Deniz Çiçek

+(90) 212 318 5086

deniz.cicek@finansbank.com.tr

Gökçe Çelik

+(90) 212 318 5096

gokce.celik@finansbank.com.tr

**USD/YTL TCMB

Bu rapor, Finansbank Hazine Araştırma Bölümü tarafından müşterilerini bilgilendirmek amacıyla

düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından kullanılabilirliği,

alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda sunulan bilgi, yorum ve

tavsiyeler raporu hazırlayan Finansbank Hazine Bölümü’ne ait görüşleri yansıtmakta olup yatırım

danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve getiri tercihlerinin çeşitliliğini göz

önünde bulundurunca sadece bu raporda yer alan görüşlere dayanarak verilecek yatırım kararları

beklentilere uygun sonuçlar doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine

inanılan sağlam kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden

belirtilmeksizin değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda

çalışan personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.