7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

Döviz kısa vadede bir miktar daha gerileyebilir fakat...

Borsa’da olumlu beklentiler orta vadede pozitif...

Jeopolitik gelişmeler ve enerji fiyatlarında artışın etkisiyle satış baskısında kalan para

birimlerinde son bir haftada %1 dolayında toparlanma yaşanırken TL’de tepki alımlarının

sınırlı kaldığı görülüyor. Hafta içerisinde 2,14’ü test eden USD/TL mevcutta 2,13’lerde...

Borsa İstanbul, global borsaların yükseldiği ve petrol fiyatlarının geri çekildiği bir haftada

yüksek enflasyon ve düşük büyüme görünümüyle bankalar öncülüğünde negatif ayrıştı.

Irak kaynaklı haber akışının yavaşlaması TL üzerindeki baskıyı hafifletiyor. Ancak, üretim

ve kredi rakamlarında gözlenen zayıflama TCMB’den daha agresif faiz indirimi beklentileri

yaratabilir. Güçlü ABD verileri ve cari açıkta bozulma da dikkate alındığında, kurda orta

vadeli yükseliş riski öne çıkıyor. Kısa vadede ise USD/TL’de 2,08-2,15 bandı korunabilir.

Üretim PMI rakamının bir yıl aradan sonra ilk kez daralmaya işaret etmesi, %4,4’lük ilk

çeyrek büyümesinin ardından yılın geri kalanına ilişkin olumlu havayı kısmen bozdu.

Değerleme oranlarının uzun vadeli ortalamalarının üzerinde bulunması ile Borsa’da kısa

vadeli zayıf görünüm sürebilir. Ancak, Avrupa’da atılan likidite adımları ve ABD’de güçlü

toparlanma sinyalleri ile Borsa’da orta vadeli görünümün pozitif olması beklenebilir.

Makro veriler kısa vadeli tahvilleri destekleyici...

Altında olası geri çekilmeler alım fırsatı sunabilir...

ABD’den gelen güçlü istihdam verileri, ABD tahvilleri öncülüğünde global faiz piyasalarına

yükseliş olarak yansıdı. Yurtiçinde ise yüksek manşet enflasyon rakamlarına rağmen

çekirdek enflasyonda düşüş yaşanması iyimser beklentilerin korunmasını sağlıyor.

Beklentilerden güçlü ABD verileriyle altın ons fiyatında haftalık %0,4 düşüş yaşandı.

Gram fiyatlar ise, USD/TL’deki kısmi yükselişle 90TL sınırı üzerinde tutunuyor.

Mevcut koşullarda zayıflayan büyüme görünümü ile kısa vadeli faizlerde ek düşüş

beklentilerinin sürmesi muhtemel. Gösterge tahvil faizinde yukarı yönde %8,60 seviyesi

güçlü direnç olarak öne çıkarken %8 seviyesi destek niteliğinde...

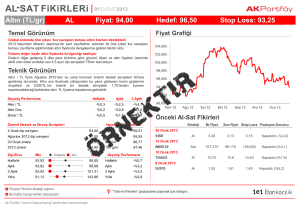

Beklenti (1)

Gösterge faiz (%)

Önceki

%7,90-8,70

%7,90-8,70

USD/TL

2,11-2,16

2,10-2,15

EUR/TL

2,85-2,94

2,85-2,94

EUR/USD

1,34-1,3750

1,34-1,38

BIST-100

76.000-80.500

76.000-81.000

1.280-1.350

1.270-1.340

108-113

110-116

1.930-2.030

1.900-2.000

Altın USD/ons

Petrol (Brent)

S&P 500

ABD ve Avrupa’da merkez bankalarının genişlemeci tutumlarını koruması ve son bir

yılda temel baskı unsuru olan fiziki talepte Hindistan ve Çin tarafından gelen olumlu

haberlerle altında ciddi toparlanma yaşanabilir. Kısa vadede yaşanacak olası düşüşler

ise orta-uzun vadeli yatırımcılar açısından alım fırsatı olarak değerlendirilebilir.

V Yatırımcı TV: Videolar Adobe Acrobat 9 ya da üstü versiyon ile buradan izlenebilir

Piyasalarda haftalık görünüm ve beklentiler

“ECB’nin genişlemeci adımları ve Fed’in, gerekirse

enflasyonu göz ardı ederek, destekleyici kalacağını

sinyallemesi, altının enflasyondan korunma aracı olarak

öne çıkabileceğini sinyalliyor.“

Windows Media Player’dan izlemek için tıklayın: V

Düzenli kar dağıtan şirketlere yatırım yapın!...

“Temettü 25 endeksine paralel bir getiri sağlamayı

hedefleyen fon, sağladığı temettü getirisinin yanısıra,

borsadaki değer artış kazancını da yatırımcılarına

yansıtıyor...”

Windows Media Player’dan izlemek için tıklayın: V

Beklenti bantlarının geçmiş dönem performansı için tıklayınız

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

1

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Gelişen ülke para birimlerinde “petrolde gerileme” etkisi

Altın

Veriler

Fonlar

2,80

Geçtiğimiz dönemde, Irak kaynaklı jeopolitik gelişmeler ve enerji fiyatlarında artışın

etkisiyle satış baskısında kalmış olan Hint rupisi, Endonezya rupisi, Polonya zlotisi gibi

para birimlerinde son bir haftada tepki alımlarıyla %1 dolayında toparlanma izlendi.

2,70

Öte yandan petrol fiyatlarının seyrine paralel hareket etmiş olan Rus rublesi ve

Brezilya relainde %1 dolayında kayıplar yaşandığı dikkat çekti. Diğer gelişen ülke para

birimlerinin ise büyük ölçüde yatay kaldığı söylenebilir.

2,60

Sepet Kur

USD/TL (sağ eksen)

2,20

2,15

TL’de ise enerji fiyatlarında yukarı momentumun yavaşlamasıyla sınırlı tepki alımları

izlendi. Geçtiğimiz hafta içinde bir kez daha 2,14’leri test eden USD/TL mevcutta

2,13’lerde bulunurken, sepet kur 2,51’in hemen üzerinde seyrediyor...

2,50

Döviz kısa vadede bir miktar daha gerileyebilir fakat...

2,40

Oca.14

Ayrıca TCMB’nin, attığı faiz indirimi adımlarına rağmen faiz koridorunu sabit tutması,

dövizde şimdilik oynaklığı azaltabilecek önemli bir faktör. Bilindiği üzere TCMB gerek

gördüğü takdirde fonlama maliyetini hızla %12 sınırına çekme imkanına sahip.

Güçlü ABD verileri ve dış ticaret açığında artış dikkate alındığında devam eden sermaye

girişlerinin kalıcılığına ilişkin soru işaretleri artabilir. Mevcut koşullarda, USD/TL’de kısa

vadede olası dalgalanmaların 2,08-2,15 bandı içerisinde kalması beklenebilir.

1,37

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

2,00

Mar.14

Nis.14

May.14

Haz.14

Tem.14

EUR/USD

1,38

1,36

1,35

Daha önce güçlü bir dizi likidite adımı açıklayan ECB’nin mevcut politika duruşunun

EUR/USD’da yukarı potansityeli sınırladığı görülüyor. Son olarak Banka’nın Temmuz

kararında likidite adımı büyüklüğünün 1 trilyon euroya çıkabileceğini belirtmesi paritede

ek baskı yaratan bir unsur oldu. ABD’den gelen güçlü veriler de dikkate alındığında

EUR/USD’da 1,38’in aşılması güç görünüyor. İlk destek ise 1,35 düzeyinde bulunuyor.

i Yatırım fonlarımız

Şub.14

1,40

1,39

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

2,10

2,05

Global faiz düzeylerinin sakin seyri ve iyimser likidite koşulları nedeniyle kısa vadede

dövizde yukarı alan sınırlı görünüyor. Öte yandan yurtiçi öncü üretim verileri ve kredi

kullandırımlarında görüldüğü üzere iç talepte izlenen daralma sinyalleri TCMB’den daha

agresif faiz indirimi beklentilerini gündeme getirebilir.

EUR/USD’da yukarı alan sınırlı kalmaya devam edecek

2,30

2,25

TL’de yön arayışı...

Petrol fiyatlarında tansiyonun düşmesi (Brent: 110$) TL üzerindeki baskıyı hafifleten

önemli bir etken. Ayrıca bazı rehinelerin serbest bırakılması gibi jeopolitik krizde yaşanan

olumlu gelişmeler TL cinsi enstrümanlara yönelik risk algısını toparlayıcı nitelikte...

2,35

1,34

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

2

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Altın

Hisse Senetleri

Güçlü ABD verileri küresel faizleri rahatsız etmedi

%12,0

ABD’den gelen Temmuz ayı istihdam verilerinde güçlü artış görülmesi ve işsizlik

rakamının %6,1’e inmesi ilk etapta ABD tahvilleri öncülüğünde global faiz piyasalarına

yükseliş olarak yansısa da sert artışın kalıcı olmadığı görüldü.

%11,0

Fed’in uzun süre düşük faiz politikasını koruyacağı ve verinin alt kalemlerinden maaş

artışlarının enflasyon tetikleyici nitelikte olmadığı algısı likidite koşulları ile ekonomik

veriler arasındaki bağı zayıflatıyor. Mevcutta ABD 10 yıllık faizleri %2,65’te bulunurken,

Alman ve Japon 10 yıllık faizlerinin yatay kaldığı dikkat çekiyor.

Yurtiçi faizler büyük ölçüde yatay

Haziran başından itibaren büyük ölçüde %8,00-8,50 bandında hareket eden gösterge

tahvil faizi enflasyon verileri ve jeopolitik tansiyonun sınırlı da olsa düşmesi paralelinde

sakin görünümünü sürdürdü. Gösterge tahvil faizi mevcutta %8,38’de seyrediyor. 1 yıl ve

çevresi kısa vadeli faizler ise %8,35 civarında yatay bir görünüm sergiledi.

Veriler

Fonlar

Gösterge Faiz

%10,0

%9,0

%8,0

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

Benzer şekilde, 10 yıllık faizlerin, zaman zaman yaşanan dalgalanmalara rağmen %9’un

hemen çevresinde tutunduğu dikkat çekiyor.

Haziran enflasyonu beklentilerin üzerinde kalsa da...

Tahvil Bono Verim Eğrisi

9,50

Bilindiği üzere, TCMB ve piyasa tahminlerinde enflasyon göstergelerinin Haziran

ayından itibaren düşeceği beklentileri öne çıkmıştı. Haziran TÜFE rakamlarının aylık

%0 olan beklentilerin üzerinde, gıda fiyatları kaynaklı %0,3 olarak gerçekleşmesine

rağmen yıllık enflasyonun %9,16’ya gerilemesi ve çekirdek enflasyonda yaşanan

düşüş önümüzdeki döneme ilişkin iyimser beklentilerin korunmasını sağladı.

Son

1 hafta önce

1 ay önce

9,00

Makro veriler kısa vadeli tahvilleri destekleyici...

%4,4 ile beklentilerin üzerinde gelen 1. çeyrek büyüme verilerinin ekonomik aktiviteye

ilişkin yarattığı iyimser havanın kısmen törpülendiği dikkat çekiyor. Tüketici

kredilerinde belirgin bir toparlanma olmamasının yanı sıra PMI gibi üretime dönük öncü

verilerin daralmaya işaret etmesi, finansal piyasalarda ilk çeyrekte yaşanan türbülansın

ekonomik aktiviteyi gecikmiş etkilerle yavaşlattığını ortaya koyuyor.

8,50

8,00

Mevcut koşullarda büyümeye ilişkin öncü verilerde yavaşlama eğlimininin ve dolayısıyla

kısa vadeli faizler açısından aşağı yönlü beklentilerin sürmesi muhtemel görünüyor.

Gösterge tahvil faizinde yukarı yönde %8,60 seviyesi güçlü direnç olarak öne çıkarken

%8,00 etkili olabilecek destek seviyesi niteliğinde...

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

Kıymet

13 May. 15

24 Şub. 16

27 Mar. 19

20 Mar. 24

7,50

Kaynak:Bloomberg

3 Ay

1 Yıl

3 Yıl

5 Yıl

Son

8,37

8,38

8,67

8,98

8 Yıl

1 hafta önce

8,37

8,15

8,56

8,90

10 Yıl

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

3

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Altın

Hisse Senetleri

Global borsalarda ralli yaşandı

Veriler

BİST 100

85.000

ABD’den beklentilerin hayli üzerinde gelen istihdam verileri büyüme görünümüne ilişkin

endişeleri azaltırken borsalarda yeni zirvelerin önünü açtı. Tarihi dip seviyelerine inen

volatilite göstergelerinin (VIX: 10,3) de katkısıyla S&P-500 endeksi yeni rekor seviyeleri

1.985’e ulaşmış durumda. Diğer tarafta ise ECB’den gelen olumlu mesajların da

desteğiyle Alman, İtalyan ve İspanyol borsalarında %2’ye varan yükselişler izlendi.

Fonlar

80.000

75.000

Gelişmekte olan ülke borsalarının da Asya öncülüğünde yaşanan ralliye iştirak ettikleri

görülüyor. Enerji fiyatlarındaki geri çekilmeden destek bulan Hindistan, Endonezya,

Çin gibi gelişen ülke borsalarında haftalık %2 dolayında alımlar görüldü.

70.000

Yurtiçi hisse senetlerinde sürpriz negatif ayrışma

65.000

Borsa İstanbul’da beklentimiz paralelinde kar satışları ve geri çekilme eğilimi yaşandı.

Yurtiçi hisse senetlerinin global borsaların yükseldiği ve petrol fiyatlarının geri çekildiği bir

haftada negatif ayrışması dikkat çekti. Mevcutta 77.600 düzeyinde bulunan BİST100’de

sanayi hisselerinin %2 değer kazancıyla bankalara (-%2) görece öne çıktığı görülüyor.

60.000

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

PMI, enflasyon, dış ticaret açığı...

Yurtiçi makro görünümde, Haziran enflasyonunun beklendiği kadar gerilememesi

bankalarda kar satışlarını tetikleyen unsurlardan oldu. Ayrıca üretim PMI rakamının bir yıl

aradan sonra ilk kez 50’nin altına inerek yavaşlamaya işaret etmesi, %4,4’lük ilk çeyrek

büyümesinin ardından yılın geri kalanına ilişkin olumlu havayı kısmen bozdu.

130

Diğer taraftan Borsa’da Mart ayından itibaren yaşanan güçlü toparlanmada etkili olan dış

açık verilerindeki iyileşme eğiliminin, özellikle Irak kaynaklı gelişmelerle zayıflaması

hisse senetlerine yönelik risk algısını kısmen olumsuz etkiledi. Bilindiği üzere Irak

yaklaşık %8’lik payıyla Türkiye’nin en büyük ihracat pazarlarından biri...

110

BİST100’de 77.000-80.000 bandı etkili. Olumlu beklentiler orta vadeli...

BİST100’de temel değerleme oranları halen 5 yıllık ortalamalarının %10 dolayında

üzerinde bulunuyor. Bu koşullarda büyümeye ilişkin göstergelerin aşağı yönlü bir eğilim

izleyebileceğinden hareketle Borsa’da kısa vadede kar satışı temasının gündemde

kalmaya devam edebileceğini düşünüyoruz.

Öte yandan Avrupa ve Çin’de atılan genişlemeci adımlar ve ABD öncülüğünde süregelen

küresel ekonomik toparlanma gibi faktörler dikkate alındığında Borsa’da orta vadeli

görünümün pozitif olması beklenebilir.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

Ocak 2014=100

120

100

Bankacılık

Sanayi

Hizmet

90

80

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

4

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altında yatay hareket

1.400

Piyasaları yukarı yönde şaşırtan ABD verilerinin etkisiyle haftalık bazda %0,4 değer

kaybına uğrayan altın ons fiyatı, hafta içerisinde gördüğü 1.320$ seviyelerinden geri

çekilse de 1.310$ üzerinde tutunmaya devam ediyor.

1.350

TL’deki hafif değer kaybının da etkisiyle geçtiğimiz hafta altının TL/gram fiyatında sınırlı

yükseliş yaşandı. Haftalık bazda %0,3 artış kaydeden gram fiyatı 90TL sınırı üzerinde

yatay seyrini sürdürüyor.

1.300

Altın

Veriler

Fonlar

Altın (Dolar / Ons)

ABD verilerindeki toparlanma altını vurdu

ABD tarım dışı istihdam verisinin beklenenin çok üzerinde gelmesi ve işsizliğin son 6

yılın en düşük seviyesine gerilemesi ABD ekonomisinin sağlıklı bir şekilde büyüdüğünü

sinyallerken, piyasada Fed’in para politikasında normalleşmenin fiyatlandığı görülüyor.

Başlıca yatırım bankalarının birçoğu ilk faiz artırım beklentilerini daha erken bir tarihe

çekerken, dolarda güçlenme beklentileri altın fiyatlarını olumsuz etkileyerek 1.320$

seviyesinin aşağısına gerilemesine neden oldu.

1.250

1.200

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

May.14

Haz.14

Tem.14

Enflasyon’a karşı korunma talebi öne çıkabilir

Fiyatlar üzerinde temel baskı unsurlarından olan fiziki talep görünümünde ise şimdilik

toparlanma sinyalleri gözlenmiyor. Ancak, Hindistan’da seçim sonrası altın ithalat

vergilerinde indirim beklentileri, Çin’de ise izlenen genişlemeci para politikaları fiziki

talep tarafının da orta vadede fiyatları ciddi anlamda destekleyebileceğini sinyalliyor.

Gelişmiş ülkelerde ise ECB’nin enflasyonu artırmaya yönelik genişlemeci adımları ve

Fed’in gerekirse enflasyonu göz ardı ederek destekleyici kalacağını sinyallemesi, yüksek

enflasyon endişelerine karşı altın yatırımını riskten korunma aracı olarak öne çıkarıyor.

Geri çekilmeler orta-uzun vadeli değerlendirilebilir...

Ukrayna ve Irak’taki gerginliğin azalması ve ABD ekonomisinin toparlaması ile kısa

vadede 1.280$ kritik desteğine yaşanabilecek olası geri çekilmeler, orta-uzun vadeli

yatırımcılar için alım fırsatı olarak değerlendirilebilir. Öte yandan 1.335$ ve 1.360$

seviyeleri olası yükselişlerde güçlü direnç bölgeleri olarak öne çıkıyor.

TL cinsi fiyatlarda ise, USD/TL’de mevcut yatay seyrin korunması ve orta-uzun vadede

aşağı alanın sınırlı olması, gram fiyatları destekler nitelikte. Kısa vadede ise 85-93 TL

bant seviyeleri içinde hareketin sürmesi olası gözükürken, orta-uzun vadeli görünüm

yukarı yönlü eğilimini koruyor.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

Altın (TL / gram)

100

95

90

85

80

Oca.14

Şub.14

Mar.14

Nis.14

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

5

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Son

Haf. %

1 Ay %

3 Ay %

6 Ay %

1 Yıl %

USD/TL

2,1347

-0,7

-2,3

-1,2

1,5

-8,6

Euro/TL

2,8992

0,1

-2,3

0,0

1,9

-13,4

Sepet Kur

2,5168

-0,3

-2,2

-0,5

1,7

-11,6

Döviz

Dolar Endeksi

80,3

0,7

-0,1

0,1

-0,6

-4,9

Gelişen Ülkeler Ort.

88,3

-0,3

0,4

0,5

0,4

-2,1

Türkiye 2 Yıl

8,38

1,6

-1,6

-20,9

-17,6

5,3

Türkiye 10 Yıl

8,98

1,0

-2,7

-12,6

-14,6

4,7

ABD 10 Yıl

2,65

4,7

2,4

-1,9

-9,9

-3,3

12,01

-1,1

-2,5

-6,4

10,5

10,5

Hindistan 10 Yıl

8,67

0,2

1,9

-4,7

-1,4

15,6

Rusya 10 Yıl

8,55

0,3

1,7

-5,5

8,2

9,0

Türkiye - BİST 100

77.381

-1,4

-3,8

6,7

12,8

5,8

ABD - S&P 500

1.985

1,4

3,0

6,5

8,4

22,9

Almanya - DAX

10.009

2,0

0,2

5,2

5,3

28,2

Japonya - Nikkei

15.379

1,4

2,0

3,9

-2,8

7,5

Çin - Shanghai Komp.

2.058

0,5

1,4

0,0

0,5

2,5

Brezilya - Bovespa

54.056

1,7

1,7

3,6

7,2

19,6

Rusya - RTSI

1.363

-0,2

0,3

14,2

-1,8

7,5

Hindistan - SENSEX

26.051

2,5

2,6

16,6

25,9

33,6

Faiz

Brezilya 10 Yıl

Altın

Hisse Senetleri

106

Veriler

Fonlar

Ocak 2014=100

103

100

97

94

91

Oca.14

TL/USD

Şub.14

JPM EMC Endeksi

Mar.14

Nis.14

Dolar Endeksi

May.14

Haz.14

Hisse Senetleri

Altın - Emtia

Altın Dolar / ons

1.313,0

-0,4

4,7

1,3

6,7

6,2

Altın TL / gram

90,12

-0,3

-6,7

-2,4

-4,8

-13,9

Brent Petrolü

110,7

-1,5

1,9

4,6

3,1

2,7

Bakır

7.164

2,8

5,2

8,2

-2,2

2,9

568

0,6

-8,1

-16,0

-6,2

-13,4

Buğday

120

Ocak 2014=100

115

110

BIST 100

MSCI Dünya

MSCI Gelişen Ülkeler

105

100

95

90

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

* 07.07.2014 saat 9 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

6

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

2

1

Fon Adı

Para Piyasası Fonu

Akbank B Tipi Likit Fon

Yatırım Stratejisi

Kodu Risk Düzeyi

ALE

Düşük

i

Fon; alternatif bir nakit yönetim aracıdır. Portföyünün en az %51’ini devamlı olarak kamu ve/veya özel

sektör borçlanma araçlarına yatırır, portföyünün aylık ağırlıklı ortalama vadesi en az 25 en fazla 90

gündür. Fon yönetiminde yatırım yapılacak sermaye piyasası araçlarının seçiminde nakte dönüşümü

kolay ve riski az olanlar tercih edilir.

Akbank B Tipi Kısa Vadeli

Tahvil Ve Bono Fonu

AVT

Akbank B Tipi Premium

Tahvil Ve Bono Fonu

Fon; yatırımcısına yaklaşık bir yıl çevresindeki bir vade ile tahvil yatırımı yapma olanağı sunar. Fon, orta

Düşük/Orta vadeli Hazine ve Özel Sektör Borçlanma Enstrümanları'na yatırım yapar ve enflasyonun üzerinde uzun

APT

i

vadeli getiri sağlamayı hedefler. Gelecekte düzenli ve sürekli gelir akımlarının yaratılması amacıyla

oluşturulmuş bir fondur.

Akbank B Tipi Özel Sektör

Tahvil Ve Bono Fonu

Akbank B Tipi Uzun Vadeli

Tahvil Ve Bono Fonu

AYR

AK2

Düşük

Fon; yatırımcının nakit yönetimi aracıdır. Portföyünde devamlı olarak, vadesine en fazla 180 gün kalmış

likiditesi yüksek sermaye piyasası araçları yer alır. Portföyün ağırlıklı ortalama vadesi en fazla 45 gün

olabilir.

i

Orta

i

Orta

i

Kira Sertifikaları

Akbank B Tipi Kira

Sertifikaları Fonu

AIS

Orta

i

Fon, Devlet Tahvillerinin üzerinde bir getiri elde etmeyi hedefleyen yatırımcılara olanak sunar. Ağırlıklı

olarak kısa vadeli sabit faizli ve uzun vadeli değişken faizli özel sektör tahvillerine yatırım yapar. Kısa

vadeli ve değişken faizli tahvillerin ağırlığı sayesinde fon düşük miktarda faiz riskine sahiptir.

Fon; yatırımcısına orta ve uzun vadeli bir tahvil yatırım olanağı sunar. Orta-uzun vadeli Hazine ve Özel

Sektör Borçlanma Enstrümanları'na yatırım yapar ve enflasyonun üzerinde uzun vadeli getiri sağlamayı

hedefler.

Fon; faizsiz sermaye piyasası araçları olan, Hazine veya Özel Sektör şirketleri tarafından ihraç edilen Kira

Sertifikalarına yatırım yapar. Enflasyonun üzerinde uzun vadeli getiri sağlayarak düzenli ve sürekli gelir

akımlarının yaratılmasını hedefler.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

3

4

Portföy Dağılımı

Bono

Diğer

ÖST

Repo

Bono

Diğer

Repo ÖST

Diğer

Repo

ÖST

Bono

Diğer

ÖST

Diğer

ÖST

Bono

Özel Sektör

Kira Sert.

Kamu Kira

Sertifikası

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

7

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

2

1

Fon Adı

Akbank B Tipi Değişken Fon

Yatırım Stratejisi

Kodu Risk Düzeyi

ADE

Orta

i

Fon, yatırımcısına çok geniş bir yatırım evreni sunar. Ağırlıklı olarak kamu veya özel sektör borçlanma

enstrümanlarına yatırım yaparak enflasyonun aşındırıcı etkisinden korunma sağlamayı hedeflerken,

piyasanın uygun olduğu durumlarda hisse senedi, eurobond, kıymetli maden ile bunlara dayalı

enstrümanlara yatırım yaparak değer artışı yaratmayı amaçlar.

Akbank B Tipi Birebir

Bankacılık Değişken Fon

ABU

Akbank A Tipi Diploma

Değişken Fonu

Fon, ağırlıklı olarak sabit ve değişken getirili devlet iç borçlanma senetleri ve özel sektör tahvilleri ile hisse

senetleri arasında ideal yatırım dengesini sağlayarak getiriyi optimize etmeyi hedefler. İçeriğinde en az

Orta/Yüksek

ALD

%25 oranında hisse senedi taşıyan fon, "aktif yönetim stratejisi" ile piyasadaki trendler, beklentiler

i

doğrultusunda varlık dağılımını değiştirerek yatırım araçlarındaki dönemsel fırsatlardan yararlanmayı

sağlar.

Akbank B Tipi Altın Fonu

AFO

Akbank B Tipi Birleşik Emtia

Fon Sepeti Fonu

AES

Orta

Fon; tahvil ağırlığı ile dengeli bir risk yapısı sunmakla birlikte dönemsel olarak diğer varlık sınıflarındaki

fırsatları değerlendirme olanağı sunar. Ağırlıklı olarak orta-uzun vadeli devlet ve özel sektör tahvillerine

yatırım yapar. Fon ayrıca, hisse senetleri, altın, döviz cinsi enstrümanlar gibi farklı varlık sınıflarındaki

fırsatlarından yararlanmak amacı ile, strateji bant aralıklarının sınırları içerisinde yatırım yapabilir.

i

Yüksek

i

Yüksek

i

Fon; portföyüne altın dahil etmek isteyen yatırımcılara yönelik bir alternatiftir. Fon, sürekli olarak

portföyünde en az %51 oranında altın taşımakla birlikte, bu oran genellikle %90'ın üzerindedir. Fon getirisi

altın fiyatlarındaki ve döviz kurlarındaki dalgalanmalardan etkilenir.

Fon; portföyünde bir emtia sepetine yer vermek isteyen yatırımcılara imkan sağlar. Ağırlıklı olarak

gelişmiş ülke borsalarında işlem gören Borsa Yatırım Fonları'na yatırım yapar. Dünyaca kabul gören Dow

Jones UBS Commodity Index’ini takip ederek yatırımcının emtia piyasalarındaki fiyat hareketlerinden

yararlanmasını sağlar. Fon, kısa vadeli dalgalanmaları ön planda tutmaksızın, uzun vadede getiri ve

büyümeyi amaçlar.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

3

4

Portföy Dağılımı

Diğer

Bono

ÖST

Diğer

ÖST

Bono

Diğer

Hisse

Bono

Altın

Altın

Emtia

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

8

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

2

1

Fon Adı

Akbank A Tipi Premium

Hisse Senedi Fonu

Akbank A Tipi Hisse Senedi

Fonu

Akbank A Tipi İMKB 30

Endeksi Hisse Senedi Fonu

Akbank A Tipi BİST Temettü

25 Endeksi Fonu

Yatırım Stratejisi

Kodu Risk Düzeyi

ADP

AK3

AKU

ALC

Yüksek

i

Yüksek

i

Yüksek

i

Yüksek

i

Fon, portföyüne hisse senetlerini dahil etmek isteyen yatırımcılara, Akportföy uzmanlığıyla seçilen hisse

senetlerine yatırım yapma olanağı sunar. Bu yolla hisse senedi piyasasındaki fırsatlardan yararlanarak

uzun vadede tasarrufların büyümesi hedeflenir. Fon, minimum %51 oranında hisse senedi yatırımı

yaparak kısa vadeli dalgalanmaları ön planda tutmaksızın, uzun vadeli getiri ve büyümeyi amaçlar.

Fon, portföyüne bir varlık sınıfı olarak hisse senetlerini dahil etmek isteyen yatırımcılara, Akportföy

uzmanlığıyla seçilen hisse senetlerine yatırım yapma olanağı sunar. Ağırlıklı olarak yüksek piyasa değerli

şirketlerin hisse senetlerine yatırım yapar. Fon, minimum %51 oranında hisse senedi yatırımı yaparak,

kısa vadeli piyasa dalgalanmalarını ön planda tutmaksızın, uzun vadede tasarrufların büyümesi hedefler.

Fon, portföyünün bir kısmını hisse senetlerinde değerlendirmek isteyen ve Ulusal 30 endeksine paralel

bir getiriyi hedefleyen yatırımcılarımız için oluşturulmuştur. BİST 30 hisse senetlerine, endeksteki payları

oranında yatırım yapar. Yatırımcı pek çok hisse senedi ile tek tek ilgilenmek yerine, satın alacağı fon

katılım pay belgesi ile söz konusu hisse senetleri getirisinin tümüne ortak olabilecektir.

Fon, orta-uzun vadeli bir bakış açısıyla, portföyüne yüksek kar payı potansiyeli olan hisse senetleri

eklemek ve yatırımlarını çeşitlendirerek potansiyel getirisini yükseltmek isteyen yatırımcılara bir alternatif

sunar. Temettü verimi yüksek hisse senetlerinden oluşan BİST Temettü 25 endeksine paralel bir getiri

sağlamayı hedefleyen fon, sağladığı temettü getirisinin yanısıra, borsadaki değer artış kazancını da

yatırımcılarına yansıtır.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

3

4

Portföy Dağılımı

Diğer

Bono

Hisse

Diğer

Repo

Hisse

Repo

Hisse

Repo

Hisse

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

9

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

1

Fon Adı

Akbank Özel Bankacılık B

Tipi Tahvil Ve Bono (Usd

Eurobond) Fonu

Akbank Özel Bankacılık B

Tipi Dengeli Yabancı Menkul

Kıymetler Fonu

Akbank - Franklin Templeton

B Tipi B.R.I.C. Ülkeleri

Yabancı M.K. Fonu

Yatırım Stratejisi

Kodu Risk Düzeyi

AOY

AFT

Yüksek

i

Akbank - Franklin Templeton

B Tipi Amerika Yabancı

M.K.Fonu

AFA i

Akbank - Franklin Templeton

B Tipi Avrupa Yabancı M.K.

Fonu

AFV i

Akbank - Franklin Templeton

B Tipi Latin Amerika Yabancı

M.K. Fonu

AFY i

Akbank - Franklin Templeton

B Tipi Asya Yabancı

M.K.Fonu

AFS i

Eurobond

Diğer

Repo

Bono

Yabancı

Hisse

Yabancı

Hisse

Fon; portföyüne ABD hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Amerika Birleşik

Devletleri'nde artan büyüme ve karlılığa sahip olan, genel ekonominin üzerinde büyüme potansiyeline

sahip olan küçük, orta ve büyük ölçekli sermaye şirketlerine yatırım yaparak uzun vadeli getiri ve büyümeyi

hedefler.

Yabancı

Hisse

Fon; portföyüne Avrupa hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Avrupa ülkelerinde

kurulmuş ve faaliyetlerinin büyük kısmını bu ülkelerde yürüten şirketlerin ihraç ettikleri ve bu ülke

borsalarında işlem gören menkul kıymetlere yatırım yaparak uzun vadeli getiri ve büyümeyi hedefler.

Yabancı

Hisse

Yüksek

Fon; portföyüne Latin Amerika ülkelerinin hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Fon

Latin Amerika bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük kısmını bu ülkelerden

elde eden ve G20, Singapur veya OECD ülkelerinde kurulmuş olan şirketlere yatırım yaparak uzun vadeli

getiriyi ve büyümeyi hedefler.

Yabancı

Hisse

Yüksek

Fon Asya bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük kısmını bu ülkelerden elde

eden ve Latin Amerika, G20, Singapur veya OECD ülkelerinde kurulmuş olan şirketlere yatırım yaparak

uzun vadeli getiriyi ve büyümeyi hedefler.

Yabancı

Hisse

i

Yüksek

Yüksek

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

4

Diğer

Bono

Fon; portföyüne gelişen ülkelerin öne çıkan hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir.

Ağırlıklı olarak BRIC (Brezilya, Rusya, Hindistan, Çin) ülke borsalarında işlem gören şirketlere yatırım

yapar. Hisse senetlerindeki fırsatlardan yararlanılarak uzun vadede tasarrufların büyümesi hedeflenir. Fon

kısa vadeli piyasa dalgalanmalarını ön planda tutmaksızın, uzun vadeli getiri ve büyümeyi amaçlar.

Yüksek

3

Portföy Dağılımı

Fon; Türkiye Eurobond'larına yapmak isteyenlere imkan sağlar. Portföyünün en az %51'i ile USD

Orta/Yüksek cinsinden Türk Eurobond'lara; çok belirgin fırsatlarda da Euro cinsi Türk Eurobond'lara yatırım yapar.

AKE

i

Fonun stratejisi, belirlenecek vade aralığındaki Eurobond'ların iç verimini fona yansıtmaktır. Ayrıca fon,

döviz cinsi menkul kıymet ağırlığı sebebiyle kurlarda yaşanan hareketlerden de etkilenmektedir.

Fon; portföyüne global hisse senetleri eklemek isteyen yatırımcılara olanak sunar. Portföyünün en az

%51’i ile devamlı olarak yabancı menkul kıymetlere yatırım yapan fon, Amerika, Avrupa ağırlıklı olmak

üzere küresel hisse senedi piyasalarındaki fırsatlara odaklanımayı amaçlar. Fon ayrıca, yabancı menkul

kıymet ağırlığı sebebiyle döviz kurlarında yaşanan aşağı veya yukarı hareketlerden de etkilenmektedir.

2

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

10

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Altın

Hisse Senetleri

Veriler

Fonlar

Beklenti Bantlarının Geçmiş Performansı

2,40

85.000

USD/TL

2,35

İMKB-100

80.000

2,30

75.000

2,25

2,20

70.000

2,15

65.000

2,10

60.000

2,05

Kaynak:Bloomberg

2,00

Oca.14

Şub.14

Kaynak:Bloomberg

Mar.14

12,5

Nis.14

May.14

Haz.14

Tem.14

55.000

Oca.14

Şub.14

Mar.14

1.450

Gösterge Faiz (%)

Nis.14

May.14

Haz.14

Tem.14

Altın Ons/Dolar

1.400

11,5

1.350

10,5

1.300

9,5

1.250

8,5

1.200

Kaynak:Bloomberg

7,5

Oca.14

Şub.14

Kaynak:Bloomberg

Mar.14

Nis.14

May.14

Haz.14

Tem.14

1.150

Oca.14

Şub.14

Mar.14

Nis.14

May.14

Haz.14

Tem.14

Anasayfaya geri dönmek için tıklayınız

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

11

7TEMMUZ2014

Bir Bakışta

Döviz

Faiz

Hisse Senetleri

Altın

Veriler

Fonlar

Bu rapor Ak Portföy tarafından Akbank için hazırlanmıştır.

Ak Portföy Yönetimi A.Ş. bir Akbank iştirakidir

Ak Portföy Yönetimi A.Ş.

Yatırım Danışmanlığı

Mustafa Demirel

Müdür Yrd.

mdemirel@akportfoy.com.tr

Emir Cem Bilge

Uzman

ebilge@akportfoy.com.tr

Yaşar Celal Tümşen

Uzman Yrd.

ctumsen@akportfoy.com.tr

Ak Portföy Yönetimi A.Ş.

Yatırım Danışmanlığı Satış / Yatırım Fonları Satış ve Pazarlama

Ali Emrah Ustacı

Müdür

austaci@akportfoy.com.tr

Derya Dağlı

Uzman

ddagli@akportfoy.com.tr

Erhan Can İşeri

Uzman Yrd.

eiseri@akportfoy.com.tr

Açıklama ve Dipnotlar:

Beklenti (1) :Mevcut koşullar ve fiyatlanan gelişmeler paralelinde kısa vadeli beklentimizi ifade eder. (sayfa1) Değinilen yatırım ürünlerine ilişkin bant aralıkları

belirlenirken, piyasa görüşü ile birlikte, ilgili ürünlerin son 10 yıllık, (ayrık) aylık standart sapmalarının, güncelden geriye doğru 1/3 katsayılı geometrik

dizi ile ağırlıklandırılmış ortalaması referans alınmıştır.

:Yön işaretleri beklentinin bir öncekine oranla hangi yönde değiştiğini belirtir. %2’ye kadar yapılan değişikliklerde yatay yön korunur. (Sayfa:1)

İşareti

:İlgili konuyla ilgili daha geniş bilgi içeren bir kaynağa link sağlar.

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri,

mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve

tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere

dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil , suret ve nam altında olursa olsun

herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi

ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank TAŞ,Ak Yatırım AŞ, Ak

Portföy Yönetimi A.Ş. her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda

bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. ’nin herhangi

bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve

oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek

dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun

uğrayabileceği zararlardan hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında

olursa olsun Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Bu döküman önemli internet yönlendirmeleri içerdiğinden internete bağlı bir bilgisayar üzerinden okunmak üzere tasarlanmıştır

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

12