YÖN137

İşletme Yönetimine Giriş

Ders - VI

Dr. Cem DİKMEN

Arş. Grv. Gültekin ALTUNTAŞ

Muhasebe, bir örgütün ekonomik kaynaklarının

oluşumunu, bu kaynakların kullanılma biçimini,

örgütün işlemleri sonucunda bu kaynaklarda

meydana gelen artış ve azalışları ve örgütün

finansal açıdan durumunu açıklayan bilgileri

üreten ve bunları ilgili kişi ve kuruluşlara ileten

bir bilgi sistemidir.

Muhasebenin işlevi, işletmelerin finansal durumu ve

faaliyet sonuçları hakkında bilgi verme işlevini

(işletme içi ve dışındaki kişi ve gruplara) yerine

getirmektir.

Muhasebe sürecinin temelini,

İşletmelerin

varlık

ve

kaynaklarındaki

değişmelere ilişkin verilerin (kanıtlayıcı

belgeler) toplanması, işlenmesi ve ilgili kişi

ve

gruplara

bilgi

olarak

sunulması

oluşturur.

Muhasebe mali nitelik

taşıyan olayları;

-

Kaydeder.

Sınıflar.

Özetler.

Analiz eder.

Yorumlar.

Raporlar.

Defter tutma yönü

Sanatsal yönü

Yönetim Muhasebesi

Finansal Muhasebe

İşletmenin

finansal

durumu

ve

faaliyet

sonuçları

hakkında

kullanıcılara genel amaçlı

bilgi sağlar.

İşletme

yöneticilerinin

bilgi ihtiyacını karşılar.

• İşletmenin

genel

amaçlarının belirlenmesi

• Bölümlerin

başarısını

değerleme

• Kişilerin

başarısını

değerleme

• Verilecek tüm kararlarda

Yönetim muhasebesi,

◦

◦

◦

◦

◦

Finansal yapıdaki bilgiler,

Politik durum,

Çeşitli faaliyetlerin çevre üzerindeki etkileri,

İşletmenin toplumdaki imajı,

Çalışanların verimliliği gibi finansal olmayan

bilgileri de kapsar.

Yeminli Mali Müşavirler,

Serbest Muhasebeci Mali Müşavirler,

Serbest Muhasebeciler

Herhangi bir nedenle işletme ile ilgili

olan kişi ve gruplar muhasebenin ürettiği

ve özetleyerek rapor haline getirdiği

bilgileri kullanırlar.

- Yöneticiler

- İşletme sahipleri

- İşletme çalışanları ve sendikaları

- Bankalar, kredi kurumları, tahvil sahipleri, satıcılar

- Devlet

- Kamu

Özetle, muhasebe, işletme faaliyetleri ile ilgili parasal

değer taşıyan bilgileri tespit etme, kayıt altına alma,

sınıflama, değerleme ve raporlama sürecidir.

Bu sürecin bir unsuru olarak genel (finansal) muhasebe

işletme dışındaki üçüncü kişilere finansal bilgi sağlar.

Diğer unsur olan yönetim muhasebesi ise işletme

içerisinde planlama, yürütme ve kontrolden sorumlu

kişilere bilgi verir.

Parasal İşlem: Yapılan iş veya faaliyeti parasal

olarak ifade eden işlemler.

Hesap: Belirli bir aktif, pasif veya özsermaye

kaydının özeti.

Yevmiye Defteri: Parasal işlemlerin kaydedildiği

defter.

Defter-i Kebir: Yevmiye Defterinden alınan tüm

kayıtların hesap esasına göre düzenlenerek

(sınıflandırılarak) kaydedildiği defter.

Bir işletmenin mal varlığı, işletmenin sahip

olduğu

varlıklar

ve

bu

varlıkların

kaynaklarını ifade eder.

Varlıklar,

İşletmenin sahip olduğu ve

para ile ifade edilen tüm maddi

ve maddi olmayan varlıkları

gösterir.

Kaynaklar,

İşletmenin sahip olduğu ve

para ile ifade edilen tüm

varlıkların hangi kaynaklardan

sağlandığını gösterir.

Kar (+) / Zarar (-)

VARLIKLAR = KAYNAKLAR

Bir işletmenin mal varlığı,

Özkaynak (Özsermaye),

işletmeyi kuran ve riske

katlanan işletme sahipleri

tarafından

sağlanan

kaynaktır.

Yabancı

kaynak,

işletmeye borç veren kişi

ya

da

kurumlardan

sağlanır.

Varlıklar = Özkaynak + Yabancı Kaynak

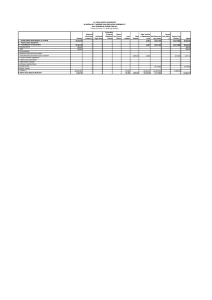

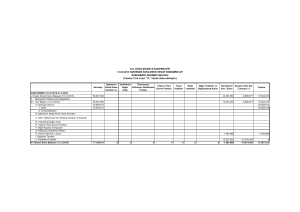

Bilanço bir işletmenin belli bir andaki finansal

durumunu gösteren tablodur.

◦

◦

Aktif: Varlıklar paraya çevrilebilme yeteneğine göre

sıralanır.

Pasif: Kaynaklar geri ödenme sürelerine göre

sıralanır.

Aktifler,

◦

◦

.

Duran Varlıklar,

Dönen Varlıklar.

Pasifler

◦ Kısa Vadeli Y. K.

◦ Uzun Vadeli Y. K.

◦ Özkaynaklar.

TOPLAM AKTİFLER = TOPLAM PASİFLER

Dönen Varlıklar: Nakit mevcudu ile bir yıl içerisinde

paraya çevrilebilen veya kullanılabilen varlıklardır. Kasa,

banka, menkul kıymetler, alacaklar, stoklar ve diğer

dönen varlıklardır.

Duran varlıklar: Bir yıldan uzun sürede paraya çevrilmesi

düşünülen ve bir yıldan uzun sürelerde kullanılacak olan

varlıklardır. Uzun vadeli alacaklar, mali duran varlıklar,

maddi duran varlıklar, maddi olmayan duran varlıklar ve

diğer duran varlıklardır.

Yabancı Kaynaklar: Kurucuların dışındaki kişi ve

kurumlardan sağlanan kaynaklardır.

Kısa Süreli Yabancı Kaynaklar: Bir yıl içinde geri

ödenecek olan borçları ifade eder. Dönen varlıkların

finansmanında kullanılır.

Uzun süreli Yabancı Kaynaklar: Bir yıldan uzun sürede

geri ödenecek olan borçlardır.

- Mali borçlar

- Ticari borçlar

- Diğer borçlar

Özkaynak (Özsermaye): İşletme sahiplerinin

koydukları sermaye ile işletme faaliyeti

sonucu oluşan ve henüz çekilmemiş karlar

ile dağıtılmamış karlardan oluşur.

____

3000

____

4000

____

4500

3000

===

4000

===

4500

===

© Ülgen&Mirze 2004

GELİR TABLOSU

◦ Bir işletmenin bir döneme ilişkin faaliyet sonuçlarını gösteren

tablodur.

◦ Gelir tablosunda işletmenin bir faaliyet dönemi içinde elde ettiği

tüm gelirler ve bu gelirleri elde etmek için kullandığı tüm giderler

sınıflandırılmış olarak yer alır.

◦ Tüm gelir ve giderlerin farkı; işletmenin “net karı veya zararı”

olarak gösterilir.

NAKİT AKIŞ TABLOSU

◦ Bir dönemde nakitlerde meydana gelen artış ve azalışları gösteren

tablodur. Nakdin nasıl elde edildiğini ve hangi alanlara

harcandığını gösterir.

© Ülgen&Mirze 2004

BÜTÇE

◦ Bütçe hazırlama finansal planlama yapmaktır.

◦ Bütçe, bir işletmenin finansal faaliyetlerine ilişkin amaçlarını

başarmak için ilerde izlemesi gereken yolu belirleyen ayrıntılı bir

finansal plandır.

◦ Aynı zamanda bir denetim faaliyetidir. Gerçekleşen maliyetler ile

bütçelenen tutar karşılaştırılır.

Bütçenin Yararları:

◦

◦

◦

◦

Yönetsel bakış açısını geliştirmek,

Yöneticilerin sorunlarla ilgili olarak önceden uyarılması,

Faaliyetlerin eşgüdümü,

Başarının değerlemesi

Bütçenin Hazırlanması

Bütçeleme Dönemleri:

Yatırım harcamaları bütçesi 5-10 yıllık olabilir.

Faaliyet bütçeleri ve finansal bütçe 1 mali yıldır. (Üçer aylık

ve aylık bütçeler hazırlanır.)

Bütçe Çeşitleri:

Bir işletmenin bütçesi, o işletmenin ana bütçesini ifade eder.

Birbiriyle ilişkili birçok bütçeden oluşan bütçeye “ana bütçe”

denir ve şu unsurlardan oluşur:

Faaliyet Bütçeleri

Satış bütçesi

Üretim bütçesi

Üretim giderleri bütçesi

Faaliyet giderleri bütçesi

Bütçelenmiş (proforma) gelir tablosu

Sermaye Harcamaları Bütçesi

Finansal Bütçeler

Nakit bütçesi

Bütçelenmiş (proforma) bilanço

Likidite Oranları:

◦ Organizasyonun kısa vadeli borçlarını ödeme gücünü

gösterir.

Mali Yapı / Kaldıraç Oranları:

◦ Kredi verenler ve ortaklar tarafından sağlanan varlıklar ve

fon kaynakları arasındaki ilişkiyi gösterir.

Kârlılık Oranları:

◦ İşletmenin kârlılık açısından genel finansal performansını

gösterir.

Faaliyet Oranları:

◦ Temel varlıklar ile satışlar arasındaki ilişkiyi gösterir.

© Ülgen&Mirze 2004

İmalat (Üretim) Maliyetleri

Direkt Hammadde

Direkt İşçilik

Genel İmalat (Üretim)

Maliyetleri

İmalat Dışı Maliyetler

Pazarlama

/

Maliyetleri

Yönetim Giderleri

Satış

Değişken Maliyetler

Faaliyet

düzeyindeki

doğrudan

maliyetler.

(Üretim)

değişimle

ilişkili

Sabit Maliyetler

Faaliyet

(Üretim)

düzeyindeki değişimden

bağımsız sabit kalan

maliyetler.

Maliyet

Değişken Maliyet

60

50

40

30

Sabit maliyet

20

10

1000

2000

3000

4000

Üretim Birimi

DİREKT MALİYETLER

DİREKT Maliyetler

Kullanılan Elektrik

İşgücü Hammadde

Kullanılan Su

+

ENDİREKT Maliyetler

Toplam Maliyet

ENDİREKT MALİYETLER

Ofis kirasının belirli bir kısmı

Ofiste görevli işgücünün belirli bir kısmı

Ofiste kullanılan elektrik bedelinin

belirli bir kısmı

Ofiste kullanılan su bedelinin belirli

bir kısmı

Safha Maliyet Sistemi:

◦ Tek bir üründen çok sayıda ve seri halde üretim

yapılması durumunda kullanılır.

◦ Birim Maliyet = Toplam İmalat (Üretim) Maliyeti /

Toplam Üretim Miktarı

Sipariş Maliyet Sistemi:

◦ Her dönemde farklı

durumunda kullanılır.

türde

ürünler

üretilmesi

Finans: Kişi ve kurumların yararlanabileceği para,

fon ya da sermayeye denir.

Finansman: Genellikle finans ile aynı anlamda

kullanılmakla birlikte para veya sermayenin

sağlanmasını ifade eder.

Bir işletmede finans işlevi işletmelerin amaçlarına

ulaşması için gerekli fonların sağlanmasını,

planlanmasını ve daha etkin bir şekilde

kullanılması faaliyetlerini yerine getirir.

Fon, nakit + nakit benzeri değerleri ifade eder.

Küçük işletmelerde finans ve muhasebe

işlemleri

genelde

tek

bir

bölümde

toplanmaktadır.

Büyük işletmelerde finans bölümü, fon

akışlarını yönetmek ve denetlemek, kredi

kurumları ile ilişkilerini sürdürmek gibi

görevleri vardır.

İŞLETME

•İşletme Sermayesi

•Nakit Tahminleri

SERMAYE PİYASALARI

İşletme içi

Finansal

Yönetim

İşletme Dışı

Finansal

Yönetim

FİNANSAL YÖNETİM

PARA PİYASALARI

Finans yöneticisi işletme için en uygun fon

kaynaklarını bulmak ve en verimli ve akılcı

bir şekilde kullanmakla sorumlu olan

kişidir. (En az likidite ile en yüksek kârlılık)

Finans yöneticisinin 3 işlevi vardır:

◦ Finansal Planlama ve Denetim

◦ Fon Sağlama

◦ Yatırım

Finansal planlamada finansal

bütçelemeye başvurulur.

tahminlere

Finansal planlama 5 aşamalı bir süreçtir:

ve

◦ İşletmenin tüm fon girişlerinin aylar itibariyle tahmini

◦ Faaliyet giderleri ve sermaye yatırımlarını kapsayacak

şekilde tüm fon çıkışlarının aylar itibariyle tahmini

◦ Fon giriş ve çıkışlarının karşılaştırılması

◦ İç ve dış finansman kaynaklarının en uygun

bileşiminin seçilmesi

◦ Fon akışlarının ve yatırımların geri dönüşünün

izlenmesi için bir sistemin oluşturulması

Finansal Plan; belirli bir döneme ilişkin olarak

işletmenin ihtiyaç duyacağı fonları, fonların giriş

ve çıkışlarının zamanlamasını, fonların en uygun

kaynaklarını ve kullanımlarını gösterir.

Finansal planlama finansal denetimi de kapsar.

Finansal Denetim; gerçekleşen gelir, maliyet ve

giderlerin belirli zaman aralıklarıyla tahminlerle

(bütçelerle) karşılaştırılmasıdır.

İşletmenin faaliyetleri sonucu elde edilen

fonlar,

işletmenin

fon

ihtiyacını

karşılamadığı durumlarda yeni kaynakların

bulunmasına FON SAĞLAMA denir.

Fon sağlamada, kârlılık ve risk arasında bir

denge sağlanmalıdır. Çünkü, borçlanarak

fon sağlama hem risklidir hem de

hissedarlara veya sahiplere yatırımlarından

gelir elde etme olanağı yaratabilir.

Yatırım,

gelecekte

ekonomik

yararlar

sağlamak için bugünden fonların tahsis

edilmesidir.

İşletmelerde mevcut fonlar en uygun şekilde

kullanılmalı ve atıl (kullanılmayan) fon

bulundurulmamalıdır.

Yatırım kararı verilirken de karlılık ve risk

dengesi sağlanmalıdır.

Günlük işlemler

Müşterilere kredili satışlar

Stoklar

Sabit varlık alımları

Borç ödemeleri

Uzun dönemli projeler ve sermaye yatırımları

uzun dönemli kaynaklar ile kısa dönemli

harcamalar kısa dönemli fon kaynakları ile

finanse edilmelidir.

Fon Kaynakları

-

Satışlar

Dağıtılmamış kârlar

Banka kredileri

Hisse senetleri

Leasing

-

Varlık Satışları

Ticari krediler

Tahviller

Factoring

Finansman bonoları

Kira ödemeleri

Fabrika donanımları

Malzemeler

Reklam ve tutundurma

Pazarlama giderleri

Maaş ve ücretler

Kamu hizmetleri

Faiz ve kâr payları

Vergiler

İşletmelerin bir yıl içinde geri ödemeleri

gereken kaynaklardır. Kısa süreli fon

kaynakları genellikle dönen varlıkların

finansmanında kullanılır.

Ticari krediler

Banka kredileri

Finansman bonosu

Factoring

Ticari krediler

Banka kredileri

◦ Nitelikleri bakımından banka kredileri

◦ Alım-satımdaki “açık hesap” uygulaması

◦ Senet karşılığı alım yapılması

Nakdi krediler

Iskonto

Avans

Borçlu cari hesap

Kefalet ve teminat mektupları

◦ Teminatları bakımından banka kredileri

Şahsi teminat karşılığı kredi (açık kredi)

Kefalet ya da maddi teminat karşılığı kredi

Finansman Bonoları

◦ Vadeleri 30 gün ile 360 gün arasında değişen, alınıp

satılabilen ve devredilen senetlerdir, kısa vadelidir.

Factoring

◦ Mal ve hizmet satışı yapan işletmelerin bu

satışlarından doğan vadeli alacaklarına ilişkin haklarını

factoring işletmelerine satmasıyla fon sağlamaları

uygulamasıdır.

◦ Factoring işletmesi alacakların tahsilini yüklenirse

“gerçek factoring”, yüklenmez ise “gerçek olmayan

factoring” denir.

Sermaye yatırımları veya uzun süreli

projelerin finansmanı için başvurulan ve

geri ödemeleri bir yılı aşan fonlardır.

◦

◦

◦

◦

Uzun süreli banka kredileri ve ticari krediler

Hisse senetleri

Tahviller

Finansal kiralama

Banka kredileri

◦ Geri ödemesi bir yılı aşan kredilerdir. Bir takım

şekil

şartlarına

bağlıdır.

Geri

ödemeler

işletmenin nakit akışına bağlıdır.

Ticari krediler (satıcı kredileri)

◦ Duran varlık satan işletmelerin müşterilerine

uzun dönemli kredi açmalarıdır. Duran varlığın

bedeli belli bir ödeme planı içinde faizi ile

birlikte ödenir.

Hisse Senedi

◦ Hisse senetleri, sahibine ortaklık hakkı ve buna

bağlı olarak da kar payı alma olanağı sağlayan

finansal değerlerdir. Süre ve faiz ödemesi yoktur.

Tahvil

◦ İhtiyaç

duyulan

para

tahvil

çıkarılarak

yatırımcılardan borç alınabilir. Tahvil, bir borç

senedidir. Tahvil alanlara belli bir dönem sonunda

ana para ile birlikte faiz ödenir.

Finansal Kiralama

◦ İşletmenin ihtiyaç duyduğu bir varlığı veya donanımı

satın alma yerine kiralaması tekniğidir. Bu teknikte,

kiraya veren ile kiracı arasında belli bir süreyi

kapsayan bir sözleşme yapılır.

◦ Kiralama süresi boyunca kiracı malı kullanır, kirasını

öder. Kira süresi sonunda kiracının varlığı satın

alma hakkı vardır.

◦ Finansal kiralama, borç bulmakta güçlük çeken

işletmeler için iyi bir yöntemdir.

Kaynağına Göre Finansman Türleri

◦ Özkaynaklardan finansman

◦ Dış kaynaklardan finansman

◦ Otofinansman

Süreye Göre Finansman Türleri

◦ Uzun süreli finansman

◦ Kısa süreli finansman

Finansal Piyasa, borç verilebilir fonların arzı

ile bu fonlara yönelik talebin buluştuğu

piyasadır.

Finansal piyasaların oluşumu için gerekli 5

unsur:

- Fon arz edenler (tasarruf sahipleri)

- Fon talep edenler (yatırımcılar)

- Yatırım ve finansman araçları

- Yardımcı kuruluşlar

- Hukuki ve idari düzen

Doğrudan Finansman

Gelir fazlası olanların

ellerindeki

tasarrufu

doğrudan borç vermeleri

Dolaylı Finansman

Gelir fazlası

ellerindeki

aracı

aracılığıyla

vermeleri

olanların

tasarrufu

kurumlar

borç

PARA PİYASASI

Bir yıl veya daha kısa süreli fon arz ve talebinin karşılaştığı piyasadır.

Döner varlıkların finansmanında kullanılır.

◦ Para piyasası araçları; ticari senetler

◦ Para piyasası kaynakları; çeşitli mevduatlar

◦ Para piyasası temel unsurları; kişiler, kurumlar ve bankalar

Örgütlenmiş Para Piyasası, bir düzen içinde çalışan piyasa

Örgütlenmemiş Para Piyasası, tefeci ve yasadışı bankerlik

kurumlarının oluşturduğu, denetim ve gözetim gücü olan piyasadır.

Para piyasasında denge unsuru faizdir. Para piyasalarında faiz

sermaye piyasasına göre daha düşüktür, çünkü vade kısadır.

Oyuncular

TCMB

Ticari Bankalar

Yatırım Bankaları

Sigorta Şirketleri

Kredi Birlikleri

Factoring Şirketleri

Finansal

Kiralama

Şirketleri

Araçlar

Hazine Bonoları

Mevduat Sertifikaları

Ticari Evrak

Repo

Ters Repo

SERMAYE PİYASASI

Bir yıldan uzun süreli fon ve arz talebinin karşılaştığı piyasadır.

Duran varlıkların finansmanında kullanılır.

Resmi bir şekilde ve belirli bir merkezde oluşturulur. Bu merkeze

“Menkul Kıymetler Borsası” denir.

Menkul Kıymetler Borsası, uzun vadeli yatırımlara konu olan

menkul kıymetlerin alınıp satıldığı düzenli ve örgütlenmiş

pazardır.

Örgütlenmiş ve Örgütlenmemiş Piyasa

Borsa, ticaretle ya da finansal işlemlerle uğraşan kişilerin

toplandıkları kamuya açık piyasalardır.

Sermaye Piyasalarında,

Birincil Piyasa; menkul kıymetlerin ilk kez ihraç

edildikleri ve fon arz edenlerle karşılaştıkları

piyasalardır.

İkincil Piyasa; daha önce çıkartılmış menkul

kıymetlerin işlem gördüğü piyasalardır.

İşletmeler, ikincil piyasalardaki işlemlerden fon

sağlamazlar.

Aracı Kurumlar

Sermaye piyasası araçlarının yetkili kuruluşlar tarafından kendi

nam ve hesabına, başkası nam ve hesabına, kendi namına

başkası hesabına alım satımını yapan kurumlardır.

Faaliyetleri (SPK)

◦

◦

◦

◦

◦

◦

Sermaye piyasası araçlarının halka arzına aracılık

Sermaye piyasası araçlarının ikincil piyasada alım satımına aracılık

Portföy işletmeciliği ve yönetimi

Yatırım danışmanlığı

Menkul kıymetlerin geri alım veya satım taahhüdü ile alım satım

Finansal göstergelere, sermaye piyasası aracılarına, mal ve kıymetli

madenlere dayalı vadeli işlem yapılmasına aracılık

Yatırım Ortaklıkları

Sermaye piyasası aracıları, gayrimenkul, altın ve

diğer kıymetli madenler portföylerini işletmek

amacıyla kurulan kayıtlı sermaye esasına tabi olan

anonim

ortaklıklardır.

Bu

ortaklar

portföy

işletmeciliği yaparlar.

Yapamayacakları faaliyetler:

◦

◦

◦

◦

Ödünç para verme işleriyle uğraşamazlar.

Mevduat toplayamazlar.

Ticari, sınai ve zirai faaliyette bulunamazlar.

Aracılık faaliyetinde bulunamazlar.

Yatırım Fonları

Halktan katılma belgesi karşılığında toplanan

paralarla belge sahipleri hesabına, riski dağıtarak,

sermaye piyasası aracıları, gayrimenkul, altın ve

diğer kıymetli madenler portföyü işletmek amacıyla

kurulan mal varlığına yatırım fonu denir. (Bankalar,

sigorta şirketleri, aracı kurumlar, emekli ve yardım

sandıkları)

Fonun tüzel kişiliği yoktur. Fonun mal varlığı ile

kurucunun mal varlığı birbirinden ayrıdır.

Diğer Sermaye Kurumları

Yatırım

danışmanlığı

yapan,

sermaye

kuruluşlarını denetleyen, genel finans

ortaklıkları, portföy yönetimi ile uğraşan

firmalar gibi sermaye piyasasında faaliyet

göstermesine izin verilen diğer kurumlardır.

Sermaye Piyasası Araçları, menkul kıymetler

ve diğer sermaye piyasası araçlarıdır.

Menkul kıymet, hisse senedi ve tahviller,

gelir ortaklığı senetleri, banka bonosu,

finansman bonoları, varlığa dayalı menkul

kıymetler

Hisse Senetleri

◦ Uzun vadeli fon sağlama aracıdır.

◦ Anonim ortaklıklar veya sermayesi paylara bölünmüş komandit

ortaklıklar, özel kanunla kurulmuş olan kuruluşlar tarafından

çıkartılır.

◦ Belirli bir sermaye katılım payını temsil eder.

◦ Sahiplerine ortaklık haklarından yararlanma olanağı verir.

Hisse senetleri sahiplerine 3 tür getiri sağlar:

◦ Kâr payı

◦ Zaman içinde hisse senedinin değerinde meydana gelen artış

◦ Rüçhan hakkı (öncelikli satın alma hakkı) satışından elde edilen

gelir.

Tahviller

◦ Anonim şirketlerin borç para bulmak için

çıkarttığı borç senetleridir.

◦ Tahvil sahibi alacaklılık hakkı ve fon alma hakkı

kazanır. İşletme kar da etse zarar da etse her yıl

kuponlarda gösterilen faizi tahvil sahiplerine

öder.

◦ Süresi en az 2 yıldır.

Anonim şirketler

Kamu iktisadi teşekkülleri tahvil çıkarabilirler

Mahalli idareler

Diğer Menkul Kıymetler

Gelir Ortaklığı Senetleri

◦ Köprü, baraj, elektrik santrali, karayolu, demiryolu gibi

kamuya ait kurum ve kuruluşların gelirlerine gerçek ve

tüzel kişilerin ortak olması için çıkarılan senetlerdir.

Değişken faizli bir tahvil özelliği taşımaktadır.

Banka Bonosu veya Banka Garantili Bonolar

◦ Kalkınma ve yatırım bankalarının sermaye piyasasından

kaynak sağlamak amacıyla çıkarttıkları bonolardır.

Banka Bonoları

Banka Garantili Bonolar

Diğer Menkul Kıymetler

◦ Finansman Bonoları

Finansman bonosu çıkaran işletmeler borçlu sıfatı alırlar.

◦ Varlığa Dayalı Menkul Kıymet

Bankalar, finansal kiralamaya yetkili kuruluşlar ve genel

finans ortaklıkları ve finans şirketleri tarafından kendi ticari

işlemlerinden doğmuş alacakları ve devralacakları alacaklar

karşılığında kurulca kayda alınarak ihraç edilen kıymetli

evraktır.

VDMK ihracında işleme konu olabilecek alacak türleri tüketici

kredileri, konut kredileri, finansal kiralama sözleşmesinden

doğan alacaklar, ihracat işlemlerinden doğan alacaklar ve

diğer alacaklardır.

Oyuncular

SPK

İMKB

Aracı Kurumlar

Araçlar

Sabit Getirili Menkul

Kıymetler

Hisse Senetleri

Türev Piyasa Araçları

ARAÇLAR

HAZİNE BONOLARI

MEVDUAT SERTİFİKALARI

TİCARİ EVRAK

REPO

TERS REPO

İşletme Dışı

Finansal

Yönetim

PARA PİYASALARI

OYUNCULAR

TÜRKİYE CUMHURİYETİ MERKEZ

BANKASI

TİCARİ BANKALAR

YATIRIM BANKALARI

SİGORTA ŞİRKETLERİ

KREDİ BİRLİKLERİ

FACTORİNG ŞİRKETLERİ

FİNANSAL KİRALAMALEASING)

KURUMLARI

ARAÇLAR

SABİT GETİRİLİ MENKUL KIYMETLER

HİSSE SENETLERİ

TÜREV PİYASA ARAÇLARI

SERMAYE PİYASALARI

OYUNCULAR

SERMAYE PİYASASI KURULU

MENKUL KIYMETLER BORSASI

ARACI KURUMLAR