yatırım fonları kılavuzu mayıs 2015 piyasalardaki gelışmeler

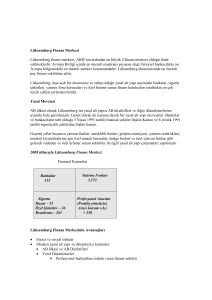

advertisement

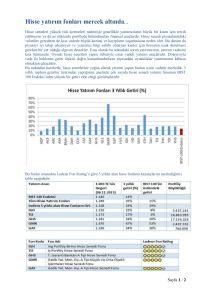

SAYI:1 HAZİRAN 2015 Sevgili Okuyucularımız, Yatırım fonu bültenimizin ilk sayısını sizlerle paylaşmaktan gurur ve mutluluk duyduğumuzu söyleyerek söze başlamak isteriz. Birikimlerinizi yönlendirdiğiniz veya yönlendireceğiniz bir yatırım aracı olan fonların geçtiğimiz Mayıs ayı itibariyle performanslarını özet bir şekilde bilgilerinize sunmak istedik. Bunun yanında alternatif yatırım araçlarının performanslarını da karşılaştırma yapabilmeniz açısından tablolar ve grafikler yoluyla hazırladık. Bunun yanında bültenimizde, geçtiğimiz ay piyasalardaki gelişmeleri anlattığımız kısa bir yazımız da bulunmakta. Ayrıca yatırım fonlarıyla ilgili kılavuz niteliğinde bir bölümümüz de bu sayımızla başlamak üzere bültenlerimizde yer alacaktır. Her türlü sorunuz için ludens@ludens.com.tr adresine e-posta yazabilir, internet sitemizi www.ludens.com.tr’yi ziyaret edebilirsiniz. YATIRIM FONLARI KILAVUZU > Yatırım Fonu Nedir? > Katılma Belgesi Nedir? > Yatırım Fonları Hangi Yatırım Araçlarına Yatırım Yapabilirler? > Yatırım Fonu Nasıl Gelir Getirir? > Yatırım Fonları Nasıl Alınıp Satılır? MAYIS 2015 PİYASALARDAKİ GELIŞMELER ALTERNATIF YATIRIM ARAÇLARININ GETIRILERI YATIRIM FONLARININ GETİRİLERİ Faydalı okumalar dileklerimizle, Doç. Dr. Serra Eren Sarıoğlu FON RATİNGİ NEDİR? LUDENS FON RATINGLERINDEN HABERLER SAYI:1 HAZiRAN 2015 YATIRIM FONLARI KILAVUZU Yatırım Fonu Nedir? Yatırım fonu, yatırımcıların birikimlerinin yatırım araçlarında değerlendirilmek üzere bir havuz içerisinde toplanması ve profesyonel yöneticiler tarafından yönetilmesi esasına dayalı faaliyet gösteren bir kurumdur. Yatırım fonları, halktan topladıkları paralar karşılığı hisse senedi, tahvil, bono gibi finansal araçlardan ve kıymetli madenlerden oluşan portföyleri yönetirler. Katılma Belgesi Nedir? Her bir yatırımcı, fonun sahip olduğu portföyün bir kısmını temsil eden “katılma belgesi”ni alarak fona ortak olur. Yatırım fonlarındaki katılma belgeleri, şirketlerin hisse senetlerine benzer. Nasıl yatırımcılar hisse senedi alarak şirketlere ortak olurlar ve o şirketler üzerinde hak sahibi olurlarsa, benzer şekilde yatırım fonlarında da katılma belgesi ile yatırım fonuna ortak olurlar. Ancak, hisse senedinden farklı olarak yatırımcıların fonun yönetimine katılma hakları yoktur. Yatırım Fonları Hangi Yatırım Araçlarına Yatırım Yapabilirler? Yatırım fonları borsalarda işlem gören yerli ve yabancı şirketlerin hisse senetleri ile özel ve kamu kesimi borçlanma araçlarına, altın ve diğer kıymetli madenler ve bunlara dayalı olarak ihraç edilmiş sermaye piyasası araçlarına yatırım yapabilirler. Yatırım Fonu Nasıl Gelir Getirir? Yatırımcılar yatırım fonundan üç farklı şekilde gelir elde edebilirler: İlk olarak, fon sahip olduğu yatırım araçlarından “kâr payı ve/veya faiz geliri” elde eder. Bu gelir, fon yönetimi tarafından fonun toplam portföyüne tekrar yatırılır. İkinci olarak, fonun sahip olduğu yatırım araçlarının fiyatı artabilir. Eğer fon, fiyatı yükselen bu yatırım araçlarını satarsa “sermaye kazancı” elde eder. Elde edilen bu kazanç fonun portföyüne yatırılır. Son olarak da eğer yatırım fonu, fiyatı yükselen yatırım aracını satmayıp elinde tutarsa katılma paylarının fiyatı artar. Yüksek fon toplam değeri, yatırımın yüksek değerli olduğunu gösterir. Yatırım Fonları Nasıl Alınıp Satılır? Katılma payı satın alınması veya satılmasında fon kurucusunun “izahnamede” ilan edeceği katılma payının alım satımının yapılacağı yerlere başvurularak alım satım talimatı verilir. Bunun dışında, Sermaye Piyasası Kurulunca uygun görülen fonların katılma paylarının alım satımının yapılabileceği merkezi bir fon dağıtım platformu olan “Türkiye Elektronik Fon Dağıtım Platformu (TEFAS)” ile veya fon kurucusunun telefon ve internet bankacılığı ve ATM sistemleri aracılığıyla da katılma payı alım satım talimatı verilebilir. SAYI:1 HAZiRAN 2015 MAYIS 2015 PİYASALARDAKİ GELİŞMELER Bu bölümümüzde, geçtiğimiz Mayıs ayında dünya ve Türkiye ekonomisinde yaşanan gelişmeleri kısaca özetlemeye çalışacağız. Öncelikle ABD ekonomisine baktığımızda, ülkenin 2015 yılı ilk çeyrek için açıklanmış olan %0,2 büyüme oranı, dış ticaret açığı ve stoklardaki aşağı yönlü düzeltmeye bağlı olarak %0,7 küçülme olarak revize edilmiştir. Bunun yanı sıra, ikinci çeyrek için de verilerin pek iyi olmayacağına dair olumsuz beklentiler mevcuttur. Buna rağmen, iş gücü piyasası ile ilgili göstergeler olumludur. Nisan ayında işsizlik oranı %5,4 düzeyine inmiştir. FED, 28-29 Nisan’da yaptığı para politikası toplantısının notlarını 20 Mayıs’ta yayınlamıştır. Buna göre FED, Haziran ayının faiz arttırımı için erken olduğunu düşünmektedir. İlk faiz arttırımı için yılın son çeyreği konuşulmuştur. Gelişmelerini incelediğimiz ikinci bölge Euro Alanı’dır. Uzun bir zamandır ekonomik sıkıntı içinde olan bölgede, yılın ilk çeyreğinde çeyreklik bazda %0,4 oranında bir büyüme gerçekleşmiştir. Beklentilerin altında kalan bu büyüme oranının en önemli nedeni olarak, Almanya’nın iktisadi faaliyet artışının umulandan düşük olması gösterilmiştir. Mayıs ayında açıklanan yıllık enflasyon rakamının beklenenden yukarıda gelmesi ise, ekonomiye yönelik olumlu beklentileri desteklemiştir. Euro Alanı’nda son zamanlarda en çok adından söz ettiren ülke olan Yunanistan son çeyrekte de küçülerek resesyona girmiştir. Bunun yanı sıra, ülkenin kreditörlerle olan görüşmelerindeki belirsizlik sürmektedir. Gösterge TÜFE (yıllık, %) USD/TL EUR/TL TCMB Ağır. Ort. Fonlama Maliyeti (%) BIST O/N Repo Faizi (%) Gösterge TÜFE (yıllık, %) USD/TL EUR/TL TCMB Ağır. Ort. Fonlama Maliyeti BIST O/N Repo Faizi (%) 2013 7,40 2,1323 2,9370 5,82 2014 8,17 2,3290 2,8297 8,95 5,67 9,13 Mart 2015 Nisan 7,61 2,6157 2,8100 7,80 7,91 2,6583 2,9736 8,05 8,09 2,6611 2,9172 9,58 9,66 9,67 Mayıs SAYI:1 HAZiRAN 2015 MAYIS 2015 PİYASALARDAKİ GELİŞMELER Çin ekonomisindeki ivme kaybı, ilk çeyrek büyümesinin yıllık bazda %7 ile son altı yılın en düşük seviyesinde gerçekleşmesiyle devam etmektedir. Dış ticaret verileri de ekonomik aktivitenin yavaşladığını teyit eder niteliktedir. Çin Merkez Bankası, son altı ayda üçüncü kez politika faiz oranlarında indirime gitmiştir. Japonya ekonomisi ise, son zamanlardaki hızlı büyümesini yılın ilk çeyreğinde de devam ettirmiştir. %2,4 büyüyerek %1,5 olan beklentinin üzerine çıkmıştır. Türkiye ekonomisindeki gelişmelere bakacak olursak, Mart ayında sanayi üretimi takvim etkilerinden arındırılmış olarak yıllık bazda %4,7 oranında artarak son yedi ayın en olumlu performansını sergilemiştir. Son dönemde artış trendinde olan işsizlik oranı Şubat ayında da düşmeyerek %11,2 seviyesinde gerçekleşmiştir. Cari açığımız Mart ayında 5 milyar dolar olarak gerçekleşmiştir. 12 aylık kümülatif cari açık değeri 45,5 milyar USD olmuştur. Geçen sene bu değer 64,7 milyar USD idi. Mayıs ayında TÜFE’de yıllık artış %8,09 olmuştur. Özellikle gıda ve giyim fiyatlarındaki artış, enflasyonda belirleyici olmuştur. TCMB, 20 Mayıs’ta gerçekleştirdiği Para Politikası Kurulu toplantısında politika faiz oranlarında değişikliğe gitmemiştir. Dünya finansal piyasalarında genel olarak dalgalı bir seyrin izlendiği ay olmuştur Mayıs ayı. Bunun iki önemli nedeni, ayın ikinci yarısında ABD ekonomisinden gelen hem olumlu hem de olumsuz haberlerin akılları karıştırması ve Yunanistan’la ilgili belirsizliklerdir. Yurt içinde de piyasaların dalgalı seyretmesinin nedeni, Haziran ayında yapılacak genel seçimlerin getirdiği belirsizliktir. Bu gelişmeler Borsa İstanbul’un Nisan ayına göre %1,2 oranında düşüşle 82.981 seviyesinde kapanmasına neden olmuştur. Mayıs ayına 2,7069 seviyesinden başlayan USD/TL kuru, 29 Mayıs itibariyle 2,6620 seviyesinden kapanmıştır. Mayıs ayı başında %10,31 düzeylerinde olan gösterge tahvilin faiz oranı ay içinde dalgalı bir seyir izlemiştir. 2 yıl vadeli gösterge tahvilin bileşik faizi Mayıs ayını %10’a yakın düzeyde tamamlamıştır. SAYI:1 HAZiRAN 2015 ALTERNATİF YATIRIM ARAÇLARININ GETİRİLERİ Yatırım Aracı BIST 100 Altın (USD/ons) TL/Dolar (TCMB döviz satış) TL/Euro (TCMB döviz satış) Döviz Sepeti (0,5 Eur + 0,5 Dolar) BIST O/N Repo Faizi 3 Aya Kadar Vadeli Mevduat Faizi TÜFE 29.5.2015 82.981 1,1890 2,6611 Son 3 Aylık Değ. -1,4% -1,2% 7,4% Son 6 Aylık Değ. -3,7% 1,9% 20,1% Son 1 Yıllık Değ. 33,0% -5,0% 27,2% 2015 Değişim -3,2% 0,6% 14,8% 2,9172 3,7% 5,5% 2,4% 3,4% 2,7892 5,4% 12,0% 12,9% 8,5% 9,67% 10,24% 8,1 ÜFE 6,5 Kategori Son 3 Aylık Değişim Son 6 Aylık Değişim Son 1 Yıllık Değişim 2015 Değişim Hisse -5,0% -4,1% 7,7% -4,1% Değişken 1,3% 3,2% 9,2% 2,8% Karma 0,8% 1,8% 7,8% 1,6% Bono 0,8% 1,4% 6,9% 1,2% Kısa Vadeli Bono 1,9% 3,7% 7,6% 3,2% Likit 2,0% 4,1% 8,2% 3,5% Altın 3,5% 18,7% 17,1% 12,5% Endeks 2,5% 0,7% 9,0% 1,5% Eurobond 5,5% 18,2% 29,0% 14,1% Özel Sektör Tahvil ve Bono 2,4% 4,5% 9,4% 3,8% Fon Sepeti 4,5% 10,5% 7,2% 10,8% Garantili ve Korumalı 1,6% 6,3% 11,5% 5,7% Kira Sertifikaları 2,1% 6,4% 11,1% 5,3% Sektör -0,9% 1,6% 11,9% -0,9% Özel 2,3% 7,2% 13,6% 5,8% Yabancı Menkul Kıymet 6,8% 18,2% 22,4% 16,5% İştirak 2,1% 8,7% 20,2% 4,8% Değişken Özel 1,8% 3,3% 10,3% 3,0% Ortalama 2,0% 6,3% 12,2% 5,1% SAYI:1 HAZiRAN 2015 FON RATİNGİ NEDİR? ı belirtelim ki her fon yasal olarak düzenlemek zorunda olduğu yatırımcı bilgi formunda Öncelikle yatırımcıya fonun içerdiği risk seviyesi hakkında bilgi verir. Böylelikle katılımcı bir hisse fona yatırım yaparak yüksek risk aldığı ya da bir kamu iç borçlanma fonuna yatırım yaparak düşük risk aldığı konusunda bilgilendirilir. Katılımcının bu bilgiyi kullanarak kendi risk alma iştahınıza uygun bir fonu tercih etmesine yardımcı olmak hedeflenmektedir. Tabi ki, yüksek risk içeren fonların kazanç ya da kayıpları düşük risk içerenlerden görece daha yüksek olacaktır. Tahvil, bono gibi sabit getirili menkul kıymetleri yoğun olarak içeren bir fona yatırılan birikimlerden elde edilecek gelir sınırlıdır, dolayısıyla riski de düşüktür. Hisse fonlar da ise durum daha farklıdır: Hisse senedi fiyatları daha hareketlidir, daha kısa zamanda büyük kazançlar ve kayıplar yaşanılabilmektedir, risk yüksektir. Diyelim ki, bir katılımcı bu bilgilendirme doğrultusunda risk iştahına uygun olarak birikimlerini aktaracağı fonu seçmiş olsun. Artık, katılımcının birikimi profesyonel yöneticiler tarafından oluşturulan bir portföyün bir parçası olmuştur. Fon yöneticileri pek çok katılımcının birikimini kullanarak çeşitli menkul kıymetlerden oluşan bir portföy kurarlar ve yönetirler. Amaçları, piyasayı sürekli takip edip doğru ve yerinde menkul kıymet alım satımları yaparak portföyün değerini artırmak, yani kazanç sağlamaktır. Portföyün değerinin artması katılımcının gelir elde etmesi, birikiminin artması demektir. Fonlar kazanç ya da kayıplarını, yani performanslarını da internet siteleri, medya v.b. kanallardan düzenli biçimde paylaşırlar. Böylelikle fonun geçen dönemde ne kazandırıp ne kaybettirdiğini görmek mümkündür. Fona ait tekil performans bilgileri yatırımı sağlıklı biçimde takip etmek için yeterli değildir. Çünkü, ilk olarak yukarıda da anlattığımız gibi bu yatırımı yaparken katılımcının göze aldığı bir risk unsuru vardır. Dolayısıyla fonun geçmiş performansını takip ederken bu unsurun da dikkate alınması gerekir. Örneğin, fon geçen sene % 10 kazandırmış olsun. Bu fona benzer biçimde % 10 getiri elde etmiş beş fon daha olduğunu düşünelim. Hangisi daha başarılıdır? Bu sorunun yanıtı fonların aldıkları risk düzeyi ile ilgilidir. Aynı getiriyi sağlayan fonlardan hangisi daha düşük risk alarak bunu elde etmişse o daha başarılıdır. Bu noktada başarılı fonu belirlemek görüldüğü üzere oldukça kolaydır. Ancak, piyasada çok sayıda farklı getiriye ve farklı riske sahip fon olduğunu belirtelim. SAYI:1 HAZiRAN 2015 FON RATİNGİ NEDİR? Bu sorunun yanıtı fon ratinglerinin kullanılmasıdır. Fon rating, yatırım fonları ve bireysel emeklilik yatırım fonlarının riske göre performanslarının dikkate alınarak notlandırılması ve rating hizmetidir. Öncelikle, fonların getirileri ve riskleri tarafımızdan geliştirilen özgün, bilimsel ve kantitatif bir yöntem kullanılarak analiz edilmektedir. Analiz sonucunda elde edilen bulgular fonun başarısının kolaylıkla anlaşılabilmesi ve diğer fonlarla kıyaslanabilmesi için yıldızla ifade ettiğimiz notlara dönüştürülmektedir. Her fon 1 ile 5 arasında değişen yıldızlarla notlandırılır. Böylelikle, örneğin fon 5 yıldızlı ise geçmiş dönemde kendi kategorisindeki en başarılı fonlar arasında yer aldığını, 1 yıldızlı ise en başarısız fonlar arasında olduğunu katılımcı kolaylıkla anlayabilir. Fon rating aylık olarak düzenli biçimde yenilenir. Yukarıda da bahsedildiği gibi fon portföyü sabit değildir; sürekli değişir, bazı menkul kıymetler satılırken yenileri alınır. Dolayısıyla buna uygun biçimde periyodik olarak fonun performansının takip edilmesi ve incelenmesi gerekir. Katılımcılar da böylelikle fonlarının başarısını düzenli biçimde takip edebilir. Fon ratingleri katılımcıların birikimlerinin nasıl değerlendirildiği hakkında kolay anlaşılır, kolay ulaşılır ve tarafsız bir bilgi kaynağıdır. Fon ratingleri birikimlerini aynı fonda tutmaya devam edip etmemek hakkında katılımcılara tavsiye verici niteliktedir. SAYI:1 HAZiRAN 2015 LUDENS FON RATİNGLERİNDEN HABERLER Bu bölümümüzde kategori bazında geçen aya göre yıldızları değişen fonlara yer verilmiştir. Hisse Yatırım Fonları Fon Fon Adı Kodu GHS T. Garanti Bankası A Tipi Hisse Senedi Fonu T. İş Bankası A Tipi Hisse Senedi Fonu TI2 HVS HSBC Bank A Tipi Hisse Senedi Fonu YHS Yapı Kredi Bankası A Tipi Şemsiye Fonu’na Bağlı Hisse Senedi Alt Fonu (Hisse Senedi Yoğun Fon) (2.Alt Fon) Geçen Ayki Yıldızı Bu Ayki Yıldızı Değişken Yatırım Fonları Fon Fon Adı Kodu ACT Alkhair Capital Men. Değ. İstanbul A Tipi Değişken Fon AYT Ak Yat. B Tipi Değişken Fonu YAF Yapı Kredi Yat. Men. Değ. A Tipi Şemsiye Fonuna Bağlı Değişken Alt Fonu Birinci Alt Fon Geçen Ayki Yıldızı Bu Ayki Yıldızı Geçen Ayki Yıldızı Bu Ayki Yıldızı Geçen Ayki Yıldızı Bu Ayki Yıldızı Bono Yatırım Fonları Fon Fon Adı Kodu APT Akbank B Tipi B Tipi Şemsiye Fonuna Bağlı Premium Tahvil ve Bono Alt Fonu (8. Alt Fon) Türkiye İş Bankası Büyüme Amaçlı B Tipi TIF Tahvil ve Bono Fonu Karma Yatırım Fonları Fon Fon Adı Kodu GBK Global Men. Değ. A Tipi Karma Fonu RD Bu büten, yatırımcıyı bilgilendirmek amacıyla hazırlanmış olup, yatırım danışmanlığı kapsamında değildir.