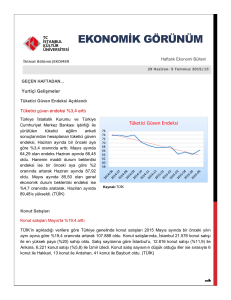

Yıllık Rapor

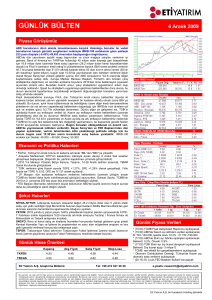

advertisement