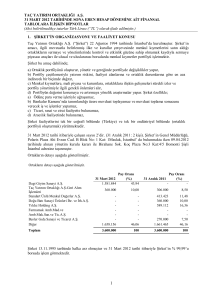

2017 yılı Mali Tablolar ve Bağımsız Denetim Raporu

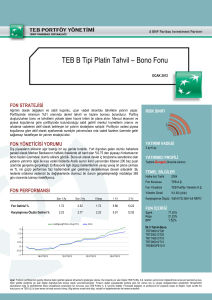

advertisement