TCMB: Jeopolitik Riskler, Maliyet Unsurları

advertisement

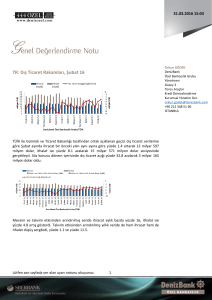

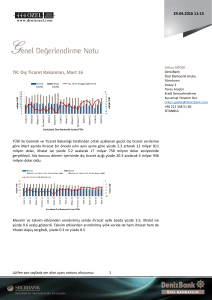

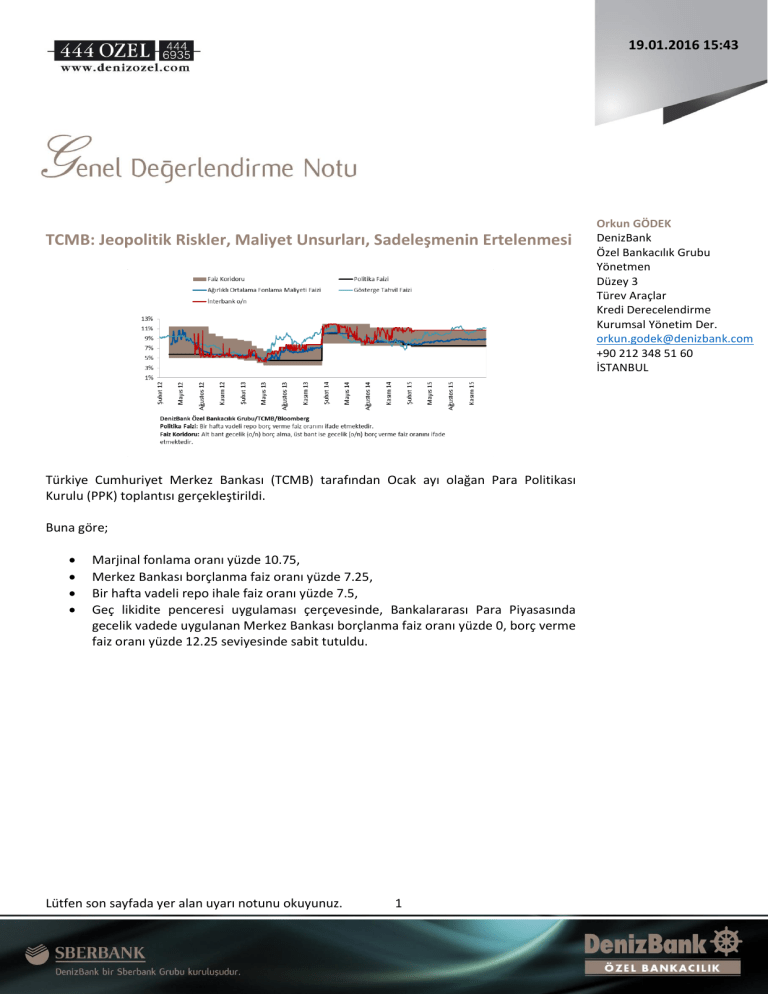

19.01.2016 15:43 TCMB: Jeopolitik Riskler, Maliyet Unsurları, Sadeleşmenin Ertelenmesi Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından Ocak ayı olağan Para Politikası Kurulu (PPK) toplantısı gerçekleştirildi. Buna göre; Marjinal fonlama oranı yüzde 10.75, Merkez Bankası borçlanma faiz oranı yüzde 7.25, Bir hafta vadeli repo ihale faiz oranı yüzde 7.5, Geç likidite penceresi uygulaması çerçevesinde, Bankalararası Para Piyasasında gecelik vadede uygulanan Merkez Bankası borçlanma faiz oranı yüzde 0, borç verme faiz oranı yüzde 12.25 seviyesinde sabit tutuldu. Lütfen son sayfada yer alan uyarı notunu okuyunuz. 1 Orkun GÖDEK DenizBank Özel Bankacılık Grubu Yönetmen Düzey 3 Türev Araçlar Kredi Derecelendirme Kurumsal Yönetim Der. orkun.godek@denizbank.com +90 212 348 51 60 İSTANBUL 19.01.2016 15:43 Bir Önceki Aya Göre Değişim Merkez Bankası tarafından yayınlanan Ocak ayı toplantı sonuç metninde bir önceki aya göre verilen mesajlarda artan jeopolitik risklere ve maliyet unsurlarına atıfta bulunulurken, sadeleşme ifadesinin çıkarıldığı görüldü. Aralık: Avrupa Birliği ülkelerinin talebindeki artışın da katkısıyla büyüme kompozisyonu net ihracat lehine değişmektedir. Bununla birlikte, birikimli döviz kuru hareketleri çekirdek enflasyon eğilimindeki iyileşmeyi geciktirmektedir. Bu çerçevede Kurul, küresel piyasalardaki belirsizliklerin enflasyon beklentileri üzerindeki etkileri ile enerji ve işlenmemiş gıda fiyatlarındaki oynaklıkları dikkate alarak, gerekli görülen süre boyunca likidite politikasındaki sıkı duruşun korunacağını ifade etmiştir. Kurul, küresel para politikalarındaki normalleşmenin başlaması ile birlikte oynaklıklarda gözlenen düşüşün kalıcı olması halinde önümüzdeki toplantıdan itibaren para politikasındaki sadeleşme adımlarına başlanabileceğini değerlendirmiştir. Ocak: Artan jeopolitik risklere karşın Avrupa Birliği ülkelerinin talebindeki artışın ihracat üzerindeki olumlu etkisi sürmektedir. Bununla birlikte, artan maliyet unsurları çekirdek enflasyon eğilimindeki iyileşmeyi sınırlamaktadır. Bu çerçevede Kurul, ücret gelişmelerinin ve küresel piyasalardaki belirsizliklerin enflasyon beklentileri ve fiyatlama davranışları üzerindeki etkileri ile enerji ve işlenmemiş gıda fiyatlarındaki oynaklıkları dikkate alarak, gerekli görülen süre boyunca likidite politikasındaki sıkı duruşun korunacağını ifade etmiştir. Kurul, ayrıca yılın başından itibaren artan küresel oynaklığı ve Ocak Enflasyon Raporu öngörülerini değerlendirmiştir. Tarih TR 2y (%) TR 10y (%) Bench Spread (10y-2y, %) TR CDS (5y, USD) XU 1000 TRY Sepet Kur AOFM (%) TRY/USD Swap (1M, %) TRY İnterbank o/n (%) 22.12.2015 11.08 10.82 -0.26 270 73,102 3.0706 8.91 10.71 10.74 19.01.2016 11.18 11.18 0.00 308 71,590 3.1595 8.90 10.94 10.75 Değişim 0.10 0.36 0.26 38 -1512 0.0889 -0.01 0.24 0.01 DenizBank Özel Bankacılık Grubu Hesaplamaları/Bloomberg Lütfen son sayfada yer alan uyarı notunu okuyunuz. 2 19.01.2016 15:43 Düşüncemiz Türkiye Cumhuriyet Merkez Bankası (TCMB) piyasa katılımcılarının genelinde oluşan beklentinin aksine bir duruş sergileyerek uygulamakta olduğu para politikalarında normalleşme yönünde adım atmaktan kaçındı ve yürürlükteki politika faiz oranlarında değişikliğe gitmedi. Hatırlanacağı üzere Merkez Bankası daha önce kamuoyu ile paylaştığı mesajlarda para politikasında normalleşme sürecinin başlatılması için Amerikan Merkez Bankası (Fed)’nın adım atmasını bekleyeceğini ve akabinde süreci yurtiçi piyasalarda işleteceğini belirtmişti. Ocak ayı PPK toplantı sonuç metni ile birlikte resmi olarak sadeleşme ifadesinin yazım dilinden çıkarıldığı görüldü. Hatırlanacağı üzere, TCMB yönetimi tarafından Aralık ayında Ankara’da gerçekleştirilen Ekonomistler Toplantısı’nda bu yönde mesajlar verilmiş ve oynaklık indikatörlerinin uygun ortam oluştuğuna yönelik sinyal vermesi durumunda bu adımın atılacağı belirtilmişti. Bu noktada kamuoyu ile paylaşılan mesajlarda VIX ve MOVE endekslerine atıfta bulunulmuştu. (Bkz: VIX ve MOVE Endeksleri) Artan jeopolitik riskler TCMB gündeminde yer almaya başladı. PPK üyeleri tarafından yapılan değerlendirmede artan jeopolitik risklere karşın Avrupa Birliği ülkelerinin talebindeki artışın ihracat üzerindeki olumlu etkisinin sürdüğü belirtildi. TCMB tarafından kullanılan sunum ve hesaplamalarda bölgeye yönelik EUR cinsinden ihracatın artış gösterdiğine dair bir süredir vurgu yapılıyordu. Artan maliyet unsurları, küresel piyasalardaki belirsizliklere yer verilen metinde kur gelişmelerinden bahsedilmedi. Asgari ücrete dair yapılan yukarı yönlü ayarlama ve yeni yıl zamlarının ardından enflasyona yönelik olası negatif gelişmelerin Kurul tarafından değerlendirildiği ve çekirdek enflasyon üzerindeki iyileşmeyi sınırlandırdığını görüyoruz. Aralık 2015 dönemine dair TÜİK tarafından açıklanan enflasyon verilerinde özel kapsamlı göstergelerden I endeksinin yıllık bazda yüzde 9.51 seviyesinde artış göstermesi ve yıllık TÜFE’nin (yüzde 8.81) üzerinde hareket etmesi nedeniyle Merkez Bankası’nın daha sıkı bir para politikası uygulaması gerektiğine yönelik beklentimizi korumaya devam ediyoruz. Bozulan enflasyon beklentileri ve uygulanan düşük reel faiz politikası nedeniyle Türk lirası cinsinden varlıkların fiyatlanmasında henüz kalıcı yönde yükseliş hareketinin başladığını düşünmüyoruz. 14 Ocak tarihinde açıklanan TCMB Beklenti Anketi’ne göre 12 ve 24 ay sonrasına dair enflasyon beklentileri sırasıyla yüzde 7.92 ve yüzde 7.12 olurken, her iki veride de bir önceki aya göre yükseliş hareketi takip edildi. Ayrıca, 2y gösterge tahvil faizi ve enflasyon beklentilerini kullanarak hesapladığımız reel faiz oranı yüzde 1.18 ile son 5 yıl Lütfen son sayfada yer alan uyarı notunu okuyunuz. 3 19.01.2016 15:43 ortalaması olan yüzde 1.1584’ün üzerinde seyretmesine rağmen yurtiçi piyasalara yabancı para girişi gerçekleştirmede sıkıntı ile karşılaşıyoruz. Merkez Bankası tarafından gerçekleştirilen günlük fonlamanın rakamının seviyesi ve kompozisyon dağılımı kritik önemde olmaya devam edecek. 22 Aralık 2015 tarihinde gerçekleştirilen PPK toplantısından bu yana Ağırlıklı Ortalama Fonlama Maliyeti (AOFM)’nin seyri en düşük yüzde 8.73, en yüksek olarak ise yüzde 8.97 seviyelerinde olurken, günlük fonlama kompozisyonunda ise Ocak ayında gerçekleşme ağırlıklı olarak yüzde 61 seviyesinde, faiz koridorunun üst bandından yapılan fonlamanın ayı ise yüzde 38 düzeyinde takip edildi. 26 Ocak tarihinde yapılacak olan Enflasyon Raporu sunumunda gelecek dönem para politikaları hakkında izlenimler edinmeye çalışacağız. Banka tarafından kamuoyu ile paylaşılan son sunumda (Ekim 2015) 2016 yılı sonunda oluşacak enflasyonun yüzde 70 olasılıkla, yüzde 5.0 ile yüzde 8.0 aralığında (orta noktası yüzde 6.5) gerçekleşeceği tahmin edilmişti. Gelecek hafta yapılacak toplantıda yıl sonu enflasyon beklentisinin asgari ücret ve yeni yıl zamlarının ardından yaklaşık 1 puan yukarı yönde revize edilmesini bekliyoruz. Merkez Bankası’nın faizlerde aksiyon almak konusundaki çekimser tavrını göz ardı etmemekle birlikte yukarı yönlü teknik ayarlama yapılmasına yönelik zorunluluk beklentimizi koruyoruz. 1 hafta vadeli borç verme repo faiz oranının 50 baz puan artış ile yüzde 8 seviyesine, gecelik (o/n) borç alma faiz oranının ise 75 baz puan artış ile yüzde 8 seviyesine yükseltilmesini ve haftalık repo faiz oranı ile eşitlenmesini bekliyoruz. Ayrıca gecelik (o/n) borç verme faiz oranında herhangi bir revizyona gidilmeyeceği ve yüzde 10.75 seviyesinin korunacağı kanaatindeyiz. Lütfen son sayfada yer alan uyarı notunu okuyunuz. 4 19.01.2016 15:43 . UYARI NOTU Bu e-posta, varsa ekleri ve içerdiği bilgiler, özeldir ve gizlidir, yalnızca gönderildiği belirtilen kişi/kişilerin kullanımı içindir. Bu e-postanın, alıcısı dışında başka bir kişi tarafından ve belirtilen amaç dışında okunması kopyalanması, yönlendirilmesi ve kullanılması yasaktır. Bu mesaj ve eklerinin tarafınıza yanlışlıkla ulaşmış olması durumunda lütfen mesajı gönderen kişiyi haberdar ederek bize ulaşın, gizliliğini koruyun ve hiçbir şekilde saklamayın. Mesajı gönderen kişinin veya DenizBank A.Ş. ve iştiraklerinin, yetkisiz kişilerce erişilen ve/veya içeriği bozulan mesajlar veya bu mesajların içerdiği bilgiler ile ilgili herhangi bir sorumluluğu ve yükümlülüğü bulunmamaktadır. Bu doküman DenizBank A.Ş. tarafından bilgilendirme amaçlı hazırlanmış olup, burada yer alan her türlü bilgi ve değerlendirme, hazırlandığı tarih itibarıyla mevcut piyasa koşulları ve güvenirliliğine inanılan halka açık yayın/yayım kaynaklarından elde edilerek derlenmiştir ve yatırım tavsiyesi niteliği taşımamaktadır. DenizBank A.Ş. ve iştirakleri, bu bilgilerin doğruluğunu ve yeterliliğini hiçbir şekilde garanti etmemektedir. Bu dokümanda belirtilen ürünler çeşitli oranlarda risklere tabidir. Piyasada oluşacak fiyat hareketleri sonucu para kaybı yaşanabilecektir. Yabancı para cinsinden yapılan işlemlerde kur riskinin olduğunu, kur dalgalanmaları nedeniyle Türk Lirası/Yabancı Para bazında değer kaybı olabileceği, devletin yabancı sermaye ve döviz hareketlerini kısıtlayabileceği, ek ve/veya yeni vergiler getirebileceği, alım-satım işlemlerinin zamanında gerçekleşmeyeceği bilinmelidir. Tanıtılan ürünler, belli bir yatırımcının hedefleri, mali durumu ya da gereksinimleri dikkate alınmadan hazırlanmıştır, bu nedenle mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu dokümandaki bilgilere dayanılarak alınacak yatırım kararlarının sonuçlarından, burada yer alan bilgi, değerlendirme ve istatistiki şekil ve değerlendirmelerin kullanımı sonucunda ortaya çıkacak doğrudan ve/veya dolaylı zararlardan hukuki açıdan müşteri sorumludur. Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan ve hiçbir şekilde yönlendirici nitelikte olmayan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Yatırım ürünleri; mevduat olmayıp, Denizbank A.Ş., ve diğer ilgili kuruluşların ya da Tasarruf Mevduatı Sigorta Fonu'nun teminatı, garantisi, sigortası ya da herhangi bir yükümlülüğü altında değildir. Yatırım ürünleri, Devlet güvencesi altında değildir. Anaparanın yitirilmesi dahil çeşitli yatırım riskleri içerebilir. Yatırım ürünlerinin geçmişteki performansları, gelecekteki performanslarının göstergesi değildir. Fiyatlar düşebilir ya da yükselebilir. Döviz cinsinden yatırım ürünleri, dövizdeki muhtemel dalgalanmalar nedeniyle anapara kaybı da dahil kur risklerine maruz kalabilir. Yorumların müşteri tarafından nihai değerlendirmesinde orijinal metnin dikkate alınması esastır. Ürünler ile ilgili soru veya şikayetlerinizi iletmek için 444 0 801 Önce Müşteri Hattı'nı arayabilir ya da www.denizbank.com adresinden bize ulaşabilirsiniz. Lütfen son sayfada yer alan uyarı notunu okuyunuz. 5