Azmi Dölen Haftalık

Arastirma@Halkyatirim.com.tr

+90 212 314 8181

adolen@halkyatirim.com.tr

+90 212 314 8125

Değerlendirme

MAKROEKONOMİK STRATEJİ

MERKEZ BANKALARI VE PİYASA GERÇEKLERİ

2012 yılına girilmesi ile birlikte piyasalarda neredeyse bir

bonanza yaşanmakta. Aslında bu beklenen bir durumdu

ve bizi raporlarımızdan takip edenler için piyasalarda

oluşan bu olumlu havanın çok da sürpriz olmaması

gerekmekte. Bu hareketin orta vadeli olması (en azından

2012 ilk çeyreği itibarı ile) bir takım teknik analiz

parametrelerinden de okunmakta. Burada bizim bakış

açımızın, teknik analizi hiç bir şekilde göz ardı etmeden

ancak her zaman da temel analize yönelik olduğunu da

ifade edelim.

Teknik analiz bize geçmiş fiyat hareketlerinden ortaya

çıkan dokular ile ileriye yönelik beklentilerin oluşmasına

imkan veriyor. Bu bağlamda yılın ilk aylarında oluşan

teknik

analiz

parametrelerine

baktığımızda

tüm

piyasalarda yaklaşık aynı dokuyu görmekteyiz. Birçok

piyasa bugün 200 gün hareketli ortalamasının üzerinde

seyrediyor. Aynı durum İMKB için de söz konusu.

Piyasaların teknik anlamda 200 gün hareketli

ortalamalarının üzerinde seyretmesi orta vadede

piyasalar için oldukça olumlu bir gösterge. Işık ve Tamer

arkadaşımızın ortaklaşa yaptıkları çalışmada (S&P500

200 Günlük Hareketli Ortalama Analizi) bunun analizini

gayet çarpıcı bir şekilde görmekteyiz. Bu günlerde oluşan

bu dokunun da dışsal bir şok yaşanmadığı takdirde orta

vadede piyasaların yükselişini desteklemeye devam

etmesi bekleniyor.

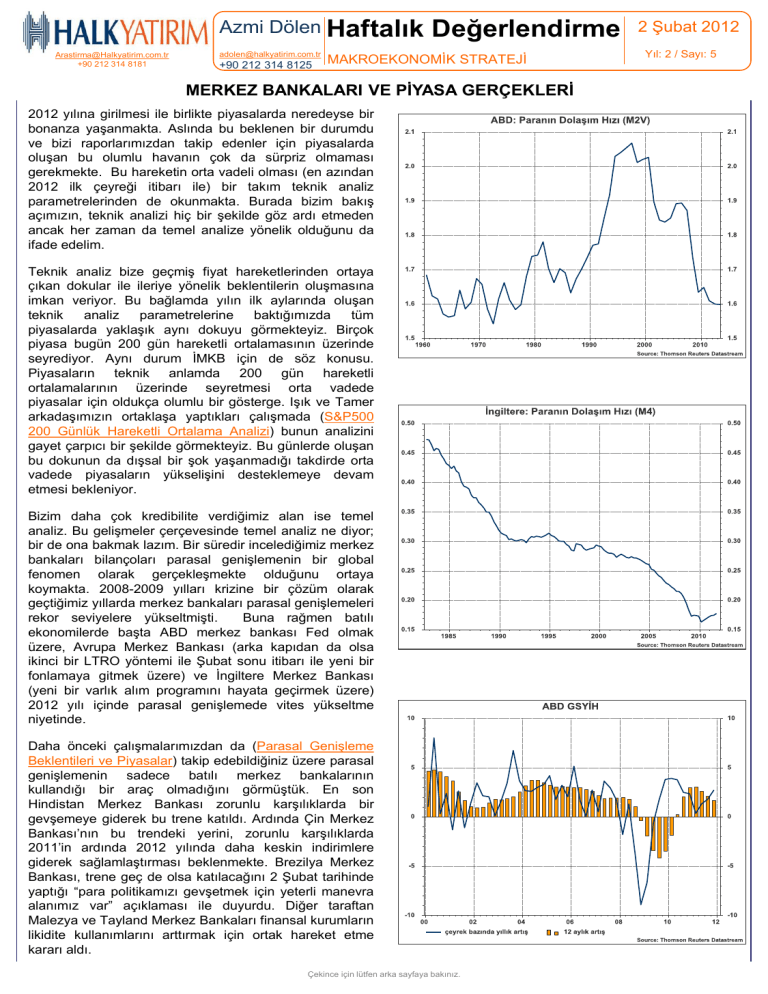

Bizim daha çok kredibilite verdiğimiz alan ise temel

analiz. Bu gelişmeler çerçevesinde temel analiz ne diyor;

bir de ona bakmak lazım. Bir süredir incelediğimiz merkez

bankaları bilançoları parasal genişlemenin bir global

fenomen olarak gerçekleşmekte olduğunu ortaya

koymakta. 2008-2009 yılları krizine bir çözüm olarak

geçtiğimiz yıllarda merkez bankaları parasal genişlemeleri

rekor seviyelere yükseltmişti.

Buna rağmen batılı

ekonomilerde başta ABD merkez bankası Fed olmak

üzere, Avrupa Merkez Bankası (arka kapıdan da olsa

ikinci bir LTRO yöntemi ile Şubat sonu itibarı ile yeni bir

fonlamaya gitmek üzere) ve İngiltere Merkez Bankası

(yeni bir varlık alım programını hayata geçirmek üzere)

2012 yılı içinde parasal genişlemede vites yükseltme

niyetinde.

Daha önceki çalışmalarımızdan da (Parasal Genişleme

Beklentileri ve Piyasalar) takip edebildiğiniz üzere parasal

genişlemenin sadece batılı merkez bankalarının

kullandığı bir araç olmadığını görmüştük. En son

Hindistan Merkez Bankası zorunlu karşılıklarda bir

gevşemeye giderek bu trene katıldı. Ardında Çin Merkez

Bankası’nın bu trendeki yerini, zorunlu karşılıklarda

2011’in ardında 2012 yılında daha keskin indirimlere

giderek sağlamlaştırması beklenmekte. Brezilya Merkez

Bankası, trene geç de olsa katılacağını 2 Şubat tarihinde

yaptığı “para politikamızı gevşetmek için yeterli manevra

alanımız var” açıklaması ile duyurdu. Diğer taraftan

Malezya ve Tayland Merkez Bankaları finansal kurumların

likidite kullanımlarını arttırmak için ortak hareket etme

kararı aldı.

Çekince için lütfen arka sayfaya bakınız.

2 Şubat 2012

Yıl: 2 / Sayı: 5

Haftalık Değerlendirme

2 Şubat 2012

MAKROEKONOMİK STRATEJİ

Merkez

bankalarının

gerçekleştirdikleri

parasal

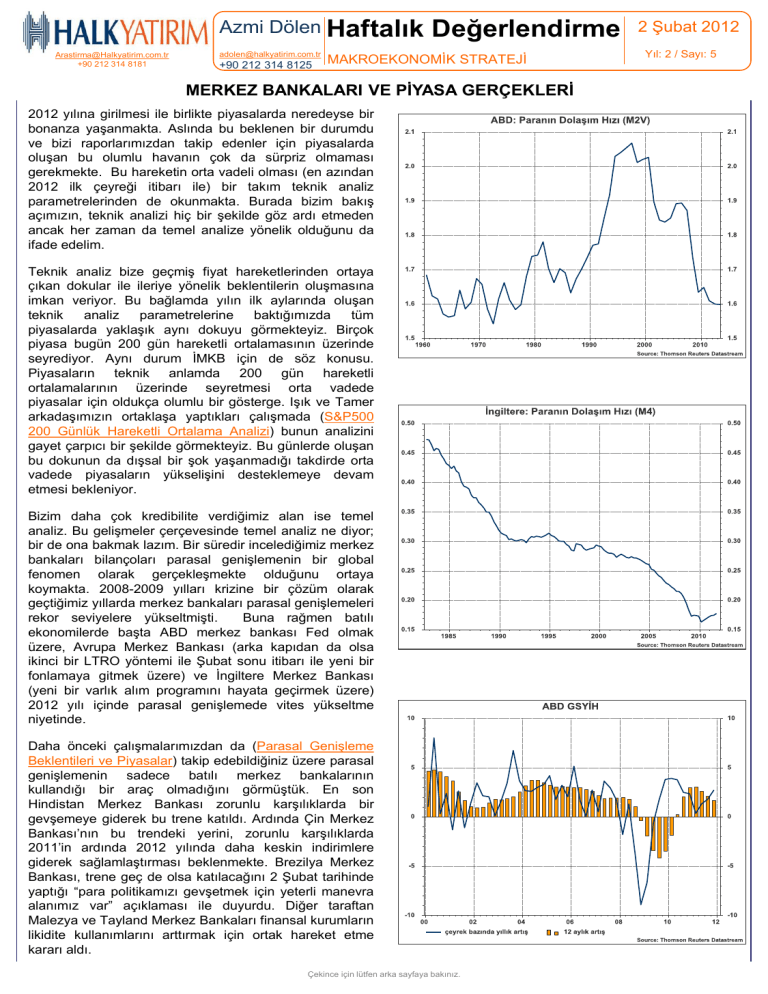

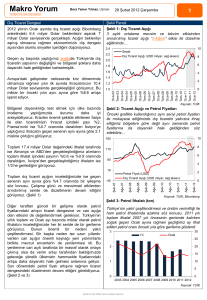

genişlemenin iki tarz enflasyonist etkisi bulunmakta.

Birincisi, ekonomide kullanılan mal fiyatlarını yukarı

çekmesi.

Klasik

manada

enflasyon

olarak

nitelendirdiğimiz bu fiyat hareketi çeşitli nedenlerden

dolayı merkez bankaları için bir tehlike olarak görülmüyor.

Ekonomilerdeki çıktı açığının henüz dolmamış olması,

işsizlik oranlarının yüksek seyretmesi ile talebin fiyatlar

üzerinde belirgin olmadığı gibi faktörlerin yanı sıra

ekonomilerde yaratılan paranın dolaşım hızının ise kısıtlı

kalmasından anlıyoruz.

İkinci tarz enflasyon ise, finansal piyasalarda kullanılan

araçların fiyatlarında izlenen artış. Tabii buna enflasyon

denmesi kulağa ters geliyor bu nedenle de rally, bull

(boğa) piyasası, bonanza, balon tarzı ifadeler de

kullanılıyor.

Merkez

bankalarının

para

yaratma

kapasitesinin ardında bir ekonomik gerçek yok ise ve

bunu sadece sistemi kurtarmak için yapıyorlar ise bu

tarzda fiyat artışlarının sonunda her zaman hüsran

yaşanmıştır. Finansal tarih kitaplarında bu yönde

çalışmalar oldukça fazla.

2012 yılının bu erken aylarında piyasalar içinde

bulunduğumuz bu hareketin de böyle bir neticesinin olup

olmayacağını sorgulamak her etapta gerekmekte.

Elimizdeki ilk veri bu hareketin yakıtının merkez bankaları

tarafından verildiğini ve artan miktarda verileceğini teyit

etmekte. Buradan anlaşılan hiçbir dışsal veya ikincil etken

olmaz ise, piyasalardaki yükselme merkez bankalarının

verdiği paranın mal enflasyonuna neden olmadığı sürece

yükselme potansiyelinin olduğunu ortaya koyuyor. Yani

ne kadar para o kadar finansal araç alımı.

Ancak ne yazık ki gerçekler bunu pek de öyle

olmayacağını söylüyor. Yani her ne kadar para bir alım

fırsatı yaratıyorsa da alınan malın değerini tespit eden

sadece piyasadaki para miktarı değil. Kısa vadede öyle

2

gözükse de orta vadede değil. Bu noktada finansal

piyasaların bağlı olduğu reel ekonomilerdeki gelişmelere

bakmak gerekiyor.

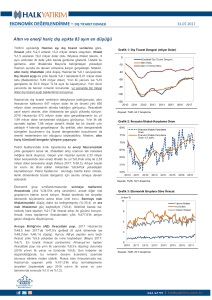

Buradaki resim bir miktar olumlu sinyaller taşısa da pek

de parlak değil. Öncelikle olumlu sinyallere bakarsak,

dünya ekonomisinin gerçek itici gücü olan ABD

ekonomisinde göreceli de olsa istihdamda bir artış

gözlenmekte ve bunun yanı sıra, imalat sanayinden gelen

sinyaller de olumlu. Ancak 2012 yılına girilmesi ile birlikte

ABD ekonomisinden gelen bir dizi veri işlerin o kadar da

iyi gitmediğini ortaya koymakta. Özellikle hane halkı

harcama yerine tasarruf etmeyi tercih ederken ev

fiyatlarındaki düşüş devam ediyor. İmalat sanayindeki

canlılık ise ekonominin geneline yayılmadığı, beklentilerin

altında açıklanan GSYİH rakamlarından takip edilmekte.

Avrupa’da ise Almaya haricindeki ekonomilerde bir

canlılık izlenmiyor. İspanya için çift dip senaryoları

konuşulurken, Yunanistan ve Portekiz’in ekonomilerindeki

durgunluğu uzun vadeli devam edecek olması ve

İtalya’dan gelen PMI verilerinin de ekonomilerinin kısa

vadede durgunluğa gireceğini neredeyse teyit etmekte.

Dünya ekonomisindeki büyümeye katkısı olan Çin,

Hindistan, Brezilya, Türkiye gibi ülkelerde de 2012

büyümesi 2011 yılı altında kalacağı ve bu nedenle de

merkez bankalarının tedbir alma niyetinde oldukları

izlenmekte.

Reel ekonominin desteklemediği piyasa hareketleri

gerçek manada uzun vadeli trendleri oluşturamıyor.

Ancak piyasalarda hakim yaklaşım ‘irrasyonalite’. Bu

nedenle de merkez bankaları piyasaları çok rahat

manipüle edebiliyorlar. Bu günkü merkez bankacılığına

baktığımız zaman da kokteyl dolu testiyi parti başlamadan

kimsenin geri çekme niyetinde olmadığı anlaşılmakta.

(removing the punch bowl before the party gets started)

DÜNYA GENELİNDE PMI ENDEKSLERİ

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

2 Şubat 2012

KÜNYE

G. Müdür Yrd.

(212) 314 81 07

adolen@halkyatirim.com.tr

Işık ÖKTE

Direktör

(212) 314 81 82

iokte@halkyatirim.com.tr

Erdem KUTSAL

Uzman Yrd.

(212) 314 81 84

ekutsal@halkyatirim.com.tr

Uzman

(212) 314 81 86

btyilmaz@halkyatirim.com.tr

Azmi DÖLEN

3

ARAŞTIRMA

YURTDIŞI İLİŞKİLER

Bora Tamer YILMAZ

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.