HAFTALIK RAPOR

17 Eylül 2012

Büyümede Net İhracat Belirleyici Oldu

Açıklanan son büyüme rakamlarıyla birlikte, Türkiye’deki ekonomik büyümenin hız kestiği görülmektedir. Yılın

ikinci çeyreğinde de ilk çeyrekte olduğu gibi net ihracatın büyüme rakamları üzerinde önemli rol oynamaya

devam ettiği görülürken, ikinci çeyrekte altın ihracatında yaşanan sert artış dikkat çekmiştir. Bu bağlamda

çalışmamızın bir bölümümde altın ihracatının büyüme üzerindeki etkisi belirlenmeye çalışılmıştır. Üçüncü

çeyreğe ilişkin öncül göstergelerden sanayi üretimi Temmuz ayında sürpriz bir artış sergilemiştir. Beklentilerden

olumlu gelen sanayi üretimi verisi piyasada oluşan 3 çeyrekte ekonominin büyüme hızının yavaşlamaya devam

edeceği ile ilgili beklentilerden ters bir tablo çizmiştir. Bu haftaki raporumuzda, ikinci çeyrek büyüme verisi

ayrıntılı bir şekilde incelendikten sonra, üçüncü çeyrek büyümesine ilişkin öncül bir gösterge olabilecek sanayi

üretimi Temmuz ayı gerçekleşmeleri de ele alınacaktır.

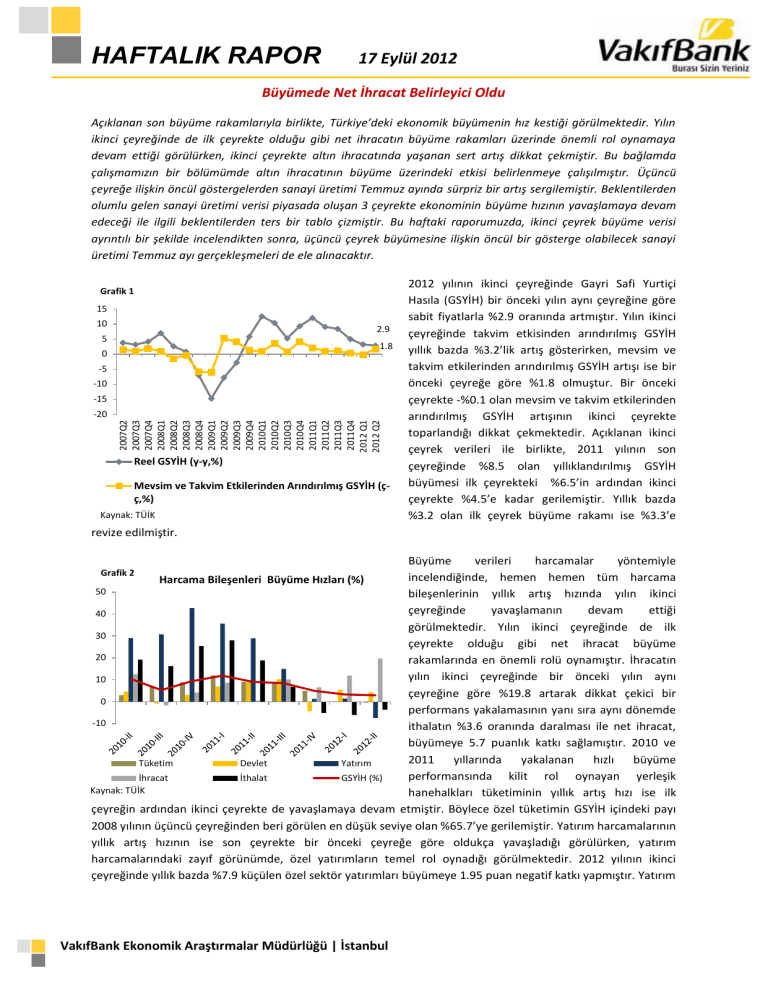

Grafik 1

15

10

2.9

5

1.8

0

-5

-10

-15

2007Q2

2007Q3

2007Q4

2008Q1

2008Q2

2008Q3

2008Q4

2009Q1

2009Q2

2009Q3

2009Q4

2010Q1

2010Q2

2010Q3

2010Q4

2011Q1

2011Q2

2011Q3

2011Q4

2012 Q1

2012 Q2

-20

Reel GSYİH (y-y,%)

Mevsim ve Takvim Etkilerinden Arındırılmış GSYİH (çç,%)

Kaynak: TÜİK

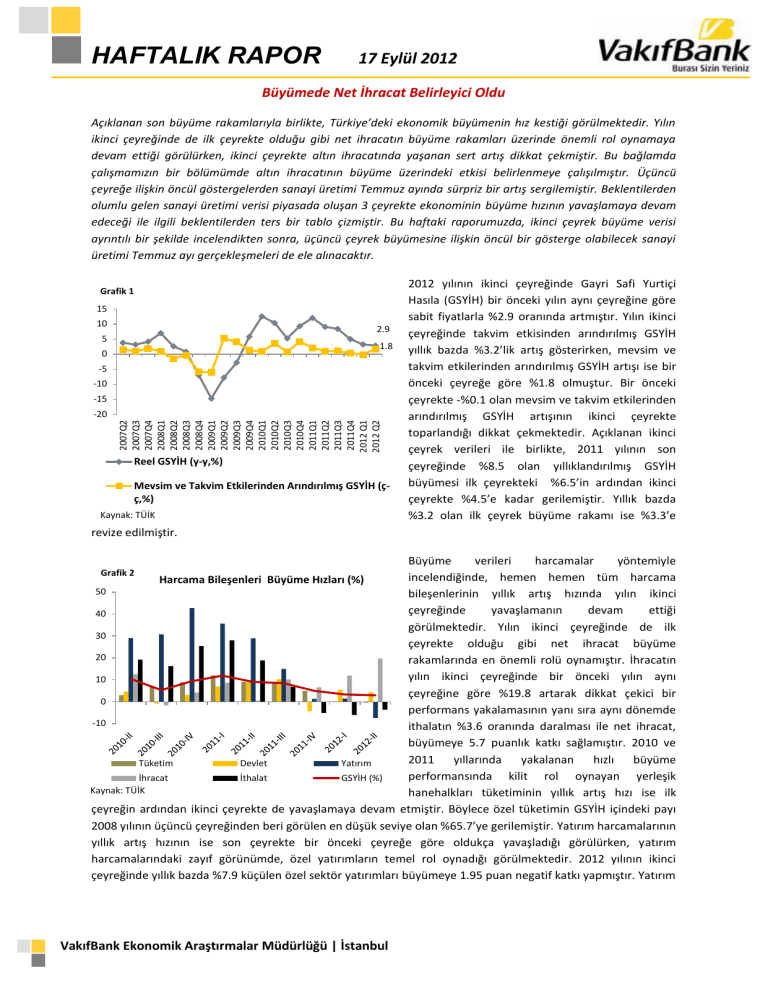

2012 yılının ikinci çeyreğinde Gayri Safi Yurtiçi

Hasıla (GSYİH) bir önceki yılın aynı çeyreğine göre

sabit fiyatlarla %2.9 oranında artmıştır. Yılın ikinci

çeyreğinde takvim etkisinden arındırılmış GSYİH

yıllık bazda %3.2’lik artış gösterirken, mevsim ve

takvim etkilerinden arındırılmış GSYİH artışı ise bir

önceki çeyreğe göre %1.8 olmuştur. Bir önceki

çeyrekte -%0.1 olan mevsim ve takvim etkilerinden

arındırılmış GSYİH artışının ikinci çeyrekte

toparlandığı dikkat çekmektedir. Açıklanan ikinci

çeyrek verileri ile birlikte, 2011 yılının son

çeyreğinde %8.5 olan yıllıklandırılmış GSYİH

büyümesi ilk çeyrekteki %6.5’in ardından ikinci

çeyrekte %4.5’e kadar gerilemiştir. Yıllık bazda

%3.2 olan ilk çeyrek büyüme rakamı ise %3.3’e

revize edilmiştir.

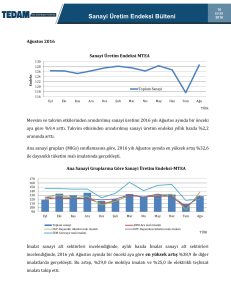

Büyüme

verileri

harcamalar

yöntemiyle

incelendiğinde, hemen hemen tüm harcama

Harcama Bileşenleri Büyüme Hızları (%)

50

bileşenlerinin yıllık artış hızında yılın ikinci

çeyreğinde

yavaşlamanın

devam

ettiği

40

görülmektedir. Yılın ikinci çeyreğinde de ilk

30

çeyrekte olduğu gibi net ihracat büyüme

20

rakamlarında en önemli rolü oynamıştır. İhracatın

yılın ikinci çeyreğinde bir önceki yılın aynı

10

çeyreğine göre %19.8 artarak dikkat çekici bir

0

performans yakalamasının yanı sıra aynı dönemde

-10

ithalatın %3.6 oranında daralması ile net ihracat,

büyümeye 5.7 puanlık katkı sağlamıştır. 2010 ve

2011

yıllarında

yakalanan

hızlı

büyüme

Tüketim

Devlet

Yatırım

performansında kilit rol oynayan yerleşik

İhracat

İthalat

GSYİH (%)

Kaynak: TÜİK

hanehalkları tüketiminin yıllık artış hızı ise ilk

çeyreğin ardından ikinci çeyrekte de yavaşlamaya devam etmiştir. Böylece özel tüketimin GSYİH içindeki payı

2008 yılının üçüncü çeyreğinden beri görülen en düşük seviye olan %65.7’ye gerilemiştir. Yatırım harcamalarının

yıllık artış hızının ise son çeyrekte bir önceki çeyreğe göre oldukça yavaşladığı görülürken, yatırım

harcamalarındaki zayıf görünümde, özel yatırımların temel rol oynadığı görülmektedir. 2012 yılının ikinci

çeyreğinde yıllık bazda %7.9 küçülen özel sektör yatırımları büyümeye 1.95 puan negatif katkı yapmıştır. Yatırım

Grafik 2

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

2000-I

2000-IV

2001-III

2002-II

2003-I

2003-IV

2004-III

2005-II

2006-I

2006-IV

2007-III

2008-II

2009-I

2009-IV

2010-III

2011-II

2012-I

performansı açısından öncül olan ara malı ve sermaye malı imalatının yanı sıra kapasite kullanım oranı üçüncü

çeyrekte de yatırımların düşük kalabileceğine işaret etmektedir.

Açıklanan ikinci çeyrek büyüme rakamlarında

Grafik 3

büyümeye 5.7 puanlık katkı sağlayan net ihracat, en

Altın İhracatı (milyon dolar)

5000

dikkat çekici performansı sergilemiştir. İhracatın bu

4000

yüksek performansında altın ihracatı en önemli rolü

3000

oynamıştır. Bu nedenle, çalışmamızın bu

2000

bölümünde altın ihracatının büyüme üzerindeki

etkisi belirlenmeye çalışılacaktır. Öncelikle altın

1000

ihracatının genel seyrine bakıldığında özellikle 2012

0

yılında görülen sert artış dikkat çekmektedir. TÜİK

verilerine göre 2000-2011 yıllarının ilk çeyreğinde

Kaynak: TÜİK

ortalama altın ihracatı 820 milyon dolar

düzeyindeyken, 2012 yılının ilk çeyreğinde 1.9 milyar dolar düzeyinde gerçekleşmiştir. Söz konusu yılların ikinci

çeyreğinde ortalama 480 milyon dolar olan altın ihracatı 2012 yılının ikinci çeyreğinde sert şekilde yükselerek

4.8 milyar dolar olmuştur. Altın ihracatı 2012 yılında da daha önceki yıllara benzer bir seyir izleseydi, ilk

çeyrekte %3.3 gerçekleşen büyüme oranının %2.6, %2.9 olan ikinci çeyrek büyüme oranının ise %0.6 olacağı

hesaplanmaktadır. Bu durum altın ihracatındaki artışın büyümeye olumlu katkısını gösterirken, 2011 yılının

üçüncü çeyreği incelendiğinde tersi bir durum dikkat çekmektedir. 2012 yılında büyümeye pozitif katkı yapan

altın ihracatı 2011 yılının üçüncü çeyreğinde büyüme oranını aşağı çekmiştir. 2011 yılının 3. Çeyreğindeki bu

negatif etki 1 puan olarak hesaplanmıştır. Daha açık bir ifade ile hesaplarımız 2011 yılının 3. çeyreğinde, net

altın ihracatının 2000-2010 yılları üçüncü çeyrek ortalamasına benzer bir performans sergilemesi durumunda

2011 yılının 3. çeyreğinde ekonominin %8.4 yerine %9.4 oranında büyüyeceğine işaret etmektedir.

2012 yılı ikinci çeyrek büyüme verilerine iktisadi

faaliyet kolları itibariyle bakıldığında ise, genel

20.0

olarak tüm sektörlerin artış hızında yavaşlama

15.0

olduğu görülmektedir. Sektörel bazda en dikkat

10.0

çekici yavaşlama %0.4’lük sınırlı büyüme ile yılın

5.0

ilk çeyreğinde yıllık bazda %2.7 büyüyen inşaat

0.0

sektöründe

yaşanmıştır.

Böylece

inşaat

sektörünün büyümeye katkısı neredeyse

Tarım

Sanayi

İnşaat

durmuştur (Büyümeye katkı: 0.02 puan). İkinci

Ticaret

Ulaştırma

GSYİH (%)

çeyrekte yıllık bazda %3.4 büyüyen sanayi

Kaynak: TÜİK

sektörü ise 0.88 puan ile büyümeye en yüksek

katkıyı sağlayan sektör olmuştur. İkinci çeyrekte sanayi sektörünün yıllık büyüme hızı %2.8’den %3.4’e

yükselirken, tarım ve ulaştırma sektörlerinde büyüme hız kesmiştir. Tarım ve ulaştırma sektörlerinin yıllık

büyüme hızları yavaşlamaya devam etmesine karşın, genel büyüme performansının üzerinde, sırasıyla %3.5 ve

%3.9 olarak gerçekleşmiştir.

Grafik 4

25.0

Grafik 5

60.00

55.00

50.00

45.00

40.00

35.00

30.00

Sektörel Büyüme Hızları (%)

PMI Imalat Endeksi

49.9

Kaynak:Reuters

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Üçüncü çeyreğe ilişkin açıklanan son veriler genel

olarak

ekonomide

yavaşlamanın

devam

edeceğine işaret etmektedir. PMI imalat endeksi

50 kritik seviyesinin altında seyretmeye devam

ederken, reel kesim güven endeksinde dört aydır

gerileme görülmektedir. Ancak son açıklanan

sanayi üretimi verisi Temmuz ayında sürpriz bir

artışa işaret ederek diğer göstergelerden farklı bir

tablo çizmiştir. Bu nedenle son açıklanan sanayi

2

üretimi rakamlarının incelenmesi faydalı görünmektedir.

Temmuz ayında sanayi üretimi yıllık bazda %3.4 arttı.

Nis.12

Ara.11

Ağu.11

Nis.11

Ara.10

Nis.10

Ağu.10

Ara.09

Nis.09

Ağu.09

Ara.08

Nis.08

Ağu.08

6.0

4.0

2.0

0.0

-2.0

-4.0

-6.0

-8.0

Ara.07

Nis.07

Ağu.07

Grafik 6

30

20

10

0

-10

-20

-30

Sanayi Üretim Endeksi (Yıllık % Değişim)

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (Bir Önceki Aya Göre % Değ., sağ eksen)

Kaynak: TÜİK

Sanayi üretim endeksi, 2012 yılının Temmuz

ayında sürpriz şekilde %3.4 oranında artmıştır.

Temmuz ayında yıllık bazda artış gösteren sanayi

üretim endeksi, aylık bazda da çalışma gün

sayısında görülen bir günlük artışın etkisiyle %0.2

oranında artış kaydetmiştir. Mevsim ve takvim

etkilerinden arındırılmış endekste ise dikkat çekici

bir artış yaşanmıştır. Geçtiğimiz ay negatif

gerçekleşen mevsim ve takvim etkisinden

arındırılmış endeksin aylık artış hızı, Temmuz

ayında %1.7 ile yılın en sert büyümesini

kaydetmiştir. Ayrıca endeksin Haziran ayı yıllık

artış hızı %2.7’den %3’e revize edilmiştir.

Sanayi üretim endeksi altı gruplarına bakıldığında, dayanıksız tüketim malı imalatının yıllık bazda %9, enerji

imalatının ise %5.6 oranında arttığı görülmektedir. Temmuz ayında dayanıklı tüketim malı ve sermaye malı

imalatı gerilemeye devam ederken, ara malı imalatının yıllık artış hızında ise yavaşlama görülmektedir. Temmuz

ayı sanayi üretimindeki artışta önemli bir katkısı olan imalat sanayi üretimi ise yıllık bazda %3 oranında

artmıştır.

İkinci çeyrek büyüme rakamları ekonominin hız kesmeye devam ettiğini göstermiştir. İkinci çeyrekte yatırım

harcamaları beklentilerin üzerinde yavaşlamış ancak tüketimden net ihracata doğru dengelenme devam

etmiştir. Net ihracat yılın ikinci çeyreğinde büyümeye yüksek oranlı bir katkı sağlarken, altın ihracatının

büyümeye pozitif katkısının ilk çeyreğin ardından ikinci çeyrekte de artarak devam ettiği görülmüştür. Büyüme

oranının beklentilerin altında kalmasına karşın, mevsim ve takvim etkilerinden arındırılmış büyümenin 2011

yılının ilk çeyreğinden sonraki en sert yükselişini kaydetmesi önümüzdeki dönem büyüme rakamları açısından

olumlu bir tabloya çizmektedir. Beklentilerden olumlu gelen sanayi üretimi verisi ise piyasada oluşan 3 çeyrekte

ekonominin büyüme hızının yavaşlamaya devam edeceği ile ilgili beklentilerden ters bir tablo çizmiştir. Ayrıca

son dönemde Euro Bölgesi’nde yavaşlama sinyallerinin artmasının yanı sıra TL’de görülen değer kazancı dikkate

alındığında olumlu ihracat performansının önümüzdeki dönemde hız kesmesi mümkün görünürken, sürpriz

şekilde yıllık bazda %3.4 artan sanayi üretimi yeniden iç tüketim kaynaklı büyüme ortamına geçilebileceğinin

sinyalini vermiştir. Bu değerlendirmeler altında, yıl sonuna ilişkin %3.5 oranındaki büyüme beklentimizi

koruyoruz. Açıklanan büyüme rakamlarının da ikinci çeyrekte de büyümenin yavaşlamaya devam ettiğine işaret

etmesi ile Ekim ayında yıllık bazda sert bir şekilde gerilemesini beklediğimiz enflasyon dikkate alındığında,

mevcut görünümde bir bozulma olmadığı takdirde, TCMB’nin daha büyüme odaklı para politikası izleme ihtimali

arttığından, önümüzdeki haftaki toplantısında faiz koridorunun üst bandını 50 baz puan yerine 100 baz puan

indirmesi mümkün olabilir. ECB ve FED’in ekonomiyi desteklemek için attığı adımların ardından piyasalarda

artan risk iştahı ile Türkiye gibi gelişmekte olan ülkelere kaynak girişinin artacağı beklentisi ile TCMB’nin faiz

koridorunun üst sınırı olan borç verme faiz oranında 100 baz puanın üzerinde bir indirime gitmesi de mümkün

olabilir.

3

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Haftalık Veri Takvimi (17-21 Eylül 2012)

Tarih

17.09.2012

Ülke

Türkiye

Açıklanacak Veri

19.09.2012

%8.2

%8.0(açıklandı)

Tüketici Güven Endeksi (Ağustos)

92.8

91.1(açıklandı)

-6.3 milyar TL

--

-5.85

-2.00

ABD

New York FED Endeksi (Temmuz)

Euro Bölgesi

Dış Ticaret Dengesi (Temmuz)

14.9 milyar€

--

Cari İşlemler Dengesi (Temmuz)

15.7 milyar€

--

--

--

-137.3 milyar$

-127.0 mlyr$

%2.6

%2.5

Türkiye

PPK Toplantısı ve Faiz Kararı (Eylül)

ABD

Cari İşlemler Dengesi (2.çeyrek 2012)

İngiltere

TÜFE (Ağustos, y-y)

ABD

Konut Başlangıçları (Ağustos)

0.746 milyon

0.769 mlyn

İnşaat İzinleri (Ağustos)

0.811 milyon

0.798 mlyn

4.47 milyon

4.60 mlyn

Haftalık Mortgage Verileri

853.1

--

BOJ Toplantısı ve Faiz Kararı (Eylül)

%0.10

--

-517.4 milyar yen

-809 mlyr yen

Merkezi Yönetim İç Borç Stoku (Ağustos)

382.1 milyar TL

--

Merkezi Yönetim Dış Borç Stoku (Ağustos)

142.5 milyar TL

--

%0.4

-%0.1

İkinci El Konut Satışları (Ağustos)

Japonya

Dış Ticaret Dengesi (Ağustos)

20.09.2012

Beklenti

İşsizlik Oranı (Haziran)

Merkezi Yönetim Bütçe Dengesi (Temmuz)

18.09.2012

Önceki

Türkiye

ABD

Öncül Göstergeler (Ağustos)

Philedelphia FED İmalat Endeksi (Eylül)

Euro Bölgesi

Almanya

Fransa

-7.1

-3.5

-24.6

-24.0

PMI İmalat Endeksi (Eylül)

45.1

45.5

PMI Hizmetler Endeksi (Eylül)

47.2

47.5

ÜFE (y-y,%)

%0.9

%1.5

PMI İmalat Endeksi (Eylül)

44.7

45.3

PMI Hizmetler Endeksi (Eylül)

48.3

48.5

PMI İmalat Endeksi (Eylül)

46.0

46.4

PMI Hizmetler Endeksi (Eylül)

49.2

49.4

Tüketici Güven Endeksi (Eylül)

4

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

TÜRKİYE

Türkiye Büyüme Oranı

Mevsim ve Takvim Etkisinden Arın. GSYİH (ç-ç, %)

Takvim Etkisinden Arın. GSYİH (y-y, %)

Reel GSYİH (y-y, %)

15

15.0

10

10.0

5

5.0

2.9

0.0

-5

-5.0

-10

-10.0

-15

-15.0

-20

-20.0

1999Ç1

1999Ç4

2000Ç3

2001Ç2

2002Ç1

2002Ç4

2003Ç3

2004Ç2

2005Ç1

2005Ç4

2006Ç3

2007Ç2

2008Ç1

2008Ç4

2009Ç3

2010Ç2

2011Ç1

2011Ç4

1999Ç1

1999Ç4

2000Ç3

2001Ç2

2002Ç1

2002Ç4

2003Ç3

2004Ç2

2005Ç1

2005Ç4

2006Ç3

2007Ç2

2008Ç1

2008Ç4

2009Ç3

2010Ç2

2011Ç1

2011Ç4

0

Kaynak:TÜİK

Kaynak:TÜİK

Sektörel Büyüme Hızları (y-y, %)

Sektör

Payları

(%)

(2012)

2011

II.

Çeyrek

2011

III.

Çeyrek

2011

IV.

Çeyrek

2012

I.

Çeyrek

2012

II.

Çeyrek

Tarım

5.7

6.5

4.9

5.8

5.4

3.5

Sanayi

26.0

9.3

9.5

5.3

2.8

3.4

İnşaat

5.8

13.1

10.3

7.0

2.7

0.4

Ticaret

13.4

13.7

10.6

3.2

0.7

1.2

Ulaş. ve Haber.

15.4

12.1

11.4

6.6

5.1

3.9

Mali Kur.

11.6

9.2

12.9

6.8

4.5

3.6

Konut Sah.

4.7

1.7

1.3

2.3

1.7

1.7

Eğitim

2.1

4.1

6.9

5.4

4.5

4.5

Sağ. İş. ve Sos. Hiz.

1.3

3.3

6.8

7.8

4.9

4.1

Vergi-Süb.

8.7

10.8

10.1

4.8

2.5

1.4

GSYİH

100

9.1

8.4

5.0

3.3

2.9

Sektörler

(Sabit Fiyatlarla)

Sektörel Büyüme Hızları (y-y, %)

30.0

20.0

Kaynak: TÜİK

10.0

0.0

-10.0

-20.0

Sanayi

Ticaret

2012-I

2012-II

2011-IV

2011-III

2011-I

2011-II

2010-III

İnşaat

2010-IV

2010-I

2010-II

2009-IV

2009-II

Tarım

2009-III

2009-I

-30.0

Ulaştırma

Kaynak:TÜİK

5

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Harcama Bileşenleri Büyüme Hızları (%)

Harcama Bileşenleri

(Sabit Fiyatlarla)

Sektör

Payları

(%)

2011

II.

Çey.

2011

III.

Çey.

2011

IV.

Çey.

2012

I.

Çey.

2012

II.

Çey.

Yer. Hanehalkı Tük. Har.

67.8

8.3

7.8

3.4

0.2

-0.5

Dev. Nihai Tük. Har.

10.0

9.0

10.3

-4.3

5.5

4.4

10.0

Gay. Safi Ser. Oluş.

25.8

29.0

15.0

1.3

1.5

-7.4

0.0

Kamu Sektörü

3.2

-0.2

0.3

-9.5

2.1

-4.0

Özel Sektör

22.6

35.1

18.2

3.9

1.4

-7.9

Mal ve Hiz. İhracatı

25.8

0.5

10.2

6.6

11.9

19.8

Mal ve Hiz. İthalatı

28.3

18.9

6.8

-5.1

-6.0

-3.6

9.1

8.4

5.0

3.3

2.9

50.0

40.0

30.0

20.0

-10.0

GSYİH

-20.0

-30.0

Sanayi Üretim Endeksi

Yatırım

İhracat

2012-II

2012-I

2011-IV

2011-III

2011-I

2011-II

2010-III

2010-IV

2010-I

Devlet

2010-II

2009-IV

2009-II

Tüketim

Kaynak: TÜİK

Kaynak:TÜİK

2009-III

2009-I

-40.0

İthalat

İmalat Sanayi Üretim Endeksi

Sanayi Üretim Endeksi (y-y, %)

Mevsim ve Takvim Etkisinden Arındırılmış

Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen)

3 Aylık Hareketli Ortalama (y-y, %)

30.0

6.0

20.0

4.0

25

20

15

10.0

2.0

10

0.0

5

0.0

0

-10.0

-4.0

Kaynak: TÜİK

Tem.12

Eyl.11

Şub.12

Nis.11

Kas.10

Haz.10

Oca.10

Ağu.09

Mar.09

Eki.08

May.08

Ara.07

Şub.07

-8.0

Tem.07

-30.0

Eyl.06

-6.0

Nis.06

-20.0

-5

-10

-15

-20

-25

Nis.07

Tem.07

Eki.07

Oca.08

Nis.08

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

-2.0

Kaynak: TCMB

6

Sektörel Sanayi Üretim Endeksi

Ara Malı İmalatı (y-y, %)

Yıllık Değişim Oranı (%)

Sektörler

Dayanıklı Tüketim Malı İmalatı (y-y, %)

Dayanıksız Tüketim Malı İmalatı (y-y, %)

Sermaye Malı İmalati (y-y, %)

2011

2012

3.2

-7.7

-11.0

11.1

Gıda

5.0

2.3

Kimyasal Madde

2.3

5.1

Ana Metal Sanayi

1.0

6.9

Metalik Olm. Diğ. Mineral

5.7

-2.5

Taşıt Araçları

35.1

-7.9

Elektrikli Teçhizat

13.1

-4.4

Giyim

-3.8

3.1

Petrol Ürünleri

50.00

40.00

30.00

20.00

10.00

0.00

-10.00

-20.00

-30.00

-40.00

-50.00

-60.00

Tem.12

Oca.12

Tem.11

Oca.11

Tem.10

Oca.10

Tem.09

Oca.09

Tem.08

Oca.08

Tem.07

Oca.07

Tem.06

Oca.06

Tekstil

Kaynak:TÜİK

Temmuz Ayı

Kaynak: TÜİK

Sanayi Sipariş Endeksi

Sanayi Ciro Endeksi

Aylık Sanayi Sipariş Endeksi (İmalat Sektörü)

Kaynak:TÜİK

Oca.08

Nis.08

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

260.0

240.0

220.0

200.0

180.0

160.0

140.0

120.0

100.0

Oca.08

Nis.08

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

260.0

240.0

220.0

200.0

180.0

160.0

140.0

120.0

100.0

Aylık Sanayi Ciro Endeksi

Kaynak:TÜİK

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

Beyaz Eşya Üretimi

Beyaz Eşya Üretimi (Adet)

2100000

1900000

70000

60000

50000

40000

30000

20000

10000

0

1700000

1500000

1300000

1100000

Şub.01

Ağu.01

Şub.02

Ağu.02

Şub.03

Ağu.03

Şub.04

Ağu.04

Şub.05

Ağu.05

Şub.06

Ağu.06

Şub.07

Ağu.07

Şub.08

Ağu.08

Şub.09

Ağu.09

Şub.10

Ağu.10

Şub.11

Ağu.11

Şub.12

Ağu.12

900000

Kaynak: OSD, VakıfBank

700000

Kaynak:Hazine Müsteşarlığı

7

Kapasite Kullanım Oranı

Dayanıklı Tüketim Malları

Dayanıksız Tüketim Malları

Ara Malları

Yatırım Malları

Kapasite Kullanım Oranı (%)

85

95

80

74.3

75

85

70

75

65

65

60

55

55

45

Kaynak: TCMB

Kaynak: TCMB

Toplam Sanayide Verimlilik

Verilen İnşaat Ruhsatları

Çalışan Kişi Başına (3 Aylık)

Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2)

Çalışılan Saat Başına (3 Aylık)

130

80,000.0

125

70,000.0

120

60,000.0

115

50,000.0

110

40,000.0

105

30,000.0

100

20,000.0

95

10,000.0

90

0.0

Kaynak:Hazine Müsteşarlığı

Kaynak:Hazine Müsteşarlığı

PMI Endeksi

60.00

PMI Imalat Endeksi

55.00

50.00

45.00

49.9

40.00

35.00

30.00

Kaynak:Reuters

8

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyonu

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25.0

14

12

10

8

6

4

2

0

20.0

8.88

15.0

7.17

10.0

4.56

5.0

Kaynak: TCMB

-5.0

Şub.04

Ağu.04

Şub.05

Ağu.05

Şub.06

Ağu.06

Şub.07

Ağu.07

Şub.08

Ağu.08

Şub.09

Ağu.09

Şub.10

Ağu.10

Şub.11

Ağu.11

Şub.12

Ağu.12

Şub.04

Ağu.04

Şub.05

Ağu.05

Şub.06

Ağu.06

Şub.07

Ağu.07

Şub.08

Ağu.08

Şub.09

Ağu.09

Şub.10

Ağu.10

Şub.11

Ağu.11

Şub.12

Ağu.12

0.0

Kaynak: TCMB

TÜFE Harcama Grupları (Katkı, Puan)

Gıda ve Enerji Enflasyonu (y-y, %)

Yıllık

Eğitim

Aylık

Ev Eşyası

Gıda

35

Enerji

Tüfe

30

25

Ulaştırma

20

Konut

15

Lokanta ve Oteller

10

Giyim ve ayakkabı

5

-1

0

1

2

Şub.08

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

0

Gıda ve Alkolsüz İçecekler

3

Kaynak: TCMB

Kaynak: TCMB

ÜFE Alt Sektörler (y-y, %)

Tarım

Sanayi

Dünya Gıda ve Emtia Fiyat Endeksi

BM Dünya Gıda Fiyat Endeksi

İmalat Sanayi

UBS Emtia Fiyat Endeksi (sağ eksen)

Kaynak:TCMB

Oca.12

Ağu.12

Kas.10

Haz.11

Eyl.09

Nis.10

Şub.09

Ara.07

Tem.08

May.07

Eki.06

Mar.06

2300

2100

1900

1700

1500

1300

1100

900

700

500

Ağu.05

260

240

220

200

180

160

140

120

100

Oca.05

Nis.06

Ağu.06

Ara.06

Nis.07

Ağu.07

Ara.07

Nis.08

Ağu.08

Ara.08

Nis.09

Ağu.09

Ara.09

Nis.10

Ağu.10

Ara.10

Nis.11

Ağu.11

Ara.11

Nis.12

Ağu.12

35.0

30.0

25.0

20.0

15.0

10.0

5.0

0.0

-5.0

-10.0

Kaynak: Bloomberg

9

İTO Enflasyon Göstergeleri

Türk- İş Mutfak Enflasyonu

İstanbul Toptan Eşya Fiyat Endeksi (y-y,%)

Türk-İş Gıda Enflasyonu ( a-a, %)

İstanbul Ücretliler Geçinme Endeksi (y-y,%)

8

90

80

70

60

50

40

30

20

10

0

-10

6

4

2

0

-2

-4

Kaynak:İTO

Kaynak: Türk-İş

Enflasyon Beklentileri

Tük. Güven Endeksi-Fiyat Beklentileri

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

9.5

9

8.5

8

7.5

7

6.5

6

5.5

5

Kaynak: TCMB

Fiyatların değişim yönüne ilişkin beklenti

100

90

80

70

60

69.5

50

40

Kaynak: TCMB

10

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücü Durumu

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücü Arzı

İşsizlik Oranı (%)

Kaynak: TÜİK

Haz.12

Şub.12

Eki.11

Haz.11

Eki.10

Şub.11

Haz.10

Şub.10

Eki.09

Haz.09

Şub.09

Ara.11

Haz.12

Ara.10

Haz.11

Haz.10

Ara.09

Ara.08

Haz.09

Ara.07

Haz.08

Haz.07

Ara.06

Ara.05

Kaynak: TÜİK

İşgücüne Katılım Oranı

İstihdam Oranı

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

53.0

51.0

49.0

47.0

45.0

43.0

41.0

39.0

37.0

35.0

Tarım

Sanayi

İnşaat

Hizmetler (Sağ Eksen)

30.0

54.0

25.0

52.0

20.0

50.0

15.0

48.0

10.0

46.0

5.0

44.0

0.0

42.0

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

İşgücüne Katılma Oranı

Sektörlerin Toplam İşgücü İçindeki payı

Kaynak: TÜİK

Kaynak: TÜİK

İşkur İstatistikleri

Sanayi İstihdam Endeksi (2005=100)

İş Arayanların Sayısı

200,000

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

Sanayi İstihdam Endeksi

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

11

2012-I

2011-III

2011-I

2010-III

2010-I

2009-III

2009-I

2008-III

2008-I

2007-III

2007-I

2006-I

2005-III

2005-I

Oca.08

Nis.08

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

110

108

106

104

102

100

98

96

94

92

2006-III

Haz.05

Haz.06

8

Eki.08

8.9

İstihdam Edilenler

29,000

28,000

27,000

26,000

25,000

24,000

23,000

22,000

21,000

20,000

19,000

Haz.08

17.0

16.0

15.0

14.0

13.0

12.0

11.0

10.0

9.0

8.0

Reel Brüt Ücret - Maaş Endeksleri

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

Sanayi Sektörü Reel Brüt Ücret - Maaş

Endeksleri

5,000

4,500

4,000

3,500

3,000

2,500

2,000

1,500

1,000

125.0

Kaynak: TCMB

Kaynak: Hazine Müsteşarlığı

120.0

115.0

110.0

105.0

100.0

2012-I

2011-III

2011-I

2010-I

2010-III

2009-I

2009-III

2008-I

2008-III

2007-I

2007-III

2006-III

2006-I

2005-I

2005-III

95.0

12

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

0

-12000

Kaynak: TCMB

Kaynak: TCMB

İhracat

İthalat

Ara Malları (y-y, %)

Sermaye Malları (y-y, %)

Tüketim Malları (y-y, %)

Ara Malları (y-y, %)

Sermaye Malları (y-y, %)

Tüketim Malları (y-y, %)

140

120

100

80

60

40

20

0

-20

-40

-60

140

120

100

80

60

40

20

0

-20

-40

-60

Kaynak: TCMB

Kaynak: TCMB

Cari İşlemler Dengesi

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

Sermaye ve Finans Hesabı

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Kaynak: TCMB

13

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketim Harcamaları

Tüketici Güven Endeksi

115

Reel Kesim Güven Endeksi (sağ eksen)

105

95

85

75

65

Kaynak: TCMB

Reel Hanehalkı Tüketimi (y-y, %)

130

120

110

100

90

80

70

60

50

40

20

15

10

5

0

-5

-10

-15

Kaynak: TCMB

CNBC-e Güven Endeksleri

Krediler

CNBC-e Tüketici Güven Endeksi

Krediler (y-y, %)

CNBC-e Tüketim Endeksi

80.00

250.0

70.00

200.0

60.00

50.00

150.0

40.00

100.0

30.00

20.00

50.0

10.00

0.0

0.00

Kaynak: BDDK

Kaynak: CNBC-e

Bireysel ve Ticari Krediler

Bireysel Krediler (y-y, %)

Ticari Krediler (y-y, %)

155.00

135.00

115.00

95.00

75.00

55.00

35.00

15.00

-5.00

Kaynak: BDDK

14

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Bütçe Gelirleri ve Harcamaları

Bütçe Gelirleri (12 aylık toplam-milyar TL)

Bütçe Dengesi (12 Aylık toplam-milyar TL)

Bütçe Harcamaları (12 aylık toplam-milyar TL)

350

0.00

-10.00

300

-20.00

-30.00

250

-40.00

200

-50.00

-60.00

150

Kaynak:TCMB

Kaynak:TCMB

Vergi Gelirleri

Faiz Dışı Denge

Vergi Gelirleri (Nominal y-y, %)

Vergi Gelirleri (Reel y-y, %)

65.00

Faiz Dışı Denge (12 aylık-milyar TL)

57

45.00

47

25.00

37

27

5.00

17

-15.00

7

-35.00

-3

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Borç Stoku

İç ve Dış Borç Stoku

Toplam Borç Stoku (milyar TL)

550.0

500.0

400.0

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

160.0

140.0

350.0

450.0

400.0

350.0

300.0

Kaynak: Hazine Müsteşarlığı

120.0

300.0

100.0

250.0

80.0

200.0

60.0

Kaynak: Hazine Müsteşarlığı

15

Türkiye’nin Net Dış Borç Stoku

Türkiye’nin Dış Borç Stoku Profili

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

TCMB (milyar dolar-sol eksen)

Kamu Sektörü (milyar dolar)

Özel Sektör (milyar dolar)

45

40

35

30

25

20

15

10

5

0

30

250.0

25

200.0

20

150.0

15

100.0

Kaynak: Hazine Müsteşarlığı

2011

2010

2009

2008

2007

2006

0.0

2005

0

2004

50.0

2003

5

2002

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

10

Kaynak: Hazine Müsteşarlığı

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

35

30

25

25

20

20

15

15

10

10

5

-5

Ara.03

Nis.04

Ağu.04

Ara.04

Nis.05

Ağu.05

Ara.05

Nis.06

Ağu.06

Ara.06

Nis.07

Ağu.07

Ara.07

Nis.08

Ağu.08

Ara.08

Nis.09

Ağu.09

Ara.09

Nis.10

Ağu.10

Ara.10

Nis.11

Ağu.11

Ara.11

Nis.12

Ağu.12

0

0

Ocak 2004

Temmuz 04

Ocak 05

Temmuz 05

Ocak 06

Haziran 06

Aralık 06

Haziran 07

Aralık 07

Haziran 08

Aralık 08

Haziran 09

Aralık 09

Haziran 10

Aralık 10

Haziran 11

Aralık 11

Haziran 12

5

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Para Arzı

M2 (bin TL)

M3 (bin TL)

M1 (bin TL-sağ eksen)

900000000

170000000

150000000

700000000

130000000

500000000

110000000

90000000

300000000

70000000

Ağu.12

Şub.12

Ağu.11

Şub.11

Şub.10

Ağu.10

Ağu.09

Şub.09

Ağu.08

Şub.08

Şub.07

Ağu.07

Ağu.06

50000000

Şub.06

100000000

Kaynak:TCMB

16

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYİH*

(%)

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2.3

1.7

-3.14

0.25

60.6

Euro Bölgesi

-0.5

2.6

0.31

0.75

-24.60

Almanya

1

2.20

5.74

0.75

91

2.40

-2.23

0.75

-25.50

Fransa

0.30

İtalya

-0.90

3.30

-3.19

0.75

86.00

Macaristan

-1.30

6.00

1.09**

6.75

-52.70

Portekiz

-3.30

3.20

-9.98**

0.75

-48.70

İspanya

-1.30

2.70

-4.60**

0.75

-39.70

Yunanistan

-5.50

1.20

-9.98**

0.75

-65.20

İngiltere

-0.50

2.60

-1.92

0.50

-29.00

Japonya

3.20

-0.40

2.05

0.10

40.50

Çin

7.60

2.00

5.15**

6.00

98.20

5.90

5.47

8.00

--

Rusya

4.00

Hindistan

5.50

9.84

-3.27**

8.00

--

Brezilya

0.49

5.24

-2.11

7.50

113.40

G.Afrika

3.00

4.90

-2.82**

5.00

-3.00

-6.35**

5.75

91.10

Türkiye

2.90

8.88

*Cari denge verileri IMF’den alınmaktadır ve 2011 verileridir.

**2010 Verileri Kaynak: Bloomberg

Beklentiler

2012-IMF Beklentisi

(Temmuz 2012)

Reel Büyüme

(y-y,%)

Enflasyon

(y-y,%)

Cari Denge /GSYH

(%)

İşsizlik Oranı

(%)

Borç St./GSYH

(%)

Gelişmiş Ülkeler

Gelişmekte Olan Ülkeler

Tüm dünya

ABD

Euro Bölgesi

Almanya

Fransa

İtalya

Macaristan

Portekiz

İspanya

Yunanistan

İngiltere

Japonya

Çin

Rusya

Hindistan

Brezilya

G.Afrika

TÜRKİYE

1.4

5.6

3.5

2.0

-0.3

1.0

0.3

-1.9

0.0

-3.3

-1.5

-4.7

0.2

2.4

8.0

4.0

6.1

2.5

2.6

2.3

2.0

6.3

3.98

1.89

1.86

1.91

1.95

1.82

5.00

2.65

1.69

0.80

2.00

0.15

3.50

6.20

8.55

4.96

5.50

8.56

-0.35

1.66

--3.27

0.75

5.18

-1.93

-2.22

3.26

-4.16

-2.14

-7.39

-1.73

2.17

2.27

4.77

-3.23

-3.22

-4.82

-8.78

7.92

--8.16

10.87

5.58

9.93

9.50

11.50

14.43

24.20

19.37

8.26

4.50

4.00

6.00

-6.00

23.81

10.33

107.85

33.64

-106.60

89.96

78.87

89.02

123.36

76.25

112.40

79.04

153.24

88.37

235.83

22.03

8.37

67.57

65.10

39.38

36.04

17

Türkiye Makro Ekonomik Görünüm

2010

2011

En Son Yayımlanan

2012

Yılsonu

Beklentimiz

Reel Ekonomi

GSYİH (Cari Fiyatlarla. Milyon TL)

1 098 799

1 294 893

349 630

(2012, 2Ç)

--

GSYİH Büyüme Oranı (Sabit Fiyatlarla. %)

9.2

8.5

2.9

(2012, 2Ç)

3.5

Sanayi Üretim Endeksi (y-y. %)

13.1

8.9

3.4

(Temmuz 2012)

--

Kapasite Kullanım Oranı (%)

72.6

75.4

74.3

(Ağustos 2012)

--

İşsizlik Oranı (%)

11.9

9.8

8.0

(Haziran 2012)

10.4

Fiyat Gelişmeleri

TÜFE (y-y. %)

6.40

10.45

8.88

(Ağustos 2012)

7.2

ÜFE (y-y. %)

8.87

13.33

4.56

(Ağustos 2012)

--

Parasal Göstergeler (Milyon TL)

M1

133,885

148,455

150,734

(31.08.2012)

--

M2

587,815

665,642

694,008

(31.08.2012)

--

M3

616,201

700,491

735,222

(31.08.2012)

--

Emisyon

44,368

49,347

53,529

(31.08.2012)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

80,696

78,330

91,787

(07.09.2012)

--

Faiz Oranları

TCMB O/N (Borç Alma)

1.50

5.0

5.0

(14.09.2012)

--

TRLIBOR O/N

6.54

10.89

5.48

(14.09.2012)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

47,101

77,089

3,856

(Temmuz 2012)

65,000

İthalat

185,544

240,834

12,865

(Temmuz 2012)

İhracat

113,883

134,971

20,755

(Temmuz 2012)

---

Dış Ticaret Açığı

71,661

105,858

7,890

(Temmuz 2012)

93,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

352.8

368.8

382.1

(Temmuz 2012)

--

Merkezi Yön. Dış Borç Stoku

120.5

149.5

142.5

(Temmuz 2012)

--

Kamu Net Borç Stoku

317.6

290.5

289.9

(2012 I. Çeyrek)

--

Kamu Ekonomisi (Milyon TL)

2010 Haziran

2011 Haziran

Bütçe Gelirleri

18,448

26,686

24,804

(Haziran 2012)

--

Bütçe Giderleri

23,894

23,597

31,074

(Haziran 2012)

--

Bütçe Dengesi

-5,446

3,089

-6,270

(Haziran 2012)

--

Faiz Dışı Denge

-2,103

4,650

-4,389

(Haziran 2012)

--

18

Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr

0212‐398 18 98 Cem Eroğlu Kıdemli Ekonomist cem.eroglu@vakifbank.com.tr

Nazan Kılıç Ekonomist nazan.kilic@vakifbank.com.tr

Ümit Ünsal Ekonomist umit.unsal@vakifbank.com.tr

0212‐398 18 99 Emine Özgü Özen Ekonomist emineozgu.ozen@vakifbank.com.tr 0212‐398 18 90 Naime Doğan Eriş Araştırmacı naimedogan.eris@vakifbank.com.tr 0212‐398 18 92 Fatma Özlem Kanbur Araştırmacı fatmaozlem.kanbur@vakifbank.com.tr

0212‐398 19 02 0212‐398 18 91 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar