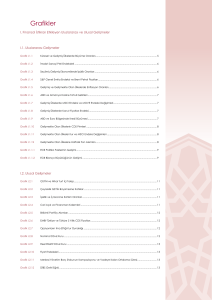

Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor…

advertisement

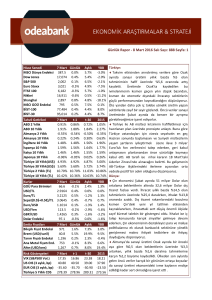

Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 1 Beklenenin ötesinde artan jeopolitik sorunlar ve güçlü dolara karşı zayıf politika tedbirleri nedeniyle tahminlerimizi revize ediyoruz... Yönetici Özeti Dünya genelinde düşük enflasyon ve düşük büyüme olarak tanımlanan ve uzunca süre çeşitli platformlarda dile getirdiğimiz müzmin durgunluk senaryosunun, bugün daha fazla kesim tarafından sahiplenildiği görülüyor. Bu görüş doğrultusunda, 2014 sonundan beri ABD Merkez Bankası’ndan faiz artırımı bekleyenlerin aksine faiz artırımının gecikmeli ve beklenenden yavaş olacağını vurguluyorduk; nitekim geride kalan bir yılı aşkın zamandan sonra piyasa beklentileri de benzer bir eğilim gösterdi. 2015 yılına başlarken küresel çapta dört ana riske dikkat çekmiş ve bu nedenle zorlu bir yıl geçireceğimiz uyarısında bulunmuştuk: Çin’deki yapısal sorunlar ve düşen büyüme oranları, Euro Bölgesi’nde ilave genişlemeci para politikası desteği ihtiyacı, artan jeopolitik riskler ve kürenin geri kalanında bu denli artan sorunlara karşı ABD Merkez Bankası’nın para politikasını normalleştirmeye başlayacak olması. Bu doğrultuda dünya ekonomisine dair tahminlerimiz büyük ölçüde yılbaşındaki senaryomuzla uyumlu olmakla birlikte, jeopolitik risklerin tahminlerimizin çok ötesinde bir boyuta ulaşarak 2007’den beri en şiddetli yılın yaşanmasına yol açması ve küresel çapta koordineli politika tedbirlerinin eksikliği Doların tahminimizin oldukça ötesinde değerlenmesine ve finansal piyasalarda volatilitenin de yüksek kalmasına neden oldu. Küresel çapta bu denli zorlu koşullar yaşanırken, yurtiçinde de tahminlerimizin aksine seçim sonrası bir hükümetin kurulamamış olması, jeopolitik risklerin sermaye akımlarını ve turizm gelirlerini caydırması ve ekonomi politikalarının buna zamanında reaksiyon verememesi TL cinsi varlıklarda beklenenin oldukça ötesinde negatif ayrışmaya yol açtı. Seçim öncesinde ve sonrasında yükselen siyasi tansiyon ile değer kaybeden TL hem tüketici hem de yatırımcı güvenini olumsuz etkileyerek büyüme üzerindeki baskıyı artırdı. Bu trendin yılın geri kalanında süreceğini ve güçlü bir hükümet kurulana kadar aşağı yönlü baskıların süreceğini tahmin ediyoruz. Bu doğrultuda yılın ilk yarısında %2,7 büyüyen Türkiye ekonomisinin, ana ticaret ortağı Euro Bölgesi’nin toparlanacağı ikinci yarıda ağırlıkla yurtiçi gelişmeler nedeniyle yine %2,7 oranında büyüyebileceğini öngörüyoruz. Bu doğrultuda 2015 yılı büyüme tahminimizi %3,4’ten %2,7’ye revize ediyoruz. Gıda fiyatlarındaki düzeltmeye rağmen TL’deki belirgin değer kayıplarının çekirdek enflasyon görünümünü kötüleştireceğini öngörüyor ve bu nedenle 2015 yılsonu enflasyon tahminimizi de %6,8’den %7,8’e yükseltiyoruz. TL, Merkez Bankası’nın gecikmeli reaksiyonlarına da bağlı olarak, yılboyunca beklentilerimizin oldukça ötesinde değer kaybederek aşırı değersiz seviyelere gerilemiş olsa da, TL üzerinde risklerin halen sürdüğünü tahmin ediyoruz. Buna rağmen TCMB’nin yılın geri kalanında kademeli faiz artırımları ile daha konvansiyonel bir para politikası duruşuna geçeceği ve 1 Kasım seçimleri sonrası güçlü bir hükümet kurulacağı varsayımları altında, TL’nin sepete karşı bugünkü seviyeden çift haneye yakın değerlenerek 2,95 seviyesinde gerçekleşeceğini öngörüyoruz. Jeopolitik riskler, seçim sonrası politik tansiyonun düşmemesi ve TCMB’nin olası gecikmeli ve sınırlı tedbirleri ise tahminimizde yukarı yönlü riskleri artırıyor. Güçlü dolar süreci emtia fiyatlarını belirgin bir şekilde baskılasa da, Türkiye ne yazık ki artan politik riskler nedeniyle yılbaşındaki tahminimize göre bu süreçten yeterince nemalanamadı. Merkez Bankası’nın fiyat istikrarını gözeterek TL’yi aşırı değersiz seviyesinde uzaklaştırması ve böylece enflasyonu dizginlerken büyümeye destek vermesinin ABD Merkez Bankası’nın faiz artırımı öncesinde hayati öneme sahip olduğunu düşünüyoruz. Orta vadede Türkiye ekonomisi rekabetçi üstünlükleriyle ciddi fırsatlar sunmakla birlikte, son dönemdeki ciddi değer kayıplarına rağmen kısa vadede iç ve dış gelişmeler nedeniyle aşağı yönlü riskler halen sürüyor. Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 2 Tahminlerimizin de ötesinde güçlü dolar ve jeopolitik kaygılar dünya genelinde büyümeyi baskılıyor Yılın ilk yarısında dünya ekonomisi, 2015 Yılı Görünümü Raporu’nda ele aldığımız baz senaryomuzla (2015 Görünümü: Küresel ayrışma ve para politikalarında senkronizasyonun sonu, 9 Ocak 2015, www.odeabank.com.tr/tr-TR/yatirimci-iliskileri/ ekonomik-arastirmalar/DataResearch/MY10TR.pdf) büyük ölçüde tutarlı bir seyir izledi. Dünya ekonomisi – her ne kadar sürdürülebilirliği yönünde kaygılar olsa da– Kaynak: IIF Çalışma Tebliği: What Drives Capital Flows to Emerging Çin haricinde kademeli bir şekilde toparlanıyor. Markets? A Survey of the Empirical Literature, Nisan 2015 2014’teki %7,4’lük büyümenin ardından yılın ilk yarısında %7,0 büyüyen Çin ekonomisinin daha fazla iç taleple büyüme çabasının kaçınılmaz bir şekilde daha düşük büyümeye yol açacağını, bu nedenle Yuan’daki değer kaybının önümüzdeki aylarda da devam edeceğini tahmin ediyoruz. Bu durum emtia fiyatlarında aşağı yönlü baskıların sürmesine yol açarak, müzmin durgunluk senaryomuzun da süreceğini gösteriyor. Çin ekonomisindeki yavaşlamanın hız kesebilmesi için bir yandan Yuan’ın küresel finansal sisteme entegrasyonunun artırılmaya çalışılacağını bir yandan da artan deflasyonist baskılara karşı politika duruşunun daha da gevşetileceğini tahmin ediyoruz. Gelir adaletsizliğinin artmış olması, orta gelir tuzağı, yuanın konvertibilite süreci ve yaygın gölge bankacılık yapısı ile Çin’de büyümeye dair riskler uzunca süre hissedilebilir. Euro Bölgesi’nde ise Avrupa Merkez Bankası’nın ultra gevşek para politikası duruşunu uzunca bir süre koruyarak ekonomilere destek olmaya devam edeceğini öngörüyoruz. Kürenin geri kalanının aksine ABD’nin para politikası normalleştirilmeye başlayacak olması doların dünya genelinde önümüzdeki dönemde daha da güçleneceğine işaret ederken, mevcut fiyatlamalar ve riskler nedeniyle 2016 yılının dünya ekonomisi için tahmin edilenden daha zorlu geçebileceğinden endişe ediyoruz. Gelişmekte olan ülkeler ile gelişmiş ülkeler arasındaki büyüme farkının on üç yıl aradan sonra en düşük seviyeye gerilemiş olması, gelişmekte olan ülkelere sermaye girişlerinin de keskin bir şekilde gerilemesine yol açıyor. Uluslararası Finans Enstitüsü’nün akademik derlemesine göre, yapılan akademik çalışmaların çoğunda gelişmekte olan ülkelere sermaye girişinin belirleyen ana faktörlerin dünyada global risk iştahı ve gelişmiş ülke tahvil faizleri, ilgili ülkede ise büyüme ve ülke riski olduğu görülüyor. Bu açıdan değerlendirildiğinde, artan jeopolitik riskler nedeniyle içinde bulunduğumuz dönem gelişmekte olan ülkelerden sermaye çıkışının oldukça yüksek olduğu bir döneme işaret ediyor. Bu perspektifle, gelişmekte olan ülke kurlarının önümüzdeki dönemde de baskı altında kalacağını ve sabit kur rejimi uygulayan ülkelerde bu baskının daha da fazla hissedileceğini tahmin ediyoruz. Yılbaşındaki raporumuzda küresel risklerden biri olarak tanımladığımız illikit piyasa koşulları nedeniyle özellikle tahvil faizlerinde ve bazı kurlarda gördüğümüz sert fiyat hareketlerinin önümüzdeki dönemde de görülebileceğini düşünüyoruz. Zayıf küresel ekonomik görünüm sonucu piyasa oyuncularının risk iştahının zayıf kalmasının yol açtığı illikit piyasa fiyatlamaları nedeniyle, sabit getirili menkul kıymetlere karşı temkinli durulması gerektiği yönündeki görüşümüzü koruyoruz. Bu bağlamda her ne kadar ABD 10 yıllık tahvil faizleri mevcut durumda %2,0 seviyesinde olsa da, 2015 sonunda %2,5’e, 2016 sonunda da %3,1’e ulaşacağı yönündeki piyasa tahminlerine dikkat çekmek istiyoruz. Mevcut konjonktürde gelişmekte olan ülkelerin spesifik sorunlarını (özellikle Rusya-Ukrayna gerginliği ve Suriye- Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 3 Irak hattındaki çatışmalar olmak üzere) dikkate alarak, Avrupa, Japonya ve Çin’den gelebilecek genişlemeci aksiyonların gelişmekte olan ülkeler açısından Fed’in genişlemeci önlemleri kadar pozitif etki yapamayacağı yönündeki görüşümüzü ise yineliyoruz. Bu nedenle yılın geri kalanında, 2008 ortasında olduğu gibi, Türkiye’nin de içinde olduğu bazı gelişmekte olan ülkelerin para birimlerindeki değer kayıplarını ve dolayısıyla enflasyonist kaygıları sınırlamak için daha sıkı para politikası izleyeceklerini öngörüyoruz. Her ne kadar ABD ve İngiltere’de faiz artırımlarının zamanlaması kadar akabinde izlenecek yol haritası finansal piyasalar açısından önemli hale gelecek olsa da, bir süredir dile getirdiğimiz gibi esas olarak 2008 sonunda olduğu gibi küresel çapta koordineli politika aksiyonlarına olan ihtiyaç artıyor. Türkiye mevcut küresel konjonktürü fırsata çevirecek ekonomi politikalarını biran önce hayata geçirmeli Sene başında 2015 yılına ilişkin tahminlerimizi yaparken, Merkez Bankası’nın makroekonomik riskleri sınırlamak amacıyla para politikası yoluyla zamanlı ve yeterli müdahalerde bulunacağını, maliye politikasının da bu süreçte ekonomi politikalarına destek vereceğini varsaymıştık. Global olarak emtia fiyatlarındaki hızlı gerilemeye rağmen Ocak ayında ilk faiz indiriminden sonra faiz indirim süreci iletişim hatalarına bağlı olarak iyi yönetilemeyerek, politik gerilim ile birlikte kurda aşırı oynaklığa neden oldu ve kur geçikenliği nedeniyle enflasyondaki trendi tersine çevirdi. Dünya çapında güçlenen dolar ve 7 Haziran seçimleri sonrasında hükümet kurulamaması ve siyasi istikrara dair kaygılar nedeniyle Ağustos’ta para politikasında normalleşmenin başlamasını bekleyen sınırlı sayıdaki kurumdan biriydik. Merkez Bankası’nın aksiyon almaması nedeniyle Ağustos ve Eylül ayı toplantıları ardından TL’de ilave değer kayıpları gözlendi. Öte yandan yapısal reformlara ve gelir adaletsizliğini gidermeye odaklanmasını beklediğimiz maliye politikası, her ne kadar seçim senesinde popülist politikadan uzak duruşunu korusa da, tahmin ettiğimiz ölçüde ekonomiye destek vermedi ve Türkiye’de ilk defa bir seçime bütçe fazlası verilerek girilmiş oldu. Maliye politikasının mevcut aşırı temkinli duruşuna dair eleştirilerimizin haklılığının, daha sıkı bir maliye politikası ve dolayısıyla daha düşük bir bütçe açığına rağmen, kamu borç stokundaki artış nedeniyle teyit edildiğini düşünüyoruz. TL, Euro ve Dolar eş ağırlıklı sepet kura karşı, 2013 ortasından bu yana gelişmekte olan ülkelere karşı negatif ayrışıyor. 2015 başında küresel dezenflasyonist koşullar sayesinde enflasyonun ve cari işlemler açığının da hız keseceğini ve bu yıl TL’nin, mevcut durumda olduğu gibi, makroekonomik temellerinden kopuk oldukça yüksek seviyede bir değer kaybına maruz kalma ihtimalini oldukça sınırlı görüyorduk . Enflasyonu dizginlemek konusunda yeterince koordineli politika tedbirlerinin hayata geçirilememiş olması, artan jeopolitik riskler ve siyasi istikrar indeksinin rekor düşük seviyelere gerilemesine neden olan 7 Haziran seçimi sonrası yaşanan süreç tahminlerimizi kötüleştirmemize yol açtı. 2014’ün ardından 2015’te de zorlu bir yıl geçireceğimiz aşikar olmakla birlikte, orta vadede Türkiye ekonomisinin sahip olduğu güçlü yanları gözardı etmemek ve ancak kısa vadede risklerin arttığını dikkate almak gerektiğini düşünüyoruz. Erken seçimler sonrasında güçlü bir hükümet kurulacağı varsayımıyla, süregelen zorlu küresel ekonomik koşullara rağmen 2016 yılının baz etkisinin de katkısıyla daha iyi bir yıl olacağını düşünüyoruz. Yılın ikinci yarısında iç talep hız keserken, ihracatta sınırlı toparlanma olacak İlk çeyrekteki %2,5’lik büyümenin ardından Türkiye ekonomisi ikinci çeyrekte %3,8 ve böylece yılın ilk yarısında da %3,1 büyümüş oldu. Jeopolitik riskler ve özellikle Rusya ekonomisindeki daralmanın etkisiyle hizmet sektörünün net ihracatı yılın ilk yarısında geçen yılın aynı dönemine göre %14 daraldı. Bölgesel jeopolitik sorunlar sadece hizmet ihracatının değil ana ticaret ortaklarından olan komşu ülkelere yapılan mal ihracatının da keskin bir şekilde Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 4 kötüleşmesine yol açarken, akaryakıt fiyatlarından gelen destekle beklendiği gibi hanehalkının satın alma gücündeki iyileşme özel tüketim harcamalarını destekledi. Böylece yılın ilk yarısında 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% -5% TL'nin Gelişmekte Olan Ülke Para Birimlerine Karşı Değer Kaybı (13 Aralık 2010'a Göre) 27 Ocak 17 Aralık 22 Mayıs 21.08.2015 01.05.2015 09.01.2015 19.09.2014 30.05.2014 07.02.2014 18.10.2013 28.06.2013 08.03.2013 16.11.2012 27.07.2012 06.04.2012 16.12.2011 26.08.2011 06.05.2011 14.01.2011 24.09.2010 büyümeyi iç talep %4,3 oranında yukarı çekerken, dış talep %1,2 oranında aşağı Yeni Ekonomik Programın Hayata Geçirilmesi çekti. Yılın ikinci yarısında ise büyüme, finansal koşullardaki sıkılıkla baskı altında kalmaya devam edecek. Makroihtiyati ve maliye politikalarında gevşeme alanının bulunması büyüme tahminimizde yukarı yönlü risk oluştursa da, politika tedbirlerinin zamanında alınamayacağı düşüncesi, küresel ekonomik ve jeopolitik koşullar nedeniyle risklerin dengeli olduğunu düşünüyor ve yıl geneli için %3,4’lük büyüme tahminimizi %2,7’ye düşürüyoruz. Öte yandan hem global ekonomik ortama dair daha sıkı para politikası duruşu beklentimiz hem de yurtiçinde süregelen belirsizlikler ve finansal koşullardaki sıkılığın gecikmeli etkileri nedeniyle 2016 büyüme tahminimizi de %4,0’ten %3,4’e düşürüyor ve risklerin de aşağı yönlü olacağını düşünüyoruz. Türkiye’de mevcut durumda en önemli sorunun siyasi istikrarın yeniden sağlanması ve yatırımcı algısının yeniden iyi yönetilmesi, ekonomik istikrar açısından ise enflasyonun hedefe yakınsatılması olduğunu düşünüyoruz. Kurumsal çerçevedeki zayıflık ve hedefin üzerinde kalan enflasyon ortamı sürdükçe, Türkiye ekonomisinin orta vadeli büyüme potansiyeli baskı altında kalacak ve %4’ün üzerinde büyüme oranlarına ulaşmak zorlaşacaktır. TL’de yeni rekor düşük seviyeler kısa vadede muhtemel; bu nedenle enflasyonda riskler de yukarı yönlü... Yatırımcı algısındaki bozulma TL’nin diğer gelişmekte olan ülkelere karşı değerinin izlediği seyirden rahatlıkla gözlenebilir. Hesaplamalarımıza göre, 17 gelişmekte olan ülke para birimine kıyasla TL 2010 sonuna göre %10-15 bandı arasında değersiz kaldığı zamanlarda ekonomik istikrarı tehdit etmedi. Son dönemde ise TL’nin değer kaybı söz konusu ülke para birimlerine karşı en yüksek seviyesine erişerek, hem ihracatçıların maliyetlerini artırarak büyümeyi baskılıyor hem de enflasyonu yukarı çekiyor. TL’deki değer kaybı aynı zamanda tüketici ve reel sektör güveninde ciddi erozyona yol açarken, dolar bazındaki makroekonomik dengelerin de kötüleşmesine neden oluyor. Kısa vadede Dolar/TL’de yeni rekor yüksek TCMB Kredibilitesi: Enflasyon Hedefi, seviyelerin görülebileceğini ve risklerin ciddi ölçüde Gerçekleşmeler ve 2014-15 Tahminleri Hedef belirsizlik aralığı arttığını düşünüyoruz ve makroekonomik temelleri 16% 14% Hedef dikkate alarak 2015 ortalaması için sepet/TL tahminimizi Gerçekleşme ve 2014-15 Tahminleri 12% 2,65’ten 2,87’ye yükseltiyoruz. Sene sonu için piyasa 8.2% 10% 8% 6% 4% 2% 0% 2016T 2015T 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 7.5% 6.8% beklentisine kıyasla iyimser beklentimize rağmen TL’de kısa vadede yeni rekor düşüklerin görülebileceğini öngörüyor ve bu nedenle temkinli olunması gerektiğini düşünüyoruz. İç talebin ılımlı bir şekilde de olsa büyümeyi sürdürmesine rağmen TL’de son dönemde yaşanan değer kaybı Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 5 enflasyonun hedefin oldukça üzerinde seyretmesine neden olarak beklentilerin ve fiyatlama davranışlarının kötüleşmesine yol açıyor. Her ne kadar küresel çapta 14% düşük enflasyon sayesinde çift haneli enflasyon riski 12% 10% öngörmesek de, son maaş zamlarının da ardından 8% Yıllık Çekirdek Enflasyon 2004-2007 ortalaması: %8,3 2008-2011 ortalaması: %4,8 Temmuz 2011-Aralık 2015: %7,5 01.04 11.04 09.05 07.06 05.07 03.08 01.09 11.09 09.10 07.11 05.12 03.13 01.14 11.14 09.15 çekirdek enflasyonu %5’lik hedefe yakınsatmak oldukça 6% zor olacak. Ayrıca enflasyonda henüz fiyatlara 4% 2% yansıtılmayan önemli bir risk de doğalgaz ve elektrik 0% fiyatlarına yapılmayan %10’u aşkın zammın zamanlaması. Hükümet artan girdi maliyetleri nedeniyle yapması gereken enerji zamlarını; seçimlerin ardından yapmayı tercih edebileceği gibi, zorlu ekonomik koşulları dikkate alarak 2016’ya ertelemeyi ya da zamana yaymayı da tercih edebilir. Enflasyonda elektriğin payının %3,1, doğalgazın payının %1,4 olduğu düşünüldüğünde, ortalama % 10’luk bir zam yıllık enflasyona –ikincil etkileri hariç- %0,45 katkı yapacaktır. Bu doğrultuda yılsonu enflasyon tahminimizi 2015 için %6,8’den %7,8’e, 2016 için de %5,9’dan %6,7’ye yukarı yönlü revize ederken, riskler halen yukarı yönlü… TL’nin seyri ve gıda fiyatları, enflasyon tahminimiz üzerinde en önemli riskler… Cari açıktaki iyileşme jeopolitik riskler nedeniyle sınırlı kalıyor… Türkiye ekonomisinde on yılı aşkın aradan sonra uygulanan ilk ekonomik program olarak Sürdürülebilir Büyümeye Geçiş Programının faydalarını zorlu ekonomik koşullar altında gözlemlemeye devam ediyoruz. Nominal olarak kur etkisiyle gerilese de reel olarak ihracatın artan jeopolitik risklere rağmen ılımlı artışlarını sürdürmesi olumlu. Ayrıca hanehalkı bilançosundaki kademeli düzelme ile aşırı borçlanmanın geride kalması da orta vadeli görünüm açısından olumlu. Bununla birlikte petrol fiyatlarındaki keskin gerilemeye rağmen özellikle TL’deki değer kaybı nedeniyle kur etkisiyle milli gelire oran olarak cari açıktaki iyileşme oldukça sınırlı kalıyor. Cari işlemler açığı Ara.15 Ara.14 Ara.13 Ara.12 Ara.11 Ara.10 Ara.09 Ara.08 perspektifle makroekonomi politikalarının gözden geçirilmesine ve 2014 sonunda açıklanan yapısal 30 reformların zenginleştirilerek hayata geçirilmesine olan ihtiyaç artıyor. Bu aksiyonlar cari açığın finansmanının 0 kalitesinin de iyileşmesine imkan tanıyacak ve böylece Türkiye’de büyüme hikayesinin korunmasını sağlayacak. Ara.07 tahminimizi jeopolitik riskler nedeniyle zayıflayan mal ve hizmet ihracatı nedeniyle sınırlı yukarı yönde revize etmek zorunda kalsak da, milli gelire oran olarak açık tahminimizi %4,4’ten %5,2’ye yükselterek 2014’teki %5,7’ye göre düşük bir seviyede kalacağını düşünüyoruz. Destekleyici petrol fiyatları konjonktürel bir avantaj sunarken, cari işlemler açığında kalıcı düşüşler bir yandan enerji çeşitliliğinin sağlanması ve yenilenebilir enerjinin payının artırılması yoluyla enerji ithalatının düşürülmesi bir yandan da dünya ihracatından daha fazla pay alabilmek için daha yüksek katma değerli üretimden geçiyor. Bu çerçevede önümüzdeki dönemde maliye politikasında sahip olunan manevra alanının, mevcut teşvik Cari İşlemler Açığı ve Enerji Faturası mekanizmalarının etkinliğinin artırılarak sürdürülmesi 90 (Milyar Dolar) ve reel sektörün rekabet gücünü artırıcı aksiyonlar için Cari Açık Net enerji ithalatı Odeabank kullanılmasının elzem olduğunu düşünüyoruz. Bu 60 tahminleri Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 6 Dolayısıyla önümüzdeki dönemde hem cari açığın finansmanı hem risk primlerinin seyrinde, yatırım ortamının ve yatırımcı algısının ne ölçüde iyileştirilebileceği kritik olacak. TL negatif ayrışırken daha düşük bütçe açığının borç stoğunu düşüremediği bir noktadayız; bu yüzden kamu maliyesinde politika tercihleri değişmeli... Türkiye’nin uzun vadede genç nüfusu, güçlü bankacılık sektörü ve kamu maliyesi ile fırsatlar sunmaya devam ettiğine inanıyoruz. Ancak son dönem gelişmeleri kısa vadeli görünümde negatif riskleri artırıyor. Söz konusu belirsizlikleri bertaraf etmenin yolu ise, kurumsal çerçevenin iyileştirilmesinden, daha rekabetçi ve iş yapabilmenin kolaylaştığı bir ekonomiye geçiş için başta emek piyasası, vergi sistemi ve eğitim olmak üzere bir dizi reformu hayata geçirmekten ve böylece katma değeri daha yüksek üretim zincirine ulaşan bir ekonomi haline gelerek orta gelir tuzağını aşmaktan geçiyor. Bu süreçteki makroekonomik risklerin ise önemli ölçüde –sahip olunan manevra alanının da katkısıyla- maliye politikası ile karşılanması gerektiğini düşünüyoruz ve bu çerçevede bütçe açığının milli gelire oran olarak 2015 ve 2016’da %1,5 ve %1,2 ile Hükümetin %1,1 ve %0,7’lik hedefinin üzerinde kalacağını tahmin ediyoruz. Daha zayıf TL beklentileri ışığında milli gelire oran olarak kamu borç stokunun da sırasıyla %34,1 ve %33,3 ile yine %31,8 ve %30,0’luk Hükümet hedeflerini aşacağını öngörüyoruz. Yukarı yönlü revizyona rağmen, halen Türkiye’de kamu borç stokunun görece düşük kalması Türkiye’nin risk primlerini aşağı çeken ana faktörlerden biri (Satır Aralarını Okumak: Türkiye ne kadar kırılgan?, 18 Şubat 2014, www.odeabank.com.tr/tr-TR/yatirimci-iliskileri/ekonomik-arastirmalar/DataResearch/MY8TR.pdf)… Mevcut koşullar dikkate alındığında; TL bu denli negatif ayrışırken daha düşük bir bütçe açığının, kamu borç stokunu daha fazla düşürmeye imkan tanımadığı ve ekonomideki diğer zayıflıklar canlı dururken benzer ülkelerde görülen trendin tersine kamu borç stokunu düşürmenin toplam faydayı artıramadığı bir noktada olduğumuz dikkat çekiyor. Nitekim yılın ilk yarısında kaydedilen 0,8 milyar TL’lik bütçe fazlasına rağmen, TL’nin negatif TÜFE GSYİH Büyümesi GSYİH (Milyar TL) GSYİH (Milyar USD) Deflatör Kişi Başına Gelir USD Gösterge Faiz (yılsonu-bileşik) Reel Faiz (Ex-Ante, ortalama) USD/TL (yılsonu) USD/TL (ortalama) EURO/TL (yılsonu) EURO/TL (ortalama) Döviz sepeti (yılsonu) Döviz sepeti (ortalama) Euro/USD Paritesi (yılsonu) Reel Kur (2003=100, yılsonu, sepet) Cari Açık (Milyar USD) Cari Açık/GSYİH İhracat (Milyar USD) İthalat (Milyar USD) Dış Ticaret Açığı (Milyar USD) Dış Ticaret Açığı/GSYİH AB Tanımlı Kamu Borcu/GSYİH Nüfus (Milyon kişi, Yıl ortası tahmini) İşsizlik Oranı Merkezi Bütçe FDF/GSYİH Merkezi Bütçe Dengesi/GSYH Petrol US$ (ortalama) Gerçekleşmeler 05-13 Ort. 2014 8.1% 8.2% 4.5% 2.9% 1,059 1,750 681 800 7.5% 8.7% 9,222 10,404 12.4% 8.2% 4.5% 3.7% 1.59 2.29 1.53 2.19 2.14 2.82 2.05 2.91 1.99 2.55 1.92 2.55 1.35 1.23 113 105 42.0 45.8 6.0% 5.7% 117.1 157.7 187.1 242.2 70.0 84.5 10.1% 10.6% 42.1% 33.5% 72.2 76.9 9.8% 9.9% 2.8% 1.6% -2.1% -1.3% 85 99 Odeabank Yeni Tahminler 2015 2016 7.8% 6.7% 2.7% 3.4% 1,932 2,127 708 732 7.5% 6.5% 9,111 9,315 9.9% 9.5% 3.0% 4.5% 2.88 2.86 2.73 2.91 3.02 3.09 3.01 3.07 2.95 2.98 2.87 2.99 1.05 1.08 100 104 36.9 33.7 5.2% 4.6% 143.9 148.2 212.4 219.8 68.5 71.6 9.7% 9.8% 34.1% 33.3% 77.7 78.6 10.1% 9.8% 1.4% 1.4% -1.5% -1.2% 62 73 Odeabank Önceki Tahminler 2015 2016 6.8% 5.9% 3.4% 4.0% 1,939 2,131 750 836 7.1% 5.7% 9,644 10,645 9.4% 9.0% 3.7% 3.8% 2.55 2.49 2.58 2.55 2.67 2.88 2.72 2.78 2.61 2.69 2.65 2.67 1.05 1.16 110 112 33.2 32.8 4.4% 3.9% 142.1 146.4 210.9 218.3 68.8 71.9 9.9% 8.6% 33.4% 32.9% 77.7 78.6 9.9% 9.6% 1.6% 1.5% -1.3% -1.1% 69 75 Hükümet Hedefleri 2015 2016 6.3% 5.0% 4.0% 5.0% 1,945 2,150 850 907 6.0% 5.3% 10,936 11,541 2.29 46.0 5.4% 173.0 258.0 85 10.0% 31.8% 77.7 9.5% 1.7% -1.1% 102 2.37 49.2 5.4% 187.4 276.8 89 9.9% 30.0% 78.6 9.2% 1.8% -0.7% 100 IMF Tahminleri 2015 2016 7.0% 6.0% 3.1% 3.6% 1,928 2,127 753 791 6.6% 6.5% 9,680 10,067 Piyasa Tahminleri 2015 2016 7.8% 6.9% 3.0% 3.5% 7.4% 7.1% 10.12% 2.86 2.71 10.16% 2.85 2.86 2.56 2.69 2.90 3.05 2.73 1.13 2.87 1.13 1.06 1.06 31.7 4.2% 38.0 4.8% 39.0 4.9% 41.7 5.2% 33.4% 77.7 11.4% 1.4% -1.4% 62 32.5% 78.6 11.6% 1.5% -0.9% 69 10.3% 10.1% -1.6% 61 -1.9% 66 Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 7 ayrışmasını engellemeye odaklanan bir ekonomi politikası yaklaşımı izlenebilseydi kamu borç stokundaki artış hesaplamalarımıza göre 23 milyar TL daha az olacaktı. 2015’in tamamı için 21 milyar TL bütçe açığı öngörüldüğü dikkate alındığında, kamu maliyesine yeni bir bakış açısı getirilmesinin aciliyeti daha net bir şekilde gözlenmektedir. Benzer şekilde para politikasında da zaman kaybetmeksizin normalleştirmeye başlanarak daha dar bir faiz koridoru ile yeniden kredibilite tesis edilmeye odaklanılması, eş zamanlı olarak kademeli bir şekilde faiz dışı araçlarla büyümeye destek verilmesi gerektiğini düşünüyoruz. Merkez Bankası’ndan aldığımız sinyaller ise ABD Merkez Bankası faiz artırana kadar zaman kazanılmaya çalışılacağı yönünde. Bu doğrultuda makroihtiyati genişlemenin 2016’ya sarkabileceğini, TL’deki süregelen stres nedeniyle zaman kazanma çabasının ise önümüzdeki dönemde 27 Ocak 2014 tarihinde yapılan geç kalınmış ve yüksek tutarlı faiz artırımında olduğu gibi daha maliyetli olabileceğini düşünüyoruz. Bankacılık Sektörü: Kârlılık performansında aşağı yönlü trend devam ediyor… Kredi ve mevduat faizleri piyasa faizlerindeki artışa bağlı olarak kademeli artış trendi içerisinde. 2015 yılının ilk çeyreğinde düşen emtia fiyatlarının oluşturduğu olumlu büyüme ve enflasyon beklentileri faizlerde aşağı yönlü hareketi desteklerken TL’de de daha olumlu bir beklenti yaratmıştı. Ancak yılın ilk çeyreğinin ortalarına doğru artan politik gerilim ve küresel belirsizliklere bağlı olarak TL varlıklar üzerinde satış baskısının artması daha sonrasında da seçim belirsizliğinin riskleri daha belirgin hale getirmesi sonrasında ise hem kredi hem de mevduat faizlerinde yukarı yönlü hareket gözledik. Bono faizlerinin artan risk 19 Kredi, Mevduat ve Piyasa Faizleri (%) 17 15 13 11 9 7 5 3 primleri ile birlikte %10’un üzerine çıkması sonrasında ise Faiz Koridoru TCMB Efektif Fonalama Faizi özellikle fonlama maliyetlerinde önemli artışlar görüldü. Benchmark Bono Faizi Ticari İhtiyaç 1 aya kadar vadeli Mevduat Nitekim haftalık veriler göz önüne alındığında, 2015 3 aya kadar vadeli Mevduat Eylül’ün ikinci haftası itibariyle mevduat faizleri seçim öncesine kıyasla ortalamada 60 baz puana yakın artarken, ticari kredi faizleri ise aynı dönemde 50-60 baz puan arası yükselmiş durumda. Yılın geri kalanında ise artan riskler ve bozulan enflasyon görünümüne karşın TCMB’nin faiz artırımı konusunda daha temkinli yaklaşımını sürdürmesi ve seçim sonrası dönemde TL varlıklara yönelik ilginin bir miktar artması beklentimizle paralel olarak yılın geri kalanında TL kredi ve mevduat faizlerinin genel olarak bu seviyelerde kalmasını bekliyoruz. Kredi büyümesinde seçim sonrası oluşan belirsizliğin etkisiyle düşüş söz konusu. Yılın ilk yarısında yaşanan durgunluğun ardından seçim sonrası oluşan belirsizlik ortamı nedeniyle kredi talebinde de Haziran ayından bu yana önemli bir yavaşlama söz konusu. Toplam kredilerin kur etkisinden arındırılmış yıllık büyüme hızı 5 Haziran 2015 değeri olan %18,7’den Eylül’ün ikinci haftası itibariyle %16.8’e gerilerken, nominal kredilerin yıllık büyüme Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 8 Yıllık Kredi Büyümesi hızı ise TL’deki hızlı değer kaybının YP cinsinden kredilerin 38.0% nominal değerini artırması nedeniyle %28 seviyelerinde. 33.0% Kur etkisinden arındırılmış toplam kredilerin büyüme ivmesi (13 haftalık büyüme ortalamasının yıllıklandırılması 28.0% sonucu elde edilen veri) ise 5 Haziran—11 Eylül arasında 23.0% yıllık %20’den %8,9’a gerilemiş durumda ki bu değer Ekim 18.0% 2009’dan bu yana en düşük kredi büyüme ivmesine işaret ediyor. Daha önceki beklentimiz olan %21 nominal kredi 13.0% büyüme tahminimizi halen koruyor olsak da, nominal 8.0% büyümenin büyük bir kısmının TL’deki değer kaybı nedeniyle YP cinsinden kredilerden kaynaklanacağını düşünüyoruz. Ticari kredilerin tüm segmentlerinde yavaşlama yaşanırken, bu trendin politik risklerde önemli bir azalma yaşanana kadar devam etmesini bekliyoruz. 28% 17% 9% Kur Etkisinden Arındırılmış Kur etkisinden arındırılmamış Kur Etkisinden Arınmış Kredi İvmesi Ticari Krediler (Kur etkisinden arındırılmış, Yıllıklandırılmış haftalık değişimlerin 13 haftalık ort.) 30% 25% Ticari kredilerin KOBİ kredileri dahil tüm segmentlerinde 20% seçimden bu yana önemli bir yavaşlama söz konusu. Ticari 15% kredi yıllık büyümesi seçimden bu yana nominal bazda % 10% 2007-2014 ortalaması 33,2’de yatay seyrederken, kur etkisinden arındırılmış 2014 5% yıllık ticari kredi büyümesi ise %23,5’den %21,3’e geriledi. 2015 0% Aynı dönemde kur etkisinden arındırılmış ticari kredi 1 6 11 16 21 26 31 36 41 46 51 Hafta büyüme ivmesi ise iç talepteki yavaşlamaya bağlı olarak % 23’den %11,9’a düşmüş durumda. Bu kapsamda, nominal ticari kredi büyümesi tahminimizi %25’den sınırlı yukarı yönlü %27’ye revize ederken, büyümenin önemli bir kısmının TL’deki değer kaybı kaynaklı olarak YP kredilerden kaynaklanacağını düşünüyoruz. Tüketici kredileri büyümesi seçimden bu yana yavaşlarken yılın geri kalanında da bu zayıf performansın devam etmesini öngörüyoruz. Tüketici kredileri, tüketici güveninde yaşanan düşüş ve oluşan belirsizlik ortamında yılın ilk yarısında yakaladığı olumlu ivmeyi hızla kaybederek önemli oranda yavaşladı. Kredi kartı alacaklarında ise geçen yıl yaşanan hızlı daralma sonrasında bu yıl beklentilerimize paralel görece daha pozitif bir performans sergilerken, son dönemde mevsimsel faktörler ve iç talepte yaşanan 40% 35% 30% Tüketici Kredileri (Yıllıklandırılmış, haftalık değişimlerin 13 haftalık ort. ) 2007-2014 ortalaması 2014 2015 25% 20% 15% 10% 5% 0% 1 4 7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52 durgunluğun etkisiyle bir miktar yavaşlama gözleniyor. Hafta Seçim sonrası dönemde tüketici kredisi büyüme ivmesi % 14,8’den %6,9’a kadar gerilerken, kredi kartlarının büyüme ivmesi mevsimsel faktörlerin de etkisiyle %10,3’den %10,7’ye sınırlı yükseldi. Bireysel kredilerdeki zayıflığın yılın geri kalanında da süreceği beklentisiyle bireysel kredi büyüme tahminimizi %12’den %7’ye düşürüyoruz. Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 9 Kredi Türleri için TGA Oranları 9.0% 7.7% 7.0% 6.0% 5.0% 4.0% 3.0% 3.04% 2.90% 2.0% 2.41% 2.85% 1.0% TGA Oranı Tüketici TGA Bireysel Kredi Kart TGA Tak. Tic. TGA 201512 201509 201508 201507 201506 201503 201412 201409 201406 201403 201312 201309 201306 201303 201212 201209 201206 0.0% 201203 büyümeye devam etmesinin de etkisiyle sektörün aktif kalitesinde önemli bir bozulma şu ana kadar görülmedi ve sektörün TGA rasyosu %2,9 ile halen birçok ülkeye kıyasla oldukça düşük oranda. Kredi türleri bazında baktığımızda yılın özellikle ilk yarısında bireysel kredilerden kaynaklı TGA’larda önemli bir artış gözlenirken, bankalar özellikle ilk 8 ayda önemli miktarda TGA’ya düşmüş bireysel kredi satışı gerçekleştirdi. Ticari kredilerden kaynaklı TGA’lardaki artış daha mutedil olmakla birlikte, hem iç talepteki yavaşlama hem de TL’deki aşırı değer kaybının 8.0% 201112 Aktif kalitesindeki bozulma halen sınırlı olsa da, TL’deki aşırı değer kaybı aktif kalitesinde bozulma riskini artırıyor. Yüksek belirsizlik ortamı ve TL’deki hızlı değer kaybına rağmen ekonominin potansiyelin altında da olsa Diğer Ticari TGA önümüzdeki günlerde şirketlerin de geri ödeme kapasitelerini etkileyebileceğini ve ticari kredilerden kaynaklı TGA’larda hızlanma görülebileceğini düşünüyoruz. Bu kapsamda, TGA tahminimizi ise 2015 yıl sonu için %2,9’dan %3,2’ye çıkarıyoruz. 2.0% Ağustos 2015 NFM: 4.25% ROA: 1.15% ROE: 10.3% Risk Maliyeti: 1.17% 1.8% 1.6% ROA Risk Maliyeti NFM (sağ ek.) 1.4% 4.8% 4.6% 4.4% 1.2% 201508 201507 201506 201503 201412 201409 201406 201403 201312 201309 201306 201303 4.0% 5.0% Temmuz 2014 NFM: 4.2% ROA: 1.2% ROE: 10.9% Risk Maliyeti: 1.2% 4.8% 4.6% ROA Risk Maliyeti NFM (sağ ek.) 4.4% 4.2% 201507 201506 201503 201412 201409 201406 201403 201312 201309 201306 201303 4.0% 201212 iyileşme yaşarken, geçen yılın ilk yarısının hızla yükselen faiz 1.0% oranları nedeniyle oldukça kötü performans gösterilen bir dönem olması nedeniyle artışta baz etkisinin de önemli 2.0% katkısı var. Ancak, 2015 yılının Mart ayından bu yana piyasa 1.8% faizlerinde yaşanan yükselişin hem mevduat hem de kredi faizlerine yansıması nedeniyle net faiz marjındaki 1.6% toparlanmanın sonuna gelindiğini ve önümüzdeki dönemde 1.4% NFM’de bir miktar geri çekilme yaşanacağını düşünüyoruz. Ayrıca, yılın ilk 8 ayında TGA’larda yıllık %30’lara yaklaşan artış 1.2% hızı TGA karşılık giderlerinin de %26 artmasına neden olurken, 1.0% 4.2% 201212 Karlılıkta yılın ilk yarısında geçen yıla kıyasla yaşanan toparlanmaya rağmen yılın ikinci yarısında aşağı yönlü riskler belirgin şekilde arttı. Yılın ilk yarısında sektör hem fonlama maliyetlerinin görece düşük kalması hem de TÜFE’ye endeksli kağıtların olumlu faiz getirileri sonrasında net faiz gelirlerinde geçen yılın aynı dönemine kıyasla önemli bir 5.0% Kârlılık Göstergeleri yeniden yapılandırılan kredilerde yaşanan artış ve bireysel kredilerin geçen yıla kıyasla daha olumlu seyretmesi ise özellikle genel karşılık giderlerinin artmasına neden oluyor. Bunların sonucunda Ağustos ayında geçen yılın aynı dönemine kıyasla net kâr azalışı %3 oldu. Geçen yılın ilk yarısının kârlılık anlamında oldukça kötü geçen bir dönem olduğunu düşündüğümüzde kârlılıktaki performansın bozulmaya devam ettiği görülürken, Özkaynak Riskler Artarken, Politika Tedbirleri Sınırlı Kalıyor… 2 Ekim 2015 Sayfa: 10 kârlılığı ise %10,3’e kadar gerilemiş durumda. Daha önce %7’ye yakın net kâr artışı ve %11’lik özkaynak karlılığı tahminlerimizi ise; hem fonlama maliyetinde 3. çeyrekte yaşanan artış nedeniyle hem de TGA karşılık giderlerinin yılın geri kalanında hızlanacağı beklentimizle aşağı yönlü revize ediyoruz. Bu kapsamda 2015 yılında net kârın 2014’e kıyasla %2 düşmesini ve özkaynak kârlılığının ise %9,9’a kadar gerilemesini bekliyoruz. 2013 2014 1Ç.2015 2Ç.2015 3Ç.2015 4Ç.2015 Bilanço Kalemleri (Yıllık Büyüme) Ticari Krediler 35% 24% 28% 30% 31% 27% Bireysel Krediler 25% 7% 10% 11% 12% 7% Toplam Krediler 32% 18% 22% 27% 26% 21% Menkul Kıymetler Portfoyü 6% 5% 5% 8% 10% 10% YP Mevduatlar 40% 11% 12% 20% 26% 25% TL Mevduatlar 14% 11% 14% 12% 9% 8% Toplam Mevduatlar 23% 11% 16% 15% 15% 15% Özkaynaklar 7% 20% 17% 14% 14% 10% Toplam Aktifler 26% 15% 18% 21% 25% 23% Gelir Tablosu (Yıllık Büyüme) Net Kâr 5% 0% 15% 10% -1% -2% Faiz Oranları (Çeyreklik Ortalama) Ticari Kredi Faizi 11.0% 12.8% 12.8% 13.3% 14.3% 14.6% İhtiyaç Kredisi Faizi 13.7% 14.7% 14.8% 15.3% 15.6% 15.4% Konut Kredisi Faizi 10.7% 10.9% 10.9% 11.4% 12.6% 12.5% 1 Aya Kadar Vadeli Mevduat Faizi 6.8% 8.3% 8.5% 9.0% 9.4% 9.5% 3 Aya Kadar Vadeli Mevduat Faizi 8.5% 9.6% 9.7% 10.2% 10.7% 10.9% Önemli Rasyolar ROE 13.0% 11.6% 11.5% 11.4% 10.3% 9.9% ROA 1.5% 1.3% 1.3% 1.3% 1.1% 1.1% NFM 4.4% 4.2% 4.2% 4.2% 4.0% 3.9% TGA Oranı 2.8% 2.8% 2.8% 2.8% 3.0% 3.2% Risk Maliyeti 1.1% 1.2% 1.2% 1.2% 1.2% 1.1% Kredi/Mevduat 111% 118% 122% 124% 126.9% 124.9% SYR 15.4% 16.3% 15.5% 15.4% 14.7% 14.9% *Bütün Faiz Dışı Giderler Maliyetin içine dahil edilmiştir (dolayısıyla genel karşılık giderleri de maliyete dahil) Odeabank Ekonomik Araştırmalar ve Stratejik Planlama Levent 199, Büyükdere Cad. No:199 Kat : 39 34394 Şişli / İSTANBUL Telefon: 0212 304 87 42 Faks: 0212 304 84 45 Ali Kırali, Ekonomik Araştırmalar ve Stratejik Planlama Direktörü Erkan Dernek, Stratejik Planlama Grup Müdürü İnanç A. Sözer, Başekonomist Ferhat Yükseltürk, Stratejik Planlama Müdürü Ali.Kirali@Odeabank.com.tr Erkan.Dernek@Odeabank.com.tr Inanc.Sozer@Odeabank.com.tr Ferhat.Yukselturk@Odeabank.com.tr Burada belirtilen bilgiler, Odea Bankası A.Ş. tarafından, güvenilirliğine ve doğruluğuna inanılan kaynaklardan, okuyucuyu bilgilendirmek amacıyla derlenmiştir. Resmi kaynaklardan alınan bilgilere dayalı yapılan yorumlar ve tahminler, o tarihteki kanımızı yansıtmaktaysa da bu bilgiler, hiçbir şekilde yatırım danışmanlığı faaliyeti olarak değerlendirilemeyecektir. Söz konusu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin kullanılmasından doğabilecek zararlardan dolayı, Odea Bankası A.Ş. hiçbir sorumluluk kabul etmez. İşbu rapor içerisindeki bilgilere ait telif hakkı Bankamıza ait olup, üçüncü kişilerce izinsiz kullanılamaz, çoğaltılamaz veya kopyalanamaz.