haftalık bülten

advertisement

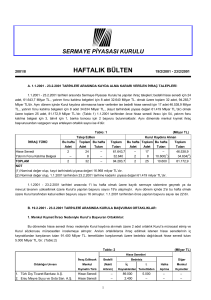

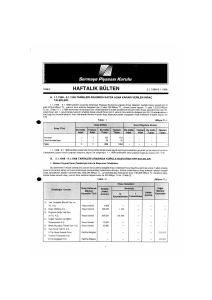

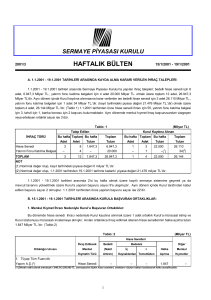

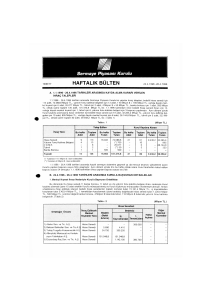

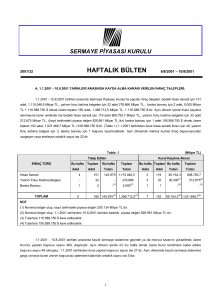

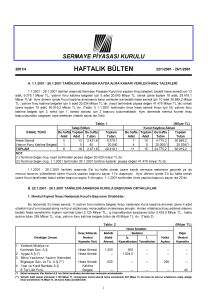

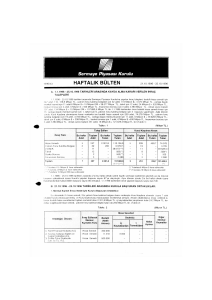

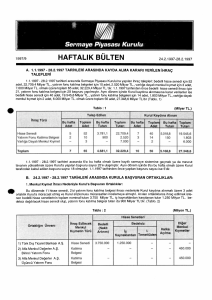

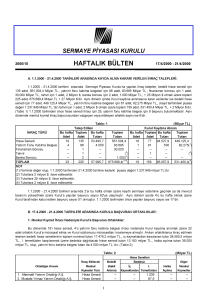

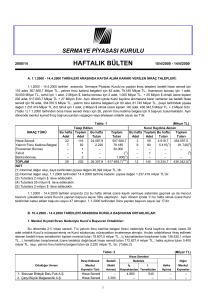

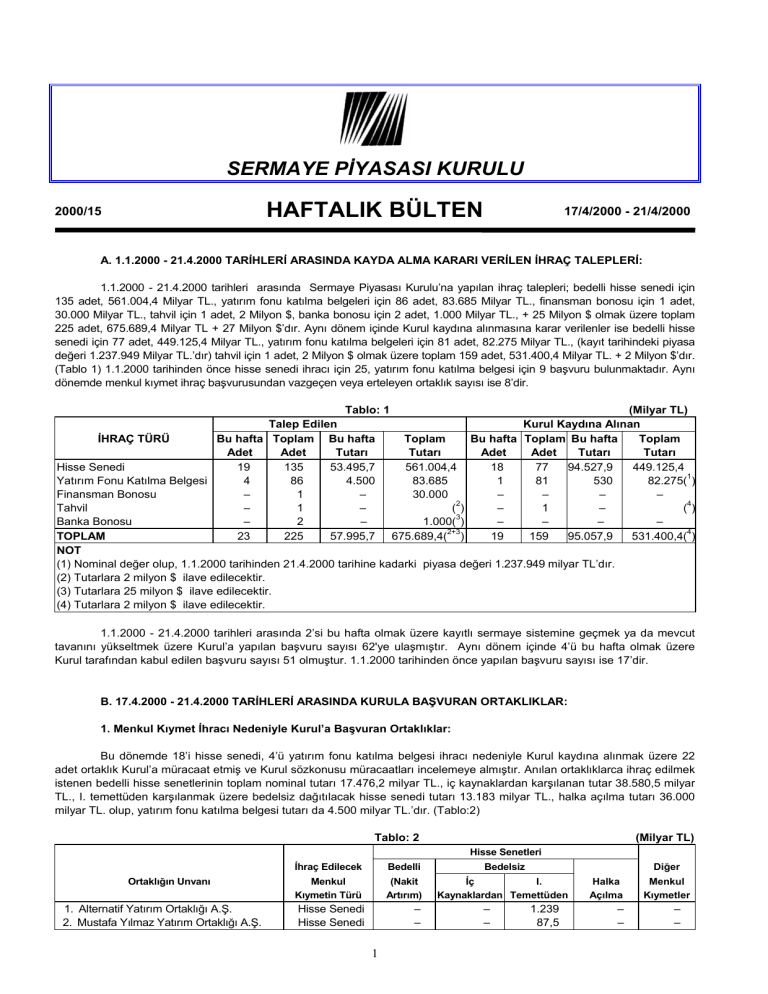

SERMAYE PİYASASI KURULU HAFTALIK BÜLTEN 2000/15 17/4/2000 - 21/4/2000 A. 1.1.2000 - 21.4.2000 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ: 1.1.2000 - 21.4.2000 tarihleri arasında Sermaye Piyasası Kurulu’na yapılan ihraç talepleri; bedelli hisse senedi için 135 adet, 561.004,4 Milyar TL., yatırım fonu katılma belgeleri için 86 adet, 83.685 Milyar TL., finansman bonosu için 1 adet, 30.000 Milyar TL., tahvil için 1 adet, 2 Milyon $, banka bonosu için 2 adet, 1.000 Milyar TL., + 25 Milyon $ olmak üzere toplam 225 adet, 675.689,4 Milyar TL + 27 Milyon $’dır. Aynı dönem içinde Kurul kaydına alınmasına karar verilenler ise bedelli hisse senedi için 77 adet, 449.125,4 Milyar TL., yatırım fonu katılma belgeleri için 81 adet, 82.275 Milyar TL., (kayıt tarihindeki piyasa değeri 1.237.949 Milyar TL.’dır) tahvil için 1 adet, 2 Milyon $ olmak üzere toplam 159 adet, 531.400,4 Milyar TL. + 2 Milyon $’dır. (Tablo 1) 1.1.2000 tarihinden önce hisse senedi ihracı için 25, yatırım fonu katılma belgesi için 9 başvuru bulunmaktadır. Aynı dönemde menkul kıymet ihraç başvurusundan vazgeçen veya erteleyen ortaklık sayısı ise 8’dir. Tablo: 1 (Milyar TL) Talep Edilen Kurul Kaydına Alınan İHRAÇ TÜRÜ Bu hafta Toplam Bu hafta Toplam Bu hafta Toplam Bu hafta Toplam Adet Adet Tutarı Tutarı Adet Adet Tutarı Tutarı Hisse Senedi 19 135 53.495,7 561.004,4 18 77 94.527,9 449.125,4 Yatırım Fonu Katılma Belgesi 4 86 4.500 83.685 1 81 530 82.275(1) Finansman Bonosu – 1 – 30.000 – – – – Tahvil – 1 – (2 ) – 1 – (4) 3 Banka Bonosu – 2 – 1.000( ) – – – – TOPLAM 23 225 57.995,7 675.689,4(2+3) 19 159 95.057,9 531.400,4(4) NOT (1) Nominal değer olup, 1.1.2000 tarihinden 21.4.2000 tarihine kadarki piyasa değeri 1.237.949 milyar TL’dır. (2) Tutarlara 2 milyon $ ilave edilecektir. (3) Tutarlara 25 milyon $ ilave edilecektir. (4) Tutarlara 2 milyon $ ilave edilecektir. 1.1.2000 - 21.4.2000 tarihleri arasında 2’si bu hafta olmak üzere kayıtlı sermaye sistemine geçmek ya da mevcut tavanını yükseltmek üzere Kurul’a yapılan başvuru sayısı 62'ye ulaşmıştır. Aynı dönem içinde 4’ü bu hafta olmak üzere Kurul tarafından kabul edilen başvuru sayısı 51 olmuştur. 1.1.2000 tarihinden önce yapılan başvuru sayısı ise 17’dir. B. 17.4.2000 - 21.4.2000 TARİHLERİ ARASINDA KURULA BAŞVURAN ORTAKLIKLAR: 1. Menkul Kıymet İhracı Nedeniyle Kurul’a Başvuran Ortaklıklar: Bu dönemde 18’i hisse senedi, 4’ü yatırım fonu katılma belgesi ihracı nedeniyle Kurul kaydına alınmak üzere 22 adet ortaklık Kurul’a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. Anılan ortaklıklarca ihraç edilmek istenen bedelli hisse senetlerinin toplam nominal tutarı 17.476,2 milyar TL., iç kaynaklardan karşılanan tutar 38.580,5 milyar TL., I. temettüden karşılanmak üzere bedelsiz dağıtılacak hisse senedi tutarı 13.183 milyar TL., halka açılma tutarı 36.000 milyar TL. olup, yatırım fonu katılma belgesi tutarı da 4.500 milyar TL.’dır. (Tablo:2) Tablo: 2 (Milyar TL) Hisse Senetleri Ortaklığın Unvanı 1. Alternatif Yatırım Ortaklığı A.Ş. 2. Mustafa Yılmaz Yatırım Ortaklığı A.Ş. İhraç Edilecek Bedelli Bedelsiz Menkul Kıymetin Türü (Nakit Artırım) İç I. Kaynaklardan Temettüden Hisse Senedi Hisse Senedi – – 1 – – Diğer 1.239 87,5 Halka Açılma – – Menkul Kıymetler – – Tablo: 2 (Devamı) (Milyar TL) Hisse Senetleri Ortaklığın Unvanı 3. Atlantis Yatırım Ortaklığı A.Ş. 4. Alarko Gayrimenkul Yatırım Ortaklığı A.Ş. 5. Vakıf Risk Sermayesi Yatırım Ortaklığı A.Ş.(1) 6. Asil Çelik San. ve Tic. A.Ş. 7. Meray Yağ Sanayi Tic. A.Ş. 8. Yapı Kredi Finansal Kiralama A.O. 9. Egs Egeser Giyim San. İç ve Dış Tic.A.Ş. 10. Çanakkale Seramik Fabri. .A.Ş.(2) 11. Aygaz A.Ş. 12. Vakıf Finansal Kiralama A.Ş. 13. Deniz Kılavuzluk A.Ş. 14. Turkcell İletişim Hizmetleri A.Ş.(3) 15. Alfa Menkul Değerler A.Ş. 16. Taşkopsan Nakliyat ve Petrol Ürünleri Tic. San. A.Ş. 17. Mardin Çimento Sanayii ve Tic. A.Ş. 18. İhlas Holding A.Ş. 19. Oyak Menkul Değerler A.Ş. A Tipi Değişken Fon 20. Sınai Yatırım Bankası A.Ş. A Tipi Karma Fon 21. Sınai Yatırım Bankası A.Ş. B Tipi Karma Fon 22. Ata Yatırım Menkul Kıymetler A.Ş. A Tipi İMKB Ulusal 50 Endeksi Fonu (1) (2) (3) İhraç Edilecek Bedelli Menkul (Nakit Bedelsiz Diğer Kıymetin Türü Artırım) Hisse Senedi Hisse Senedi – – – 625 112,5 – – – – – Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi Hisse Senedi 250 14.525 61,2 – 2.310 – – – 30 – – – 5.380 – – 1.155 16.900 5.000 – 215 – – – – – 5.706 – – 5.000 538 – – 500 – – – – – – – – – 36.000 – – – – – – – – – – – – Hisse Senedi Hisse Senedi Hisse Senedi Katılma Belgesi Katılma Belgesi Katılma Belgesi Katılma Belgesi 300 – – – 2.051,5 7.254 – – – – – – – – – – – – – 2.000 – – – – 750 – – – – 750 – – – – 1.000 İç I. Kaynaklardan Temettüden Halka Menkul Açılma Kıymetler 187,5 milyar TL.’lık kısmı ortakların rüçhan hakları kısıtlanarak halka arzedilecektir. Şirket sermayesi, Kalebodur Seramik Sanayi A.Ş.’ni devralması suretiyle birleşmesi nedeniyle artırılmaktadır. Şirketin sermayesini temsil eden hisse senetlerinden 36 trilyon TL.’lık kısmı ortakları tarafından yurtiçinde ve yurtdışında halka arzedilecektir. 2. İMKB’de Hisse Senetleri İşlem Gören Ortaklıkların; Kurul Kaydında Bulunmayan Hisse Senetlerinin, Borsa’da Satışı Nedeniyle Kurula Başvuran Ortaklar: Bu hafta içinde, hisse senetleri İMKB’de işlem gören 1 ortaklığın, ortağı tarafından portföyünde bulunan hisse senetlerinin Kurul kaydına alınması için Kurula müracaat edilmiş ve Kurul sözkonusu müracaatı incelemeye almıştır. Kurul kaydına alınması istenen hisse senetlerinin toplam nominal tutarı 19,5 Milyar TL’dir. (Tablo: 3) Ortaklığın Unvanı 1. Gedik Yatırım Ortaklığı A.Ş. Tablo: 3 Ortağın Adı Soyadı/ Unvanı Erhan Topaç (Milyar TL) Kayda Alınması Talep Edilen Hisse Senedi Tutarı 19,5 3. Kayıtlı Sermaye Sistemine Geçmek veya Tavan Yükseltmek Amacıyla Kurula Başvuran Ortaklıklar: Bu hafta içinde 2 ortaklık kayıtlı sermaye sistemine geçmek amacıyla Kurul’a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. (Tablo: 4) Ortaklığın Unvanı 1. Cıngıllı Holding A.Ş. 2. Bayraklı Boya ve Vernik Sanayii A.Ş. Tablo: 4 Önceki Kayıtlı Sermaye Tavanı – – 2 Yeni Kayıtlı Sermaye Tavanı 27.000 25.000 (Milyar TL) Ödenmiş veya Çıkarılmış Sermayesi 8.000 4.111 4. Menkul Kıymet İhraç Başvuruları Ertelenen veya İşlemden Kaldırılan Ortaklıklar: Bu hafta içinde 1 ortaklığın menkul kıymet ihraç başvurusu işlemden kaldırılmıştır. (Tablo 5) Tablo: 5 (Milyar TL.) Hisse Senetleri Ortaklığın Unvanı Başvuru Menkul Bedelli Tarihi Kıymetin (Nakit Türü Artırım) Hisse Senedi 1.000 Bedelsiz İç Diğer I. Kaynaklardan Temettüden Halka Menkul Açılma Kıymetler – – 1. Derimod Konfeksiyon Ayakkabı Deri San. ve Tic. A.Ş. 28.7.1999 500 – C. 17.4.2000 - 21.4.2000 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ: 1. Hisse Senedi İhracı İçin Kurul Kaydına Alınmalar: Kurul tarafından bu hafta içinde 14 ortaklığın 91.714,7 Milyar TL. bedelli, 269.920,1 Milyar TL. iç kaynaklardan, 274.084,9 Milyar TL.’sı ise temettüden karşılanmak üzere bedelsiz hisse senedinin Kurul kaydına alınma talebi kabul edilmiştir. (Tablo: 6) Tablo: 6 (Milyar TL) Ödenmiş veya Kayıtlı Ortaklığın Unvanı İhraç Edilecek Nominal Tutar Çıkarılmış Sermayesi Sermaye Tavanı Bedelli Eski Yeni (Nakit Artırım) 1. Ak Yatırım Ortaklığı A.Ş. 2. İş Gayrimenkul Yatırım Ortaklığı A.Ş. Bedelsiz İç Kaynaklardan Temettüden 6.000 1.000 6.000 2.500 2.500 – 500.000 70.000 91.000 10.500 10.272 228 4.860 540 3. Borusan Birleşik Boru Fabrikaları A.Ş. – 900 6.300 – 650.000 279.399 558.964 72.686,9 206.878,1 – 5. Bolu Çimento Sanayii A.Ş. 20.000 14.667 24.787,5 – 6.535,6 3.584,9 6. Aksa Akrilik Kimya San. A.Ş. 40.000 9.931 17.380 – – 7.449 1.200.000 250.000 500.000 – 30.000 220.000 268,6 2.000 1.048 683,4 – 300 7,2 252 108,8 64 – 10.000 250 5.000 4.750 – – Sigorta Şirketi 80.000 12.000 30.000 – 3.600 14.400 12. Alternatifbank A.Ş. 20.000 14.900 44.700 – 2.567 27.233 35 805 121 649 – 3.922 5.883 – 1.311 650 4. Türkiye İş Bankası A.Ş. 7. Akbank T.A.Ş. 8. Odöksan Osmaneli Döküm Sanayi ve Ticaret A.Ş. – 9. Karsusan Karadeniz Su Ürünleri Sanayi A.Ş. 10. Sabah Pazarlama A.Ş. – 11. Anadolu Anonim Türk 13. Logo-Yazılım San. ve Tic. A.Ş.(*) – 14. İhlas Gayrimenkul Yatırım Ortaklığı A.Ş. 10.000 (*) Nakit olarak artırılan sermayeyi temsil eden hisse senetleri mevcut ortakların rüçhan hakları kısıtlanarak halka arzedilecektir. 3 2. Kayıtlı Sermaye Sistemine Geçme veya Tavan Yükseltme: Kurul bu hafta içinde 4 ortaklığın kayıtlı sermaye tavanını yükseltme talebini uygun görmüştür. (Tablo 7) Tablo: 7 Ortaklığın Unvanı 1. 2. 3. 4. (1) (2) (3) (4) (Milyar TL) Önceki Kayıtlı Sermaye Tavanı Okan Tekstil Sanayi ve Ticaret A.Ş. (1) Aktif Finans Factoring Hizmetleri A.Ş. (2) Vakıf Menkul Kıymetler Yatırım Ortaklığı A.Ş.(3) EGS Gayrimenkul Yatırım Ortaklığı A.Ş.(4) Yeni Kayıtlı Sermaye Tavanı 1.800 5.000 500 10.000 Ödenmiş veya Çıkarılmış Sermayesi 18.000 25.000 5.000 75.000 1.200 4.999,7 500 10.000 Şirket tarafından 2000 yılında 2.400 milyar TL. bedelli, 2.400 milyar TL. bedelsiz, 2001 yılında 6 trilyon TL bedelli, 6 trilyon TL bedelsiz sermaye artırımı öngörülmektedir. Şirket tarafından 2000 yılında 1.300 milyar TL. bedelli 3.699,9 milyar TL. bedelsiz, 2001 yılında 4.634,8 milyar TL. bedelli, 3.959,3 milyar TL. bedelsiz, 2002 yılında 6.223,4 milyar TL. bedelsiz sermaye artırımı öngörülmektedir. Şirket, 2000 yılında 1,5 trilyon TL.’lık 2001 yılında 1,2 trilyon TL.’lık, 2002 yılında 1,8 trilyon TL.’lık temettüden karşılanmak üzere bedelsiz sermaye artırımı öngörmektedir. Şirket, 2000 yılında 35 trilyon TL., 2001 yılında 10 trilyon TL. 2002 yılında 20 trilyon TL.’lık bedelsiz sermaye artırımı örgörmektedir. 3. Halka Açılan Ortaklıklar: Kurul tarafından bu hafta içinde 1 ortaklığın halka arz edilecek mevcut hisselerinin 1 ortaklığında sermaye artırımı nedeniyle ihraç edilecek hisse senetlerinin kayda alma talebi uygun görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 2.933,5 Milyar TL.’dır. (Tablo: 8) Tablo: 8 Ortaklığın Unvanı Halka Açılmanın Türü ve Bir Payın Nominal Değer Üzerinden Tutarı Ortaklıkça Aracılık Yüklenimini Yapan Kuruluşlar Mevcut Hisselerin Sermaye Belirlenen Satışı Artırımı Satış Fiyatı (Milyar TL) (Milyar TL) (TL) 1. Logo Yazılım San. ve Tic. A.Ş.(*) Ata Yatırım – 121 29.000 Menkul Kıymetler A.Ş. liderliğinde oluşan konsorsiyum 2. Batısöke Söke Çimento San. T.A.Ş.(**) Garanti Yatırım 2.812,5 4.500 – Menkul Kıymetler A.Ş. liderliğinde oluşan konsorsiyum (*) Mevcut ortakların rüçhan hakları kısıtlanarak halka arzedilecektir. (**) Batıçim Batı Anadolu Çimento Sanayi A.Ş.’nin portföyünden halka arzedilecektir. 4. İMKB’de Hisse Senetleri İşlem Gören Ortaklıkların; Kurul Kaydında Bulunmayan Hisse Senetlerinin, Borsa’da Satışı İçin Kayda Alınmalar: Bu hafta içinde 3 ortaklığın, ortakları tarafından portföylerinde bulunan hisse senetlerinin Kurul kaydına alınma talebi uygun görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 0,74 Milyar TL.’dir. (Tablo 9) Tablo: 9 Ortaklığın Unvanı Ortağın Adı Soyadı/Unvanı (Milyar TL) Kayda Alınan Tutar 1. Net Holding A.Ş. Net Turizm Tic. ve San. A.ş. 0,047 2. Aksa Akrilik Kimya San. A.Ş. Pensoy Holding A.Ş. 0,437 3. Yünsa Yünlü San. ve Tic. A.Ş. Akhayat Sigorta A.Ş. 0,256 4 5. Yatırım Fonu Katılma Belgesi İhracı Nedeniyle Kurul Kaydına Alınmalar: Kurul bu hafta 1 ortaklık tarafından kurulan 1 adet yatırım fonunun katılma belgelerinin Kurul kaydına alınmasını uygun görmüştür. Kayda alınan katılma belgelerinin toplam nominal tutarı 530 Milyar TL.’dir. (Tablo 10) Tablo: 10 Ortaklığın Unvanı Fon Tutarı Pay Sayısı Portföy Yapısı (Milyar TL) (Milyon) (%) 1. Yapı Kredi Yatırım Menkul Değerler A.Ş. B Tipi Değişken Fonu 530 53 Ters Repo 100 D. ÖZEL DURUMLAR 1) Hisse senetleri İMKB’nda işlem görmeyen Asil Çelik Sanayi ve Ticaret A.Ş. ile ilgili olarak T.C. Başbakanlık Özelleştirme İdaresi Başkanlığı’ndan alınan açıklama aşağıdadır: “ İdaremizin Asil Çelik Sanayi ve Ticaret A.Ş.’nde sahip olduğu % 93,38 oranındaki hissesinin blok olarak “satış” yöntemi ile 24.11.1994 tarihli ve 4046 sayılı “Özelleştirme Uygulamalarının Düzenlenmesine ve Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanun” hükümleri çerçevesinde özelleştirilmesi amacıyla İdaremizce ihaleye çıkılacaktır. Bu amaçla ihale ilanları Nisan 2000 içerisinde basın yayın organlarında yayınlanacaktır.” 2) Çimhol Çimento ve Yan Mamulleri Sanayi Holding A.Ş. (Çimhol)’nin Işıklar İnşaat Malzemeleri Sanayi ve Ticaret A.Ş. (Şirket)’nin sermayesinin % 69,84’lük kısmını temsil eden 473.225.108.000 TL. nominal değerdeki hisse senetlerini satınalması nedeniyle Şirket’in yönetim hakimiyetinde değişiklik olmaması sebebiyle Şirket’in diğer ortaklarına çağrıda bulunma yükümlülüğünden muaf tutulmasına karar verilmiştir. 3) Orma-Orman Mahsülleri İntegre Sanayi ve Ticaret A.Ş.’nin (Orma) sermayesinin % 19,05’lik kısmını temsil eden 242 milyar TL nominal değerli hisse senetlerinin Göl Yatırım Holding A.Ş.’ne satılması nedeniyle Orma’nın yönetim hakimiyetinde değişiklik olmaması sebebiyle Göl Yatırım Holding A.Ş.’nin Orma’nın diğer ortaklarına çağrıda bulunma yükümlülüğünden muaf tutulmasına karar verilmiştir. 4) Özmetin Kavasoğlu’nun Kuştur Kuşadası Turizm Endüstrisi A.Ş.’nin diğer ortaklarına ait hisse senetlerini Kurulumuzun Seri: IV, No: 8 “Halka Açık Anonim Ortaklıklar Genel Kurullarında Vekaleten Oy Kullanılmasına ve Çağrı Yoluyla Vekalet veya Hisse Senedi Toplanmasına İlişkin Esaslar Tebliği”nin Seri: IV, No: 21 sayılı Tebliğ ile değişik 17’nci maddesi kapsamında satın almak için çağrıda bulunma talebinin olumlu karşılanmasına ve ilgilinin satınalma süresinin bitiş tarihini izleyen bir hafta içinde alım işlemleri ve hisse senetleri toplanan ortaklığın son sermaye dağılımı ve yönetim durumu hakkında Kurulumuza bilgi vermesi gerektiği hususunda bilgilendirilmesine karar verilmiştir. 5) Türkiye Kalkınma Bankası A.Ş. A Tipi Değişken Fonu’nun tutarının 25 milyar TL.’dan 50 milyar Tl.’na artırılması nedeniyle yapılacak içtüzük değişikliğinin onaylanmasına karar verilmiştir. 6) Türkiye Kalkınma Bankası A.Ş. B Tipi Değişken Fonu’nun tutarının 5 milyar TL.’dan 10 milyar TL.’na artırılması nedeniyle yapılacak içtüzük değişikliğinin onaylanmasına karar verilmiştir. 7) Finans Yatırım Menkul Değerler A.Ş.’nin sermayesinin 2 trilyon TL.’dan 5 trilyon TL.’na artırılması nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiş olup, bu artırım sırasında ortaklık yapısı değişikliği bulunmamaktadır. 5 8) Turkish Menkul Değerler A.Ş.’nin sermayesinin 520 milyar TL.’dan 758.025.536.949 TL.’na artırılması nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiş olup, bu artırım sırasında ortaklık yapısı değişikliği bulunmamaktadır. 9) Garanti Yatırım Menkul Kıymetler A.Ş.’nin karın dağıtımına ilişkin anasözleşmesindeki değişikliğin onaylanmasına karar verilmiştir. 10) Ulus Menkul Değerler A.Ş. (Aracı Kurum) Eskişehir Acentası (Acenta) müşterilerinin kayıtlarda bulunmayan alacaklarının ve bu alacakların Aracı Kurum’un mali durumuna etkilerinin tespiti, acenta ile Aracı Kurum’un işlemlerinin Sermaye Piyasası Kanunu ve ilgili mevzuat çerçevesinde değerlendirilmesi ve bu faaliyetlerle ilgili Aracı Kurum ve Acenta’nın sorumluluğunun incelenmesi ile ilgili olarak; a) Müşteri emanetlerinin ilgililerinin izni olmadan sarfedilmesi fiiline ilişkin olarak; Aracı Kurum’un Konya şube müdürü olmasına rağmen acentada gayriresmi olarak çalıştığı tespit edilen Lütfi Uzcan hakkında Türk Ceza Kanunu’nun (TCK) 508 ve 510’uncu maddeleri uyarınca, bu fiile yardımcı olan Acenta sahibi Kazım Ayar hakkında TCK’nun 64’üncü maddesi, Acenta çalışanları Kadir Ayar ve Lütfi Yapıcı hakkında ise TCK’nun 65’inci maddesi uyarınca işlem yapılmak üzere Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, b) Acenta müşterilerinin paralarının sahte virman talimatları ve sahte imzalarla çekilmesi fiiline ilişkin olarak, Lütfi Uzcan hakkında TCK’nun özel evrakta sahtekarlık fiilini düzenleyen 345’inci maddesi kapsamında işlem yapılmak üzere Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, c) Lütfi Uzcan hakkında resmi evrakta sahtekarlık yapmak (gerçeğe aykırı belge düzenlemek) fiili nedeniyle TCK’nun 339, 342 ve 349’uncu madde hükümleri kapsamında işlem yapılmak üzere Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, d) Sahte belgelerin müşterilere para karşılığı verilmesi fiiline ilişkin olarak; Lütfi Uzcan hakkında sahte resmi evrak kullanarak dolandırıcılık fiilinden dolayı TCK’nun 503‘üncü maddesi hükmü kapsamında işlem yapılmak üzere Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, e) Lütfi Uzcan’ın hukuki olarak aracı kurumun Konya şube müdürü olması nedeniyle repo vaadiyle para topladığı kişilerin uğramış olduğu zararın tazmin edilmesine yönelik olarak; Aracı Kurum’un sözleşme imzalayarak hukuki bir ilişkiye girdiği kişilere karşı Borçlar Kanunu’nun “yardımcı kişilerin sorumluluğu”nu düzenleyen 100’üncü maddesi uyarınca, sözleşmesi olmadığı için hukuki bir ilişkiye girmediği kişilere karşı da Borçlar Kanunu’nun “istihdam edenin sorumluluğ”nu düzenleyen 55’inci maddesi uyarınca hukuki sorumluluğunun bulunduğuna, f) İbralaşılmayan 54 müşterinin alacak talepleri ile ilgili olarak Aracı Kurum’un, Eskişehir Acentası’nda gerçekleştirilen sermaye piyasası işlemleri ve repo işlemleri sebebiyle Kurulumuz Seri: V, No: 19 sayılı Tebliğinin 25’inci maddesi uyarınca sorumluluğunun bulunduğuna, bu çerçevede Acenta’da oluşan ve müşterilere ibraz edilen emanet giriş makbuzu, tahsilat makbuzu, Aracı Kurum kaydı ve banka dekontları dikkate alınarak; g) Aracı Kurum’un sorumlu tutulması gereken toplam alacak tutarının 15.02.2000 tarihli İMKB fiyatlarına göre 401 milyar TL olduğu ve bu tutarın Aracı Kurum’un borcu olarak dikkate alınması gerektiğine ve Ulus Menkul Değerler A.Ş.’nin müşterilerine ödemesi gereken tutarın (hisse senetlerinin aynen veya ödeme tarihindeki İMKB kapanış fiyatları üzerinden; hazine bonosu ve repo şeklindeki müşteri alacaklarının ise, vadesine kadarki süre için taraflar arasında vadesinde ödenmesi öngörülmüş tutar veya faiz oranına göre hesaplanacak tutar esas alınarak, vadesi dolanlar için vade tarihi ile ödeme tarihi arasındaki süre için hesaplanacak kanuni ticari faizi ile birlikte, ödeme tarihinde henüz vadesi dolmayanların ise, kanuni ticari faiz üzerinden iskonto edilerek düzeltilmiş tutarlarının) ödenmesi için Ulus Menkul Değerler A.Ş.’ne üç ay süre verilmesine ve bu süre sonunda durumunun yeniden değerlendirilmesine, h) Kalan 772 milyar TL.’lık müşteri alacak talebinin ise Aracı Kurum’un muhtemel borcu olarak dikkate alınmasına, bu çerçevede Aracı Kurum’un bu muhtemel borç için karşılık ayırması gerektiğine, bu yatırımcıların iadeli taahhütlü olarak ve 6 her halükarda ilan yoluyla Aracı Kurum’ca bilgilendirilmelerinin, bu ilan ve tebligattan itibaren üç ay içinde yatırımcıların talep ettikleri alacak için yargı yoluna gitmemeleri halinde Aracı Kurum’un karşılık ayrılmasına ilişkin durumunun yeniden değerlendirilmesine, i) Kurulumuzun Seri: V, No; 19 sayılı Tebliği’nin 57’nci maddesi uyarınca aynı Tebliğ’in 8/d maddesinde belirtilen iç kontrol ve denetim sistemi kuruluncaya kadar ve Sermaye Piyasası Kanunu’nun 4487 sayılı Kanun’la değişik 46/h maddesi uyarınca mali durumunu düzeltene kadar Aracı Kurum’un faaliyetlerinin geçici olarak durdurulması halinin devamına, ı) Aracı Kurum tarafından Kurulumuzun Seri: V, No: 6 sayılı Tebliği’nin 4’üncü maddesinde yer alan müşterilere her ay ekstre gönderilmesi yükümlülüğüne ilişkin olarak; Aracı Kurum’un sorumlu yöneticileri yönetim kurulu başkanı Mustafa Yılmaz ve yönetim kurulu üyesi Can Akkurt hakkında söz konusu yükümlülüğe aykırı davranmaları nedeniyle SPKn’na 4487 sayılı Kanunla eklenen 47/A maddesi uyarınca gerekli işlemlerin yapılmasına, karar verilmiştir. 11) Söksa Sinop Örme ve Konfeksiyon Sanayi ve Ticaret A.Ş.’nin; a) Kurulumuzun 14.12.1999 tarih ve 119 sayılı toplantısında alınan 1407 sayılı kararı uyarınca Şirket’in yönetim kurulu üyeleri Nevzat Sipahi, Hasan Safaltın, Cemil Cevdet Ergün ve Özkan Budak hakkında konuya ilişkin Kurul Kararı’nın alındığı tarihte yürürlükte bulanan 3794 sayılı Kanun’la değişik 2499 sayılı SPKn.’nun 47/B-4 maddesi kapsamında işlem yapılmak üzere aynı Kanun’un 49’uncu maddesi uyarınca ilgili Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, b) Şirket yöneticilerinin Türk Ticaret Kanunu ve Borçlar Kanunu uyarınca özen borçlarını gereği gibi yerine getirmemeleri nedeniyle, Şirket ortakları ve alacaklılarının Şirket adına, yöneticiler aleyhine dava açabilmelerini teminen, Şirket ortaklarının bilgilendirilmesi amacıyla konunun yapılacak ilk genel kurulun gündemine alınması için Şirket’in, Şirket yönetici ve denetçilerinin uyarılmasına ve yatırımcıların bilgilendirilmesi amacıyla konunun İMKB Bülteni’nde yayınlanması suretiyle kamuya duyurulmasına, karar verilmiştir. 12) Sembol Menkul Değerler Limited Şirketi’nin Kurulumuza yaptığı başvuru çerçevesinde yapılan inceleme sonucunda; a) Levent Gürel hakkında TCK’nun resmi evrakta sahtekarlık suçunu düzenleyen 342’nci maddesi kapsamında Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına, b) Mehmet Alp Öztürk hakkında TCK’nun dolandırıcılık suçunu düzenleyen 503‘üncü maddesi çerçevesinde Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına; Levent Gürel hakkında ise TCK’nun 503’üncü maddesi kapsamında yatırımcıların şikayeti üzerine dava açıldığından, Kurulumuzun açılan bu davaya müdahil olarak katılmasına, c) SPKn’nun 47/A-4 ve 49’uncu maddeleri çerçevesinde Levent Gürel ve Mehmet Alp Öztürk hakkında Cumhuriyet Savcılığı’na suç duyurusundu bulunulmasına, karar verilmiştir. 13) Gedik Yatırım Menkul Değerler A.Ş.’nin; a) Kurulumuzun halka arz tekniklerine ilişkin, Seri: VIII, No: 22 Sermaye Piyasası Araçlarının Halka Arzında Satış Yöntemlerine İlişkin Esaslar Tebliği (Seri: VIII, No: 22 Tebliğ)’nin genel amacına ve aracı kurumların sermaye piyasası araçları satışlarını izahname ve sirkülerde belirtilen satış koşullarına ve ilgili mevzuattaki diğer kurallara uygun gerçekleştirmekle yükümlü olduklarına ilişkin 8’inci maddesine aykırı olarak yatırımcıların kendi adlarına başkaları hesabına talepte bulunmalarına müsaade eden Aracı Kurum hakkında, 2499 sayılı SPKn’na 4487 sayılı Kanun’la eklenen madde 47/A uyarınca işlem yapılması gerekmekle birlikte, daha önce bu konuda uyarılmamış olan Aracı Kurum’un bundan böyle sermaye piyasası mevzuatına uyum konusunda gereken dikkat ve özenin gösterilmesini teminen uyarılmasına, 7 b) Kurulumuzun Seri: VIII, No: 22 Tebliğ’inin 4.1.1.1. maddesine aykırı olarak, halka arz sırasında yatırımcıların sözlü taleplerini kabul eden Aracı Kurum hakkında, bu sebeple yatırımcıların zarara uğramaları ve şikayette bulunmaları, yatırımcıların şikayet dilekçelerinde iddia edilen talep tutarları ve yatırımcıların mevcut talimatları ile hesaplarında gerçekleştirilen kayıtların birbirine uymaması nedenleriyle Aracı Kurum hakkında 2499 sayılı SPKn’na 4487 sayılı Kanun’la eklenen madde 47/A uyarınca işlem yapılmasına, c) Aracı Kurum’un şikayetçilere olan taahhütlerinin yerine getirilip getirilmediği hususu ile ilgili olarak Kurulumuza bilgi verilmesi yönünde uyarılmasına ayrıca şikayet sahibi yatırımcıların, yapılan tespitler ve genel hukuk hükümleri çerçevesinde adli yargı yoluna başvuru haklarının bulunduğu hususlarında bilgilendirilmelerine, karar verilmiştir. 14) Türkiye Sınai Kalkınma Bankası A.Ş. B Tipi Değişken Fonu’nun tutarının 150 milyar TL.’dan 450 milyar TL.’na artırılması nedeniyle yapılacak içtüzük değişikliğinin onaylanmasına karar verilmiştir. 15) Acıbadem Sağlık Hizmetleri ve Ticaret A.Ş.’nin esas sözleşmesinin Kurul kararı doğrultusunda tadiline izin verilmiştir. 16) SFC Entegre Orman Ürünleri Sanayi ve Ticaret A.Ş.’nin esas sözleşmesinin Kurul kararı doğrultusunda tadiline izin verilmiştir 17) TEB Yatırım Menkul Değerler A.Ş. A Tipi Hisse Senedi Fonu’nun tutarının 400 milyar TL.’dan 5,5 trilyon TL.’na artırılması nedeniyle yapılacak içtüzük değişikliğinin onaylanmasına karar verilmiştir. 18) TEB Yatırım Menkul Değerler A.Ş. B Tipi Tahvil ve Bono Fonu’nun 400 milyar TL.’dan 2,5 trilyon TL.’na artırılması nedeniyle yapılacak içtüzük değişikliğinin onaylanmasına karar verilmiştir. 19) Pınar Entegre Et ve Yem Sanayii A.Ş.’nin Pınar Un ve Tarım Ürünleri Sanayii A.Ş.’nin devralması suretiyle 11.1.1999 - 11.1.2000 dönemindeki ağırlıklı ortalama borsa fiyatları baz alınarak birleşme talebi, Kurulumuz tarafından kabul edilen Özsermaye yönteminin kullanıldığı yeni bir bilirkişi raporunun genel kurulda ortakların bilgisine sunulması kaydıyla kabul edilmiştir. 20) Çağdaş Menkul Menkul Değerler A.Ş.’nin sermaye artırımı nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiş olup, eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir. SERMAYE SERMAYE ARTIRIMINDAN ÖNCE ARTIRIMINDAN SONRA ORTAĞIN Pay Tutarı Pay Oranı Pay Tutarı Pay Oranı ADI SOYADI (Milyon TL) (%) (Milyon TL) (%) Karaca Berki Özmen 32.999.900 29,99991 47.999.900 29,9999375 M.H. Haluk Germirli 27.500.000 25,00000 40.000.000 25,0000000 Sait Feyzioğlu 27.500.000 25,00000 40.000.000 25,0000000 H. Hayri Feyzioğlu 22.000.000 20,00000 32.000.000 20,0000000 Hacer Şule Özmen 100 0,00009 100 0,0000625 110.000.000 100,00000 160.000.000 100,00000 Toplam 8 21) Ege Yatırım Menkul Değerler A.Ş.’nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir. ORTAĞIN ADI SOYADI / UNVANI Egebank A.Ş. Era Finans Fac. Hiz. A.Ş. Y. Murat Demirel PAY DEVRİ ÖNCESİ PAY DEVRİ SONRASI ORTAKLIK YAPISI ORTAKLIK YAPISI Pay Tutarı Pay Oranı Pay Tutarı Pay Oranı (Bin TL) (%) (Bin TL) (%) 1.996.800.000 99,8400000 1.996.800.000 99,8400000 3.199.556 0,1599778 3.199.556 0,1599778 148 0,0000074 148 0,0000074 Neslihan Demirel 74 0,0000037 74 0,0000037 Mehmet Sami Erdem 74 0,0000037 74 0,0000037 İrfan Sakin 64 0,0000032 64 0,0000032 Volkan Sarı 64 0,0000032 64 0,0000032 Tufan Cankat 10 0,0000005 10 0,0000005 Mustafa Kamil Toker 10 0,0000005 - - - - 10 0,0000005 2.000.000.000 100,0000000 2.000.000.000 100,0000000 Mazhar Tezan Toplam 22) Bahar Menkul Değerler Ticaret A.Ş.’nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir. ORTAĞIN ADI SOYADI DEVİR ÖNCESİ DEVİR SONRASI ORTAKLIK YAPISI ORTAKLIK YAPISI Pay Tutarı Pay Oranı Pay Tutarı Pay Oranı (Milyon TL) (%) (Milyon TL) (%) Ruhan Bahar 25.000 50,00 21.000 42,00 Adnan Bahar 20.500 41,00 17.000 34,00 Tülay Gezgin 3.995 7,99 3.995 7,99 Ayşe Neşe Bahar 500 1,00 4.000 8,00 Metin Gezgin 5 0,01 5 0,01 Berrin Bahar Okçu - - 4.000 8,00 50.000 100,00 50.000 100,00 Toplam 23) Ege Portföy Yönetimi A.Ş.’nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir. ORTAĞIN ADI SOYADI / UNVANI Egebank A.Ş. PAY DEVRİ ÖNCESİ PAY DEVRİ SONRASI ORTAKLIK YAPISI ORTAKLIK YAPISI Pay Tutarı Pay Oranı Pay Tutarı Pay Oranı (Bin TL) (%) (Bin TL) (%) 984.000.000 98,400000 984.000.000 98,400000 15.399.920 1,539992 15.399.920 1,539992 Neslihan Demirel 320.000 0,032000 320.000 0,032000 İrfan Sakin 280.000 0,028000 280.000 0,028000 80 0,000008 40 0,000004 - - 40 0,000004 1.000.000.000 100,000000 1.000.000.000 100,000000 Yahya Murat Demirel Mustafa Kamil Toker Mehmet Mazhar Muhteşem Tezan Toplam 9 E. YENİ FAALİYET İZİNLERİ: 1) Başlangıç tutarı 2 trilyon TL. olan Türkiye Kalkınma Bankası A.Ş. A Tipi Karma Fonu’nun kuruluşuna izin verilmiştir. 2) Başlangıç tutarı 5 trilyon TL. olan Yapı ve Kredi Bankası A.Ş. A Tipi Hisse Senedi Fonu’nun kuruluşuna izin verilmiştir. 3) Başlangıç tutarı 3 trilyon TL. olan Tekstil Menkul Değerler A.Ş. A Tipi Değişken Fonu’nun kuruluşuna izin verilmiştir. 4) Başlangıç tutarı 3 trilyon TL. olan Tekstil Menkul Değerler A.Ş. B Tipi Değişken Fonu’nun kuruluşuna izin verilmiştir. 5) Başlangıç tutarı 5 trilyon TL. olan Koçbank A.Ş. A Tipi Metal Eşya, Makine ve Gereç Yapım Sektör Fonu’nun kuruluşuna izin verilmiştir. 6) Başlangıç tutarı 5 trilyon TL. olan Koçbank A.Ş. A Tipi Holdingler ve Yatırım Şirketleri Sektör Fonu’nun kuruluşuna izin verilmiştir. 7) Başlangıç tutarı 10 trilyon TL. olan Koçbank A.Ş. B Tipi Likit Fonu’nun kuruluşuna izin verilmiştir. 8) Nurol Yatırım Bankası A.Ş.’nin mevcut ve açılacak tüm şubeleri ile Nurol Menkul Kıymetler A.Ş.’nin acentası olarak faaliyette bulunabilmesine izin verilmiştir. F. DUYURU 1) (Kurulumuzun 12.4.2000 tarih ve 39/561 sayılı kararı) a) Banka hakimiyetini temsil eden payların Tasarruf Mevduatı Sigorta Fonu (Fon) veya başka bir gruba/kişiye devredilmesi durumunda, devirden itibaren aracı kurumun ortaklık yapısının, Kurulumuzun 1996/35 sayılı Haftalık Bülteni’nde yayımlanan “Bankalara İlişkin 15.08.1996 Tarihli Kurul Kararı’nın Uygulama Esasları”nın 3’üncü maddesinde yer alan “Banka tarafından kurulacak veya satın alınacak aracı kurumun sermayesinin büyük ortağının banka olma zorunluluğu yoktur. Pay sahipliğinin banka veya bankaya sahip olan grup içindeki Seri: V, No: 19 Tebliğinde belirtilen mali kuruluşlar ve holdingler ile aynı özelliklere sahip banka iştirakleri arasındaki dağılımı serbestçe belirlenebilir.” hükümlerine uygun olarak banka, bankaya sahip olan grup içindeki anılan Tebliğ’de belirtilen mali kuruluşlar, holdingler ve aynı niteliklerdeki banka iştirakleri ile ilgili gerçek kişiler dışında kalan kuruluş ve kişileri dışarıda bırakacak şekilde dönüştürülmesine, b) Halen Fon kapsamında bulunan bankaların kurucusu oldukları aracı kurumlara ortaklık yapılarını (a) bendinde belirtildiği şekilde dönüştürmeleri için Kurul Kararı’nın tebliğ tarihinden itibaren 1 ay süre verilmesine, c) Sözkonusu süre sonunda ortaklık yapısını belirtilen şekilde dönüştürmeyen aracı kurumların kurucu bankanın Kurulumuzun 15.08.1996 tarihli İlke Kararı çerçevesinde yeni bir aracı kurum kurma hakkı saklı kalmak üzere, kuruluş şartlarını kaybetmiş olmaları nedeniyle faaliyetlerinin durdurulacağı ve faaliyet yetki belgelerinin iptal edileceği hususunun ilgili aracı kurumlara bildirilmesine, karar verilmiştir. Doç. Dr. Bahriye Üçok Cad. 13 - 06500 Beşevler-ANKARA Tel: 0(90)-312-212 62 80 (20 Hat) Fax: 0(90)-312-221 33 23 - 0(90)-312-222 40 46 TÜRKİYE E-mail:webadmin@spk.gov.tr - http://www.spk.gov.tr. 10