SERMAYE PİYASASI KURULU

HAFTALIK BÜLTEN

2001/8

19/2/2001 - 23/2/2001

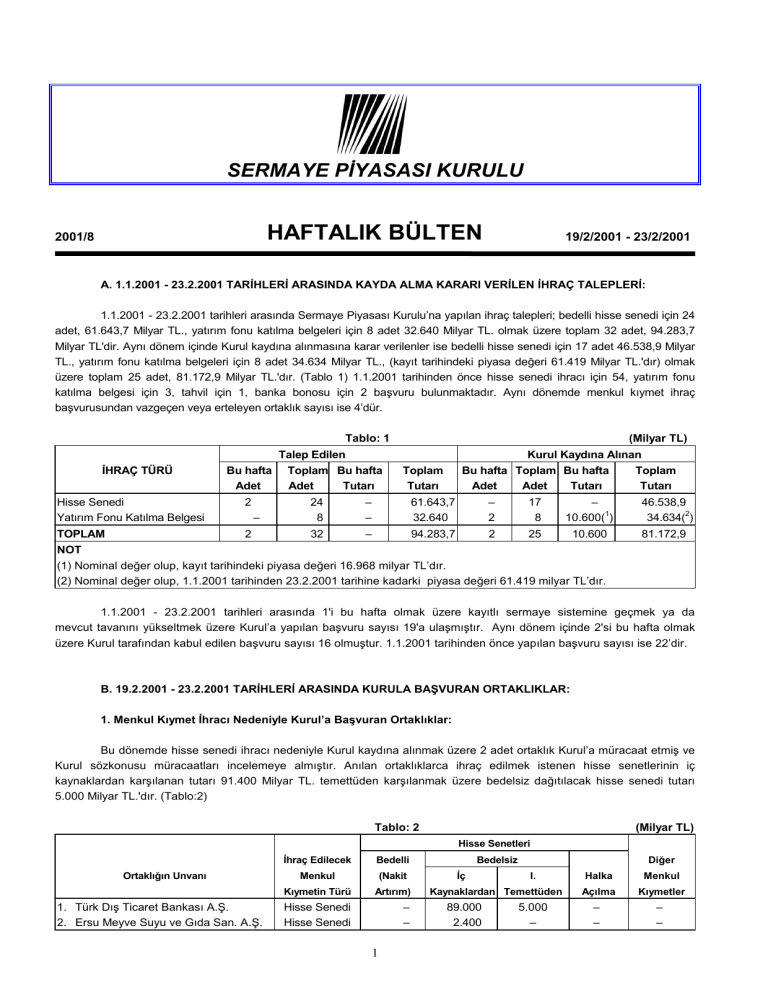

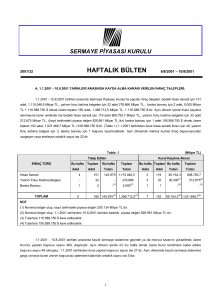

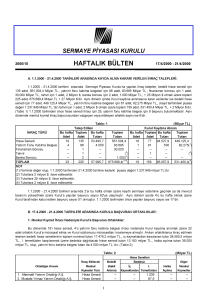

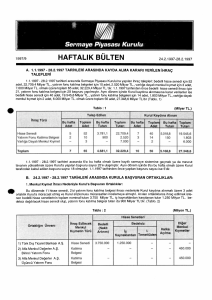

A. 1.1.2001 - 23.2.2001 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1.1.2001 - 23.2.2001 tarihleri arasında Sermaye Piyasası Kurulu’na yapılan ihraç talepleri; bedelli hisse senedi için 24

adet, 61.643,7 Milyar TL., yatırım fonu katılma belgeleri için 8 adet 32.640 Milyar TL. olmak üzere toplam 32 adet, 94.283,7

Milyar TL'dir. Aynı dönem içinde Kurul kaydına alınmasına karar verilenler ise bedelli hisse senedi için 17 adet 46.538,9 Milyar

TL., yatırım fonu katılma belgeleri için 8 adet 34.634 Milyar TL., (kayıt tarihindeki piyasa değeri 61.419 Milyar TL.'dır) olmak

üzere toplam 25 adet, 81.172,9 Milyar TL.'dır. (Tablo 1) 1.1.2001 tarihinden önce hisse senedi ihracı için 54, yatırım fonu

katılma belgesi için 3, tahvil için 1, banka bonosu için 2 başvuru bulunmaktadır. Aynı dönemde menkul kıymet ihraç

başvurusundan vazgeçen veya erteleyen ortaklık sayısı ise 4’dür.

Tablo: 1

(Milyar TL)

Talep Edilen

İHRAÇ TÜRÜ

Bu hafta

Adet

Hisse Senedi

Yatırım Fonu Katılma Belgesi

2

TOPLAM

2

–

Kurul Kaydına Alınan

Toplam Bu hafta

Adet

Tutarı

Toplam

Tutarı

Bu hafta Toplam Bu hafta

Adet

Adet

Tutarı

24

8

–

–

61.643,7

32.640

–

2

17

8

–

1

10.600( )

32

–

94.283,7

2

25

10.600

Toplam

Tutarı

46.538,9

2

34.634( )

81.172,9

NOT

(1) Nominal değer olup, kayıt tarihindeki piyasa değeri 16.968 milyar TL’dır.

(2) Nominal değer olup, 1.1.2001 tarihinden 23.2.2001 tarihine kadarki piyasa değeri 61.419 milyar TL’dır.

1.1.2001 - 23.2.2001 tarihleri arasında 1'i bu hafta olmak üzere kayıtlı sermaye sistemine geçmek ya da

mevcut tavanını yükseltmek üzere Kurul’a yapılan başvuru sayısı 19'a ulaşmıştır. Aynı dönem içinde 2'si bu hafta olmak

üzere Kurul tarafından kabul edilen başvuru sayısı 16 olmuştur. 1.1.2001 tarihinden önce yapılan başvuru sayısı ise 22’dir.

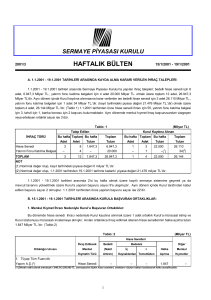

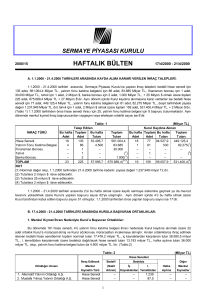

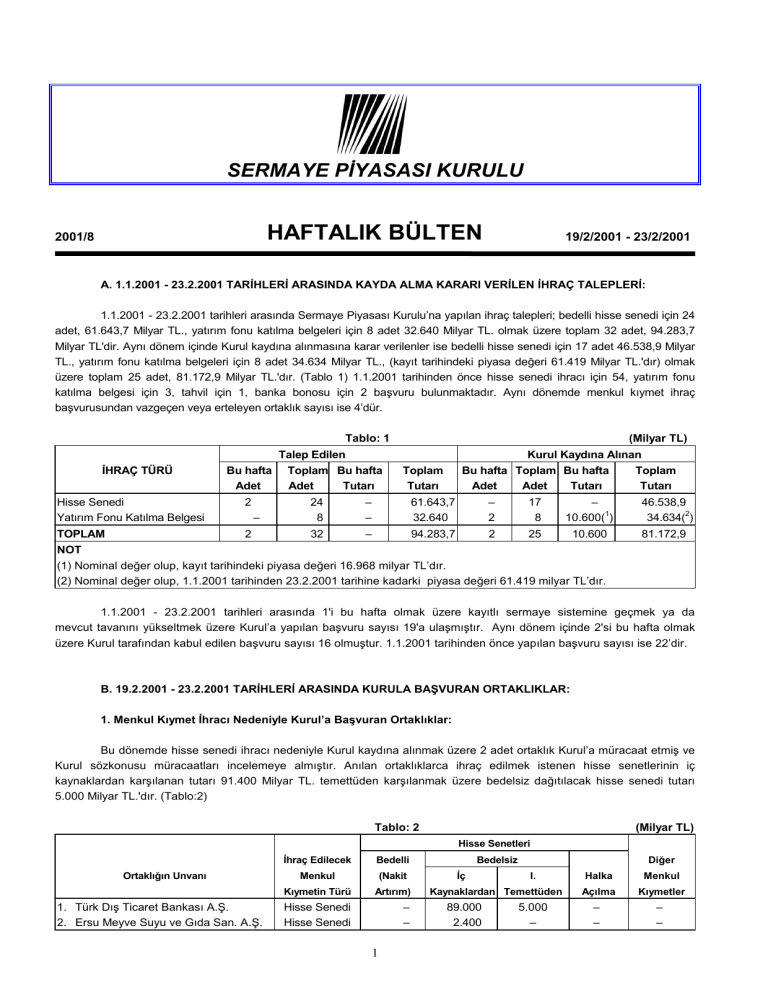

B. 19.2.2001 - 23.2.2001 TARİHLERİ ARASINDA KURULA BAŞVURAN ORTAKLIKLAR:

1. Menkul Kıymet İhracı Nedeniyle Kurul’a Başvuran Ortaklıklar:

Bu dönemde hisse senedi ihracı nedeniyle Kurul kaydına alınmak üzere 2 adet ortaklık Kurul’a müracaat etmiş ve

Kurul sözkonusu müracaatları incelemeye almıştır. Anılan ortaklıklarca ihraç edilmek istenen hisse senetlerinin iç

kaynaklardan karşılanan tutarı 91.400 Milyar TL. temettüden karşılanmak üzere bedelsiz dağıtılacak hisse senedi tutarı

5.000 Milyar TL.'dır. (Tablo:2)

Tablo: 2

(Milyar TL)

Hisse Senetleri

İhraç Edilecek

Ortaklığın Unvanı

1. Türk Dış Ticaret Bankası A.Ş.

2. Ersu Meyve Suyu ve Gıda San. A.Ş.

Bedelli

Menkul

(Nakit

Kıymetin Türü

Artırım)

Hisse Senedi

Hisse Senedi

–

–

1

Bedelsiz

İç

Diğer

I.

Kaynaklardan Temettüden

89.000

2.400

5.000

–

Halka

Menkul

Açılma

Kıymetler

–

–

–

–

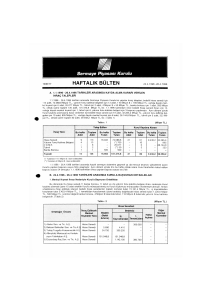

2. Kayıtlı Sermaye Sistemine Geçmek veya Tavan Yükseltmek Amacıyla Kurula Başvuran Ortaklıklar:

Bu hafta içinde 1 ortaklık mevcut kayıtlı sermaye tavanını yükseltmek amacıyla Kurul’a müracaat etmiş ve Kurul

sözkonusu müracaatı incelemeye almıştır. (Tablo: 3)

Tablo: 3

Ortaklığın Unvanı

(Milyar TL)

Önceki Kayıtlı

Yeni Kayıtlı

Ödenmiş veya

Sermaye Tavanı

Sermaye Tavanı

Çıkarılmış Sermayesi

1. Altınyıldız Mensucat ve

Konfeksiyon Fabrikaları A.Ş.

10.000

40.000

2.417

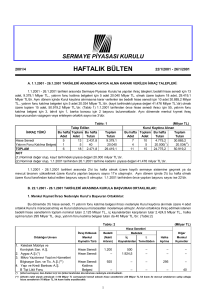

C. 19.2.2001 - 23.2.2001 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1. Kayıtlı Sermaye Sistemine Geçme veya Tavan Yükseltme:

Kurul bu hafta içinde 2 ortaklığın kayıtlı sermaye tavanını yükseltme talebini uygun görmüştür. (Tablo: 4)

Tablo: 4

Ortaklığın Unvanı

1

1. Gorbon Işıl Seramik A.Ş.( )

2

2. Rant Finansal Kiralama A.Ş.( )

(Milyar TL)

Önceki Kayıtlı

Yeni Kayıtlı

Ödenmiş veya

Sermaye Tavanı

Sermaye Tavanı

Çıkarılmış Sermayesi

300

5.000

288

7.000

25.000

5.400

(1) Şirket, 2001 yılında 1.906 milyar TL. bedelli, 110 milyar TL. bedelsiz, 2002 yılında 2.636 milyar TL. bedelli, 60 milyar TL. bedelsiz sermaye artırımı

öngörmektedir.

(2) Şirket, 2001 yılında 1.600 milyar TL. bedelsiz, 2002 yılında 5 trilyon TL. bedelli, 4 trilyon TL. bedelsiz 2003 yılında 6 trilyon TL. bedelli, 3 trilyon Tl. bedelsiz

sermaye artırımı öngörmektedir.

2. Yatırım Fonu Katılma Belgesi İhracı Nedeniyle Kurul Kaydına Alınmalar:

Kurul bu hafta 2 ortaklık tarafından kurulan 2 adet yatırım fonunun katılma belgelerinin Kurul kaydına alınmasını

uygun görmüştür. Kayda alınan katılma belgelerinin toplam nominal tutarı 10.600 milyar TL.’dır. (Tablo 5)

Tablo: 5

Fon Başlangıç

Ortaklığın Unvanı

Tutarı

Pay Sayısı

Portföy Yapısı

(Milyar TL)

(Milyon)

(%)

1. TEB Yatırım Menkul Değerler A.Ş.

B Tipi Likit Fonu (5 trilyon TL.’dan

10.000

1.000

Ters Repo 100

15 trilyon TL.’na artırımı)

2. Eczacıbaşı Menkul

Değerler A.Ş.

Hisse Senedi 30,05

600

A Tipi Karma Fonu

2

60

Ters Repo 69,95

D. ÖZEL DURUMLAR

1) Yazıcılar Otomotiv ve Gıda Yatırım ve Pazarlama Sanayi ve Ticaret A.Ş.'nin esas sözleşme değişikliğinin Kurul

kararı doğrultusunda onaylanmasına karar verilmiştir.

2) Park Yatırım Bankası A.Ş.'nin aracı kuruluş niteliğinin ortadan kalkması nedeniyle sahip olduğu Borsa Dışı Alım

Satım Aracılığı yetki belgesi ile Menkul Kıymetlerin Geri Alma ve Satma Taahhüdü ile Alım Satımı yetki belgesinin iptal

edilmesine karar verilmiştir.

3) Ada Menkul Değerler A.Ş., Datek Menkul Değerler A.Ş., Eti Menkul Kıymetler A.Ş., Evgin Yatırım Menkul Değerler

Ticaret A.Ş., Global Menkul Değerler A.Ş, K Yatırım Menkul Değerler A.Ş., Marbaş Menkul Değerler A.Ş., San Menkul Değerler

A.Ş., Tacirler Menkul Değerler A.Ş., Acar Menkul Değerler Ticareti A.Ş., Ayborsa Menkul Değerler Ticareti A.Ş., Dünya Menkul

Değerler A.Ş., Güven Menkul Değerler A.Ş., Işıklar Yatırım Menkul Değerler A.Ş., İnfo Menkul Değerler A.Ş., İş Yatırım Menkul

Değerler A.Ş., OB Menkul Değerler A.Ş., Reel Menkul Değerler A.Ş., Stok Menkul Değerler A.Ş. ve Ticaret Yatırım Menkul

Değerler A.Ş.'nin esas sözleşmelerinin, Kurulumuzun Seri: V, No: 46 sayılı Tebliği'nin 9 uncu maddesi (h) bendine uyum

amacıyla tadiline izin verilmiştir.

4) Ali Alpay Menkul Değerler A.Ş.'nin doğrudan iflasının istenmesine karar verilmiştir.

5) Ziraat Yatırım Menkul Değerler A.Ş.'nin (Aracı Kurum) sermayesini 2,5 trilyon TL.'dan 4,5 trilyon TL.'na artırması

nedeniyle ana sözleşme değişikliğinin tadiline izin verilmiş olup, bu artırım sırasında ortaklık yapısı değişikliği

bulunmamaktadır. Ayrıca Aracı Kurum'un esas sözleşmesinin üç maddesindeki değişikliğin Kurul kararı doğrultusunda

onaylanmasına karar verilmiştir.

6) Limaş Kuşadası ve Çevresi Liman İşletmeleri ve Hizmetleri Turizm, Sanayi, Ticaret, İnşaat, Eğlence, Nakliyat ve

Özel Sağlık A.Ş.'nin ortak sayısı nedeniyle Kurul kaydına alınmasına karar verilmiştir.

7) Üçem Gayrimenkul Yatırım Ortaklığı A.Ş.'nin başvurusu üzerine gayrimenkul yatırım ortaklığı statüsünden

çıkmak amacıyla hazırladığı esas sözleşme değişikliğinin Kurul kararı doğrultusunda onaylanmasına karar verilmiştir.

8) Alarko Gayrimenkul Yatırım Ortaklığı A.Ş.'nin, Konut İnşaat ve Ticaret A.Ş.'ni devralmak suretiyle

gerçekleştireceği birleşme işlemi uygun görülmüştür.

9) Oyak Portföy Yönetimi A.Ş.’nin ödenmiş sermayesinin 925 milyar TL.’dan 1.980 milyar TL.’na artırılması

nedeniyle yapılacak esas sözleşme değişikliğinin onaylanmasına karar verilmiştir.

10) Aktaş Elektrik Dağıtım ve Ticaret A.Ş. (Şirket) nezdinde yapılan denetim sonucunda,

a- Şirketin ihale ve satın alma işlerinin büyük kısmının Şirket ile dolaylı olarak yönetim ve ortaklık ilişkisine sahip

olduğu anlaşılan şirketler vasıtasıyla gerçekleştirilmesi hususunda,

i) İncelenen yatırım projelerinde, ihalelere ilişkin proje maliyetlerinin TEDAŞ Birim Fiyatları ve DİE tarafından

yayınlanan Elektrik Proje ve Tesis Birim Fiyatları listelerine uygun olarak belirlenip bu fiyatlar üzerinden değişik oranlarda

indirim sağlanması suretiyle ihale edilmiş olması nedeniyle, bu konuda sermaye piyasası mevzuatı kapsamında yapılacak

bir işlem olmadığına,

ii) Birim fiyat veya emsali bulunmayan mal ve hizmet satın almalarında ise, yaptırılan hizmetin emsali ve teknik

detaylarına denetim kapsamında vakıf olma imkanı bulunamaması ve bu tür satın almaların toplam giderler içindeki payının

proje kapsamında yapılan (referans birim fiyatları bulunan) yatırım giderlerine nazaran daha düşük bulunması ve teknik

nitelikteki işlerin değerlendirmesinin esasen Enerji ve Tabii Kaynaklar Bakanlığı’nın görev ve yetkileri kapsamında olan

ayrıntılı çalışma ve uzmanlık gerektirmesi nedenleriyle, bu konudaki inceleme ve değerlendirmenin adı geçen Bakanlıkça

yapılması gerektiğine,

b- Şirket’in mali tabloları ve bağımsız denetleme raporlarına ilişkin olarak, incelenen dönemin tamamında kâr elde

eden Şirketin maruz bulunduğu riskler, bağımsız denetleme raporlarında şart olarak belirtilmek ve mali tablo dipnotlarında

3

detaylı olarak açıklanmak suretiyle, kamuya açıklanmış bulunduğundan, bu konuda yapılacak başka bir işlem

bulunmadığına,

c- Şirkete Enerji Bakanlığı tarafından el konulmasına ve hisse senetlerinin İMKB’deki işlem sırasının “belirsizlik

giderilinceye kadar” geçici olarak kapatılmasına neden olan ve Enerji ve Tabii Kaynaklar Bakanlığı ile Şirket arasında

imzalanmış sözleşmelerde yer alan bazı hükümlerden kaynaklanan ihtilaf konusunda yargının nihai kararının beklenmesine,

d- Şirket ile Enerji ve Tabii Kaynaklar Bakanlığı arasında imzalanmış olan ve Elektrik Mühendisleri Odası (EMO)

tarafından 1997 yılında yapılan başvuru üzerine Danıştay nezdinde açılan iptal davası çerçevesinde, Şirketin imtiyaz

sözleşmesinin Danıştay İdari Dava Daireleri Genel Kurulu tarafından 16.02.2001 tarihinde iptal edildiğinin basından

öğrenilmesi hususunda ise; imtiyaz sözleşmesinin iptalinin ardından esas faaliyet konusunu yitiren Şirketin geleceği

konusunda gerekli işlemlerin Şirket genel kurulu tarafından Türk Ticaret Kanunu hükümleri çerçevesinde yürütüleceği

hususunda pay sahiplerinin bilgilendirilmesine,

karar verilmiştir.

E. YENİ FAALİYET İZİNLERİ:

1) İktisat Yatırım Menkul Değerler A.Ş.’nin Çankaya / Ankara’da şube açmasına izin verilmiştir.

2) Öncü Menkul Değerler A.Ş.’nin Ümraniye / İstanbul’da İrtibat bürosu açmasına izin verilmiştir.

3) Garanti Portföy Yönetimi A.Ş.’ne yatırım danışmanlığı yetki belgesi verilmesine karar verilmiştir.

4) Ata Portföy Yönetimi A.Ş.’ne faaliyet izni ve portföy yöneticiliği yetki belgesi verilmesine karar verilmiştir.

F. DUYURULAR

1) 18.12.1999 tarih 23910 sayılı Resmi Gazete’de yayımlanarak yürürlüğe giren 4487 sayılı Kanun ile 2499 sayılı

Sermaye Piyasası Kanunu’na eklenen 40/B ve 40/C maddeleriyle düzenlenen tüzel kişiliği haiz kamu kurumu niteliğinde bir

meslek kuruluşu olan “Türkiye Sermaye Piyasası Aracı Kuruluşları Birliği” (Birlik); Birliğin organları, gelirleri, giderleri ve

çalışma esasları, üyeliğe kabul, üyelikten geçici ve sürekli çıkarma esaslarının düzenlendiği Türkiye Sermaye Piyasası Aracı

Kuruluşları Birliği Statüsünün (Statü), 08.01.2001 tarih ve 2001/1914 sayılı Bakanlar Kurulu Kararı ile 11.02.2001 tarih ve

24315 sayılı Resmi Gazete’de yayımlanarak yürürlüğe girmesiyle tüzel kişilik kazanmıştır.

Kanun’un 8 inci maddesinin ikinci fıkrasında Kurulumuzun, Statünün yürürlüğe girmesini izleyen bir ay içinde Birlik

üyelerini ilk genel kurul toplantısına çağıracağı hükme bağlanmıştır. Bu itibarla Statünün yürürlüğe girmesini takiben anılan

Kanun hükmü ile Kurulumuza verilen görev gereğince yapılması gereken Birliğin ilk genel kurul toplantısına ilişkin işlemler

belirlenmiş ve;

a) İlk genel kurul toplantısının İMKB Konferans Salonu, İstinye/İSTANBUL’da yapılmasına ve toplantı tarihinin

12.03.2001 Pazartesi günü, saatinin ise 14:00 olarak belirlenmesine,

b) Çoğunluk sağlanamaması halinde yapılacak ikinci toplantının İMKB Konferans Salonunda aynı gündem

maddeleriyle yapılmasına, sözkonusu toplantı tarihinin 28.03.2001 Çarşamba günü, saatinin ise 14:00 olarak belirlenmesine,

c) İlk Genel Kurul gündeminin,

i.

Açılış,

ii. Divan başkanı ve katiplerin seçimi,

iii. Açılış konuşmaları,

iv. Yönetim kurulunun seçimi,

v. Denetleme kurulunun seçimi,

vi. Disiplin komitesi asil ve yedek üyelerinin seçimi,

vii. Dilek ve temenniler.

4

olarak belirlenmesine,

karar verilmiştir.

Bu çerçevede, 12.03.2001 Pazartesi günü, saat 14:00’de Kurulumuza bildirilen temsilcilerin İMKB Konferans

Salonu, İstinye/İSTANBUL’da Birlik ilk Genel Kurul toplantısı için hazır bulunması gerekmektedir.

2) Kurulumuzun 22.2.2001 tarih ve 9/226 sayılı kararı

Yatırım fonu ve yatırım ortaklıklarının kamuya açıklanan portföy ve mali tablolarının gerçek durumu yansıtmasını

teminen, sırası kapatılan ve bundan sonra da sırası kapatılabilecek olan hisse senetleri için uygulanmak üzere;

a) Kapatılma işleminin geçici olup olmadığının kesinleşmesi için kapatılmayı izleyen ilk 5 işlem gününde hisse

senetlerinin Tebliğ’de öngörüldüğü şekliyle son işlem günündeki Borsa 2. seans ağırlıklı ortalama fiyatıyla değerlenmesine,

b) Kapalılık halinin 6. ve izleyen işgünlerinde de devamı halinde; sözkonusu hisse senetlerinin portföydeki ağırlığı,

- % 1’e kadar olan fon ve ortaklıklarda 1 gün içinde,

- % 1 ile % 5 arasında olan fon ve ortaklıklarda 30 gün içinde,

- % 5’ten fazla olan fon ve ortaklıklarda ise 90 gün içinde,

günlük eşit tutarlarda karşılık ayrılarak değerlerinin sıfıra indirgenmesine,

c) Hisse senedi işlem sırasının, ayrılan karşılık tutarının %100’e ulaşmasından sonra açılması halinde, sırasının

açıldığı ilk gün borsa 2. seans ağırlıklı ortalama fiyatı üzerinden hesaplanacak değerinin (b) bendinde belirtilen ağırlık

dikkate alınarak 1, 30 veya 90 günlük zaman diliminde eşit tutarlarda portföylere gelir olarak yansıtılmasına, ikinci

işgününden itibaren ise Tebliğ hükümleri çerçevesinde değerlemeye başlanarak değer artış veya azalışlarının portföye

yansıtılmasına,

d) Hisse senedi işlem sırasının, ayrılan karşılık tutarının % 100’e ulaşmadan önce açılması halinde ise, kayıtlı

değeri (sırasının kapatıldığı zamanki fiyatı ile karşılık tutarının farkı) ile işlem görmeye başladığı günkü borsa 2. seans

ağırlıklı ortalama fiyatı arasındaki olumlu farkın karşılık ayrıldığı süreye eşit gün içinde fon ve ortaklığa eşit tutarlarda gelir,

olumsuz farkın ise (b) bendinde belirtilen süreler tamamlanacak şekilde eşit tutarlarda gider olarak kaydedilmesine, ikinci

işgününden itibaren ise Tebliğ hükümleri çerçevesinde değerlemeye başlanarak değer artış veya azalışlarının portföye

yansıtılmasına,

e) Halka açık olmayan banka ve aracı kurumlarca kurulmuş yatırım fonu kurucularının yukarıda belirtilen karşılık

ayırma işlemi yapmamaları halinde; kurucusu oldukları yatırım fonlarının portföylerinde bulunan işlem sıraları kapalı hisse

senetlerini en son işlem günündeki Borsa 2. seans ağırlıklı ortalama fiyat üzerinden kendi portföylerine alabilmelerine imkan

verilmesine,

karar verilmiştir.

Doç. Dr. Bahriye Üçok Cad. 13 - 06500 Beşevler-ANKARA Tel: 0(90)-312-212 62 80 (20 Hat) Fax: 0(90)-312-221 33 23 - 0(90)-312-222 40 46

TÜRKİYE

E-mail:webadmin@spk.gov.tr - http://www.spk.gov.tr.

5