m

Sermaye Piyasası Kurulu

HAFTALIK BÜLTEN

1999/7

22/2/1999-26/2/1999

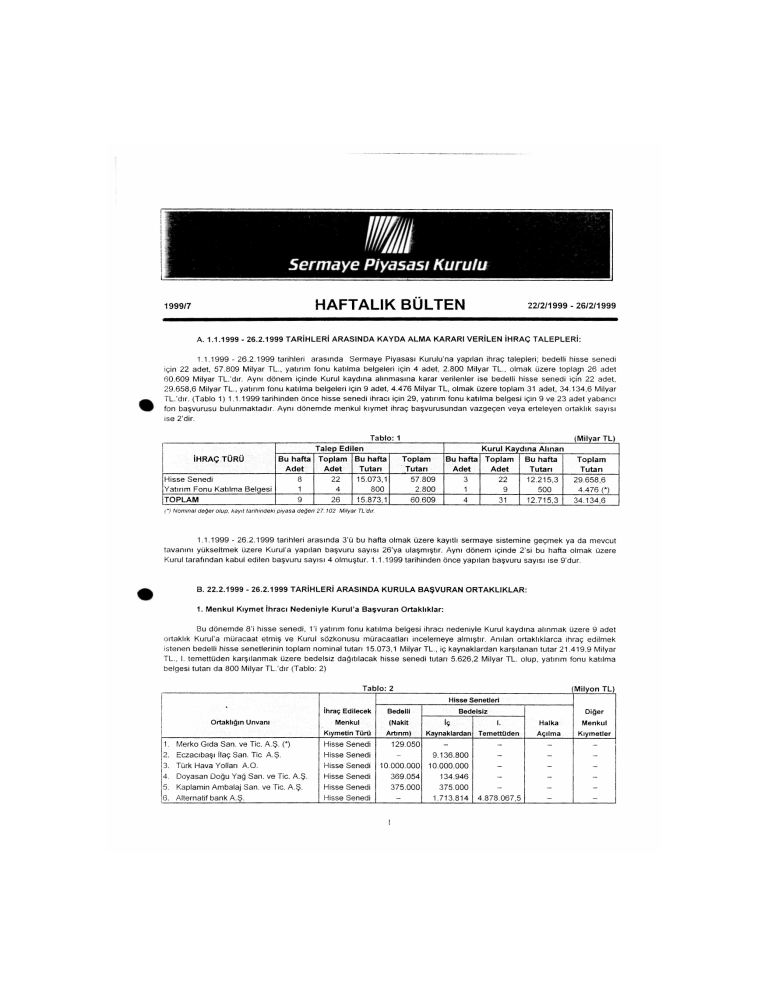

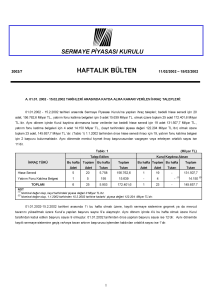

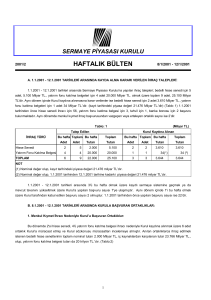

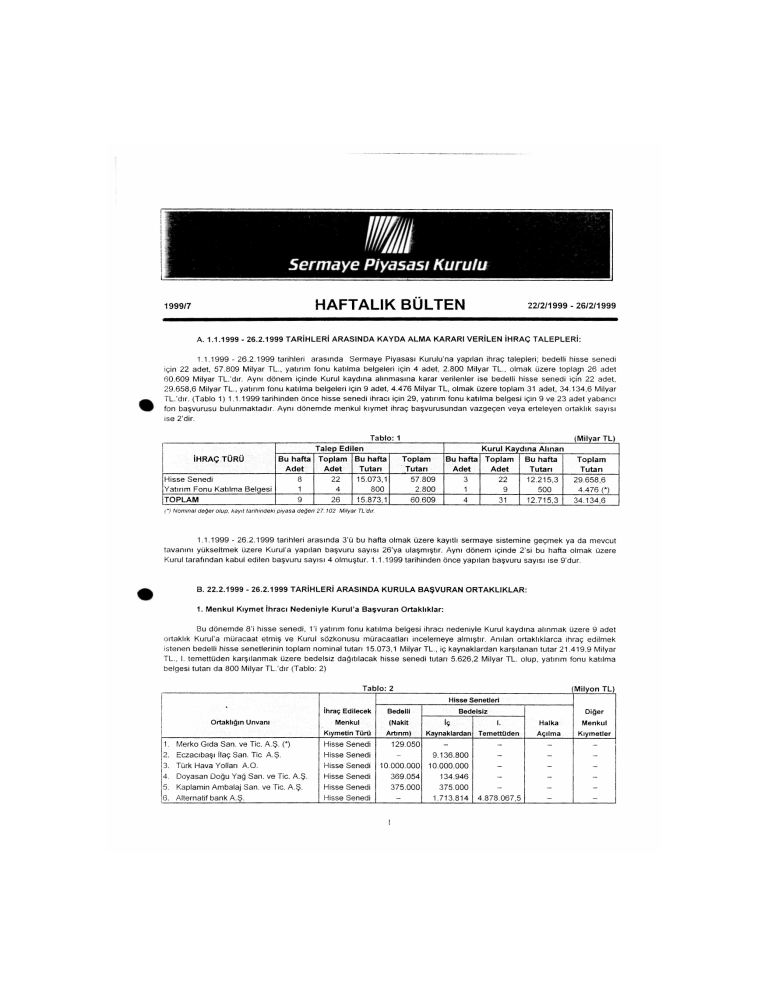

A. 1.1.1999 - 26.2.1999 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1.1.1999 - 26.2.1999 tarihleri arasında Sermaye Piyasası Kurulu'na yapılan ihraç talepleri; bedelli hisse senedi

için 22 adet, 57.809 Milyar TL., yatırım fonu katılma belgeleri için 4 adet, 2.800 Milyar TL., olmak üzere toplaç 26 adet

60.609 Milyar TL.'dır. Aynı dönem içinde Kurul kaydına alınmasına karar verilenler ise bedelli hisse senedi için 22 adet,

29.658,6 Milyar TL., yatırım fonu katılma belgeleri için 9 adet, 4.476 Milyar TL, olmak üzere toplam 31 adet, 34.134,6 Milyar

TL.'dır. (Tablo 1) 1.1.1999 tarihinden önce hisse senedi ihracı için 29, yatırım fonu katılma belgesi için 9 ve 23 adet yabancı

fon başvurusu bulunmaktadır. Aynı dönemde menkul kıymet ihraç başvurusundan vazgeçen veya erteleyen ortaklık sayısı

ise 2'dir.

Tablo: 1

Talep Edilen

Bu hafta Toplam Bu hafta

Adet

Tutarı

Adet

22

Hisse Senedi

8

15.073,1

Yatırım Fonu Katılma Belgesi

1

4

800

9

TOPLAM

26

15.873,1

İHRAÇ TÜRÜ

C) Nominal değer olup, kayıt tarihindeki

piyasa değeri 27.102

Milyar

(Milyar TL)

Kurul Kaydına Alınan

Bu hafta Toplam

Bu hafta

Adet

Adet

Tutarı

3

22

12.215,3

1

9

500

4

31

12.715,3

Toplam

Tutan

57.809

2.800

60 609

Toplam

Tutarı

29.658,6

4.476 O

34.134,6

TL'dır

1.1.1999 - 26.2.1999 tarihleri arasında 3'ü bu hafta olmak üzere kayıtlı sermaye sistemine geçmek ya da mevcut

tavanını yükseltmek üzere Kurul a yapılan başvuru sayısı 26'ya ulaşmıştır. Aynı dönem içinde 2'si bu hafta olmak üzere

Kurul tarafından kabul edilen başvuru sayısı 4 olmuştur. 1.1.1999 tarihinden önce yapılan başvuru sayısı ise 9'dur.

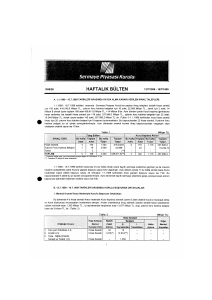

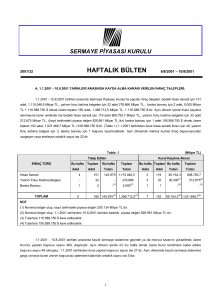

B. 22.2.1999 - 26.2.1999 TARİHLERİ ARASINDA KURULA BAŞVURAN ORTAKLIKLAR:

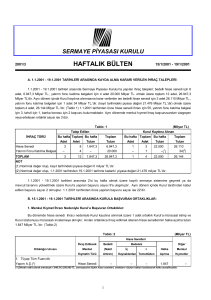

1. Menkul Kıymet İhracı Nedeniyle Kurul'a Başvuran Ortaklıklar:

Bu dönemde 8'i hisse senedi, 1'i yatırım fonu katılma belgesi ihracı nedeniyle Kurul kaydına alınmak üzere 9 adet

ortaklık Kurul'a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. Anılan ortaklıklarca ihraç edilmek

istenen bedelli hisse senetlerinin toplam nominal tutarı 15.073,1 Milyar TL., iç kaynaklardan karşılanan tutar 21.419.9 Milyar

TL., I. temettüden karşılanmak üzere bedelsiz dağıtılacak hisse senedi tutarı 5.626,2 Milyar TL. olup, yatırım fonu katılma

belgesi tutarı da 800 Milyar TL.'dır (Tablo: 2)

Tablo: 2

(Milyon TL)

Hisse Senetleri

*

Ortaklığın Unvanı

İhraç Edilecek

Bedelli

Bedelsiz

Menkul

Kıymetin Türü

(Nakit

Artınm)

1.

iç

Kaynaklardan Temettüden

1. Merko Gıda San. ve Tic. A.Ş. (*)

2. Eczacıbaşı İlaç San. Tic A.Ş.

Hisse Senedi

Hisse Senedi

129.050

3. Türk Hava Yolları A.O.

4. Doyasan Doğu Yağ San. ve Tic. A.Ş.

Hisse Senedi

Hisse Senedi

10.000.000

369.054

10.000.000

134.946

5. Kaplamin Ambalaj San. ve Tic. A.Ş.

Hisse Senedi

375.000

6. Alternatif bank A.Ş.

Hisse Senedi

375.000

1.713.814

-

-

-

9.136.800

Diğer

Halka

Açılma

Menkul

Kıymetler

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

4.878.067,5

-

-

Tablo: 2 (Devamı)

(Milyon TL)

Hisse Senetleri

ihraç Edilecek

Bedelli

Menkul

Kıymetin Türü

(Nakit

Artınm)

Hisse Senedi

4.200.000

Ortaklığın Unvanı

Bedelsiz

iç

Diğer

1.

Kaynaklardan Temettüden

Halka

Menkul

Açılma

Kıymetler

7. Osmanlı Gayrimenkul Yatırım

Ortaklığı A.Ş.

8. Vakıf Gayrimenkul Yatırım

Ortaklığı A.Ş.

Hisse Senedi

Katılma

9. Alfa Menkul Değerler A.Ş.

Belgesi

B Tipi Likit Fon

I *) Şirketin nakit olarak artırdığı sermayeyi

Corparation'a tahsis edilecektir.

59.380

-

-

-

-

240.620

-

-

507.577,5

-

-

-

temsil edecek hisse senetleri, ortakların rûçhan hakları kısıtlanarak

800.000

-

primli olarak Citicorp International

Finance

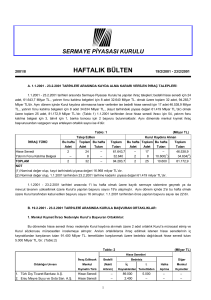

2. Kayıtlı Sermaye Sistemine Geçmek veya Tavan Yükseltmek Amacıyla Kurula Başvuran Ortaklıklar:

Bu hafta içinde 2 ortaklık mevcut kayıtlı sermaye tavanını yükseltmek, 1 ortaklık ise kayıtlı sermaye sistemine

geçmek amacıyla Kurul'a müracaat etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. (Tablo 3)

Ortaklığın Unvanı

1. Sasa Sun'i ve Sentetik Elyaf

Sanayii A.Ş.

2. Tezsan Takım Tezgahları

San. ve Tic. A.Ş.

3. Otokar Otobüs Karoseri Sanayii A.Ş.

Tablo: 3

Önceki Kayıtlı

Sermaye Tavanı

1.000.000

1.000.000

Yeni Kayıtlı

Sermaye Tavanı

(Milyon TL)

Ödenmiş veya

Çıkarılmış Sermayesi

100.000.000

7.210.000

10.000.000

5.000.000

700.000

700.000

3. Menkul Kıymet İhraç Başvuruları Ertelenen veya işlemden Kaldırılan Ortaklıklar:

Bu hafta içinde 1 ortaklığın menkul kıymet ihraç başvurusu işlemden kaldırılmıştır. (Tablo 4)

Tablo: 4

Ortaklığın Unvanı

1. Elmor Tesisat

Malzemeleri Tic. A.Ş.

Başvuru

Tarihi

Menkul

Kıymetin

Türü

Bedelli

(Nakit

Artınm)

22.12.1998

Hisse Senedi

469.349,6

Hisse Senetleri

Bedelsiz

I.

iç

Kaynaklardan Temettüden

56.650

Halka

Açılma

Diğer

Menkul

Kıymetler

_

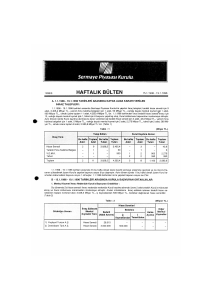

C. 22.2.1999-26.2.1999 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1. Hisse Senedi İhracı İçin Kurul Kaydına Alınmalar:

Kurul tarafından bu hafta içinde 2 ortaklığın 12.214,2 Milyar TL. bedelli, 1.032,5 Milyar TL. iç kaynaklardan

karşılanmak üzere bedelsiz hisse senedinin Kurul kaydına alınma talebi kabul edilmiştir. (Tablo: 5)

Tablo: 5

Ortaklığın Unvanı

1. Afyon Gıda San. ve Tic. A.Ş.

2. Tekstil Bankası A.Ş.

Kayıtlı

Sermaye

Tavanı

-

Ödenmiş veya

Çıkarılmış Sermayesi

Eski

Yeni

5.250

7.000.000

246.750

20.000.000

(Milyon TL)

İhraç Edilecek Nominal Tutar

Bedelsiz

Bedelli

İÇ

(Nakit Artırım) Kaynaklardan Temettüden

89.250

157.500

12.125.000

875.000

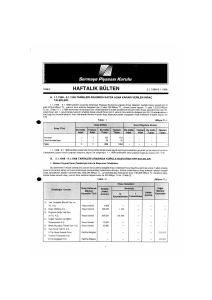

2. Kayıtlı Sermaye Sistemine Geçme veya Tavan Yükseltme:

Kurul bu hafta içinde 2 ortaklığın kayıtlı sermaye tavanını yükseltme talebini uygun görmüştür. (Tablo: 6)

Ortaklığın Unvanı

1. İzmir Demir Çelik San. A.Ş. (1)

2. Batıçim Batı Anadolu

Çimento Sanayii A.Ş. (2)

Tablo: 6

Önceki Kayıtlı

Sermaye Tavanı

30.000.000

3.000.000

Yeni Kayıtlı Sermaye

Tavanı

50.000.000

(Milyon TL)

Ödenmiş veya

Çıkarılmış Sermayesi

24.900.000

20.000.000

30.000.000

(1) Şirket.1999

yılında 6 trilyon TL'lık bedelli, 6 trilyon TL'lık bedelsiz, 2001 yılında 6,5 trilyon TL'lık bedelli, 6,5 trilyon TL'lık bedelsiz sermaye

öngörmektedir.

\2) Şirket 1999 yılında 1 trilyon TL'lık bedelsiz, 2000 yılında 2 tnlyon TL, bedelli 4 trilyon TL. bedelsiz, 2001 yılında 5 trilyon TL bedelli, 5 trilyon TL.

sermaye artırımı

Öngörmektedir.

3.

artırımı

bedelsiz

İMKB'de Hisse Senetleri İşlem Gören Ortaklıkların: Kurul Kaydında Bulunmayan Hisse Senetlerinin,

Borsa'da Satışı İçin Kayda Alınmalar:

/

Bu hafta içinde, 1 ortaklığın, ortağı tarafından portföyünde bulunan hisse senetlerinin Kurul kaydına alınma talebi

uygun görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 1.065 Milyon TL'dir. (Tablo: 7)

Ortaklığın Unvanı

1. Anadolu Gıda Sanayii A.Ş.

Tablo: 7

Ortağın Adı Soyadı/Unvanı

Abit Kantarcı

(Milyon TL)

Kayda Alınan Tutar

1.065

4. Yatırım Fonu Katılma Belgesi İhracı Nedeniyle Kurul Kaydına Alınmalar:

Kurul bu hafta 1 ortaklık tarafından kurulan 1 adet yatırım fonunun katılma belgelerinin Kurul kaydına alınmasını

uygun görmüştür. Kayda alınan katılma belgelerinin toplam nominal tutarı 500 Milyar TL'dir. (Tablo: 8)

Ortaklığın Unvanı

1. Denizbank A.Ş. A Tipi

Hisse Senedi Fonu(*)

(') Fona tahsis edilen 200 Milyar TL 'lık avans ile fon portföyü

Tablo: 8

Fon Başlangıç

Tutan

(Milyon TL)

500.000

Pay Sayısı

50.000.000

Portföy Yapısı

(%)

Hisse Senedi 60,07

Ters Repo 39,93

Fon Süresi

Süresiz

oluşturulmuştur.

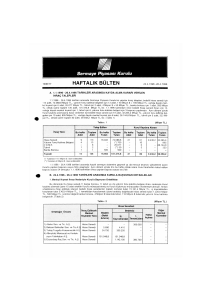

D- ÖZEL DURUMLAR

1- Bizimgaz Yatırım Holding A.Ş.'nin esas sözleşme değişikliğinin Kurul kararı doğrultusunda onaylanmasına karar

verilmiştir.

2- 21. Yüzyıl Büyük Anadolu Holding A.Ş.'nin esas sözleşme değişikliğinin Kurul kararı

onaylanmasına karar verilmiştir.

doğrultusunda

3- UB Ulusal Yatırım Menkul Kıymetler A.Ş.'nin A Tipi Değişken Fon'u tutarının 3 Trilyon TL.'na artırılmasına ilişkin

içtüzük değişikliği önerisinin onaylanmasına karar verilmiştir.

4- Işıklar Menkul Kıymetler A.Ş.'nin B Tipi Yabancı Menkul Kıymetler

dönüştürülmesine ilişkin içtüzük değişikliği önerisinin onaylanmasına karar verilmiştir.

Fonunun

B Tipi Karma

Fon'a

5- Aşağıda ticaret unvanları ile eski ve yeni sermayeleri yeralan aracı kurumların sermaye artırımı nedeniyle

anasözleşme değişikliklerinin onaylanmasına karar verilmiş olup, bu artırım sırasında ortaklık yapısı değişiklikleri

bulunmamaktadır.

Ticaret Unvanı

- Koç Menkul Değerler A.Ş.

- Güney Menkul Değerler A.Ş.

- Sayılgan Menkul Değerler A.Ş.

Eski Sermayesi

(Milyar TL)

250

110

90

3

Yeni Sermayesi

(Milyar TL)

750

300

160

6- OB Yatırım Menkul Değerler A.Ş.'nin ticaret unvanını OB Menkul Değerler A.Ş. olarak değiştirmesine ve

sermaye artırımı nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiş olup, eski ve uygun görülen yeni

ortaklık yapısı aşağıdaki gibidir:

ıdan Önce

Pay Oranı

Sermaye Ari

Ortağın Adı Soyadı/

Unvanı

Pay Tutarı

(Bin TL)

Oyak Bank A.Ş.

Oyak Menkul Değerler A.Ş.

Nihat ÖZDEMİR

Hasan IŞIK

Nurhan ÛZDAMAR

TOPLAM

75.000.000

49.999.970

10

10

10

125.000.000

(%)

60,000000

39,999976

0,000008

0,000008

0,000008

100

Sermaye Artırımından Sonra

Pay Tutarı

Pay Oranı

(Bin TL)

200.000.000

49.999.970

10

10

10_

250.000.000

(%)

80,000000

19,999988

0,000004

0,000004

0,000004

100

7- Ziraat Yatırım ve Menkul Değerler A.Ş.'nin ticaret unvanını Ziraat Yatırım Menkul Değerler A.Ş. olarak

değiştirmesine ve Ziraat Yatırım ibaresini İşletme adı olarak kullanmasına izin verilmiştir.

8- Midland Menkul Değerler A.Ş.'nin ticaret unvanını HSBC Yatırım Menkul Değerler A.Ş. olarak değiştirmesine ve

HSBC Yatırım Menkul ibaresini işletme adı olarak kullanmasına ve Merkezini Istanbul/Şişli'den İstanbul/Beşiktaş'a

taşımasına izin verilmiştir.

9- Tasfiye Halinde Net Bağımsız Denetim ve Yeminli Mali Müşavirlik A.Ş.'nin başvurusu üzerine sermaye

piyasasında bağımsız denetime yetkili kuruluşlar listesinden çıkarılmasına karar verilmiştir.

10- Hacı Ömer Sabancı Holding A.Ş.'nin Akbank T.A.Ş.'nin sahip olduğu Çimsa A.Ş.'nin % 30,94, Kordsa A.Ş.'nin

% 33,50, Yunsa A.Ş.'nin % 7,41, Brisa A.Ş.'nin % 10,36'lık sermayesini temsil eden hisse senetlerini satınalması sonucu bu

şurketlerdeki paylarının sırasıyla % 39,26, % 53,12, % 32,35 ve % 26,96'ya yükselmesi; ancak, belirtilen 4 Şirketin yönetim

hakimiyetlerinde herhangi bir değişiklik olmaması nedeniyle Hacı Ömer Sabancı Holding A.Ş.'ye sözkonusu 4 şirketin diğer

ortaklarına ait hisse senetlerini satın almak üzere çağrıda bulunma zorunluluğundan muafiyet tanınmasına karar verilmiştir.

11- Genel Yatırım Hizmetleri ve Menkul Kıymetler Ticareti A.Ş.'nin ticaret unvanını Genel Menkul Kıymetler A.Ş.

olarak ve apel ödeme tarihi değişikliği nedeniyle anasözleşme değişikliğinin onaylanmasına karar verilmiştir.

12- Yorsan Yenice Sunta ve Orman Ürünlerini Değerlendirme Sanayii T.A.Ş.'nin ortak sayısı nedeniyle Kurul

kaydına alınmasına karar verilmiştir.

13- Bursa Çimento Fabrikası A.Ş.'nin esas sözleşme değişikliğinin Kurul kararı doğrultusunda onaylanmasına

karar verilmiştir.

14- Mustafa Erhan Say isimli yatırımcı hakkında;

a) Evren Menkul Kıymetler Yatırım Ortaklığı A.Ş., Atlas Menkul Kıymetler Yatırım Ortaklığı A.Ş. ve Global Menkul

Kıymetler Yatırım Ortaklığı A.Ş. hisse senetlerinde yapmış olduğu alım-satım işlemlerinin sermaye piyasası mevzuatındaki

kamuyu aydınlatma yükümlülükleri açısından incelenmesi sonucu; Kurulumuzun Seri: VIII, No: 20 Tebliği'ne aykırı olarak

alım ve satımları ile ilgili bildirim yükümlülüklerini yerine getirmeyerek Kurulumuza ve İMKB'ye bildirimde bulunmadığından

SPKn'nun 47/B-4, 47/B-5 ve 49 uncu maddeleri uyarınca,

b) Global Menkul Kıymetler Yatırım Ortaklığı A.Ş. hisse senedinde Kurulumuzun Seri: IV, No: 8 Tebliği'ne aykırı

olarak, çağrı yükümlülüğünün doğduğu tarihten itibaren 15 gün içinde çağrıda bulunmak üzere Kurulumuza başvurma

yükümlülüğüne uymadığından SPKn'nun 47/B-4, 47/B-5 ve 49 uncu maddeleri uyarınca,

Cumhuriyet Savcılığı'na suç duyurusunda bulunulmasına,

c) Global Menkul Kıymetler Yatırım Ortaklığı A.Ş. hisse senetlerine ilişkin olarak; hukuki sorumluluk açısından

çağrı yükümlülüğünün doğduğu tarihteki mevcut ortakların bilgilendirilmesi amacıyla, Kurulumuzun Seri: IV, No: 8 sayılı

Tebliği'nin 17. maddesi uyarınca çağrı yükümlülüğünün doğduğu 3.7.1997 tarihi esas alınarak belirlenen 2.200 TL.'lık çağrı

fiyatını da içeren bir duyurunun İMKB bülteninde yayımlanmasına

karar verilmiştir.

4

15- Inter Yatırım Menkul Değerler A.Ş.'nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir:

Ortağın Adı Soyadı/

Unvanı

interbank A.Ş.

Cavit ÇAĞLAR

Şükrü ŞANKAYA

Mustafa ÇAĞLAR

Şenol ŞANKAYA

Erman YERDELEN

Osman OY

Kamil Attila KÖKSAL

ismail Ragıp YERGİN

Armağan GÜRSEL

Ahmet Gürşen ÇAKALOZ

Erkan SEZER

Mahmut Nedim ÖLÇER

Sami Barbaros KARAKIŞLA

TOPLAM

Devir Öncesi

Ortaklık Yapısı

Pay Tutarı

Pay Oranı

(Milyon TL)

(%)

200.000

199.700

199.700

199.700

199.700

200

200

200

200

200

200

1.000.000

20,00

19,97

19,97

19,97

19,97

0,02

0,02

0,02

0,02

0,02

0,02

100,00

Devir Sonrası

Ortaklık Yapısı

Pay Tutarı

Pay Oranı

(Milyon TL)

(%)

200.000

20,00

199.700

19,97

199.700

19,97

199.700

19,97

199.700

19,97

200

0,02

200

0,02

200

0,02

200

200

200

1.000.000

0,02

0,02

0,02

100,00

E- YENİ FAALİYET İZNİ

1- Finans Yatırım A.Ş.'nin Şaşkınbakkal / istanbul'da şube açmasına izin verilmiştir.

F- DUYURULAR

I- Kurulumuzun 24.2.1999 tarih ve 20/215 sayılı kararı.

Kurulumuzun Seri: V, No: 34 sayılı Aracı Kurumların Sermayelerine ve Sermaye Yeterliliğine ilişkin Esaslar

Tebliği'nin (Tebliğ) yürürlüğe girdiği 30.09.1998 tarihinden bu yana uygulamanın değerlendirilmesi sonucunda,

i) Tebliğ kapsamındaki sermaye yeterliliği tabanı yükümlülüğünün sağlanamaması durumunda; Tebliğ uyarınca 30

işgünü süre verilmesi öngörülen aracı kurumların, uyarının tebliği tarihinden itibaren 4 işgünü, 20 işgünü süre verilmesi

öngörülen aracı kurumların 3 iş günü ve 10 işgünü süre verilmesi öngörülen aracı kurumların 2 işgünü içinde Takasbank'a

teminat mektubu tevdi etmeleri veya başka bir yöntemle sermaye yeterliliği tabanı yükümlülüğünü sağlamaları halinde, bu

açığın Tebliğ'in 28'nci maddesinin uygulanmasına esas bir uyarı olarak dikkate alınmaması,

ii) Yukarıda belirtilen süreler sona erdikten sonra teminat mektubu tevdi edilmesi halinde, sözkonusu açığın

Kurulumuzca Tebliğ'in 28'nci maddesi kapsamında değerlendirilerek teminat mektubunun kabul edilmesi, bu teminat

mektubunun Takasbank'ta bloke edileceği azami sürenin hesaplanmasında ise, uyarının tebliğini izleyen ilk günün

başlangıç tarihi olarak alınması,

iii) Sermaye yeterliliği tabanı yükümlülüğünü sağlamak amacıyla Takasbank'a tevdi edilecek teminat mektubunun,

tevdi tarihinden itibaren azami üç ay için bloke edildiği dikkate alınarak bu süre içerisinde açığın giderilmesi, sözkonusu

süre içerisinde, izleyen tablolarda açığın artması halinde teminat mektubu ya da diğer yöntemlerle karşılanamayan açık için

(i) ve (ii) bendleri kapsamında teminat mektubu tevdi edilmesi,

iv) Tebliğ'in 28'nci maddesi uyarınca yükümlülüğün sağlanması ve ek teminat mektubunun tevdi edilmesi için

verilecek sürenin belirlenmesinde, ek açığın ortaya çıktığı sermaye yeterliliği tabanı hesaplama tablosunda görülen

sermaye yeterliliği tabanının, sermaye yeterliliği tabanı yükümlülüğüne oranının dikkate alınması, (i) bendinde belirtilen

süreler içinde ek-teminat mektubu tevdi edilmesi veya başka bir yöntemle ortaya çıkan ek açığın kapatılması halinde (i)

bendi hükümlerinin, aksi durumda (ii) bendi hükümlerinin geçerli olacağı,

v) Sermaye yeterliliği tabanı yükümlülüğü ile likidite yükümlülüğünün aynı anda sağlanamaması durumunda,

sermaye yeterliliği tabanı yükümlülüğünü sağlamak amacıyla Takasbank'a tevdi edilen teminat mektubu tutarı ile dönen

varlıklar tutarı toplamı kısa vadeli borçları karşılıyor ise ek bir işleme gerek kalmaksızın aracı kurumun likidite

yükümlülüğünün de aynı teminat mektubu ile sağlanması, yukarıda belirtilen hesaplama şekli dikkate alınarak likidite

yükümlülüğünün sağlanması için teminat mektubu kullanılabileceği, likidite yükümlülüğünün teminat mektubu ile

sağlanması durumunda da Tebliğ'in 30'ncu maddesi kapsamında yukarıdaki (i) ve (ii) hükümlerinin geçerli olacağı,

vi) Tebliğ'de belirtilen herhangi bir yükümlülüğün (sermaye yeterliliği tabanı, likidite yükümlülüğü ve borçlanma

sının) sağlanamaması halinde, aracı kuruma yükümlülüğü sağlaması için verilen ilk süre sona ermeden, izleyen tablo

dönemlerinde açık oranında meydana gelen değişme Tebliğ uyarınca farklı bir süre gerektiriyorsa, verilen ilk süreden fazla

olmamak üzere daha kısa olan sürenin geçerli sayılması,

vii) Tebliğ'in 28, 29 ve 30'uncu maddelerinde yer alan "yıl içinde" ifadesinin, Tebliğ'in anılan maddeleri uyarınca

yapılan uyarının tebliğini izleyen 12 aylık dönemi kapsadığı,

viii) Tebliğ kapsamındaki yükümlülüklerin yıl içinde 2'den fazla sayıda sağlanamaması durumunda, Tebliğ'in 28,

29 ve 30'ncu maddeleri hükümleri uyarınca, aracı kurumlara ayrıca bir süre verilmeksizin faaliyetlerinin geçici olarak

durdurulacağı veya yetki belgelerinin bir kısmının ya da tamamının iptal edileceği,

ix) Yukarıda belirtilen hükümlerin yürürlüğe girdiği tarihten önce Tebliğ kapsamındaki yükümlülükleri

sağlayamayan aracı kurumların, bu tarihe kadar yükümlülüklerini teminat mektubu tevdi ederek veya başka bir yöntemle

sağlamaları durumunda, sözkonusu açıklarının da Tebliğ'in 28., 29 ve 30'ncu maddelerinin uygulanmasına esas bir uyarı

olarak dikkate alınmaması,

kararlaştırılmıştır.

II)

aşağıdadır:

Kurulumuzun 9.2.1999 tarih ve 13/145 sayılı kararı uyarınca basın organlarınca ilan edilen duyuru metni

|

Türkiye'de kurulmuş olan bazı şirketlerin, temsilcileri vasıtasıyla, özellikle yurtdışında yaşayan vatandaşlarımızdan

kar payı adı altında belirli bir kazancı garanti ederek, şirketlerine ortak olma çağrısı ile veya kar payına katılım belgesi

karşılığında para topladıkları yönünde tespitler yapılmıştır. Bu çerçevede vatandaşlarımızın hak ve menfaatlerinin

korunması amacıyla aşağıdaki açıklamanın yapılmasına gerek duyulmuştur.

a) Ülkemizde faaliyet gösteren şirketlerin uymak zorunda oldukları kanunlara göre; halktan para toplamak isteyen

şirketlerin herhangi bir şekilde hisse senedi, tahvil, kar-zarar ortaklığı belgesi veya bunlara benzer kıymetli evrak satmaları

için, öncelikle söz konusu kıymetli evrakın Sermaye Piyasası Kurulu'nca kayda alınması, kayda alma tarih ve sayısının

halktan para toplamak için gazetelerde yapılan ilanlarda belirtilmesi ve paraların aynı ilanda belirtilen şirket adına bir

bankada açılmış bulunan özel hesaba yatırılması şarttır.

b) Yukarıda özetlenen hukuki prosedüre aykırı olarak şirketlerin, makbuz karşılığında para toplamaları, belirli bir

kar payı garantisi vaad etmeleri ve topladıkları paralara karşılık değişik adlar altında ödemeler yapmaları suç teşkil

etmektedir. Söz konusu şirketlere ortak olmak amacıyla para yatıranlara verilen makbuzların, ortaklık bağının tesisinde

herhangi bir hukuki geçerliliği bulunmamaktadır. Bu kişilerin şirketlerin genel kurullarına katılma, yönetimde söz sahibi olma,

kar payı ve tasfiye bakiyesine iştirak talep etme haklan yasal olarak mevcut değildir.

c) Vatandaşlarımızın maddi ve manevi zarara uğramamaları için, bu şirketlere ve temsilcilerine kanunlara aykırı

biçimde para vermemeleri; bu tür taleplerle karşılaşılması halinde, söz konusu şirketler hakkında bilgi alabilmeleri ve/veya

varsa bu konudaki şikayetlerini iletebilmeleri amacıyla, Sermaye Piyasası Kurulu'nun aşağıdaki adresine, faksına ve/veya

telefon numaralarına başvurmaları mümkün bulunmaktadır.

Kamuoyuna önemle duyurulur.

III) Kurulumuzun 24.2.1999 tarih ve 20/216 sayılı kararı aşağıdadır:

a) Hisse senetleri İMKB'de işlem gören şirketlerin 30.6.1999 tarihli ara mali tablolarından başlamak üzere yıllık ve

6 aylık ara mali tablolar ile mali tablo dipnotlarını ve gözetim kapsamında Kurulumuzca ihtiyaç duyulan ek mali açıklamaları

düzenleyerek İMKB Başkanlığı'na göndermelerine,

b) İMKB Başkanlığının gönderilen mali tabloları, mali tablo dipnotlarını ve ek mali açıklamaları Borsa Bülteninde

veya gerekli güvenlik önlemlerinin İMKB Başkanlığı' nca

sağlanması koşuluyla elektronik ortamda kamuya

açıklayabileceğine,

c) Ek mali açıklamaların, bağımsız denetime tabi olan yıllık ve 6 aylık ara mali tablolarla birlikte Kamuya

açıklanacak olması sebebiyle doğruluğundan bağımsız denetim kuruluşlarının sorumlu olduğunun kamuya duyurulmasına,

karar verilmiştir.

Doç. Dr. Bahriye Üçok Cad. 13 - 06500

Beşevler-ANKARA

Tel: (312) 212 62 80 (20 Hat)

(312) 222 40 46

6

Fax:(312) 221 33 23

http://www.spk,

E-mail:webadmin@spk.gov.tr