Türkiye Ekonomisinde Görünüm: 2015 1. Çeyrek Nasıl Geçti?

advertisement

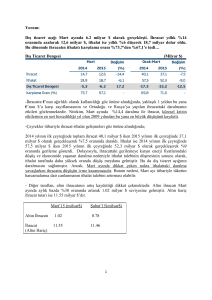

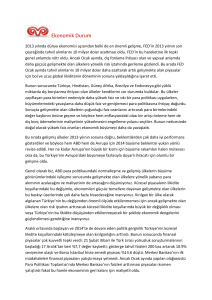

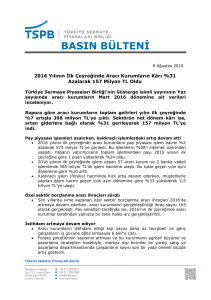

PERSPEKTİF SAYI: 103 MAYIS 2015 Türkiye Ekonomisinde Görünüm: 2015 1. Çeyrek Nasıl Geçti? HATICE KARAHAN • İktisadi aktivite nasıl bir tempo sergiledi? • İşgücü piyasasında görünüm ne oldu? • Cari açıktaki düşüş devam etti mi? GİRİŞ Türkiye ekonomisi 2014 yılında, ihracatın motor güç olduğu mütevazı bir büyüme tablosu çizdi. Bununla birlikte yılın son çeyreğinde, küresel gelişmelerin ihracat üzerinde olumsuz yansımalar göstermesine ve ayrıca tüketimin canlanmasına bağlı olarak, iç talep ağırlıklı bir gelişim sergileyip önceki çeyreklere göre farklı bir görünüm ortaya koydu. Ekonomideki gelişimin, 2015 yılı ilk çeyreğinde ne boyutta ve yönde gerçekleştiğine dair Gayrisafi Yurtiçi Hasıla (GSYH) verileri ise, 10 Haziran 2015 tarihinde açıklanacak. Bu perspektif çalışması, söz konusu veriler açıklanmadan önce, ilgili dönemdeki büyüme dinamiklerini sorgularken, işgücü piyasası ve cari açık gibi temel göstergelere de değinerek, Türkiye ekonomisinin 2015 yılı 1. çeyreğindeki görünümünü ortaya koyuyor. 2014 YILINDA BÜYÜMENİN DİNAMİKLERİ Türkiye ekonomisi 2014 yılını yüzde 2,9’luk bir büyüme hızıyla geride bıraktı. Bu dönemde iç talep, makro-ihtiyati tedbirlerin de etkisiyle büyümeye nispeten daha düşük bir katkı verirken, ekonomik gelişim ihracat ağırlıklı gerçekleşti. Nitekim 2014 yılındaki GSYH gelişim hızının 1,8 puanı ihracattaki artıştan geldi. Bu bağlamda ihracat, sene içinde dış pazarlardaki olumsuzluklardan etkilenmiş ve son çeyrekte tempo kaybı yaşamış olmasına rağmen, yıl genelinde reel yüzde 6,8 artarak 2014 büyümesinin baş aktörü olmayı başardı. 2014 yılındaki büyümeye destek anlamında, ihracattan sonra ikinci harcama kalemi özel tüketim oldu. Bu dönemde yüzde 1,3 büyüyen tüketim harcamaları, GSYH gelişim hızına 0,9 puan katkı sağladı. Özel yatırımlar ise yılın ikinci yarısında, gösterdiği toparlanma eğilimi sayesinde, büyüme üzerindeki olumsuz etkisini geride bıraktı. Bununla birlikte 2014 yılı genelinde bakıldığında, özel yatırımların ekonomik büyümeye etkisi 0,1 puanla sınırlı oldu. Sektörel açıdan incelendiğinde ise, GSYH büyüme hızına başlıca desteklerin, her biri 0,9 yüzde puan olmak üzere, imalat sanayi ve finans sektörlerinden geldiği anlaşılıyor. Bu dönemde çeşitli hizmetler alt sektörlerinden de katkılar gelirken, tarım sektöründeki olumsuz gelişme ise dikkat çeken bir durum olarak öne çıktı. Nitekim tarım sektörü son çeyrekte topar- Hatice KARAHAN Boğaziçi Üniversitesi İşletme Bölümü’nden lisans, İktisat Bölümü’nden yüksek lisans derecesi aldı. 2006 yılında Ekonomi doktorasını tamamladığı Syracuse University’de çeşitli ekonomi dersleri vermenin yanı sıra, Center for Policy Research bünyesinde araştırmacı olarak çalıştı. İstanbul Bilgi Üniversitesi’nde yarı zamanlı olarak doktora seviyesinde ders verdi. 2012-2015 yılları arasında TÜBİTAK’ta danışmanlık görevi üstlenen Karahan, halen İstanbul Medipol Üniversitesi’nde öğretim üyesi olarak çalışmaktadır. Makroekonomi alanında doçentlik unvanına sahip olan Karahan, ayrıca TİM Ekonomi Danışmanı olup, SETA’da ekonomi araştırmaları yürütmekte ve Yeni Şafak gazetesinde ekonomi alanında köşe yazarlığı yapmaktadır. PERSPEKTİF lanma moduna geçmiş olmakla birlikte, 2. ve 3. çeyreklerdeki daralması nedeniyle, Türkiye ekonomisinin 2014 gelişim hızını 0,2 puan olumsuz etkiledi. Böylece, 2013 yılından farklı olarak tarım, büyümeye katkı vermek yerine ekonomik hızı aşağı yönlü etkiledi. 2015 1. ÇEYREKTE GÖRÜNÜM 2014 yılına ilişkin yukarıda sunulan görünüm, iç talebin ılımlı bir katkı sağladığı ve ihracatın önemli ölçüde destek verdiği bir dönemin tablosunu ortaya koyuyor. Bununla birlikte, senenin son çeyreğinde yıl genelinden farklı bir görünüm olduğunu da belirtmek gerek. Zira bu dönemde, ihracat kanadından gelen destek başını aşağı çevirirken, iç talepte ise bir güçlenme belirtisi gözlendi. Perspektif çalışmasının bu bölümünde ele alınacak 2015 yılı 1. çeyreğine dair değerlendirme de, önceki yılın son çeyreğinde gözlenen bu durumun devam edip etmediğini sorgularken, istihdam ve cari açıkla ilgili gelişmeler hakkında bilgi vermeyi amaçlıyor. Bu doğrultuda öncelikle TÜİK tarafından açıklanan dolar bazındaki dış ticaret istatistikleri değerlendirildiğinde, 2014’ün son çeyreğindeki ihracat zayıflamasının 2015 yılının ilk çeyreğinde etkisini artırdığı dikkat çekiyor. Veriler, 2015 yılı Ocak-Mart arası dönemde ihracatın nominal olarak yıllık yüzde 7,5 azaldığını gösterirken, diğer yandan ithalat da yüzde 9 oranındaki düşüşüyle göze çarpıyor (Tablo 1). Buradan hareketle, ihracatın ekonomik büyümeye katkı anlamında bu dönemde de arzu edilen bir performans sergilemediği, ithalattaki düşüşün ise güçlendiği anlaşılıyor. Bu bağlamda, 2014’te Türkiye ekonomisinin motor gücü olan ihracatta, aynı yılın son çeyreğinde hissedilen ve 2015’in ilk çeyreğinde de devam eden ivme kaybının arkasındaki unsurları anlamak önem taşıyor. Daha önce de ifade edildiği üzere, dolar bazında açıklanan söz konusu ihracat rakamlarında yıllık bazda bir düşüş yaşanmasının başlıca sebepleri arasında, Irak ve Rusya pazarlarında önceki yıldan bu yana tırmanan jeopolitik ve ekonomik sıkıntılar geliyor. Bunun yanı sıra, Türkiye’nin en büyük ihracat pazarı olan Avrupa Birliği ile yapılan ticarette önemli ölçüde kullanılan euroda ya- 2 şanan değer kaybı ise, dikkat çekilmesi gereken bir diğer etken. Zira Avrupa Birliği’ne yapılan ihracatın, yılın ilk çeyreğinde euro cinsinden artış sergilediği, ancak euronun dolara karşı sergilediği düşüş nedeniyle bunun rakamlara olumlu yansıyamadığı açıkça görülüyor. Bu ise, Türkiye’nin, Avrupa pazarında aslında düşüşte olmadığını ve payını koruduğu anlamına geliyor. Dolayısıyla, gerek euro-dolar paritesindeki sert etkinin yumuşaması, gerekse söz konusu ülkelerde ilerleyen dönemlerde ekonomik toparlanmanın güçlenmesiyle birlikte, ihracat performansında bir düzelme beklenebilir. Bununla beraber, Irak ve Rusya pazarlarındaki sıkıntıları aşmak, zaman alacağa benziyor. Öte yandan veriler, bu çeyrekte Türkiye’nin ihracat gelişimine olumlu katkı veren ülkelerin başında İngiltere ve İsviçre’nin geldiğini, ayrıca Birleşik Arap Emirlikleri, ABD ve İran’a yapılan ihracattaki artışların da etkili olduğunu gösteriyor. Bu dönemde, İspanya ve Suudi Arabistan pazarlarındaki büyüme de dikkat çekiyor. Bununla birlikte, söz konusu bazı pazarlardaki büyümede ve dolayısıyla ihracat geneline verilen katkıda, altın ticaretinin rolünün gözlendiğini de belirtmek gerek. Bu dönemde ithalatta yaşanan sert düşüşte ise, Rusya ve İran’dan yapılan ithalattaki daralmanın güçlü katkıları gözlenirken, bu gelişmede enerji fiyatlarındaki düşüşün etkileri hissediliyor. Bunun yanı sıra, ABD ve Almanya’dan yapılan ithalattaki gerileme de, bu dönemde ithalat gelişim hızını aşağı yönlü etkileyen faktörler arasında ön sıralarda yer alıyor. 2015 yılı 1. çeyreğindeki ekonomik performans hakkında, sanayiye ve dolayısıyla iktisadi aktiviteye ilişkin güçlü göstergelerden olan Sanayi Üretim Endeksi (SÜE) de belli başlı mesajlar veriyor. 2014 yılının son çeyreğinde yıllık yüzde 2,5’lik bir artışla senenin en düşük performansını kaydeden SÜE’nin, 2015 ilk çeyreğinde ise yüzde 1,3 artış kaydettiği gözleniyor. Bu veri, söz konusu dönemde de ılımlı bir GSYH büyümesi beklentisine işaret ederken, endeksteki alt kalemleri incelemekte fayda var. Nitekim SÜE’deki gelişimin ara malları üretimine dair alt endeksteki gerilemeden büyük ölçüde etkilendiği görülürken, diğer tüm gruplardaki artışlardan ise destek aldığı anlaşılıyor. setav.org TÜRKIYE EKONOMISINDE GÖRÜNÜM: 2015 1. ÇEYREK NASIL GEÇTI? Bu kapsamda, yılın 1. çeyreğinde SÜE’nin dayanıklı tüketim malları üretimindeki artış hızı yüzde 2,8 olarak kaydedilerek, bir önceki çeyrekten daha güçlü bir gelişim sergiliyor (Tablo 1). Endeks, dayanıksız tüketim mallarında da yüzde 2,5 oranında bir yükseliş göstermekle birlikte, bu grupta nispi bir tempo kaybının sinyalini veriyor. SÜE kapsamındaki tüketime dair bu göstergeler, ihracat gelişmeleri de göz önüne alındığında, ilk çeyrekte özel tüketimin GSYH gelişimine ılımlı katkı yapmaya devam ettiği şeklinde yorumlanabilir. Tüketim kanadındaki görünümü daha detaylı değerlendirmek amacıyla İmalat Sanayi Kapasite Kullanım Oranı (KKO) verileri incelendiğinde ise, aynı dönemde her iki tüketim malı grubunda da yıllık bazda bir gerileme yaşandığı tespit ediliyor. Bununla birlikte, dayanıklı tüketim mallarına dair KKO’daki düşüşte, önceki döneme göre bir toparlanma göze çarpıyor. Bu çerçevede tüketim malı ithalatı verileri ise dikkat çeken bir sinyal veriyor. Nitekim TÜİK’in açıkladığı dolar bazlı dış ticaret istatistikleri, ilk çeyrekte toplam yüzde 9’luk bir ithalat daralmasını haber verirken, bu dönemde tüketim malı ithalatının ise yüzde 1 oranında artış sergilediği görülüyor. Bu gelişme, aynı veri tabanı dahilinde 2014’ün tüm çeyreklerinde gerileme kaydeden tüketim ithalatının, 2015’in ilk çeyreğinde belirgin bir toparlanma yaşadığı anlamına da geliyor. Bunun yanı sıra veriler, bu dönemde tüketici kredilerindeki ılımlı artışın da hafif bir hızlanmayla sürdüğüne işaret ediyor (Tablo 1). Tüketime dair gelişmeler bu şekilde özetlenmekle birlikte, milli gelirin gelişiminde bir diğer kritik unsur olan yatırımlardaki duruma da göz atmak gerekiyor. Bu doğrultuda, SÜE alt endekslerinden Sermaye Malları endeksi incelendiğinde, yıllık bazda yüzde 10,8 oranında ciddi bir artış göze çarpıyor. Özellikle SÜE genelindeki yüzde 1,3’lük gelişimle kıyaslandığında, sermaye malları grubunun ortalamanın çok daha üzerinde bir performans sergilediği açıkça görülüyor. Bu performansın, önceki çeyrekteki gelişimden de güçlü bir tablo çizdiği söylenebilir. Yatırımlar bağlamında benzer bir tabloya, KKO alt endeksi olan yatırım malları imalatı kapasite kul- setav.org lanım oranında da rastlanıyor. Nitekim yılın ilk çeyreğinde yüzde 1,9 artış kaydeden oran, aynı zamanda önceki çeyreklere göre belirgin bir toparlanma görünümü çiziyor. Bununla birlikte, sermaye malı ithalatındaki daralma, bu dönemde güçlenerek farklı yönde bir hareket sergiliyor (Tablo 1). TABLO 1. ÖNCÜ GÖSTERGELERDE GELIŞIM HIZI (YÜZDE, YILLIK, NOMINAL) 2014 Ç1 2014 Ç2 2014 Ç3 2014 Ç4 2015 Ç1 İhracat* 8,5 4,7 2,9 -0,3 -7,5 İthalat* -2,2 -7,2 -3 -2,5 -9 Dayanıklı Tüketim Malları SÜE** 3,9 1,7 3,1 1,9 2,8 Dayanıksız Tüketim Malları SÜE** 5,3 1,7 3,9 4,7 2,5 Dayanıklı Tüketim Malları KKO** -2,2 3,6 0,1 -2,6 -2,1 Dayanıksız Tüketim Malları KKO** -0,1 1,4 0,5 -0,4 -1,5 Tüketim Malı İthalatı* -2,9 -4,5 -4,8 -5,9 1 Tüketici Kredileri 23,8 18,3 14,6 13,8 15,2 5,2 3,4 8,4 4,9 10,8 -0,5 -1,9 -4,2 -1,8 -5,6 0,1 -2,9 -3,4 -2,3 1,9 Sermaye Malları SÜE** Sermaye Malları İthalatı* Yatırım Malları KKO** Kaynak: TÜİK, TCMB ve SETA Hesaplamaları * USD bazında ** 3 aylık ortalama Bu göstergeler, yatırımlarda 2014’ün 2. yarısında başlayan hafif toparlanmanın 2015 yılının ilk çeyreğinde de sürdüğü beklentisini verirken, yatırım malları üretimindeki sinyallerde ihracatın da payı olabileceğini hatırlatıyor. Bu noktada, özel yatırımların temposunu makine ve teçhizat yatırımlarının yanı sıra inşaat yatırımlarındaki performansın da etkileyeceğini belirtmekte fayda var. Öte yandan, tüketici ve reel kesim beklentileri incelendiğinde, yılın ilk çeyreğinde farklı eğilimler göze çarpıyor. Nitekim Reel Kesim Güven Endeksi’nin (RKGE) bu dönemde yukarı yönlü hareket ettiği ve Mart ayı itibariyle son 9 ayın en yüksek seviyesine ulaştığı gözlenirken, Tüketici Güven Endeksi’nin (TGE) ise, Ocak ve Mart aylarında düşüş kaydettiği anlaşılıyor (Şekil 1). Bu görünüm, reel kesimdeki olumlu beklentilerin güçlendiği yönünde, iktisadi aktiviteye dair pozitif bir mesaj olarak yorumlanabilirken, tüketim kanadında net olmayan bir görünüm çiziyor. 3 PERSPEKTİF ŞEKIL 1. REEL KESIM VE TÜKETICI GÜVEN ENDEKSLERI (PUAN) 110 100 RKGE 90 TGE 80 70 60 1 2 3 4 5 6 7 8 9 10 11 12 1 2 3 4 5 6 7 8 9 10 11 12 1 2 3 2013 2014 2015 Kaynak: TÜİK ve TCMB Tüm bu değerlendirmeler dahilinde özet olarak; Türkiye ekonomisinde 2015 yılının 1. çeyreğinde de, dış talepten iç talebe yönelim eğiliminin ve aynı zamanda mütevazı büyüme temposunun devam ettiği ifade edilebilir. İŞGÜCÜ PİYASASI 2014 3. çeyrekte yükselişe geçen işsizlik oranı, yılı, Aralık döneminde kaydedilen yüzde 10,9 seviyesinde kapadı. Söz konusu gelişmede, tarım istihdamındaki düşüş ve mevsimsel etkiler rol oynarken, emek arzı olarak adlandırabilecek işgücüne katılımdaki güçlü görünüm de temel etken olmayı sürdürdü. Veriler, benzer gelişmelerin 2015 yılının ilk çeyreğinde de gözlendiğine işaret ediyor. Nitekim Ocak’ta yüzde 11,3, Şubat’ta yüzde11,2 olarak kaydedilen işsizlik oranı, “mevsimsel etkilerden arındırılmış” serilere göre ise 2014 yılsonuna göre düşüş sergiledi. Zira 2014 Aralık döneminde yüzde 10,4 olan oran, 2015 Ocak ve Şubat aylarında yüzde 10,2 düzeyine geriledi (Şekil 2). Açıklanan veriler dahilinde yılın ilk 2 aylık dönemindeki gelişim incelendiğinde, 2014 yılında gözlenen ve yukarıda bahsi geçen faktörlerin, bu dönemde de işgücü piyasasında belirleyici olmaya devam ettiği anlaşılıyor. Bu bağlamda, Ocak-Şubat döneminde önceki yılın aynı dönemine göre 577.000 civarı yeni istihdam oluşurken, bunun tamamının tarım dışı sektörlerden geldiği göze çarpıyor. Nitekim tarım dışı istihdam bu dönemde 850.000 artış kaydederken, tarım istihdamında ise 272.000 düşüş gözleniyor. Dolayısıyla istihdamın, güçlü bir şekilde artmaya devam ettiği ancak tarımdaki çözülmeden halen olumsuz etkilendiği görülüyor. Emek talebindeki bu gelişmelerin yanı sıra, emek arzının da yılın ilk 2 ayında kuvvetli büyüme eğilimini sürdürdüğünü ifade etmek gerek. Nitekim bu dönemde, önceki yılın aynı dönemine göre 979.000 kişilik işgücüne katılım artışı yaşandı. Bu bağlamda, işgücüne katılım oranı da, yüzde 49,1’lik seviyesinden yüzde 50,1’e yükseldi. İşgücü artışının 510.000 kişilik kısmı kadın, 469.000 kişilik bölümü ise erkek nüfustan geldi. Kadınlarda işgücüne katılım önceki yıla göre 1,3 puan artışla yüzde 30’a ulaşırken, oran erkeklerde ise 0,6 puan yükselerek yüzde 70,6 oldu. 2015’in ilk aylarındaki işgücü piyasası görünümünün verdiği temel mesaj ise, istihdamın işgücündeki artışa daha etkin bir şekilde cevap verebilmesi için, ekonomik performansta hız kazanımlarının yanı sıra, ŞEKIL 2. İŞSIZLIK ORANI 12 11 10 9 8 7 Ocak ubat Mart Nisan Mayıs Haziran Temmuz A ustos Eylül Ekim Kasım 2014 sizlik Oranı (%) Mevsimsellikten Arındırılmı Aralık Ocak ubat 2015 sizlik Oranı (%) Kaynak: TÜİK 4 setav.org TÜRKIYE EKONOMISINDE GÖRÜNÜM: 2015 1. ÇEYREK NASIL GEÇTI? ŞEKIL 3. CARI İŞLEMLER AÇIĞI (MILYON DOLAR, YILLIKLANDIRILMIŞ) 70.000 Cari Açık 60.000 Altın Hariç Cari Açık 50.000 2014 Mart ubat Ocak Aralık Kasım Ekim Eylül A ustos Temmuz Haziran Mayıs Nisan Mart ubat Ocak 40.000 2015 Kaynak: TCMB ve SETA Hesaplamaları hükümet tarafından da açıklanan programda izleri görülen ek hamleler ve reformlara gerek duyulduğudur. CARİ AÇIK 2014 yılında yüzde 29,3 oranında gerileyerek 45,9 milyar dolar seviyesinde kaydedilen cari işlemler açığı, böylelikle son 4 yılın en düşük seviyesini görmüş oldu. Buna paralel olarak, cari açığın Gayrisafi Yurtiçi Hasıla’ya (GSYH) oranında da ciddi bir düşüş yaşandı ve 2013 yılında yüzde 7,9 olan oran 2014’te yüzde 5,7’ye geriledi. Finansal istikrar bağlamındaki riskleri azaltan bu olumlu gelişme, ihracattaki artışın yanı sıra, iktisadi aktivitenin mütevazı bir seyir izleyerek ithalatta ılımlı bir tablo çizmesinden da destek aldı. Öte yandan, yılın ikinci yarısında petrol fiyatlarında yaşanan keskin düşüş de, ulusal enerji bağımlılığından önemli ölçüde etkilenen cari işlemler dengesinin iyileşmesine hiç şüphesiz katkı sağladı. Bu gelişmeler doğrultusunda ayrıca, 2014 yılsonundaki enerji hariç cari işlemler dengesi pozitif seviyede kaydedildi. Bir diğer ifadeyle, Türkiye ekonomisi enerji hariç cari fazla verdi. Bununla birlikte ihracat kanadında yaşanan önemli ölçüde olumsuzluklara bağlı olarak, yılın son dönemlerinde cari açığın düşüş hızında bir yavaşlama gözlendi. SETA tarafından yayımlanan önceki ekonomik görünüm perspektiflerinde de bu duruma dikkat çekilmiş ve 2015 yılında devam etmesi beklenen ilgili küresel risklerin, açığın düşüş temposunu ve finansmanını zorlaştıracağı vurgulanmıştı. Yılın ilk çeyreğine setav.org dair açıklanan ödemeler dengesi verilerinin ise, bu öngörüyü doğrular nitelikte olduğu ifade edilebilir. Zira 2015 yılı Ocak-Mart döneminde, cari açık yıllık bazda gerilemesini sürdürmekle birlikte, söz konusu düşüşün yavaşladığı anlaşılıyor. Nitekim cari işlemler açığı yılın ilk 3 ayında, 2014’ün aynı dönemine göre yüzde 7,4 oranında bir düşüş sergiledi. Altın hariç cari açıkta ise, yüzde 6,5 oranında bir artış gözlendi. Açığın gerileme temposunda görülen bu yavaşlamada, yukarıda detaylı olarak açıklanan ihracata ilişkin unsurların ağırlıklı etki yaptığı söylenebilir. Bu bağlamda, Ocak ayında 43,8 milyar dolarla son yılların en düşük seviyesini gören yıllıklandırılmış cari açık, Mart ayında 45,5 milyar dolar olarak kaydedildi (Şekil 3). Bununla birlikte, enerji hariç cari işlemler dengesinin, ilk çeyrek bitiminde halen fazla verdiğini de belirtmek gerek. Cari açığın gelecek çeyreklerdeki performansının ise, büyük ölçüde ihracat temposuna ve petrol fiyatlarındaki gelişmelere bağlı olduğu söylenebilir. Öte yandan, açığın finansmanında gözlenen oynaklık da, özellikle global risklerin devam ettiği mevcut ortamda, daha kaliteli ve sürdürülebilir sermaye akımlarına ihtiyaç duyulduğuna; bu bağlamda önümüzdeki dönemde doğrudan yabancı yatırımları cezbedici politikalar geliştirmenin önemine işaret ediyor. SONUÇ: SEÇİMLER KİLİT ÖNEME SAHİP 2014 yılının son çeyreğinde, Rusya ve Irak gibi jeopolitik ve ekonomik sıkıntılarla boğuşan pazarlardaki daralmanın öncülüğünde ihracatta bir miktar tempo kaybeden Türkiye ekonomisi, diğer yanda ise tüke- 5 PERSPEKTİF timde beklentilerin üzerinde gerçekleşen canlanmayla birlikte yeniden iç talep ağırlıklı bir büyüme tablosu çizmişti. 2015 yılının ilk çeyreğine dair mevcut göstergeler de, ilgili dönemdeki ekonomik gelişimin bu yönde sürdüğüne dair belirtiler veriyor. Nitekim tüketim ve yatırımlara ilişkin indikatörler toparlanma ima ediyor. İhracattaki olumsuz görünüm ise, yukarıda da detaylı olarak açıklandığı üzere, problemli pazarların yanı sıra, euro-dolar paritesindeki keskin düşüşün, Türkiye’nin Avrupa pazarındaki ihracat rakamlarına olumsuz yansımasından da önemli ölçüde etkileniyor. Bu bağlamda, parite etkisinde yumuşama görüldüğü takdirde, bölgeye yapılan ihracatta euro bazında yaşanan ve sürmesi beklenen büyümenin olumlu etkilerini hissetmek mümkün olabilecek. Bunun yanı sıra, yılın ilk çeyreğinde ihracatın artış kaydettiği çeşitli Batı ve Ortadoğu pazarlarının da ümit verici bir görünüm çizdiği söylenebilir. Bununla birlikte, dünya ekonomisinde gevşek bir büyümenin halen varlığını koruyor olmasının, ihracat rakamlarında yakın gelecekte ciddi bir sıçramayı zorlaştıracağını da eklemek gerekir. Dünya Ticaret Örgütü (WTO) tarafından açıklanan ilk çeyrek verileri, dünya ihracatının bu dönemde yıllık yüzde 10,2 daralma kaydettiğini ortaya koyuyor. Gerek gelişmiş gerekse gelişmekte olan çok sayıda ülkede gözlenen söz konusu ihracat daralmasının, döviz piyasalarındaki gelişmelerin etkilerinin ötesinde, küresel talepteki iştahın canlı olmadığına dair bir uyarı niteliğinde olduğunu ifade etmek gerek. Öte yandan, 2014 yılında ciddi bir gerileme sergileyen cari işlemler açığının düşüş hızında, büyük ölçüde ihracattaki söz konusu gelişmelerin etkisiyle 2015’in ilk çeyreğinde yavaşlama yaşandığını eklemek gerek. Enerji hariç cari denge bu dönemde fazla vermeye devam ederken, yılın geri kalan bölümünde ise petrol fiyatları ve ihracattaki gidişatın, açığın performansındaki belirleyiciler olacağı ifade edilebilir. Küresel risklerin hakimiyetini sürdürdüğü bir konjonktürde, açığın makul seviyelere çekilmesi kadar, kaliteli bir finansman yapısına kavuşması gereksiniminin de altını çizmek önem arz ediyor. www.setav.org | info@setav.org | @setavakfi 6 Buna ek olarak, 2015 yılının ilk çeyreğinde işsizlik oranında yukarı yönlü bir hareket gözlenmekle birlikte bu gelişmede, önceki çeyreklerde olduğu gibi, tarım istihdamının ve mevsimsel etkilerin olumsuz rol oynadığı anlaşılıyor. İşsizlik oranındaki direnişin perde arkasındaki temel neden olarak ise, işgücüne katılımın, artmaya devam eden istihdam karşısındaki baskın gücü yatıyor. Bu bağlamda Türkiye’nin, sadece daha yüksek bir ekonomik tempoya değil, istihdam dostu bir büyüme modeline ve işgücü piyasasındaki katılıkları törpüleyecek reformlara gereksinim duyduğu ortadadır. Dolayısıyla, Türkiye ekonomisinin gelişiminin bundan böyle birkaç temel ayak üzerinde sağlanacağını söylemek mümkündür. Bunlardan birinin, global krizden bu yana tatmin edici bir büyüme performansı sergilemekte zorlanan dünya ekonomisindeki gelişmeler olduğu rahatlıkla ifade edilebilir. Buradan hareketle, gerek mevcut göstergeler gerekse projeksiyonlar dahilinde mütevazı bir hızda seyredeceği anlaşılan küresel ekonominin “yeni bir normal” benimsediği ve bunun yansımalarının Türkiye ekonomisi üzerinde de görüleceği unutulmamalıdır. Nitekim ulusal büyüme temposunun, dünyanın yeni normalinden etkilenecek bir seyir izleyeceğini beklemek yanlış olmaz. Türkiye için bir diğer önemli ayak ise, risklerle dolu küresel ortamda, kendi bünyesinde uzun süredir koruduğu makroekonomik istikrarı kararlılıkla sürdürmek olacaktır. Örnek olarak bugün, dünya ekonomilerini en zorlayıcı faktörlerden biri olan mali disiplin konusunda Türkiye, gözle görülür bir avantaja sahiptir. Kırılganlıkları önemli ölçüde azaltan bu ve benzeri dinamikler korunmadığı takdirde ise, orta ve uzun vadede refah artışı sağlamak mümkün olmayacaktır. Bu nedenle yeni dönemde, makroekonomik istikrarla el ele olmak üzere, yukarıda da bir kısmı zikredilen yapısal reformlara odaklanmak şarttır. Bu minvalde 7 Haziran seçimi, gerek siyasi istikrar ve politikaların ekonomik istikrara yansıması, gerekse göreve gelecek yeni hükümetin uygulayacağı reform programı anlamında, Türkiye ekonomisi için kilit öneme sahiptir. SETA | Ankara Nenehatun Caddesi No: 66 GOP Çankaya 06700 Ankara TÜRKİYE Tel:+90 312.551 21 00 | Faks :+90 312.551 21 90 SETA | Washington D.C. 1025 Connecticut Avenue, N.W., Suite 1106 Washington, D.C., 20036 USA Tel: 202-223-9885 | Faks: 202-223-6099 SETA | İstanbul Defterdar Mh. Savaklar Cd. Ayvansaray Kavşağı No: 41-43 Eyüp İstanbul TÜRKİYE Tel: +90 212 315 11 00 | Faks: +90 212 315 11 11 SETA | Kahire 21 Fahmi Street Bab al Luq sAbdeen etav.org Flat No 19 Kahire MISIR Tel: 00202 279 56866 | 00202 279 56985