3 Aralık 2010

Makro Not

Ankara Ziyareti Notları:

Yatırım yapılabilir seviyeye doğru…

İbrahim Aksoy

Ekonomist

iaksoy@sekeryatirim.com.tr

Küresel krizden hızlı bir şekilde çıkan Türkiye ekonomisi güçlü kamu mali dengeleri, düşük kamu borç

oranları ve sağlam bankacılık sektörü ile 2010’da önemli miktarda yabancı fon girişine neden oldu. Türk

finansal varlıklarına yoğun yatırımcı ilgisi bizde Türkiye ekonomisine dair son gelişmeler konusunda

yetkililerin görüşlerini alma ihtiyacı doğurdu. Gerçekleştirdiğimiz Ankara ziyareti sonrasında

hazırladığımız bu raporda amacımız, 24 Kasım’da Ankara’da Merkez Bankası, Hazine ve Maliye

Bakanlığı’ndan yetkililerle gerçekleştirdiğimiz görüşmelerden edindiğimiz izlenimleri 2011’e girerken

kendi ekonomik görüşlerimiz eşliğinde yatırımcılara aktarmak.

Toplantılarımız genel olarak ekonomi bürokratlarının son ekonomik gelişmelere dair memnuniyetini

doğrularken, toplantılarda cari açığa dair kaygılar hissedilir düzeydeydi. Bununla birlikte cari açığın

finansmanı konusunda kısa vadede herhangi bir sıkıntı beklenmiyor.

Ankara’da görüştüğümüz yetkililer genel olarak bu yıl ve gelecek yıl için Orta Vadeli Program’da (OVP)

yer alan tahminlerin ve piyasa beklentisinin üzerinde büyüme beklemekte.

Yaptığımız görüşmeler TCMB’nin orta vadede sürdürülebilir bir enflasyon oranına ulaşmak için ara hedef

olarak örtülü bir biçimde temel enflasyonu hedeflediği konusundaki izlenimimizi destekliyor.

Çıktı açığı ve enflasyon ilişkisi açısından bazı hesaplamalar, çıktı açığının kapandığına işaret ederken,

potansiyel büyüme varsayımı %5’in hafif üzerinde olan TCMB, açığın henüz kapanmadığını ifade ediyor.

Fed’in 2011 içinde politika faizlerinde değişiklik yapması beklenmezken, bu durum TCMB’nin düşük

politika faizini uzun süre bu seviyelerde tutma konusunda elini rahatlatan bir gelişme olarak görülüyor.

Banka’nın faiz artışı konusunda Enflasyon Raporu’nda verdiği 2011 4.çeyrek zamanlamasına bağlı kaldığı

görülürken, mevcut koşullar altında faiz indirimi öngörülmüyor.

Toplantılarda aldığımız izlenim, açık piyasa işlemleri ile bankacılık sistemine sağlanan TL likiditesinin

kurutulması dışında, Banka’nın kredilerdeki hızlanmayı durdurmak için zorunlu karşılık oranlarındaki

artışlar konusunda herhangi bir sınır görmediği şeklinde.

Yetkililer, bu yıl bütçe açığının 4. çeyrekte yapılması planlanan kamu yatırım harcamalarına rağmen

revize hedefin de altında kalacağını beklerken, genel seçimlerin zamanlamasının yıl ortasına denk

gelmesinin yılın 2. Yarısında tasarrufa imkan vererek hükümete 2011 bütçe hedeflerini tutturmak

konusunda yardımcı olmasını öngörüyor. Diğer yandan, mali dengeler açısından OVP yatırımcılar

tarafından oldukça olumlu karşılanırken, daha bağlayıcı olması açısından mali kuralın daha yüksek

yatırımcı güveni ve öngörülebilirlik sağlayabileceği paylaşılan bir kanı.

Toplantılarda 2011’de Türkiye’ye sermaye girişlerinin devam etmesine dair beklentiler paylaşılırken,

yabancı portföy girişlerine gelecek yıl Tobin vergisi gibi bir kontrol aracı öngörülmüyor.

Görüşmelerde küresel kriz sonrasında kredi derecelendirme kuruluşlarının Türkiye’yi daha farklı bir

tavırla ele aldığından duyulan memnuniyet hissedilirken, yetkililerin genel beklentisi seçimlerden önce

Türkiye’nin kredi notunun yatırım yapılabilir seviyeye çıkartılmasını beklemedikleri yönünde.

Şeker Yatırım Araştırma

3 Aralık, 2010

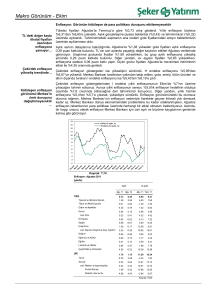

2. Çeyrekte rekor büyüme, peki ya sonrası?

Türkiye ekonomisi 2009 yılında %4,7 daraldıktan sonra, yılın ilk yarısında geçen

yılın aynı dönemine göre %11,0 büyüme gösterdi. Türkiye’nin ana ihracat pazarı

Euro Bölgesi ekonomilerinin zayıf kamu mali dengeleri nedeniyle dış talep

büyümeye destek veremezken, ilk yarıda büyümeyi sürükleyen iç talep oldu.

Büyüme oranlarındaki yıllık bazda yüksek performans kendisini mevsimsellik ve

çalışılan gün etkisinden arındırılmış verilerde de gösteriyor. Ekonomi 2. çeyrek’te

kuvvetli özel tüketim talebi ve özel yatırımlardaki sıçrama ile 1. çeyreğe göre %3,7

büyüdü. (Grafik 1)

Grafik 1: GSYİH Büyümesi (%)

14

6.0

12

10

4.0

8

6

2.0

4

2

0

0.0

-2

-4

-2.0

-6

-8

-10

-4.0

-12

-14

-6.0

-16

yıllık bazda büyüme (sol eksen)

-18

mevsim ve takvim etkisinden arındırılmış çeyreklik büyüme

-20

06/10

03/10

12/09

09/09

06/09

03/09

12/08

09/08

06/08

03/08

12/07

09/07

06/07

03/07

12/06

-8.0

Kaynak: TÜİK

Tarihi düşük seviyelerdeki faiz oranları sonucu kredi büyümesinin momentum

kazanması ve krizden çıkışla birlikte görülen stok birikimi 2. çeyrekte yıllık bazda

%10,3’lük bir büyüme sağlarken, Türkiye Çin’in rekor büyüme oranını paylaştı.

Kredilerdeki momentum 2. çeyrek sonrasında devam ederken, Ekim sonu itibariyle

kredilerde yıllık bazda %27 reel artış görüldü. Toplantılardan aldığımız izlenime

göre bu seviyeler ekonomik toparlanma döneminde Merkez Bankası tarafından

sorun olarak görülmezken, Banka’nın kredi genişlemesindeki momentumun devam

etmesi durumunda daha agresif tedbirler almasını bekliyoruz.

Büyüme göstergeleri hızlı büyümenin 3. Çeyrekte de sürdüğüne işaret ediyor.

Kredilerdeki hızlı büyüme ve reel sektörün artan yatırım iştahı desteğiyle ekonomin

3. Çeyrekte %6,5 oranında büyüdüğünü tahmin ediyoruz. Tüketici kredileri, CNBC-e

Tüketim Endeksi ve tüketim vergilerinin seyri 3. Çeyrek için yıllık bazda %6’lık bir

reel özel tüketim artışına işaret ediyor. (Grafik 2)

Şeker Yatırım Araştırma

Sayfa |2

3 Aralık, 2010

Grafik 2: Özel Tüketim Göstergeleri (%; yıllık)

36

32

Tüketici Kredileri ve Kredi Kartları (reel)

Tüketim Endeksi

28

Tüketim Vergileri (reel)

24

20

16

12

8

4

0

-4

-8

-12

09/10

07/10

05/10

03/10

01/10

11/09

09/09

07/09

05/09

03/09

01/09

11/08

09/08

07/08

05/08

03/08

-16

Kaynak: Maliye Bakanlığı, TCMB, CNBC-e

Diğer yandan, sermaye malı, ithalat hacim endeksi ve sermaye malları imalatındaki

artış oranları özel yatırım iştahında yılın ilk yarısında gözlenen sıçramanın devam

ettiğini gösteriyor. (Grafik 3) Bu nedenle, özel yatırımların 3. çeyrekte yıllık bazda

%25 reel artış gösterdiğini tahmin ediyoruz. Bununla birlikte, 3. çeyrekte ithal

aramalı ve tüketim mallarına olan yüksek talep nedeniyle dış talebin büyümeyi 2,5

puan aşağıya çekmesini bekliyoruz.

Grafik 3: Özel Yatırım Göstergeleri (%; yıllık)

40

36

Sermaye Malları İthalat Hacim Endeksi

Sermaye Malları İmalatı

32

28

24

20

16

12

8

4

0

-4

-8

-12

-16

-20

-24

-28

-32

-36

-40

-44

09/10

06/10

03/10

12/09

09/09

06/09

03/09

12/08

09/08

06/08

03/08

12/07

09/07

06/07

03/07

12/06

09/06

06/06

03/06

-48

Kaynak: TÜİK

Ekonominin Yılın son çeyreğinde güçlü iç talep ve artması beklenen kamu yatırımlarının

desteği ile çeyreksel bazda yavaşlamasını beklemiyoruz. 2010’da ekonominin toplamda

Şeker Yatırım Araştırma

Sayfa |3

3 Aralık, 2010

%8,0 büyümesini tahmin ederken, baz etkisinin ortadan kalkacak olması ve krizden

çıkışla birlikte stok birikiminin katkısının azalacak olması gibi nedenlerle ekonomik

büyümenin 2011’de %4,5’e yavaşlamasını öngörüyoruz. Ankara’da görüştüğümüz

yetkililer genel olarak bu yıl ve gelecek yıl için Orta Vadeli Program’da (OVP) yer alan

tahminlerin ve piyasa beklentisinin üzerinde büyüme beklemekte. Son açıklanan

Beklenti Anketi sonuçlarına göre 2010 ve 2011 için büyüme beklentileri sırasıyla 7,0%

(OVP: 6,8%) and 4,8% (OVP: 4,5%) seviyesinde bulunuyor.

Enflasyon ve Para Politikası

Dezenflasyon konusunda 2003 yılından bu yana önemli başarı gösterilirken, Merkez

Bankası resmi enflasyon hedeflerine ulaşmada sıkıntı yaşıyor. Banka resmi olarak

manşet enflasyonu hedeflerken, uzun süreden beri açıklamalarında temel

enflasyon göstergelerinin orta vadeli hedeflerle uyumlu seyrini sürdürdüğünü

vurguluyor. Yaptığımız görüşmeler Merkez Bankası’nın orta vadede sürdürülebilir

bir enflasyon oranına ulaşmak için ara hedef olarak örtülü bir biçimde temel

enflasyonu hedeflediği konusundaki izlenimimizi destekliyor. Temel enflasyon

dışındaki mal gruplarına Banka’nın faizler yoluyla müdahale edememesi manşet

enflasyonun pratik bir hedef olarak kullanılmasını zorlaştırıyor.

Grafik 4: TÜFE Enflasyonu ve Çekirdek Enflasyon (12-aylık, %)

13

12

11

10

9

8

7

6

5

TÜFE

4

I Endeksi

3

10/10

06/10

02/10

10/09

06/09

02/09

10/08

06/08

02/08

10/07

06/07

02/07

10/06

06/06

02/06

10/05

2

Kaynak: TÜİK

Enflasyonun yılı %7.2’de bitirdikten sonra 2011 ilk çeyrekte bu yılbaşında tütün ve

alkol ürünlerine yapılan tüketim vergisi artışının yarattığı baz etkisi nedeniyle

geçici olarak %5’in altına gerilemesini bekliyoruz. Merkez Bankası da yıllık

enflasyonun önümüzdeki aylarda düşmeye devam etmesini öngörüyor. Şeker

Yatırım olarak enflasyonun 1. çeyrek sonrasında yükselerek 2011’i %7’ye yakın bir

seviyede yani Merkez Bankası’nın %5,5’lik hedefinin oldukça üzerinde bitirmesini

tahmin ediyoruz. Banka’nın 2011 enflasyon tahmini %5,4 seviyesinde bulunurken,

tahminler konusunda Banka ile temel farklılığımız gıda grubu fiyat artışı

varsayımımızdan kaynaklanıyor. Banka’nın varsayımı gıda grubu fiyatlarının gelecek

yıl %7 artması yönünde. Gıda fiyatlarının 2006-2009 yılları arasında ortalamada

Şeker Yatırım Araştırma

Sayfa |4

3 Aralık, 2010

%11,1 yükselmesi ve Fed’in piyasalara sağladığı likiditenin tarımsal emtia fiyatları

üzerinde yarattığı yükseliş etkisi varsayımımızın %12 olmasına neden oluyor.

Çıktı açığı ve enflasyon ilişkisi açısından bazı hesaplamalar çıktı açığının

kapandığına işaret ederken, potansiyel büyüme varsayımı %5’in hafif üzerinde olan

Merkez Bankası açığın henüz kapanmadığını ifade ediyor. Diğer yandan toplantıda

kriz dönemlerinde çıktı açığı hesaplanmasında yaşanan zorluklara da değinildi.

Bu nedenlerle, ilk faiz artışı konusundaki zamanlama beklentimizi gelecek yıl 3.

Çeyrekten 4. Çeyreğe kaydırırken (Enflasyon raporundaki baz senaryoya paralel

olarak), son çeyrekte politika faizinde 75 baz puanlık sınırlı bir artış bekliyoruz.

Bununla birlikte yaptığımız görüşmeler, Fed tarafından yapılacak hamlelerin de

faizlerin seyri konusunda oldukça önemli bir belirleyici olacağı konusundaki

görüşümüzü doğrular nitelikte. Fed’in 2011 içinde politika faizlerinde değişiklik

yapması beklenmezken, bu durum TCMB’nin düşük politika faizini uzun süre bu

seviyelerde tutma konusunda elini rahatlatan bir gelişme olarak görülüyor.

Merkez’in hızlı kredi genişlemesine rağmen faiz artırımlarını mümkün oldukça

geciktirmesinin bir diğer nedeni de yüksek faiz oranlarının kısa-vadeli fon girişlerini

artırarak cari açığı daha fazla genişletmesi ve bu durumun finansal riskleri

artıracak olması. Bu nedenle, Merkez Bankası, politika faizi dışındaki araçları daha

etkin kullanarak kredi büyümesinin daha da hızlanmasını engellemek istiyor.

TCMB, TL zorunlu karşılık oranlarını %5,5’ten kriz öncesi seviye olan %6’ya

yükselterek Çıkış Stratejisi’nin tamamlarken, önümüzdeki dönemde TL zorunlu

karşılık oranlarını kriz öncesi seviyelerin de üzerine çıkartacak gibi görünüyor.

Toplantılarda aldığımız izlenim, açık piyasa işlemleri ile bankacılık sistemine

sağlanan TL likiditesinin kurutulması dışında, Banka’nın zorunlu karşılık

oranlarındaki artışlar konusunda herhangi bir sınır görmediği şeklinde. Bununla

birlikte, her iki mekanizmanın da TL’ye olan talebi artırarak kurun değerini

artırmaya yol açması olası. Diğer yandan, Merkez Bankası kurlarda belirsizlik

yaratmak amacıyla döviz alım ihalesi miktarını artırdı. Bu yolla verilen TL

likiditesinin gecelik borçlanma faizinin 400 baz puan düşürülmesi sonucu gecelik

piyasada sterilize edilememesi piyasadaki TL likiditesini artırıyor. Diğer bir deyişle,

Merkez Bankası’nın kredilerdeki genişlemeyi ve dolayısıyla cari açığı azaltmak için

kullandığı araçlar birbiri ile çelişkili sonuçlar verecek şekilde çalışıyor.

Merkez Bankası’nın bu nedenlerle piyasalarda döviz alım ihaleleri sonucu verilen

fazla TL likiditesini sterilize etme konusunda diğer kurumların yardımına ihtiyaç

duyduğu izlenimini edindik. Bu konuda bir alternatif Hazine’nin iç borç çevirme

oranını yüksek tutarak fazla TL likiditesini kasasında bekletmesi olarak görülürken,

2011 yılındaki düşük itfa programıyla bu ihtimal neredeyse yok gibi görünüyor.

Diğer bir alternatif Bankacılık Düzenleme ve Denetleme Kurumu’nun kredi

büyümesini yavaşlatmak için kredi kullanıcılarından istenilen teminatları artırması

olabilir. Bu seçeneğin de bankalar tarafından itirazla karşılanması ihtimali yüksek

görünüyor. Bu nedenle, politika faizi hariç para politikasında 2011’e girerken

önemli belirsizlikler olduğunu düşünüyoruz.

Şeker Yatırım Araştırma

Sayfa |5

3 Aralık, 2010

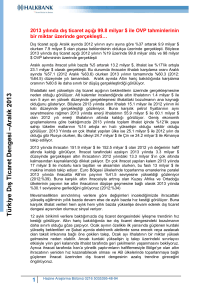

Güçlü mali dengeler ve olumlu kamu borcu gelişmeleri

Ocak-Ekim döneminde mali tarafta gerçekleşen başarının kaynağı beklentilerin

üzerinde gerçekleşen büyüme ve Maliye Bakanlığı tarafından vergi toplama

konusunda alınan tedbirler oldu. Söz konusu dönemde vergi gelirleri reel olarak

yıllık bazda %12,7 oranında yükseliş gösterdi (170,4 milyar TL). Kurumlar vergisi,

yüksek şirket karlarının etkisi ile reel olarak %14,4 artarken, mal ve hizmetler

üzerinden alınan tüketim vergileri %15,4’lük reel artış gösterdi. (Tablo 1, Grafik 5)

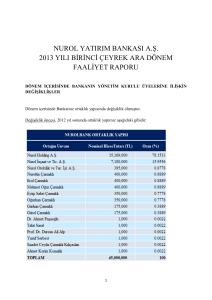

Tablo 1: Merkezi Yönetim Bütçesi (milyar TL)

Reel

Büyüm e

(%)

Oca-Eki

Merkezi Yönetim Gelirleri

Genel Bütçe Gelirler

Vergi Geliri

Gelir Üzerinden Alınan Vergiler

Mal ve Hizmet Üzerinden Alınan Vergiler

o/w: KDV

ÖTV

Dış Ticaretten Alınan Vergiler

Vergi Dışı Gelirler

Giderler

Faiz-Dışı Giderler

o/w: Personel

SGK'ya Devlet Prim Gideri

Mal ve Hizmet Alımı

Cari Transferler

Yatırım

Faiz Giderleri

Bütçe Dengesi

Faiz Dışı Denge

-month, %)

Şeker Yatırım Araştırma

2010

2009

206.9

200.2

170.4

48.6

175.4

170.0

139.2

44.3

8.3

8.1

12.4

0.9

75.2

22.0

46.4

60.0

17.2

35.5

15.1

17.6

20.1

31.2

36.5

23.0

36.2

24.5

-7.5

230.0

188.6

218.6

168.4

-3.4

2.8

52.8

9.0

19.3

47.4

5.7

19.8

2.4

44.3

-10.5

84.7

14.9

77.1

11.7

1.2

17.3

41.5

50.2

-24.2

-23.1

18.3

-43.2

7.0

…

…

Kaynak: Maliye Bakanlığı

Sayfa |6

3 Aralık, 2010

Grafik 5: Vergi Gelirleri ve Faiz Dışı Harcamalar (reel büyüme; 12-aylık %;

3-aylık hareketli ortalama)

25

20

15

10

5

Vergi Gelirleri

0

-5

Vergi Gelirleri

-10

Faiz Dışı Harcamalar

11/10

09/10

07/10

05/10

03/10

01/10

11/09

09/09

07/09

05/09

03/09

01/09

11/08

09/08

-15

Kaynak: Maliye Bakanlığı

Harcamalar tarafında ise, faiz-dışı harcamalar bahsi geçen dönemde yıllık bazda

reel olarak %3,1 oranında yükselirken, mal ve hizmet alımları %10,5 düşüş gösterdi.

Cari transferler nominal olarak %9,9 artarken, sosyal güvenlik kurumu açık

finansmanı ekonomik toparlanma sonucu artan prim tahsilatlarının olumlu etkisi ile

yıllık bazda %7,7 düştü.

Görüştüğümüz yetkililer, bu yıl bütçe açığının 4. çeyrekte yapılması planlanan

kamu yatırım harcamalarına rağmen revize hedefin de altında kalacağını bekliyor.

Hükümet bu yıl için OVP’de 44,2 milyar TL (GSYİH’nin %4,0’ü) bütçe açığı

hedeflerken, Ocak-Ekim döneminde gerçekleşen bütçe açığı bu rakamın yarısı

civarında oldu (23,1 milyar TL). Diğer yandan, faiz-dışı fazla bu dönemde revize

hedef olan 5,3 milyar TL’nin oldukça üzerinde 18,3 milyar TL olarak gerçekleşti. Bu

yılın tamamı için bütçe gerçekleşmelerinde belirleyicinin son iki ayda

gerçekleşecek olan yatırım harcamaları olmasını bekliyoruz.

Yapılan revizyonla 2010 yılı bütçesine tamamlayıcı ödenek olarak yatırım

harcamaları için 9,8 milyar TL’lik ilave yapılırken, Ocak-Ekim döneminde 14,9

milyar TL yatırım harcaması yapan merkezi yönetimin bu yılın son iki ayında

yatırım harcaması için 13,8 milyar TL alanı bulunuyor. Yetkililer, bu miktarın

önemli bir kısmının (%80-85) kadarının yatırıma dönüştürülmesine dair

beklentilerimizi doğruladı.

2011 bütçe açığı tahminimiz, %3,8 ile OVP’de yer alan GSYİH’ye oranla %2,8’in

üzerindeydi. Fakat, ödenmemiş vergi ve sosyal güvenlik primleri dahil kamu

borçlarının yeniden yapılandırılmasını içeren düzenlemeden sonra hükümetin

%2,8’lik bütçe açığı hedefini tutturacağı görüşündeyiz. Düzenlemeden gelecek

ekstra kaynağın 2011 bütçe taslağında yer almadığı yetkililerce ifade ediliyor. Bu

Şeker Yatırım Araştırma

Sayfa |7

3 Aralık, 2010

veri, 2011 merkezi yönetim bütçe gerçekleşmeleri konusundaki beklentimizi olumlu

yönde etkiledi.1

Hükümet 2011 bütçe taslağında %10,5 nominal vergi geliri artışı ve %7,1 faiz-dışı

harcama artışı öngördüğünü açıkladı. (Tablo 2) Yetkililer, genel seçimlerin

zamanlamasının yıl ortasına denk gelmesinin hükümete 2011 bütçe hedeflerini

tutturması konusunda yardımcı olacağını ifade ederken, bu durumun seçimler

sonrasında ilk yarıya göre daha sıkı mali politikalar kullanılarak yılsonu hedeflere

yakınsamayı sağlayabileceği görüşünde. Bu da 2011 bütçe açığı hedefinin

tutturulması şansını artırıyor.

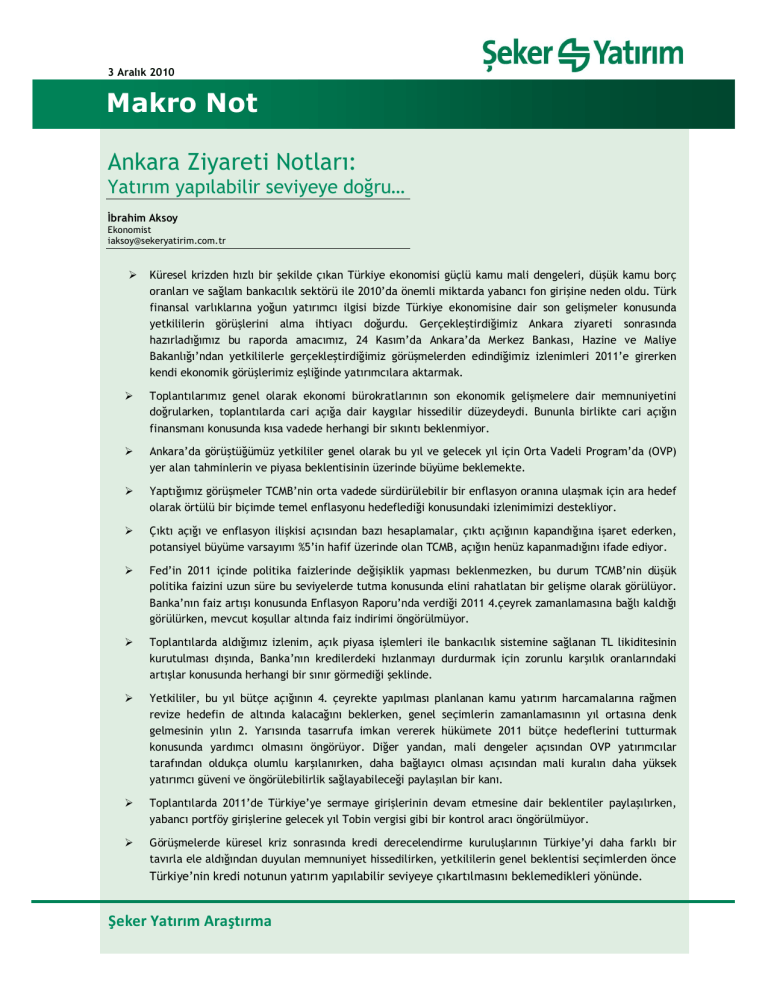

Tablo 2: Merkezi Yönetim Bütçesi (2008-2011)

2008

2009

2010

(revize)

2011

(taslak)

2010/2009

%

2011/2010

%

209.6

215.5

252.8

279.0

17.3

10.4

Vergiler

168.1

172.4

210.2

232.2

21.9

10.5

sak:Gelir vergisi

38.0

38.4

41.2

47.3

7.2

14.9

Kurumlar vergisi

16.9

18.0

20.9

23.1

16.0

10.7

Tüketim vergileri

67.3

73.1

82.8

88.0

13.3

6.2

Uluslararası ticaretten alınan ver.

32.8

28.7

35.6

41.0

24.3

15.2

5.2

Gelirler

Genel Bütçe Gelirleri

Harcamalar

227.0

268.2

297.0

312.5

10.7

Faiz-dışı Harcamalar

176.4

215.0

247.5

265.0

15.1

7.1

sak: Personel

48.9

55.9

62.2

72.3

11.1

16.3

Mal ve hizmet alımları

24.4

29.8

29.4

30.0

-1.3

2.2

Sermaye harcamaları

18.5

20.1

28.7

21.7

42.8

-24.3

Sermaye transferleri

3.2

4.3

4.8

4.3

10.8

-10.1

70.4

92.0

104.7

115.8

13.8

10.6

50.7

53.2

49.5

47.5

-7.0

-4.0

Bütçe Dengesi

-17.4

-52.8

-44.2

-33.5

…

…

Faiz-dışı Denge

33.2

0.4

5.3

14.0

…

…

Cari transferler

Faiz Harcamaları

-month, %)

Kaynak: Maliye Bakanlığı

Bu yıl için bütçenin 35 milyar TL civarında (GSYİH’nin %3,1’i) açık vermesini tahmin

ederken, kamu sektörü brüt borç stokunun GSYİH’ye oran olarak 2009’daki

%48,9’dan yılsonunda %43,3’e gerileyeceğini tahmin ediyoruz. 2011’de ise kamu

borcu oranının %41,7’ye gerilemesini öngörürken, bu seviyelerin gelişmiş ülkelere

kıyasla oldukça düşük bir seviye olduğunu belirtmek gerekiyor. (Grafik 6) OVP

yatırımcılar tarafından oldukça olumlu karşılanırken, daha bağlayıcı olması açısından

mali kuralın daha yüksek yatırımcı güveni ve öngörülebilirlik sağlayabileceği

paylaşılan bir kanı. 2011 bütçe hedeflerinin olası bir mali kuraldaki hedeflere paralel

olması bu durumu değiştirmiyor.

1

Bununla birlikte, düzenleme sonrası vergi gelirlerinin seyri, yeni düzenleme beklentisiyle

vergi gelirlerinde oluşabilecek kayıplar açısından dikkatle takip edilmeli. Diğer taraftan,

yetkililer bu şekilde bir vergi kaybının önlenmesi açısından vergi toplama konusundaki

gayretlerin aynı şekilde devam edeceği konusunda kararlılık olduğunu ifade ediyor.

Şeker Yatırım Araştırma

Sayfa |8

3 Aralık, 2010

Grafik 6: Brüt Kamu Borcu (GSYİH'ye oran olarak)

65

60

59.5

54.1

55

48.9

48.2

50

45

42.2

42.9

2007

2008

43.3

41.7

40

35

30

25

20

15

10

5

0

2004

2005

2006

2009

2010t

2011t

Kaynak: Hazine, TÜİK

Hazine’nin 2011 için Ocak ayı sonrasında rahat bir iç borç itfa programı bulunuyor.

(Grafik 7) Hazine gelecek yıl için %88 ile bu yılki revize %90’dan daha düşük bir

borç yenileme oranı öngörüyor. Kurum, getiri eğrisinin uzun vadeli tarafını daha da

uzatmak için daha da yüksek vadelerde borçlanma yapmayı isterken, bu tahvillerin

ihracı için likiditenin yeterli seviyede olmasını bekleyeceği izlenimini veriyor. 10

yıldan uzun vadeli tahvillerin ihracının önümüzdeki yıl gerçekleşme ihtimalini

yüksek görüyoruz. Hazine önümüzdeki yıl döviz cinsi iç borçlanma senedi ihracı

öngörmüyor.

Grafik 7: 2010-2011 İç Borç Servisi Projeksiyonu (milyar TL)

30

28

26

24

22

Faiz

20

Anapara

18

16

14

12

10

8

6

4

2

10/11

09/11

08/11

07/11

06/11

05/11

04/11

03/11

02/11

01/11

12/10

0

Kaynak: Hazine

Şeker Yatırım Araştırma

Sayfa |9

3 Aralık, 2010

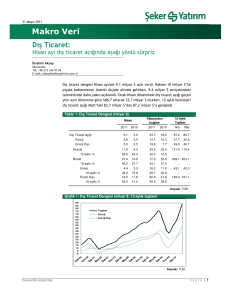

Ödemeler Dengesi: V-şeklinde toparlanma V-şeklinde

cari açık

Hızla genişleyen cari açık ve finansman kalitesindeki bozulma Ankara’da genelde

paylaşılan bir kaygı. Kısa vadede finansman konusunda herhangi bir sıkıntı

öngörülmezken, finansman kalitesindeki bozulma orta ve uzun vadede Türkiye’nin

önünde önemli bir engel olarak duruyor.

Yılın ilk 9 ayında cari açık geçen yılın aynı dönemine göre %233 artarak 32,5 milyar

$’a yükselirken, 12 aylık birikimli cari açık Eylül’de 37,1 milyar $’a genişledi

(Ağustos: 34,1 milyar $). (Tablo 3)

Tablo 3: Cari Denge (milyon $)

Oca-Eyl

2010

Cari açık

Enerji Dışı 1/

Dış Ticaret Dengesi

İhracat

12-Aylık Toplam

2009

Eyl

Ağu

-32,479

-9,761

-37,128

-34,068

-5,299

11,213

-4,938

-2,955

-37,545

87,003

-17,507

78,623

-44,931

118,027

-42,043

117,842

%

10.7

-29.7

9.7

5.1

İthalat

%

-124,548

29.6

-96,130

-38.7

-162,958

22.5

-159,885

15.6

9,750

12,081

12,788

13,306

13,267

15,878

13,558

16,130

Hizmetler (net)

Turizm (net)

%

Gelir (net)

Faiz Harcam aları

Cari Trans fer

Mem o 2/

Dış Ticaret Dengesi

-9.2

-10.4

-6.0

-5.9

-5,626

-4,016

-6,447

-5,568

-7,300

-5,687

-7,466

-5,866

942

1,405

1,836

1,883

-55,112

-30,106

-63,792

-60,141

Enerji 3/

-27,180.29

-20,974.18

-32,190

-31,113

Enerji Dışı

-27,932.00

-9,132.22

-31,602

-29,028

1/ Enerji açığı (TURKSTAT tanımlı) hariç cari açık

-month, %)

Kaynak: TCMB

Finansman kalitesindeki bozulma ise rakamlardan açık bir biçimde görülüyor. Eylül

itibariyle, portföy girişleri 12-aylık birikimli cari açığın %35’ini finanse ederken,

doğrudan yabancı yatırımlar açığın sadece %14’ünü finanse edebildi. 2007’de

doğrudan yatırımların finansman içerisindeki payı %52 seviyesindeydi. (Grafik 8)

Şeker Yatırım Araştırma

S a y f a | 10

3 Aralık, 2010

Grafik 8: 12-aylık Cari Açığın Finansmanı (Toplama oran olarak; %)

90

80

70

60

50

40

30

Doğrudan Yatırımlar

20

Portföy Yatırımları

10

0

-10

-20

-30

09/10

07/10

05/10

03/10

01/10

11/09

09/09

07/09

05/09

03/09

01/09

11/08

09/08

07/08

05/08

03/08

01/08

11/07

09/07

07/07

05/07

03/07

01/07

-40

Kaynak: TCMB

Bu yılın tamamı için cari açığın 2009’daki 14,4 milyar $’dan (GSYİH’nin %2,3’ü) 43

milyar $’a (GSYİH’nin %5,7’si) genişlemesini tahmin ederken, bu durumun gelecek

yıl da devam etmesini ve açığın 84 $’lık ortalama petrol varil fiyatı varsayımı ile 51

milyar $’a (%5,8) genişleyeceğini tahmin ediyoruz.

TL’nin değerinin reel olarak tarihi zirvelerde olması ve V şeklinde ekonomik

toparlanma cari açığın bu kadar hızlı açılmasının ana nedenlerini oluştururken,

TL’deki reel değerlenmenin fon girişleriyle birlikte devam etmesini bekliyoruz.

(Grafik 9) Yetkililer de 2011’de Türkiye’ye sermaye girişlerinin devam etmesine

dair beklentiler taşırken, yabancı portföy girişlerine gelecek yıl Tobin vergisi gibi

bir kontrol aracı öngörülmüyor.

Grafik 9: Cari Açık ve Reel Efektif Döviz Kuru

55

130

50

125

45

120

40

115

35

110

30

105

25

100

20

95

15

90

10

Cari açık (milyar $; 12-aylık toplam)

85

Reel efektif döviz kuru (2003=100;

12-aylık hareketli ortalama)

5

0

07/10

02/10

09/09

04/09

11/08

06/08

01/08

08/07

03/07

10/06

05/06

12/05

07/05

02/05

09/04

04/04

11/03

06/03

01/03

80

Kaynak: TCMB

Şeker Yatırım Araştırma

S a y f a | 11

3 Aralık, 2010

Cari açıktaki orta ve uzun vadeli riskler bir yana, cari açığın finansmanı konusunda

Fed tarafından sağlanan likiditenin Türkiye dahil gelişmekte olan ülkelere akması

nedeniyle kısa vadede bir sıkıntı öngörmüyoruz. Türkiye’nin rakip piyasalara göre

sağlam makro pozisyonu fonlardan payını almasını kolaylaştırırken, finansman

kalitesindeki bozulma net bir şekilde görülüyor. Orta vadede Fed’in piyasalardaki

fazla likiditeyi çekmesi durumunda Türkiye’nin dış finansman konusunda sıkıntıyla

karşılaşma ihtimali olduğu görüşündeyiz.

Kredi Notu Gelişmeleri

Kredi derecelendirme kuruluşu Fitch geçtiğimiz hafta Türkiye’nin kredi notu

görünümünü durağandan pozitife çıkartırken, kredi notunu yatırım yapılabilir

seviyenin bir kademe altında, BB+’da bıraktı. Kuruluş büyüme ve kamu mali

dengeleri tarafındaki olumlu duruma ek olarak hızla genişleyen cari açığa vurguda

bulundu.

Yaptığımız tüm görüşmelerde küresel kriz sonrasında kredi derecelendirme

kuruluşlarının Türkiye’yi daha farklı bir tavırla ele aldığından duyulan memnuniyet

hissediliyordu. Bununla birlikte, kredi derecelendirme kuruluşları Türkiye’nin

yapısal cari açık sorununu ülkenin yatırım yapılabilir seviyeye yükseltilmesi için en

önemli engel olarak görüyor. Kuruluşlar bu nedenle cari açık sorununun

rekabetçilik artışı sağlayacak yapısal reformlarla çözülmesi konusunda tavsiyelerde

bulunuyor. Yetkililerden edindiğimiz genel izlenim, 2011 yıl ortasında yapılması

beklenen seçimlerden önce Türkiye’nin kredi notunun yatırım yapılabilir seviyeye

çıkartılmasını beklemedikleri yönünde.

Fitch’in not görünümü değişikliği oldukça olumlu, fakat kuruluşun Türkiye’nin kredi

notunu yatırım yapılabilir seviyeye çekmek için kredi notları yatırım yapılabilir

seviyenin 2 kademe altında bulunan Moody’s ve S&P’den en az bir kademe not

artışı bekleyeceğini düşünüyoruz. (Tablo 4) Piyasa şimdiki CDS seviyeleri ile Türkiye

varlıklarını yatırım yapılabilir seviyedeymiş gibi fiyatlarken, Türkiye’nin yatırım

yapılabilir seviyeye yükseltilmesinin en erken seçimlerden sonra geçekleşeceği

görüşündeyiz. Seçim sonrası atılabilecek yapısal reform adımlarının yatırım

yapılabilir seviye için ek bir ivme yaratabileceğini düşünüyoruz.

Tablo 4: Uzun Vadeli Yabancı Para Cinsi Kredi Notu

S&P

Fitch

Moody's

-month, %)

Şeker Yatırım Araştırma

Not

Tarih

Önceki Not

Tarih

Görünüm

Tarih

BB

BB+

Ba2

Şub-10

Ara-09

Oca-10

BBBBBa3

Ağu-04

Oca-05

Ara-05

Pozitif

Pozitif

Pozitif

Şub-10

Kas-10

Eki-10

Kaynak: Hazine

S a y f a | 12

3 Aralık, 2010

UYARI NOTU: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri, yatırım danışmanlığı kapsamında

değildir. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine

dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu

nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir.

Şeker Yatırım Menkul Değerler A.Ş.- İnönü Caddesi Tümşah Han No:36 Kat: 3 – 4 Gümüşsuyu / İSTANBUL

Tel: 0212 334 33 33, Pbx Fax: 0212 334 33 34, arastirma@sekeryatiri m.com

Şeker Yatırım Araştırma

S a y f a | 13