HAFTALIK BÜLTEN

05 Eylül 2016

Fed İçin En Güçlü Seçenek Aralık Ayı

Cuma günü ABD’de açıklanan istihdam verilerinin ardından

Fed’in eylül ayında faiz artırma ihtimali azalsa da aralık ayı

hala çok güçlü bir seçenek olarak masada duruyor. Veri

öncesinde de en büyük ihtimal aralık ayına veriliyor olsa da

verinin beklentilerin altında kalması kısa vadeli bir

iyimserlik yarattı. 20-21 Eylül’deki Fed toplantısından faiz

artışı beklentisi düşük olsa da bu toplantıda faizin ne zaman

aratacağına dair net bir mesaj çıkması bekleniyor. Bundan

sonraki süreçte de ABD’den gelen veriler ve Fed

üyelerinden gelen açıklamalar sert fiyat hareketlerine

neden olacaktır. Bizim gibi gelişmekte olan ülkeler tarafında

ise eski alışkanlık olan “kötü ABD verisi = iyi piyasa”, “iyi

ABD verisi = kötü piyasa” döngüsü yeniden devreye

girecektir. Başka bir tabirle kısa vadede ekonomilerin

nereye gittiği değil, Fed’in faiz artırıp artırmayacağı daha

önemli hale gelmiştir. Bu süreçte önceki aylarda ortaya

çıkan negatif fiyatlama, yeni riskler doğmaz ise, emsallerine

kıyasla BIST için fırsat oluşturmaktadır. Alıp uzun vadeli

tutmak için olmasa bile, eylül ayındaki düşüşlerin BIST’te

kısa vadeli alım için fırsatlar sunacağını düşünüyoruz.

15 Temmuz’daki başarısız darbe girişiminin ardından

ülkenin ve vatandaşların öncelik sırasındaki değişmeler ve

siyasi partiler arasında sağlanan diyalog süreci ile birlikte

TCMB’nin de tatilde olması siyasi gündemin getirdiği riskleri

sınırlayan etkenler olarak eylül ayında da etkisini

gösterecek. Buna karşın Suriye sınırımızda yaşanan

hareketlilik, bu süreçte başta ABD ve Rusya olmak üzere

koalisyon güçleri ile olan ilişkiler ve Suriye’de devam eden

operasyonun getirdiği ek riskler izlenmeye devam edilecek.

Suriye operasyonunun ilk etkilerinin sınırlı kalmasında

operasyonun uluslararası toplumun desteğinin alınarak

başlamış olması etkili olmuştu. Operasyonun derinleşmesi

ve bu desteğin azalması yeni bir risk unsuru olarak fiyatlara

girebilir. Bu nedenle operasyonun içerideki yansıması kadar

dışarıdaki yansıması da önemli olmaktadır.

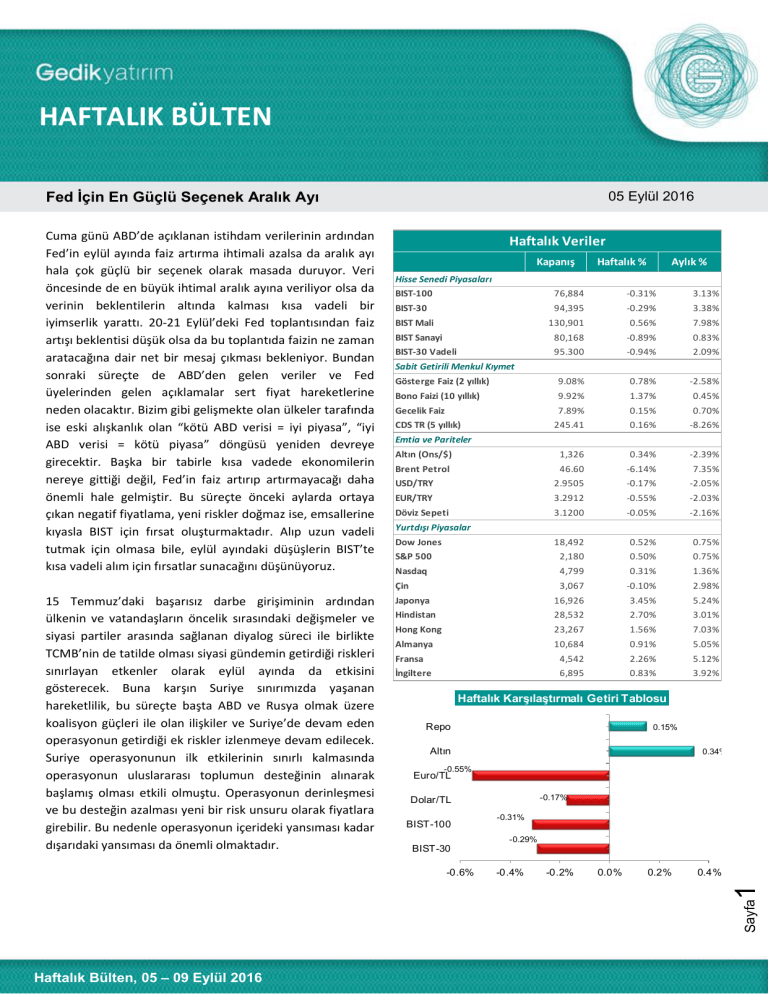

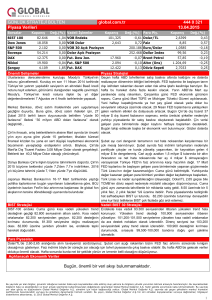

Haftalık Veriler

Kapanış

Haftalık %

Aylık %

Hisse Senedi Piyasaları

BIST-100

76,884

-0.31%

3.13%

BIST-30

94,395

-0.29%

3.38%

BIST Mali

130,901

0.56%

7.98%

BIST Sanayi

80,168

-0.89%

0.83%

BIST-30 Vadeli

95.300

-0.94%

2.09%

Gösterge Faiz (2 yıllık)

9.08%

0.78%

-2.58%

Bono Faizi (10 yıllık)

9.92%

1.37%

0.45%

Gecelik Faiz

7.89%

0.15%

0.70%

245.41

0.16%

-8.26%

Sabit Getirili Menkul Kıymet

CDS TR (5 yıllık)

Emtia ve Pariteler

Altın (Ons/$)

1,326

0.34%

-2.39%

Brent Petrol

46.60

-6.14%

7.35%

USD/TRY

2.9505

-0.17%

-2.05%

EUR/TRY

3.2912

-0.55%

-2.03%

Döviz Sepeti

3.1200

-0.05%

-2.16%

Yurtdışı Piyasalar

Dow Jones

18,492

0.52%

0.75%

S&P 500

2,180

0.50%

0.75%

Nasdaq

4,799

0.31%

1.36%

Çin

3,067

-0.10%

2.98%

Japonya

16,926

3.45%

5.24%

Hindistan

28,532

2.70%

3.01%

Hong Kong

23,267

1.56%

7.03%

Almanya

10,684

0.91%

5.05%

Fransa

4,542

2.26%

5.12%

İngiltere

6,895

0.83%

3.92%

Haftalık Karşılaştırmalı Getiri Tablosu

Repo

0.15%

Altın

0.34%

-0.55%

Euro/TL

-0.17%

Dolar/TL

BIST-100

-0.31%

-0.29%

BIST-30

-0.4%

-0.2%

0.0%

0.2%

0.4%

Sayfa

1

-0.6%

Haftalık Bülten, 05 – 09 Eylül 2016

Haftalık Bülten

BIST yatırımcısının alım iştahının kuvvetlenmesi için öncelikle

yatırım yapılabilir ülke notu üzerindeki baskıların son bulması

gerekmektedir. Moody’s’in beklenen kararını bir an önce

açıklanması ve risk unsuru olmaktan çıkması en önemli

aşaması. Bilindiği üzere Moody’s Türkiye’yi 18 Temmuz’da

olası bir not indirimi için izlemeye almıştı. Teamüller bu kararın

alınmasının ardından 30 ila 90 gün arasında kararın

açıklanması yönünde. Bu nedenle endeks 18 Ağustos ile 18

Ekim aralığında her an bu karar gelecekmiş gibi bir baskı

altında kalmaktadır. Uzun vadede kredi notu kaybedilse dahi

kalıcı bir negatif etki beklemesek de kısa vadede ilk etkinin sert

olması beklenmektedir. Bu durum jeopolitik risklerden sonra

alım iştahını sınırlayan en önemli etkendir.

Bu risklerin gerçeğe dönüşme ihtimalini de göz önünde

bulundurarak BIST’te yapılacak alımların kademeye ve zamana

yayılması gerektiğini düşünüyoruz. BIST 100’de 75 bin altındaki

rakamları ucuz olarak nitelendirmemize rağmen kısa vadeli

yukarı yönlü potansiyelin de çok yüksek olmadığını

düşünüyoruz. Bu nedenle 75 bin ve altında kademeli alım

önerdiğimiz BIST 100’de 79.500-82.500 aralığının da

realizasyonu için cazip seviyeler olduğunu düşünüyoruz. Bu

nedenle 75 bin altında ağırlık artırılmasını önerdiğimiz BIST

100’de 79.500 ve üzerinde ağırlığın mevcut şartları da dikkate

alarak yeniden gözden geçirilmesi gerektiğini düşünüyoruz.

Türkiye’de son dönemde açıklanan veriler, Fed’in faiz kararı,

kredi derecelendirme kuruluşlarının değerlendirmesi, Suriye

sınırımızdaki gelişmeler ve 15 Temmuz’un yansımalarının

gölgesinde kalsa da enflasyon rakamları ve TCMB’nin alacağı

aksiyonlar önemini korumaktadır. Ağustos ayında TÜFE’de

%0,31 düşüş beklerken, açıklanan son veriler ışığında yılsonu

TÜFE tahminimiz %8,45’e yükselmiş konumda. Açıklanacak

enflasyon rakamının aşağı yönlü bir sürpriz yapması TCMB’nin

sadeleşme sürecindeki son adımlarını da daha hızlı bir şekilde

atmasını sağlayabilir. Ağustos ayındaki Para Politikası Kurulu

toplantısında üst koridoru 25 baz puan daha indiren TCMB, bu

ayki toplantı için de piyasadan 25 baz puanlık bir indirim için

de kredi almıştı. Açıklanacak enflasyon rakamı ve Fed’in 20-21

Eylül’deki toplantısında alacağı aksiyona ve yapacağı

açıklamaya göre 22 Eylül’de TCMB’nin faiz kararını göreceğiz.

Enflasyon ve Fed’den çok büyük bir sürpriz çıkmaz ise üst

battan yapılacak 25 baz puanlık indirimle TCMB’nin yoluna

devam ettiğini görebiliriz.

BIST’te 75 bin altında hisse senetleri için düşündüğümüz gibi

Dolar/TL’de

2,95’in

altındaki

rakamları

alım

için

değerlendirmek gerektiğini düşünürken olası bir yükselişte

3,05 üzerindeki rakamların TL varlıklara dönüş için

değerlendirilebileceğini düşünüyoruz. Aslında yılın son

döneminde doların özellikle gelişmekte olan ülke para

birimleri karşısında daha güçlü olma beklentimize paralel

Dolar/TL’de de 3,05 üzerindeki rakamların da görülebileceğini

düşünüyor olsak da beklenen kar marjındaki daralma

nedeniyle TL’nin tekrar cazip hale gelebileceğini düşünüyoruz.

Haftalık Bülten, 05 – 09 Eylül 2016

Geçtiğimiz haftaya %9.08 seviyesinden başlayan 2 yıl vadeli

gösterge faiz, hafta içinde en yüksek %9.08, en düşük %9.00

seviyesini görerek haftayı %9.08 seviyesinden kapattı. 10 yıllık

tahvil faizi ise haftaya %9.93 seviyesinden başlayarak, en

yüksek %10.04, en düşük %9.86 seviyelerini görerek haftanın

kapanışını %9.91 seviyesinden yaptı. Özetle, 2 yıl vadeli

gösterge tahvilin ve 10 yıllık tahvil faizinin hafta boyunca hafif

yükseliş eğiliminde olduğunu söyleyebiliriz. Geçtiğimiz hafta

yurtiçi piyasalarda Temmuz ayı dış ticaret ve imalat PMI

verileri takip edildi. Ancak açıklanan veriler sonrasında tahvil

ve bono faizlerinde önemli bir hareket gözlemlenmedi. Bu

hafta yurtiçi piyasalarda Pazartesi günü Ağustos ayı TÜFE

rakamları, Cuma günü ise 2. çeyrek büyüme ile Temmuz ayı

cari açık verileri takip edilecek. Piyasa beklentisi Ağustos

ayında enflasyonun aylık bazda %0.10 düşmesi, GSYH’nın ise 2.

çeyrekte %3.35 artması yönünde. Açıklanacak verilerin

beklentilerin altında kalması durumunda, tahvil faizlerinde

yukarı yönlü hareketler görülebilir. Bunun yanı sıra, Hazine

Müsteşarlığı Eylül ayında toplam 13 Milyar TL’lik iç borç

servisine karşılık, toplam 12.9 Milyar TL’lik iç borçlanma

yapılmasını programlamaktadır. Eylül ayında ihraç takvimine

göre, toplamda 8 adet tahvil ihalesi gerçekleştirilecektir.

2

Ağustos ayının son cumasında 2016’da faiz artışı olacağı

mesajını veren Yellen’in ve son dönemde Fed’in en şahin üyesi

konumuna geçen Fed’in iki numaralı ismi Fischer’in

açıklamaları faiz artışının yaklaştığı şeklinde yorumlandı.

Ancak, Cuma günü açıklanan ABD istihdam verilerinin son

yıllarda Ağustos aylarında olduğu gibi yine beklentilerin altında

açıklanmasının bu ayki toplantıda faiz artırma konusunda

Fed’in elini zayıflattığını düşünüyoruz. Piyasalarda da Cuma

günü kısa vadeli bu beklentinin fiyatlandığını gördük. Buna

karşın biz oluşan iyimser havanın aralık ayı dahi olsa Fed’in faiz

artışı masada olduğu sürece çok uzun soluklu olmayacağını

düşünüyoruz. BIST 100’de mevcut şartlar altında 75 bin ve

altındaki fiyatları cazip olarak yorumluyoruz. Bu nedenle bu

seviyelerin hisse ağırlığını artırmak için uygun seviyeler

olduğunu düşünüyoruz. Fed’in eylül ayında faiz artırması,

Türkiye’nin yatırım yapılabilir ülke notunu kaybetmesi,

jeopolitik risklerin mevcut durumun çok üzerine tırmanması

gibi riskler, bu görüşümüzün karşısında bulunan başlıklar.

Tahvil ve Bono Piyasası

Sayfa

BIST’te ABD istihdamı iyimserliği sürer mi?

Dolar/TL’de stratejimizi koruyoruz

Haftalık Bülten

Ekim Vadeli BIST 30 Sözleşmesi

Ekim vadeli endeks kontratı hafta içinde 93,000 ve 95,550

arasında dalgalanarak haftayı geçtiğimiz haftanın 350 puan

üzerinde 95,300 seviyesinden kapattı. Endeks kontratında

473.349 işlem oldu. Açık pozisyon sayısı 156.303 artarak

248.053 olarak gerçekleşti.

Hafta içinde Fed’in Eylül ayında faiz artışı beklentisinin

güçlenmesi sebebiyle ABD tarafından gelen veriler takip edildi.

Cuma günü ABD’den gelen Tarım Dışı İstihdam ve Ortalama

Saatlik Kazançların beklentilerden kötü gelmesi endekste

yukarı yönlü harekete sebep oldu. Teknik olarak kısa vadede

en kuvvetli destek 94.100 ve en kuvvetli destek 95.800

seviyelerinde bulunmaktadır.

Günlük grafikte kısa vadeli hareketli ortalamaların eğilimleri

yukarı yönlü olup aşırı alım satım osilatörlerinden RSI kendi

ortalaması üstünde yukarı yönlü hareket etmektedir. Orta

vadeli trend göstergelerinden MACD negatif bölgede triggeri

altında yatay yönlü bir seyir izlemektedir. Önümüzdeki hafta

short ve long trade stratejisi olarak short pozisyon için 95,000

desteğinin aşağı kırılması ile destek olarak 94,100 ve

devamında 93,250 seviyeleri takip edilebilir. Long pozisyon için

95,800 seviyesinin yukarı kırılması durumunda ise direnç

olarak 96,450 ve devamında 97,850 seviyeleri izlenebilir.

Geçtiğimiz Haftanın Öne Çıkanları:

Fed Başkanı Janet Yellen’in Söyledikleri Hafta İçinde

Fiyatlandı

artırımı kararı üzerinde etkili olacak veriler olarak ön plana

çıktı. Cuma günü açıklanan Ağustos ayına ait Tarım Dışı

İstihdam(TDİ) verisi 151 bin olarak gelerek 180 bin olan

beklentinin altında kaldı. TDİ önceki ay 275 bin seviyesinde

gerçekleşmişti. İşsizlik Oranı ise geçen ay açıklanan %4.9 olan

değerini korudu. Beklentiler %4.8 olarak gerçekleşmesiydi.

Ağustos ayına ait Ortalama Saatlik Kazançlar verisi ise %0.1

gelerek %0.2 olan piyasa beklentisinin ve %0.3 olarak gelen bir

önceki değerinin altında kaldı. Fed’in faiz artışı konusunda elini

zayıflatan bu veriler piyasalarda yükselişe sebep olurken,

DXY’da aşağı yönlü hareketler görüldü. Hafta boyunca düşüş

yaşanan BIST 100 günü %1.36 değerinde yükseliş göstererek

76.884 seviyesinden kapattı. Böylece hafta boyunca kayıplar

haftanın son günü geri alınmış oldu.

Geçtiğimiz hafta ön plana çıkan diğer veri ise Perşembe günü

hem ABD hem de Avrupa tarafından gelen PMI verileri oldu.

Avrupa ülkelerinden gelen PMI verilerinde dalgalanmalar

görüldü. Açıklanan İmalat PMI’larında İngiltere’de beklentinin

üzerinde gelmesine karşın, Fransa ve İtalya’da beklentinin

altında gerçekleşti. Almanya’da ise beklentilere paralel geldi.

Euro Bölgesinde açıklanan İmalat PMI 51.7 gelerek 51.8 olan

beklentilerin altında kaldı. ABD tarafından gelen İmalat PMI

verisi ise 52 olan beklentinin altında kalarak 49.4 olarak

gerçekleşti. Küresel ekonomiye dair biraz iç karartıcı olan bu

veriler piyasalarda satış baskısı yarattı. Ayrıca Avrupa tarafında

hafta boyunca gelen TÜFE ve ÜFE verileri ile Almanya’dan

gelen işsizlik oranları takip edildi. Beklentilerden ciddi bir

sapma göstermeyen veriler piyasalarda ciddi bir volatiliteye

sebep olmadı..

Yurt içinde Veri Akışı Sakindi

26 Ağustos Cuma günü Jackson Hole’de konuşan Fed Başkanı

Janet Yellen faiz artışını destekleyen verilerden söz etmesinin

yanında aynı zamanda ekonominin tam olarak istendiği gibi

gitmediğini ve ilerleyen dönemlerde varlık alımının tekrar

konuşulabileceğine değinmişti. İlk anda varlık alımı

açıklamalarına odaklanarak piyasalarda haftanın son günü

yükselişler görülmüştü. Ancak geçtiğimiz hafta boyunca

piyasalarda varlık alımının değil, Eylül ayı içerisinde gelebilecek

olan faiz artırımının fiyatlandığını gördük. Geçtiğimiz hafta

sıkışık bir bant içerisinde hareket eden BİST-100’de hafta

boyunca Cuma günü ABD’den gelecek veriler beklendi. Bu

süreçte faiz artışı ihtimalinin güçlenmesi sebebiyle DXY’da

toparlanma hareketi izledik. Dolar/TL kurunda da yukarı yönlü

hareketler görüldü. 26 Ağustos’tan önce 2,93 seviyelerinde

bulunan kur, geçtiğimiz haftayı 2,9424 ile 2,9713 arasında

dalgalanarak 2,95 civarından tamamladı.

30 Ağustos Zafer Bayramı nedeniyle piyasaların bir gün kapalı

olduğu haftada yurt içinde ön plana çıkan veriler Çarşamba

günü açıklanan TCMB PPK Toplantı Tutanakları oldu.

Tutanaklarda özetle son iki ayda gıda fiyatları enflasyonunda

gözlenen ivmelenmenin büyük ölçüde üretici fiyatlarından

kaynaklandığı belirtilirken, Ağustos ayında öncü göstergelerin

işlenmemiş gıda enflasyonunda aşağı yönlü bir düzeltme

sinyali verdiği ifade edildi. Diğer taraftan, Kurul tütün ürünleri

fiyatlarındaki artışın etkisinin Ağustos’ta azalarak da olsa

süreceği değerlendirmesinde bulundu.

Geçtiğimiz hafta ABD tarafında Tarım Dışı İstihdam, İşsizlik

Oranı ve Ortalama Saatlik Kazanç verileri gibi Fed’in faiz

Perşembe günü öne çıkan veri İmalat PMI verisiydi. Temmuz

ayında 47.60 olarak gerçekleşen İmalat PMI verisi, Ağustos

Haftalık Bülten, 05 – 09 Eylül 2016

Sayfa

3

Yurt dışında Cuma Günkü ABD Verileri Ön Plana Çıktı

Çarşamba günü ayrıca Temmuz ayına ait Ticaret Açığı ile

Yabancı Turist Girişi verileri takip edildi. Ticaret açığı verisi 4.79 milyar dolar olarak açıklanarak bir önceki ay -6.60 milyar

dolar olan ticaret açığına göre iyileşme gösterdi. Yabancı Turist

Girişi verisinde bu ayda geçen yıla göre %36.70 oranında düşüş

olduğu görüldü.

Haftalık Bülten

Yellen’in açıklamaları sebebiyle hafta içinde doların küresel

para birimleri karşısında değer kazandığı görüldü. Küresel

piyasalarda doların değer kazanması hisse senetlerinde satış

baskına sebep olmasının yanında emtia fiyatlarını da baskıladı.

Ons altında geçen hafta da görülen kayıpların bu hafta da

devam ettiğini gördük. 1375 dolar seviyelerinden 1302 dolar

seviyelerine gerileyen ons altın, haftanın son saatlerinde

ABD’den gelen istihdam verilerinin etkisiyle yükselerek haftayı

1325 dolardan kapattı.

Brent petrol tarafında da geçtiğimiz hafta kayıplar yaşandı. %3

seviyelerinde değer kaybı yaşayan brent petrol dolardaki

yükselişin oluşturduğu baskının yanında ABD ham petrol

stokları verisinin beklentinin üzerinde gelmesi de etkili oldu.

Ayrıca Rusya tarafından gelen açıklamalar petrol üzerindeki

baskıyı artırdı. Rusya’dan gelen açıklamalarda petrol

fiyatlarının arzı dondurmayı gerektirecek seviyelerde

olmadığının ifade edilmesi brent petrolün düşüşünü

hızlandırdı. Ancak Cuma günü zayıf gelen ABD verileri

sonrasında brent petrolde de sınırlı da olsa toparlanma

görüldü.

Yeni Haftada Ne Konuşacağız?

Yeni hafta, yurtiçi ekonomik veri akışı açısından son

dönemlerin en yoğun ve kritik haftası olmaya aday. Hafta

boyunca ekonomik büyüme, enflasyon, ödemeler dengesi ve

sanayi üretimi gibi son derece kritik veriler açıklanacak.

Haftanın ilk işlem gününe 10:00’da açıklanacak olan Ağustos

ayı enflasyon verileri ile başlayacağız. Temmuz ayında tütün

ürünlerine yapılan zam ve gıda fiyatlarının izlediği yüksek seyir

nedeniyle beklentilerin oldukça üzerinde gelen Tüketici

Fiyatları Enflasyonu’nun (TÜFE) bu ay açıklanacak veriyle

birlikte bir miktar dengeleneceğini düşünüyoruz. Geçmiş

dönem istatistikleri ve mevcut eğilimleri dikkate alarak

yaptığımız hesaplamalara göre TÜFE’nin Ağustos ayında aylık

bazda % 0.31 oranında gerileyerek yıllık bazda % 8.03

seviyesinde gerçekleşeceğini tahmin ediyoruz. Diğer taraftan,

son aylarda çekirdek TÜFE tarafında gözlenen toparlanma

eğiliminin bu ayki veride de gözlenmesini bekliyoruz. Son

aylarda bir miktar yavaşlamanın görüldüğü Sanayi Üretimi’ne

ilişkin 3. Çeyreğin ilk verileri Perşembe günü karşılanacak.

Sanayi Üretimi’nin Temmuz’da Arındırılmamış seride yıllık

Haftalık Bülten, 05 – 09 Eylül 2016

Küresel piyasalara baktığımızda ise haftanın en önemli veri

akışı Avrupa Merkez Bankası'nın (ECB) Perşembe günkü faiz

kararı olarak görülüyor. Avrupa Bölgesinde devam eden

enflasyon endişelerine karşın; hâlihazırda politika faizini % 0.0,

mevduat faizini - %0.40 olarak belirleyen ve Mart 2017'ye

kadar süreceğini duyurduğu 80 milyar euroluk varlık alım

programı olan ECB'nin herhangi yeni bir aksiyon alması

beklenmiyor.

ABD tarafına baktığımızda, Pazartesi günü İşçi Bayramı

dolayısyla piyasaların kapalı olacak. Kısaalan haftada veri

akışının da oldukça sakin olacağı görülüyor. Bölgede Salı ISM

Hizmet Endeksi, Çarşamba İş İmkânları ve Personel Değişim

Oranı ile Bej Kitap; Perşembe Haftalık İşsizlik Maaşı Başvuruları

ve EIA Petrol Durum raporu hafta boyunca öne çıkan veriler

olarak sıralanabilir. Ayrıca, son dönemlerde Fed üyelerinden

gelen açıklamaların Eylül'de faiz artırımı ihtimalini

güçlendirmesi ardından Cuma günü açıklanan istihdam

raporunun bu ihtimali zayıflatacak bir görünümde açıklanması

sonrası; Salı günü San Francisco Fed Başkanı Williams,

Çarşamba günü Kansas City Fed Başkanı George ve Cuma günü

Boston Fed Başkanı Rosengren'in yapacağı konuşmalar Eylül

FOMC'ye yönelik beklentilere etki edebileceğinden piyasalarda

dalgalanmaya yol açabilir.

Avrupa tarafına baktığımızda ECB Toplantısının yanısıra,

Pazartesi Euro Bölgesi Ağustos ayı Birleşik PMI ve Perakende

Satışlar; Salı Euro Bölgesi 2016 yılı 2. Çeyrek Ekonomik

Büyüme; Çarşamba Almanya ve İngiltere Temmuz ayı Sanayi

Üretim ile Cuma yine Almanya ve İngiltere Temmuz ayı Dış

Ticaret hafta boyunca yatırımcıların takip edeceği veriler

olacak.

Asya tarafında ise, Çin'de Çarşamba günkü Ağustos ayı Dış

Ticaret Dengesi ve Cuma günkü Ağustos ayı Enflasyon verileri

ile Japonya'da Perşembe günkü 2016 yılı 2. Çeyrek Ekonomik

Büyüme veriler oldukça önemli.

4

Hafta İçinde Petrol ve Emtialarda Aşağı Yönlü Hareketler

Görüldü

bazda % 1.06, takvim etkisinden arındırılmış seride yıllık bazda

% 4.71 artış göstereceğini, mevsim ve takvim etkisinden

arındırılmış seride ise aylık bazda % 0.33 oranında gerileme

gözleneceğini tahmin ediyoruz. Yaz aylarına ait verilerin

açıklanmasıyla ağırlıklı olarak Turizm Gelirlerindeki zayıflama

kaynaklı olarak toparlanma eğiliminin yavaşladığı Ödemeler

Dengesi’ne ait Cuma günü açıklanacak Temmuz verilerinin

aylık bazda 2.22 milyar dolar açığa işaret etmesini bekliyoruz.

Haftanın en kritik verilerinden olan 2016 yılı 2. çeyrek

ekonomik büyüme verileri de yine Cuma günü karşılanacak.

2.çeyrek ekonomik büyümesinin % 2.91 seviyesinde

açıklanacağını tahmin ediyor ve 2016 yılının tamamı için %

3.40 seviyesinde olan büyüme tahminimizi koruyoruz. Hafta

boyunca açıklanacak her veri, yurt içi piyasaların seyri üzerinde

etkili olabilir.

Sayfa

ayında 47 olarak gerçekleşti. İmalat sektöründeki faaliyet

koşullarında yaşanan kötüleşmenin devam ettiğini gösterdi.

Ayrıca Perşembe günü Ağustos ayına ait İhracat verileri de

açıklandı. 11.16 milyar dolar olarak açıklanan İhracat rakamları

8.78 milyar dolar olan önceki ayki değerinin üzerinde geldi.

Ticaret Açığındaki iyileşmeyi destekleyen bir gelişme oldu.

Haftalık Bülten

Şirket Haberleri

TÜRK HAVA YOLLARI / THYAO 02.09.2016 15:01:44: Şirket,

Turkbine Teknik Gaz Türbinleri Bakım Onarım’ın %50

oranındaki THY Teknik hisselerinin tamamının Turkbine

Teknik'in B Grubu hissedarı Zorlu O&M'ye satılarak

devredilmesine karar vermiştir.

ENKA İNŞAAT / ENKAI 02.09.2016 18:21:25: Şirket kendi

payları ile ilgili olarak 4.39-4.40 TL fiyattan 375.000 adet alış

işlemi gerçekleştirmiştir.

BİM BİRLEŞİK MAĞAZALAR / BIMAS 02.09.2016 18:24:40:

Şirket kendi payları ile ilgili olarak 50.75-50.85 TL fiyat

aralığından 24.000 adet alış işlemi gerçekleştirmiştir.

DOĞUŞ OTOMOTİV / DOAS 02.09.2016 18:17:49: Şirket kendi

payları ile ilgili olarak 10.15-10.16 TL fiyat aralığından 257.122

adet alış işlemi gerçekleştirmiştir.

NETAŞ / NETAS 02.09.2016 18:10:25: Şirket pay sahiplerinden

OEP Turkey Tech B.V.'nin ("OEP") , Şirketle ilgili muhtemel

ortaklık, işbirliği ve/veya hisse satışı gibi stratejik opsiyonları

tespit ve doğabilecek imkanları değerlendirme niyetinde

olduğunu belirtmiş olup, söz konusu değerlendirmelerin

devam ettiği ve henüz kesinleşen bir gelişme olmadığı bilgisi

paylaşılmıştır.

TESCO KİPA / KIPA 03.09.2016 20:38:49: Şirket mülkiyetinde

olan ve Kemer/Bodrum'da bulunan gayrimenkulun Mia Dış

Ticaret İnşaat'a satış işlemi tamamlanmıştır.

FLAP KONGRE TOPLANTI HİZMETLERİ / FLAP 02.09.2016

10:00:10: Şirket Kasım 2016 ve Ocak 2017 tarihlerinde

yapılması planlanan Hipofiz Sempozyumu ve Hepatoloji

Sempozyumunun organizasyon görevini üstlenmiştir.

AVRUPA YATIRIM HOLDİNG / AVHOL 02.09.2016 14:17:45:

Şirket hissedarlarından Cenan Kemal Demirkanlı'ya ait olan,

şirket hisselerinin %6,33 denk gelen 525.438 adet hissenin

devri hususunda Agm Avrupa Sağlık Hizmetleri ile anlaşmıştır.

GERSAN ELEKTRİK / GEREL 02.09.2016 18:23:05: Şirketin

Katar Devleti'nde kurmayı düşündüğü fabrika projesi için

gerekli arsa tahsisinin yapılmaması nedeniyle, Şirket aynı

pazara hitap eden ve bu pazarı da kapsayan Umman

Sultanlığı'nda "Gersan Elektrik Oman LLC" unvanlı şirketinin

kuruluş işlemlerine başlanmış ve bundan dolayı Katar

Devleti'nde kurmayı düşündüğü fabrika projesinin iptal

edilmesine karar vermiştir.

NET HOLDİNG / NTHOL 02.09.2016 17:55:37: Besim Tibuk

şirket payları ile ilgili olarak 3.12-3.14 TL fiyat aralığından

498.500 adet alış işlemi gerçekleştirmiştir.

LOGO YAZILIM / LOGO 02.09.2016 13:36:28: Logo Yazılım’ın

%100 iştiraki olarak kurulan Logo Software Investment S.A.,

Total Soft S.A.'nin sermayesini temsil eden hisselerin tamamını

30 milyon Euro firma değeri , 30.25 milyon Euro piyasa değeri

ile satın almıştır.

Haftalık Bülten, 05 – 09 Eylül 2016

Sayfa

YATAŞ YATAK / YATAS 02.09.2016 12:03:59: Hacı Nuri

Öztaşkın şirket payları ile ilgili olarak 3.1856 TL fiyattan

470.867 adet payı Bostancı Otelcilik’ten satın almıştır.

5

VESTEL ELEKTRONİK / VESTL 02.09.2016 08:54:55: 1 Eylül

2016 tarihinde duyurulan Toshiba marka lisans anlaşması ve

Polonya'da bulunan eski Toshiba fabrikasının hem Toshiba

hem Vestel için üretim ve lojistik merkezi olarak kullanılması

kapsamında şirketin %100 bağlı ortaklığı Vestel Ticaret ile

Compalead Electronics B.V. arasında bahsi geçen fabrikanın

sahibi "Compal Electronics Europe sp. z o.o." unvanlı şirketin

hisselerinin alımına yönelik bir hisse alım sözleşmesi

imzalanmıştır.

Haftalık Bülten

05 - 09 Eylül 2016 Haftası Teknik Takibimizde Olan Hisseler

Tablodaki hisseler teknik dinamiklere göre belirlenmiş olup, işlem koşullarının gerçekleşmesi durumunda bu hisselerin haftalık

bazda BİST 100'e göre rölatif getirilerinin daha yüksek olacağı öngörülmektedir. Piyasa koşullarındaki genel değşimlerin bu

hisseleri de BETA'ları oranınca etkilemesi beklenebilir.

HİSSE

BIMAS

OTKAR

AKBNK

TOASO

51.30

105.70

8.02

22.40

4.12

BETA

(3 Ay)

0.47

0.58

1.16

0.88

0.75

21

Günlük

HO

HİSSE ÖZET

ALIM ARALIĞI

KV EN GÜÇLÜ

DİRENÇ (HEDEF)

KV EN GÜÇLÜ

DESTEK (STOP)

52.62

BIMAS hissesi geçen haftayı 51.3 TL seviyesinden

kapatarak haftalık bazda yüzde 0.98 yükseliş yaptı. Hisse

25.3 F/K ve 9.5 PD/DD değerlerinden işlem görüyor. BIMAS

hissesinin piyasa değeri 15.57 milyar TL olup son açıklanan

net karı ise 305.9 milyon TL seviyesindedir.

50 - 50.5

52.50

49.00

103.64

OTKAR hissesi geçen haftayı 105.7 TL seviyesinden

kapatarak haftalık bazda yüzde 1.05 yükseliş yaptı. Hisse

26.6 F/K ve 13.5 PD/DD değerlerinden işlem görüyor.

OTKAR hissesinin piyasa değeri 2.54 milyar TL olup son

açıklanan net karı ise 15.7 milyon TL seviyesindedir.

102 - 105

110.00

97.00

7.96

AKBNK hissesi geçen haftayı 8.02 TL seviyesinden

kapatarak haftalık bazda yüzde 0.38 yükseliş yaptı. Hisse

8.2 F/K ve 1.1 PD/DD değerlerinden işlem görüyor. AKBNK

hissesinin piyasa değeri 32.08 milyar TL olup son açıklanan

net karı ise 2339.4 milyon TL seviyesindedir.

7.8 - 8

8.30

7.60

23.03

TOASO hissesi geçen haftayı 22.4 TL seviyesinden

kapatarak haftalık bazda yüzde -2.1 düşüş yaptı. Hisse

12.3 F/K ve 4.1 PD/DD değerlerinden işlem görüyor.

TOASO hissesinin piyasa değeri 11.2 milyar TL olup son

açıklanan net karı ise 479.9 milyon TL seviyesindedir.

22 - 22.5

23.40

21.60

4.08

SODA hissesi geçen haftayı 4.12 TL seviyesinden kapatarak

haftalık bazda yüzde 2.23 yükseliş yaptı. Hisse 7.2 F/K ve

1.4 PD/DD değerlerinden işlem görüyor. SODA hissesinin

piyasa değeri 3.09 milyar TL olup son açıklanan net karı ise

198.1 milyon TL seviyesindedir.

3.95 - 4.05

4.25

3.85

Sayfa

6

SODA

SON

FİYAT

Haftalık Bülten, 05 – 09 Eylül 2016

Haftalık Bülten

Haftanın Öne Çıkan Verileri

06.09.2016

Salı

07.09.2016

Çarşamba

08.09.2016

Perşembe

09.09.2016

Cuma

09:00/Almanya/Almanya Fabrika Siparişleri (Aylık)

12:00/Euro Bölgesi/Gayri Safi Yurtiçi Hasıla (GSYİH) (Çeyreklik)

12:00/Euro Bölgesi/Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık)

14:30/Türkiye/TÜFE Bazlı Reel Efektif Döviz Kuru

16:45/ABD/Markit Bileşik PMI

16:45/ABD/Markit Hizmet PMI

17:00/ABD/Conference Board (CB) İstihdam Trend Endeksi

17:00/ABD/ISM Hizmet PMI

17:00/ABD/ISM Hizmet İstihdam

04:15/ABD/FED Williams Konuşması

09:00/Almanya/Sanayi Üretimi (Aylık)

10:30/İngiltere/Halifax Konut Fiyat Endeksi (Aylık)

11:30/İngiltere/Sanayi Üretimi (Aylık)

11:30/İngiltere/Sanayi Üretimi (Yıllık)

11:30/İngiltere/İmalat Üretimi (Aylık)

11:30/İngiltere/İmalat Üretimi (Yıllık)

14:00/ABD/MBA İpotek Başvuruları (Haftalık)

17:00/ABD/FED George Konuşması

17:30/Türkiye/Hazine Nakit Dengesi

21:00/ABD/Beige(Bej) Kitap

Ağustos

51.70

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Temmuz

Temmuz

-0.15%

Temmuz

2. Çeyrek

2. Çeyrek

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

0.5%

0.3%

1.6%

Temmuz

Ağustos

Temmuz

Temmuz

Temmuz

Temmuz

02.Eyl

Önceki

54.40

53.30

53.30

53.10

50.00

0.60%

1.90%

55.00

0.1%

-0.4%

-0.2%

1.9%

-0.4%

1.7%

Ağustos

1.16%

8.79%

8.70%

0.21%

3.96%

54.40

53.30

53.30

53.10

48.20

47.40

0.00%

1.60%

-0.4%

0.3%

1.6%

101.10

51.50

50.90

128.30

55.50

51.40

0.8%

-1.0%

0.1%

1.6%

-0.3%

0.9%

2.8%

-2.15 mlr TL

02:50/Japonya/Cari Denge

02:50/Japonya/Gayri Safi Yurtiçi Hasıla (GSYİH) (Çeyreklik) -Final02:50/Japonya/Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık) -Final05:00/Çin/Ticaret Dengesi

05:00/Çin/İhracat (Yıllık)

05:00/Çin/İthalat (Yıllık)

10:00/Türkiye/Sanayi Üretimi (Aylık)

10:00/Türkiye/Sanayi Üretimi (Yıllık)

10:00/Türkiye/Perakende Satışlar (Aylık)

10:00/Türkiye/Perakende Satışlar (Yıllık)

14:45/Euro Bölgesi/ECB Faiz Oranı Kararı

15:30/Euro Bölgesi/ECB Basın Toplantısı

15:30/ABD/Haftalık İşsizlik Maaşı Başvuruları

18:00/ABD/Ham Petrol Stokları

18:00/ABD/Cushing, Oklahoma Ham Petrol Stokları

Temmuz

2. Çeyrek

2. Çeyrek

Ağustos

Ağustos

Ağustos

Temmuz

Temmuz

Temmuz

Temmuz

2090 mlr ¥

0.0%

0.2%

974 mlr ¥

0.5%

0.2%

52.31 mlr $

-4.4%

-12.5%

-1.38%

1.10%

-0.20%

1.70%

03.Eyl

03.Eyl

03.Eyl

265 bin

263 bin

2,276 bin varil

-1,039 bin varil

04:30/Çin/Tüketici Fiyat Endeksi (TÜFE) (Aylık)

04:30/Çin/Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

04:30/Çin/Üretici Fiyat Endeksi (ÜFE) (Yıllık)

09:00/Almanya/Dış Ticaret Dengesi

09:00/Almanya/İhracat (Aylık)

09:00/Almanya/İthalat (Aylık)

10:00/Türkiye/Cari Hesap (USD)

10:00/Türkiye/Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık)

11:30/İngiltere/Dış Ticaret Dengesi

14:45/ABD/FED Rosengren Konuşması

17:00/ABD/Toptan Stoklar (Aylık)

Ağustos

Ağustos

Ağustos

Temmuz

Temmuz

Temmuz

Temmuz

2. Çeyrek

Temmuz

Temmuz

Ta kvi m a çıkl a na ca k tüm veri l eri kapsamamaktadır. Tahminler Bloomberg, Tradingeconomics.com, Investing.com, Econoday.com kaynaklarından alınmıştır.

Haftalık Bülten, 05 – 09 Eylül 2016

0.4%

0.6%

0.0%

0.2%

1.8%

-1.7%

24.9 mlr €

0.3%

1.0%

-4.94 mlr $

4.80%

5.1 mlr £

0.3%

7

05.09.2016

Pazartesi

04:45/Çin/Caixin Hizmet PMI

05:30/Japonya/Japonya Merkez Bankası (BoJ) Başkanı Kuroda'nın Konuşması

10:00/Türkiye/Tüketici Fiyat Endeksi (TÜFE) (Aylık)

10:00/Türkiye/Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

10:00/Türkiye/Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

10:00/Türkiye/Üretici Fiyat Endeksi (ÜFE) (Aylık)

10:00/Türkiye/Üretici Fiyat Endeksi (ÜFE) (Yıllık)

10:55/Almanya/Markit Bileşik PMI

10:55/Almanya/Markit Hizmet PMI

11:00/Euro Bölgesi/Markit Bileşik PMI

11:00/Euro Bölgesi/Markit Hizmet PMI

11:30/İngiltere/Markit İmalat PMI

11:30/İngiltere/Markit Hizmet PMI

12:00/Euro Bölgesi/Perakende Satışlar (Aylık)

12:00/Euro Bölgesi/Perakende Satışlar (Yıllık)

ABD'de Piyasalar Tatil Nedeniyle Kapalı Olacak

Beklenti

Sayfa

Dönem

Tarih

Haftalık Bülten

BIST-100 Endeksinde Geçen Hafta En Çok Yükselen ve Düşen İlk 10 Hisse

YÜKSELENLER

DÜŞENLER

Son

Değer

Değişim

(%)

Önceki Hafta

Ort. Günlük

İşlem Hacmi

Geçen Hafta

Ort. Günlük

İşlem Hacmi

İşlem Hacmi

Haftalık Ort.

Değişim %

CLEBI

21.08

4.98

1,234,481

1,532,930

24.2%

AKSEN

2.59

4.44

5,287,471

7,809,115

47.7%

MGROS

18.30

4.27

13,709,760

15,316,038

11.7%

SISE

ALCTL

7.37

3.95

17,914,753

9,540,401

-46.7%

VESBE

GSRAY

20.74

3.49

21,213,097

6,328,560

-70.2%

TAVHL

11.32

-3.66

ADEL

17.61

3.41

5,680,934

4,076,376

-28.2%

BIZIM

13.11

-3.60

VKGYO

2.25

2.74

6,245,326

3,317,989

-46.9%

FROTO

32.16

-3.54

4,608,730

6,271,480

36.08%

NTTUR

1.27

2.42

1,658,437

2,026,686

22.2%

TSKB

1.37

-3.52

22,483,643

14,362,558

-36.12%

SODA

4.12

2.23

5,151,077

7,431,271

44.3%

BJKAS

3.92

-3.45

8,338,069

4,606,543

-44.75%

ASELS

9.62

2.23

8,838,822

13,557,223

53.4%

EREGL

4.51

-3.43

50,956,022

59,459,080

16.69%

Yükselenler

Önceki Hafta

Ort. Günlük

İşlem Hacmi

Geçen Hafta

Ort. Günlük

İşlem Hacmi

İşlem Hacmi

Haftalık Ort.

Değişim %

Son

Değer

Değişim

(%)

EGEEN

212.40

-6.64

5,781,411

5,538,977

-4.19%

CCOLA

36.62

-5.08

11,880,832

22,271,693

87.46%

3.37

-4.26

24,128,970

17,565,642

-27.20%

12.31

-4.13

6,880,411

4,279,738

-37.80%

6,880,411

4,279,738

-37.80%

38,406,773

25,439,078

-33.76%

Düşenler

BIST-100 Endeksinde Geçtiğimiz Hafta İşlem Hacmi Artan İlk 15 Hisse

Hisse

VKGYO

AKSEN

GSRAY

ADEL

EGEEN

SISE

CLEBI

OTKAR

GUBRF

ARCLK

TRGYO

ZOREN

TOASO

ASELS

TAVHL

Haftalık

Bazda Hacim

Değişimi (%)*

1,362.12

164.75

118.51

107.25

88.29

87.16

77.06

74.47

71.16

68.82

55.65

45.82

41.93

41.55

37.65

Haftalık

İşlem Hacmi

Haftalık Getiri

Kapanış

F/K

PD/DD

63,521,702

60,595,111

27,023,680

5,945,547

26,400,789

64,025,660

26,801,034

99,220,241

89,520,757

85,933,520

19,039,368

75,863,390

86,559,074

48,783,714

125,746,351

2.74

4.44

3.49

3.41

-6.64

-4.26

4.98

1.05

-0.39

-0.18

-3.36

0.63

-2.10

2.23

-3.66

2.25

2.59

20.74

17.61

212.40

3.37

21.08

105.70

5.14

21.64

4.31

1.61

22.40

9.62

11.32

6.80

0.00

0.00

6.01

7.12

10.78

7.06

26.64

25.02

11.88

1.52

0.00

12.28

25.94

8.52

0.57

2.20

0.00

2.02

3.35

0.89

8.02

13.45

1.74

3.01

0.42

1.84

4.14

3.17

1.79

21 Günlük 50 Günlük

Ort.

Ort.

2.20

2.45

20.69

17.23

229.29

3.47

21.29

103.64

5.29

21.47

4.54

1.63

23.03

9.45

11.71

2.22

2.43

20.97

17.35

238.82

3.43

22.28

102.15

5.38

20.90

4.67

1.64

23.22

9.46

12.24

100

Günlük

Ort.

2.25

2.46

20.81

17.74

251.18

3.33

24.22

100.45

5.46

20.05

4.63

1.63

22.78

9.40

13.39

200

Günlük

Ort.

2.28

2.53

20.57

18.21

257.79

3.17

26.42

96.54

5.60

18.66

4.34

1.60

21.52

9.01

15.05

500

Günlük

Ort.

2.57

2.69

22.18

17.91

226.03

2.86

26.14

85.25

5.46

16.18

3.85

1.53

18.42

7.72

16.18

200

Günlük

Ort.

1.34

10.65

0.82

11.17

38.30

6.05

0.62

10.75

1.56

71.82

14.58

1.46

7.84

266.82

3.72

500

Günlük

Ort.

1.36

9.73

0.84

9.56

38.38

5.37

0.66

10.28

1.38

67.61

17.50

1.40

6.49

238.05

3.10

*Haftalık Bazda Hacim Değişimi altında son hafta gerçekleşen toplam işlem hacimin bir önceki haftanın toplam işlem hacmine göre değişimini vermektedir.

BIST-100 Endeksinde Geçtiğimiz Hafta İşlem Hacmi Düşen İlk 15 Hisse

Hisse

KRDMD

AYGAZ

SAFGY

ECZYT

FENER

TKFEN

METRO

DOAS

ISGYO

GOLTS

KOZAL

NTTUR

PARSN

DOCO

BJKAS

Haftalık

Bazda Hacim

Değişimi (%)*

-72.55

-68.54

-65.71

-65.67

-63.29

-62.33

-62.29

-61.71

-59.98

-56.11

-55.36

-51.41

-49.93

-49.53

-49.49

Haftalık

İşlem Hacmi

Haftalık Getiri

Kapanış

F/K

PD/DD

-1.40

-2.59

-1.18

-2.17

-2.94

-1.11

-3.23

-0.29

-0.62

-1.61

1.44

2.42

-0.50

0.48

-3.45

1.41

10.90

0.84

11.73

35.68

7.14

0.60

10.18

1.61

67.20

14.10

1.27

7.93

209.50

3.92

20.33

7.85

3.30

9.26

0.00

8.99

0.00

11.13

2.16

70.35

5.30

5.39

36.19

22.41

0.00

0.68

1.28

0.56

0.67

0.00

1.20

0.20

1.90

0.48

1.63

1.07

0.35

1.28

3.02

0.00

80,924,761

4,952,482

1,756,349

3,137,148

26,008,787

279,345,685

4,777,831

40,180,267

6,174,002

14,792,901

116,357,795

28,640,972

3,398,747

4,713,657

80,863,504

21 Günlük 50 Günlük

Ort.

Ort.

1.40

11.23

0.84

11.73

36.23

7.21

0.60

10.29

1.63

67.87

12.10

1.25

8.33

217.20

4.01

1.38

11.24

0.83

11.73

36.48

7.18

0.60

10.53

1.64

69.11

12.10

1.31

8.62

234.78

3.99

100

Günlük

Ort.

1.35

11.07

0.82

11.66

37.37

6.77

0.60

10.68

1.63

71.23

13.04

1.40

8.44

256.13

3.97

Sayfa

8

*Haftalık Bazda Hacim Değişimi altında son hafta gerçekleşen toplam işlem hacimin bir önceki haftanın toplam işlem hacmine göre değişimini vermektedir.

Haftalık Bülten, 05 – 09 Eylül 2016

Sayfa

9

Haftalık Bülten

Haftalık Bülten, 05 – 09 Eylül 2016

Sayfa

10

Haftalık Bülten

Haftalık Bülten, 05 – 09 Eylül 2016

Haftalık Bülten

Gedik Yatırım Menkul Değerler

Murat Tanrıöver

Genel Müdür Yardımcısı

Üzeyir Doğan

Araştırma Müdürü

Araştırma

Onurcan Bal

Ceren Bakçay

Erol Gürcan

Ali Erkan Tanacıoğlu

İbrahim Bayraktar

Gıda, Teknoloji Perakendeciliği, Otomotiv, Holdingler

Gıda & İçecek, Kimyasallar, Cam, Holdingler

Banka, Telekomünikasyon, Teknoloji

FX Piyasaları, Lastik, Boya, Çimento

Enerji, Gyo

obal@gedik.com

cbakcay@gedik.com

egurcan@gedik.com

atanacioglu@gedik.com

ibayraktar@gedik.com

Ünvan

:

Gedik Yatırım Menkul Değerler A.Ş. (Yatırım Danışmanlığı & Araştırma Birimi)

Adres

:

Necatibey Cad. Alipaşa Değirmen Sok. No:24 80040 Tophane/Karaköy

Tel

:

(90) 0212 356 16 52

E-mail

:

gyd@gedik.com

0 212 356 16 52

0 212 356 16 52

0212 356 16 52

0 212 356 16 52

0 212 356 16 52

YASAL UYARI

Burada yer alan bilgiler Gedik Yatırım Menkul Değerler A.Ş. tarafından genel bilgilendirme amacı ile hazırlanmıştır. Yatırım

Danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında

imzalanacak Yatırım Danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve

tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi

olarak yorumlanmamalıdır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece

burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Sayfa

11

Burada yer alan fiyatlar, veriler ve bilgilerin tam ve doğru olduğu garanti edilemez; içerik, haber verilmeksizin değiştirilebilir. Tüm

veriler, Gedik Yatırım Menkul Değerler A.Ş. tarafından güvenilir olduğuna inanılan kaynaklardan alınmıştır. Bu kaynakların

kullanılması nedeni ile ortaya çıkabilecek hatalardan Gedik Yatırım Menkul Değerler A.Ş. sorumlu değildir.

Haftalık Bülten, 05 – 09 Eylül 2016

Haftalık Bülten

Genel Müdürlük

Kızılay

Cumhuriyet Mah. E-5 Yanyol No: 29 34876 Yakacık/Kartal/İSTANBUL

Tel: (216) 453 00 00 pbx Faks: (216) 377 11 36

Sümer Birinci Sok. No: 13/3 Demirtepe/ANKARA

Tel: (312) 232 09 49 Faks: (312) 231 46 27

Bakırköy

Çankaya

Cevizlik Mah. Muhasebeci Sok. Neşe Han No: 1 Kat:3 Bakırköy/İSTANBUL

Tel:(212) 660 85 25 Faks: (212) 570 03 03

Simon Bolivar Cad. No: 8/6 Çankaya/ANKARA

Tel: (312) 438 27 00 Faks: (312) 438 27 47

Batı Ataşehir

Ulus

Barbaros Mah. Ihlamur Bulvarı Sarkaç Sok. Ağaoğlu My Prestige No:1 D:

12-13 Ataşehir/İSTANBUL Tel:( (216) 560 37 00 Faks: (216) 688 67 86

Ulus Şehir Çarşısı 4. Kat No: 170 Ulus/ANKARA

Tel: (312) 311 49 59 Faks: (312) 311 35 34

Erenköy

Antalya

Bağdat Cad. Kantarcı Rıza Sok. Sarıca Apt. No: 3 Kat: 1 Daire: 4 Erenköy/

Kadıköy/İSTANBUL Tel: (216) 360 46 66 Faks: (216) 360 63 83

Tahıl Pazarı Mah.404 Sok. Hafız Ahmet Bedesteni No: 5/29-30 ANTALYA

Tel: (242) 248 35 20 (pbx) Faks: (242) 244 29 10

Etiler

Bursa

Aytar Cad. Metro İşhanı No: 10, D: 6, K: 2 Levent /Beşiktaş/İSTANBUL

Tel: (212) 270 41 00 Faks: (212) 270 61 10

Fethiye Mah. Sanayi Cad., Corner Plus İş Merkezi No:263 Kat:2 D:22/26

Nilüfer/BURSA Tel: (224) 220 5150 Faks: (224) 220 50 99

Kapalıçarşı

Düzce

Kürkçüler Sk. No: 25 Eminönü/Kapalıçarşı/İSTANBUL

Tel: (212) 513 40 01 Faks: (212) 527 16 86

Cedidiye Mah. Hafız Hasan Efendi Cad. No: 17/1 Merkez/DÜZCE

Tel: (380) 524 08 00 Faks: (380) 524 08 07

Şişli

Denizli

Esentepe Mah. Büyükdere Cad. Levent Loft Residence A BLOK No: 201 K: 6

D: 106 Şişli/İSTANBUL

Tel: (212) 281 78 84 Faks: (212) 283 92 80

Saraylar Mah. İkinci Ticari Yol Sok. No: 32 Kat: 4 DENİZLİ

Tel: (258) 263 80 15 Faks: (258) 241 91 01

Ümraniye

Sabuni Mah. Banka Aralığı Sok. Kardeşler İş Merkezi No:10/19 Merkez/EDİRNE

Tel: (284) 212 25 30 Faks: (284) 213 37 78

Atatürk Mah. Alemdağ Cad. No: 122/1 Ümraniye/İSTANBUL

Tel: (216) 461 33 90 Faks: (216) 461 33 92

Elazığ

Altıyol (Fenerbahçe Şubesi)

Hacı Mehmet Sok. 24 E Dalyan Konut

Fenerbahçe/Kadıköy/İSTANBUL

Tel: (216) 360 59 60 (pbx) Faks: (216) 368 66 10

Sitesi

Edirne

D:

6

34726

Eskişehir

Sakarya Cad. Köprübaşı Şen Sok. Onur İşhanı No: 1 Kat: 4 ESKİŞEHİR

Tel: (222) 230 09 08 Faks: (222) 220 37 02

Gedik Private Zorlu Center

Levazım mah. Koru sok. No:2 Zorlu Center Teras Evler

Beşiktaş/İSTANBUL

Tel: (212) 318 45 50 Faks: (212) 808 26 81

Yeni Mah. Gazi Cd. No: 28/3 ELAZIĞ

Tel: (424) 233 28 01/237 09 98 Faks: (424) 233 27 35

K:2 D:207

Gebze

Hacı Halil Mah. Hükümet Cad. No: 95 Gebze/KOCAELİ

Tel: (262) 642 34 00 Faks: (262) 641 82 01

Tophane

Necatibey Cad. Alipaşa Degirmen Sok. No: 24 34425 Tophane/Karaköy/

İSTANBUL Tel: (212) 251 60 06 Faks: (212) 293 49 03

İzmir

Cumhuriyet Bulvarı No:131 Cevher Apt. Kat: 2 D: 3/4

Alsancak/İZMİR Tel: (232) 465 10 20 Faks: (232) 220 37 02

Maltepe

Bağlarbaşı Mah. Bağdat Caddesi. Gedik İş Merkezi A Blok No: 414

Kat: 2 Daire: 22 İSTANBUL

Tel: (216) 399 00 42 Faks: (216) 399 18 17

Konya

Gedik Private Bağdat Caddesi

Malatya

Bağdat Cad. Esen Apt. No: 351/5 Şaşkınbakkal/İSTANBUL

Tel: (216) 560 34 00 Faks: (216) 411 23 54

Büyük Hüseyin Bey Mah. Atatürk Cad. Anadolu İş Merkezi K: 3

No: 23 D: 9-10-11 Battalgazi / MALATYA

Tel: (422) 325 62 67 Faks: (422) 322 23 72

Levent Loft Şubesi

Esentepe Mah. Büyükdere Cad. Levent Loft Residence No:201 D: 18 ve 116

Şişli/İSTANBUL Tel: 0212) 268 32 68 Fax: (0212) 264 44 95

İzmit Şubesi

Yenişehir mah. Demokrasi cad. no:54/C Daire:201 İZMİT

Tel:(262) 311 36 79

Beyazıt Mahallesi, Hüsnü Aşk Sok. Bezirci İş Merkezi Kat:4 D:403

Selçuklu / KONYA Tel: (332) 238 59 60 Faks: (332) 238 59 75

Manisa

Anafartalar Mah. Mustafa Kemal Paşa Cad. Kamil Menteş Apt.

No: 34/1 MANİSA Tel: (236) 239 42 98 Faks: (236) 239 43 02

Mersin

Mahmudiye Mah. Atatürk Cad. Adil Kanun İş Hanı Kat: 2

Akdeniz / MERSİN Tel: (324) 238 18 18 Faks: (324) 231 22 52 / 238 18 24

Kuşadası

İsmetpaşa Cad. No: 63 K: 2 Mavi Plaza UŞAK

Tel: (276) 227 27 44 Faks: (276) 227 27 37

Adana

Çınarlı Mah. Ziyapaşa Bulvarı No: 78 Günep Ziyapaşa İş Merkezi Kat :5

No :504 Seyhan/ADANA Tel: (322) 355 03 50 Faks: (322) 290 35 18

Haftalık Bülten, 05 – 09 Eylül 2016

Trabzon

Kemerkaya Mah. K.Maraş Cad. Ticaret Mektep Sk. Ustaömeroğlu İş Merkezi

No: 9/9 Ortahisar/TRABZON

Tel:(0462) 326 09 97 Fax:(0462) 326 38 67

12

Uşak

Sayfa

Türkmen Mah. Hülya Koçyiğit Bulvarı Tümen Sokak Yalı Evleri A Blok Daire

No:6 Kuşadası/AYDIN Tel: (256) 618 44 77 Faks: (256) 618 44 91