araştırma - Garanti Yatırım

advertisement

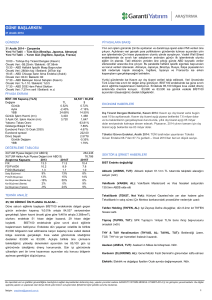

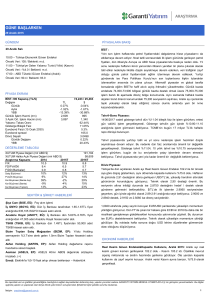

ARAŞTIRMA GÜNE BAŞLARKEN 12 Şubat 2015 GÜNDEM PİYASALARA BAKIŞ 12 Şubat Perşembe Yunanistan’a ilişkin görüşmelerde kesin bir sonuca ulaşılamaması piyasalarda belirsizliğin devamına neden olurken, süreç bu aşamada risk alma iştahı üzerinde baskı yaratmaya devam ediyor. Günün ajandasında ABD’de açıklanacak perakende satış ve haftalık işsizlik sigortası başvurusu verileri öne çıkıyor olsa da, Yunanistan ve Rusya-Ukrayna konularında devam eden görüşmeler izlenmeye devam edilecek. 11:30 – İngiltere BoE Enflasyon Raporu 12:00 – AB Sanayi Üretimi (Yıllık) (Aralık) Önceki Veri: -%0.4 / Beklenti: %0.30 15:30 – ABD Haftalık İşsizlik Maaş Başvuruları (Şubat) Önceki Veri: 278bin kişi / Beklenti: 280bin kişi 15:30 – ABD Perakende Satışlar (Ocak) Önceki Veri: -0.90% / Beklenti: -0.50% Yurtiçi piyasalar açısından ise Türk Lirası tarafındaki volatilite baskı unsuru olmaya devam ediyor. Güne başlarken Türk Lirası’nda sınırlı bir değer kaybı görülürken, BİST100 endeksinde ise yatay yönde açılış beklemekteyiz. Endekste kısa vadede 83,000-82,500 bölgesi destek olmak üzere sınırlı tepki alımları öne çıkıyor olsa da, kısa vadede bu eğilimin sürdürülebilir olması açısından 85,400 bölgesinin aşılması gerektiğini düşünüyoruz. Şirketler tarafında ise bugün Turkcell’in 2014 yılı son çeyrek bilançosunu açıklaması beklenirken, MSCI Türkiye endekslerinde Şubat ayı gözden geçirmesinde herhangi bir değişiklik yapılmadığını belirtelim. PİYASA EKRANI BİST-100 Kapanış (TL/$) Değişim Günlük Aylık YBB Günlük İşlem Hacmi (mn) 3 Aylık Ort. İşlem Hacmi (mn) Yabancı Takas Oranı Gösterge Bileşik Faiz Eurobond Faizi (15 Ocak 2030) Eurobond spread Döviz Sepeti Günlük Değişim YBB TL 0.38% -5.17% -2.67% 5,603 4,101 83,429 / 33,511 $ -0.03% -12.02% -9.03% 2,250 1,775 63.26% 8.27% 254.6 4.7% 2.6705 0.48% 5.45% DEĞERLEME TABLOSU 240,123 74,452 2015T 10.3 7.6 1.0 10% 12% 15% 9% 12% TEKNİK ANALİZ rakam da 45.8 milyar dolar oldu. (GSYH %5.6, 2013 sonu 65 milyar dolar - %7.9 GSYH idi) 2015 yılı için ise daha önce 39 milyar dolar olan beklentimizi 35 milyar dolara düşürüyoruz. (GSYH %4.3 - petrol fiyatlarında önceki US$68bbl olan varsayımımızı US$58bbl’ye çekiyoruz, EIA Ocak15). 2015 Cari açık 2014 sonunda cari açığın kompozisyonuna bakarsak; net enerji ithalatı 48.8 milyar dolar (ortalama petrol fiyatı-brent US$100bbl); enerji dışı cari denge ise fazla veriyor; 3 milyar dolar. 2014 sonu itibariyle dış finansman kalemlerime baktığımızda; Türkiye’ye net sermaye girişi son 6 aydır yatay olduğunu görüyoruz. 2014 sonunda, cari açığın %13’ü doğrudan yabancı yatırımlarla, %46’sı portföy girişleriyle, %41’i de diğer yatırımlarla (özel sektörün dış kredi kullanımı ağırlıklı olarak) sağlanmış durumda. SEKTÖR & ŞİRKET HABERLERİ Pegasus (PGSUS, AL): Esas Holding ve dört kişi Pegasus hisseleri ilgili olarak MKK'ya başvurdu. TABAN ARAYIŞLARI DEVAM EDİYOR... Düne yükselişle başlayan BİST100 endeksinde açılış sonrasındaki yükseliş denemeleri başarılı olamazken, kapanış yataya yakın eğilimle %0.3’lük primle 83,429 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %16’lık artışla 5,546mnTL oldu. BİST100 endeksine dahil 49 hisse değer kazandı, 44 hisse değer kaybetti. BİST100 endeksinde güne yatay eğilimle başlanmasını bekliyoruz. Kısa vadede 83,000-82,500 destek bölgesinin öne çıktığı endekste bu bölge üzerinde zayıf tepki alımlarının devam ettiği görülüyor. bazda Cari Denge, Aralık 2014: Cari açık Aralık ayında 6.8 milyar dolar olurken, yıllık kompozisyonu: 30 milyar dolar net enerji ithalatı-5 milyar dolar enerji dışı açık. XUTUM Piyasa Değeri (mlr ABD $) XUTUM Halka Açık Piyasa Değeri (mlr ABD $) Araştırma Kapsamı 2013 2014T F/K 13.2 11.4 FD/FVAÖK 10.1 8.5 F/DD (Bankalar) 1.3 1.1 Satış Büyümesi 9% 11% FVAÖK Büyümesi 13% 12% Kar Büyümesi (Banka dışı) -18% 41% Kar Büyümesi (Banka) 2% 0% Kar Büyümesi (Toplam) -9% 20% Günlük EKONOMİ HABERLERİ belirttiğimiz destek bölge üzerindeki yükseliş denemelerinin 84,200 – 85,000 – 85,400 olarak öngörmekteyiz. Özellikle 85,400 seviyesinin aşılması halinde dip formasyonu gündeme geleceğinden, bu bölge üzerindeki yükseliş denemeleri kısa vade açısından daha kalıcı olabilir. OSD Ocak Verisi: 2015 yılı Ocak ayında bir önceki yılın aynı ayına göre toplam üretim % 37 artarak 102,574, toplam iç pazar % 7 oranında aratarak 36,567 bin, ihracat da %54 artarak 79,288 adet düzeyinde gerçekleşti. Doğalgaz: Rusya’dan alınan doğalgazda indirim beklentisi - Habertürk Finansbank (FINBN, Not Yok): KAP’a yapılan açıklamada Finansbank hisselerinin bir bölümünün halka arz çalışmalarının 2015 yılı ilk çeyreği sonuna kadar tamamlanmasının planlandığı açıklandı. Turkcell (TCELL, AL): 4Ç14 finansallarını bugün açıklayacak / Turktell Bilişim Servisleri A.Ş. sermaye artışı Ereğli Demir Çelik (EREGL, AL): Analist toplantı notları ve Erdemir Yönetim Kurulu Başkanı olan Ali Pandır’ın açıklamaları Sabancı Holding (SAHOL, AL): Carrefoursa (CARFA, CARFB, Not Yok) İzmir Karşıyaka’da 87,815 metrekare büyüklüğündeki arsasını 224mn TL bedelle sattı. Akfen Holding (AKFEN, AL): AKFEN 96,415 lot hisse geri alımı. Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. İletişim : arastirma@garanti.com.tr 1 GÜNE BAŞLARKEN 12 Şubat 2015 PİYASALARA BAKIŞ Yunanistan’a ilişkin görüşmelerde kesin bir sonuca ulaşılamaması piyasalarda belirsizliğin devamına neden olurken, süreç bu aşamada risk alma iştahı üzerinde baskı yaratmaya devam ediyor. Günün ajandasında ABD’de açıklanacak perakende satış ve haftalık işsizlik sigortası başvurusu verileri öne çıkıyor olsa da, Yunanistan ve Rusya-Ukrayna konularında devam eden görüşmeler izlenmeye devam edilecek. Yurtiçi piyasalar açısından ise Türk Lirası tarafındaki volatilite baskı unsuru olmaya devam ediyor. Güne başlarken Türk Lirası’nda sınırlı bir değer kaybı görülürken, BİST100 endeksinde ise yatay yönde açılış beklemekteyiz. Endekste kısa vadede 83,000-82,500 bölgesi destek olmak üzere sınırlı tepki alımları öne çıkıyor olsa da, kısa vadede bu eğilimin sürdürülebilir olması açısından 85,400 bölgesinin aşılması gerektiğini düşünüyoruz. Şirketler tarafında ise bugün Turkcell’in 2014 yılı son çeyrek bilançosunu açıklaması beklenirken, MSCI Türkiye endekslerinde Şubat ayı gözden geçirmesinde herhangi bir değişiklik yapılmadığını belirtelim. Tahvil-Bono Piyasası: 16/11/2016 vadeli gösterge tahvili dün %8.32 bileşik ile işlem görürken, valörlü işlemlerin ortalaması %8.33’e yükseldi. Gösterge tahvilin gün içinde %8.20-8.40 aralığında işlem görmesini bekliyoruz. Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi dün 200-204.8 baz puan aralığında işlem görürken, bu sabah 202 baz puan seviyesinde bulunuyor. 2030 vadeli USD cinsi Türkiye Eurobondu ise bu sabah $177 seviyesinde. Döviz Piyasası: Global piyasalarda USD’nin diğer tüm para birimleri karşısında değer kazancına devam ettiği Çarşamba günü dolar endeksi tekrar 95.0 seviyesinin üzerine çıktı. Yurtiçinde ise TL, diğer gelişen ülkelere göre daha iyi performans göstermesine rağmen 2.50 seviyesinin üzerinde işlem gördü. Bu sabah €/$ 1.1315, $/Yen 120, €/Yen 136 seviyesinde işlem görüyor. $/TL paritesinde işlemler 2.5045 seviyesinden geçerken, paritenin gün içinde 2.49-2.51 aralığında işlem görmesini bekliyoruz. 2.4930 ve 2.4850 destek, 2.5120 ve 2.5200 ise direnç seviyeleridir. Uluslararası Piyasalar: ABD borsaları, Yunanistan ve Ukrayna'daki gelişmelerin izlendiği dünkü seansı yatay kapatırken, kapanışın ardından borsa endeks vadelileri Avrupalı yetkililerin Yunanistan ile borç görüşmelerine devam edilmesinde anlaşmalarıyla yükseldi. Yunanistan Maliye Bakanı Varoufakis, hükümetin parlamentoda güvenoyu almasının ardından Avrupa Bölgesi Maliye bakanlarıyla görüşmelerine dün başlamıştı. Gün sonunda Dow Jones %0.04 değer kaybederken, S&P 500 endeksi ise günü açıldığı seviyeden kapattı. ABD 10 yıllık tahvil faizi bu sabah %1.99, Brent petrol varil fiyatı ise $56 seviyesinde. Asya borsaları, Yunanistan'ın borç görüşmeleriyle ilgili tedirginlik ve sağlanan ilerlemeyle ilgili çelişkili haber başlıklarıyla bugün düşerken, vadeli Dow Jones sözleşmeleri ise bu sabah %0.01 düşüşte. Bugün Avrupa’da Almanya Ocak ayı ÜFE verisi ve Avrupa Bölgesi Aralık ayı sanayi üretimi takip edilirken, ABD’de haftalık işsizlik başvuruları takip edilecek. Değerli Madenler: Altın bu sabah $1,222, gümüş ise $17 seviyelerinden işlem görüyor. Platin fiyatları $1,196, paladyum $770 seviyesinde bulunuyor. Bakır ise $2.55 seviyesinden işlem görüyor. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 2 GÜNE BAŞLARKEN 12 Şubat 2015 Teknik Analiz TABAN ARAYIŞLARI DEVAM EDİYOR... BİST100 (Günlük, TL) Düne yükselişle başlayan BİST100 endeksinde açılış sonrasındaki yükseliş denemeleri başarılı olamazken, kapanış yataya yakın eğilimle %0.3’lük primle 83,429 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %16’lık artışla 5,546mnTL oldu. BİST100 endeksine dahil 49 hisse değer kazandı, 44 hisse değer kaybetti. BİST100 endeksinde güne yatay eğilimle başlanmasını bekliyoruz. Kısa vadede 83,000-82,500 destek bölgesinin öne çıktığı endekste bu bölge üzerinde zayıf tepki alımlarının devam ettiği görülüyor. Günlük bazda belirttiğimiz destek bölge üzerindeki yükseliş denemelerinin 84,200 – 85,000 – 85,400 olarak öngörmekteyiz. Özellikle 85,400 seviyesinin aşılması halinde dip formasyonu gündeme geleceğinden, bu bölge üzerindeki yükseliş denemeleri kısa vade açısından daha kalıcı olabilir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 3 GÜNE BAŞLARKEN 12 Şubat 2015 EKONOMİ HABERLERİ Cari Denge, Aralık 2014: Cari açık Aralık ayında 6.8 milyar dolar olurken, yıllık rakam da 45.8 milyar dolar oldu. (GSYH %5.6, 2013 sonu 65 milyar dolar - %7.9 GSYH idi) 2015 yılı için ise daha önce 39 milyar dolar olan beklentimizi 35 milyar dolara düşürüyoruz. (GSYH %4.3 - petrol fiyatlarında önceki US$68bbl olan varsayımımızı US$58bbl’ye çekiyoruz, EIA Ocak15). 2015 Cari açık kompozisyonu: 30 milyar dolar net enerji ithalatı-5 milyar dolar enerji dışı açık. 2014 sonunda cari açığın kompozisyonuna bakarsak; net enerji ithalatı 48.8 milyar dolar (ortalama petrol fiyatı-brent US$100bbl); enerji dışı cari denge ise fazla veriyor; 3 milyar dolar. 2014 sonu itibariyle dış finansman kalemlerime baktığımızda; Türkiye’ye net sermaye girişi son 6 aydır yatay olduğunu görüyoruz. 2014 sonunda, cari açığın %13’ü doğrudan yabancı yatırımlarla, %46’sı portföy girişleriyle, %41’i de diğer yatırımlarla (özel sektörün dış kredi kullanımı ağırlıklı olarak) sağlanmış durumda. Doğrudan yabancı yatırımlar sadece 5.5 milyar dolar Portföy yatırımları 20 milyar dolar, hisseye giriş yaklaşık 2.5 milyar dolar, bonoya giriş ise 18 milyar dolara yakın (bu rakamın yarısı banka yurtdışı bono ihraçlarıdır). Özel sektör uzun vade dış borçlanmasına (krediler) bakarsak, bankalar 17.5 milyar dolar, banka dışı özel sektör ise 27.5 milyar dolar. Bankalar uzun vade dış borç çevirme rasyosu %191, banka dışı kesim ise %125. ŞİRKET HABERLERİ Pegasus (PGSUS, AL, Fiyat:27.60TL, Piyasa Değeri TL2,823mn): Esas Holding ve dört kişi yaklaşık 14.8mn Pegasus hissesini MKK’ya kayıt ettirdi. Söz konusu hisseler Pegasus’un sermayesinin yaklaşık %14.5’una karşılık gelmektedir. Şirket ile yaptığımız konuşmada herhangi bir satışın düşünülmediği belirtildi. Haberi nötr olarak değerlendiriyoruz. Finansbank (FINBN, Not Yok, Fiyat:3.02TL, Piyasa Değeri TL8,562mn): Finansbank KAP’a yaptığı açıklamada Finansbank hisselerinin bir bölümünün halka arz çalışmalarının ilgili kurumlardan gerekli izinlerin temin edilmesini takiben 2015 yılı ilk çeyreği sonuna kadar tamamlanmasının planlandığını açıkladı. Finansbank hisselerinin %99.9’u NBG’ye aittir. Hatırlanacağı üzere, Eylül 2014’te Finansbank sermaye artırım yoluyla halka arz yapmak için SPK’ya başvurmuştu. Buna göre kayıtlı sermayenin %25 artırılarak 3,550mn TL’ye çıkarılmasının planlandığı açıklanmıştı. Buna göre, süreç sonunda Finansbank’ın halka açıklık oranı %20 olacak. En son verilere göre F/DD çarpanı sektör ortalaması 1.20x’dir ve %10 halka arz iskontosuyla Finansbank için 3.30TL halka arz fiyatına işaret etmektedir. (Sermaye artırımı nedeniyle mevcut fiyat ile karşılaştırılabilir değildir) Turkcell (TCELL, AL, Fiyat:14.75TL, Piyasa Değeri TL32,450mn): Turkcell 4Ç14 sonuçlarını bugün (12 Şubat) açıklayacak. Turkcell tarafından yapılan ankete göre piyasanın 4. çeyrek gelir, FVAÖK ve net kar beklentisi sırasıyla 3,102m TL, 919mn TL ve 390mn TL’dir. Bizim Turkcell için 4. çeyrek gelir, FVAÖK ve net kar beklentimiz ise sırasıyla 3,111m TL, 918mn TL ve 389mn TL olup beklentilerimiz piyasa beklentileri ile uyumludur. Ukrayna ve Belarus para birimlerinin ABD$ karşısında değer kayıplarından kaynaklı kur farkı giderleri sebebiyle TCELL’in 4Ç14 karının yıllık ve çeyreksel olarak azalması beklenmektedir. Öte yandan Turkcell’in %100 bağlı ortaklığı Turktell Bilişim Turktell Bilişim’in 9 Şubat 2015 tarihli Yönetim Kurulu toplantısında, Şirketin çıkarılmış sermayesinin nakit olarak 115mn TL artırılarak 2,238mn TL'ye yükseltilmesine karar verilmiş olup, Turkcell yeni pay alma hakkının tamamını kullanmak suretiyle, artırılan sermayenin tamamını ödemiştir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 4 GÜNE BAŞLARKEN 12 Şubat 2015 ŞİRKET HABERLERİ Ereğli Demir Çelik (EREGL, AL, Fiyat:4.32TL, Piyasa Değeri TL15,120mn): 4Ç14 finansal sonuçları sonrasında Erdemir analist toplantısı ve yatırımcılar için telekonferans düzenlemiştir. Ayrıca Erdemir Yönetim Kurulu Başkanı Ali Pandır dün açıklamalarda bulunmuştur. Buna göre, Erdemir 2015 yılına ilişkin FVAÖK ve net kar marjlarına ilişkin beklentililerini paylaşmazken, 2015 yılında 8.3mn ton’luk satış hacmi hedeflediklerini belirtmişledir. Hatırlatmak gerekirse, Erdemir 2014 yılının tamamında 8.1mn ton’luk satış hacmi gerçekleştirmiştir. Temettü ile ilgili olarak yönetim kurulunun aldığı herhangi bir karar açıklanmamıştır. Öte yandan Ali Pandır, 2014 yılı karından, dağıtabilecekleri en fazla temettüyü dağıtmaya çalıştıklarını, temettü politikalarında herhangi bir değişiklik olmayacağını ifade etmiştir. Hatırlatmak gerekirse Erdemir, 2014 yılında 2013 yılı karından toplam 820mn TL nakit temettü dağıtmıştır. Bu rakam, %89 temettü dağıtım oranına ve hisse başı 0.2342857 TL brüt (0.1991429 TL net) temettü işaret etmekteydi. Erdemir 2015 yılında toplam 479mn ABD$’lık yatırım harcaması yapmayı planlamaktadır (122mn ABD$ sabit kıymet ilaveleri ve bakım, 357mn ABD$ ise yatırım harcamaları için). Şirket, 2016-2019 yılları arasında 611mn ABD$’lık yatırım harcaması planlamaktadır. Yönetim, hem ürün fiyatları hem de hammadde fiyatlarında taban seviyelerin olduğunu düşünmektedir. Ali Pandır, yeni bir tesis ve maden yatırımı için hem yurtdışında hem de yurtiçinde arama çalışmalarının devam ettiğini belirtmiştir. EREGL: 4Ç14 Kar Açıklaması: Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/EREGL4C14.pdf Sabancı Holding (SAHOL, AL, Fiyat:9.53TL, Piyasa Değeri TL19,445mn): Sabancı Holding’in perakende şirketi Carrefoursa (CARFA, CARFB, Not Yok) İzmir Karşıyaka’da 87,815 metrekare büyüklüğündeki arsasını 224mn TL bedelle sattı. SAHOL için nötr, CARFA ve CARFB için olumlu. Akfen Holding (AKFEN, AL, Fiyat:5.37TL, Piyasa Değeri TL1,406mn): Akfen Holding Geri Alım Programı çerçevesinde dün ortalama 5.39TL fiyatla, toplam 96,415 adet AKFEN hissesi satın aldı. Şirketin elinde daha önceki geri alım programında alınmış hisseler ile birlikte toplam 8.5mn AKFEN hissesi alımı yapılmıştır. Yapılan toplam hisse alımlarının sermaye oranı ise %3.24 seviyesine ulaşmıştır. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 5 GÜNE BAŞLARKEN 12 Şubat 2015 SEKTÖR HABERLERİ OSD Ocak Verisi: 2015 yılı Ocak ayında bir önceki yılın aynı ayına göre toplam üretim % 37, otomobil üretimi ise % 16 oranında arttı. Bu ayda, toplam üretim 103 bin adet, otomobil üretimi ise 60 bin adet düzeyinde gerçekleşti. Bu ayda, traktör üretimi % 6 oranında artarak 3.604 adet oldu. 2015 yılı Ocak ayında toplam pazar, 2014 yılı aynı ayına göre % 7 oranında aratarak 37 bin adet düzeyinde gerçekleşti. Bu ayda otomobil pazarındaki artış % 1 oldu ve pazar 25 bin adede yükseldi. 2015 yılı Ocak ayında hafif ticari araç pazarı bir önceki yılın aynı ayına göre % 22 artarak 10 bin adet düzeyine yükseldi ve toplam pazardaki artışa önemli destek oldu. 2015 yılı Ocak ayında bir önceki yıla göre, toplam otomotiv ihracatı % 54 oranında, otomobil ihracatı ise % 35 oranında arttı. 2015 yılı Ocak ayında toplam ihracat 79 bin adet, otomobil ihracatı ise 49 bin adet düzeyinde gerçekleşti. Bu ayda, ticari araç ihracatı ise % 98 artış ile 31 bin adet düzeyinde gerçekleşti. Traktör ihracatı ise % 55 artış ile 1.342 adet oldu. Doğalgaz: Habertürk gazetesinde köşe yazarı Güntay Şimşek’e göre Rusya’dan alınan doğalgazın metreküp fiyatı 415$’dan 300$’a inebilir. İndirim beklentisi düşen petrol fiyatları, Türk Hükümeti’nin indirim için devam eden görüşmeleri ve Türk Akımı projesine dayandırılmış. Doğalgaz alım fiyatlarında bir indirim olması durumunda BOTAŞ’ın sübvansiyonunu azaltacak. Biz son kullanıcıların doğalgaz tarifelerinde bir indirim beklemiyoruz. Nötr. AÇIKLANAN 2014/12 BİLANÇOLARI Çeyreksel Net Kar (mn TL) Şirket RTALB.IS Rta Laboratuvarları CEMTS.IS Çemtas Kümülatif Değişim Ödenmiş Sermaye 4Ç13 3Ç14 4Ç14 12A13 12A14 6 1 1 1 4 5 12A14/12A13 4Ç14/4Ç13 4Ç14/3Ç14 10% 55% 17% 101 3 2 -1 14 16 16% a.d. a.d. KURUMSAL İŞLEMLER 12.02.2015 1 2 2 3 3 4 4 5 5 6 6 Şirket BIST Kodu Turk Telekom TTKOM Aciselsan Acipayam SelulozACSEL Afyon Cimento AFYON Arsan Tekstil ARSAN Gsd Denizcilik GSDDE Halk Bankasi HALKB Karsusan Karadeniz Su Urunleri KRSAN San-El Elektrik SANEL Sekerbank SKBNK Taraf Gazetecilik TARAF Turcas Petrol TRCAS Tarih 28.05.2015 ARAŞTIRMA Nakit Tem ettü Dağıtım ı Hisse Brüt Başına Tem ettü Toplam (m n TL) Brüt (TL) Verim i 0.53 8% Serm aye Artırım ı Bedelli (%) 80 3233 80 155 5 Bedelsiz Mevcut Serm aye (m n Kapanış (%) TL) (TL) 3500.0 6.94 0.602 55.30 3.0 126.00 20 70.6 2.78 52.2 1.29 1250.0 14.55 4.9 6.08 15 11.5 4.80 2 1087 1.85 82 9.6 1.50 20 225.0 2.28 LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 6 GÜNE BAŞLARKEN 12 Şubat 2015 TAVSİYE LİSTESİ 11.02.2015 Hisse Piyasa Değeri (TL) Hedef Fiyat* Artış Tavsiye Temel Kapanış Potansiyeli (mn ABD$) Ort. Hacim** 2014T TUT AL AL AL TUT AL 8.11 8.94 14.55 6.39 5.14 4.61 1.99 9.65 19.75 7.40 6.30 5.85 2.55 19% 36% 16% 23% 27% 28% 13,030 15,082 7,305 11,550 5,161 8,049 1,199 73.2 329.4 158.0 96.6 113.4 34.4 2.5 9.0 10.4 7.4 8.2 8.3 10.8 7.6 F/K Özkaynak Get. F/DD 2015T 2014T 2015T 2014T 2015T FİNANSAL Bankalar Akbank Garanti Bankası Halk Bankası İş Bankası Vakıfbank YKB TSKB Banks AKBNK GARAN HALKB ISCTR VAKBN YKBNK TSKB Hisse Holdingler Akfen Holding Doğan Holding Koç Holding Sabancı Holding Şişe Cam AKFEN DOHOL KCHOL SAHOL SISE Hisse GYO Emlak GYO İş GYO Sinpaş GYO Torunlar GYO EKGYO ISGYO SNGYO TRGYO Hisse SANAYİ Adana Çimento Anadolu Efes Akçansa Ak Enerji Aksa Enerji Anadolu Cam Anel Elektrik Arçelik Aselsan Aygaz Banvit BİM Bizim Toptan Brisa Bolu Çimento Coca-Cola İçecek Çimsa Doğuş Otomotiv Enka İnşaat Ereğli Demir Çelik Ford Otosan Indeks Kardemir (D) Mardin Çimento Migros Petkim Pegasus Soda Sanayii Tat Konserve TAV Havalimanları Tekfen Holding Turkcell Türk Hava Yolları Tümosan Tofaş Trakya Cam Türk Telekom Türk Traktör Tüpraş Ünye Çimento ADANA AEFES AKCNS AKENR AKSEN ANACM ANELE ARCLK ASELS AYGAZ BANVT BIMAS BIZIM BRISA BOLUC CCOLA CIMSA DOAS ENKAI EREGL FROTO INDES KRDMD MRDIN MGROS PETKM PGSUS SODA TATGD TAVHL TKFEN TCELL THYAO TMSN TOASO TRKCM TTKOM TTRAK TUPRS UNYEC BİST-100 XU100 Temel Kapanış Tavsiye (TL) AL GG TUT AL TUT 5.37 0.69 11.35 9.53 3.65 Temel Kapanış Tavsiye (TL) AL AL TUT AL 3.06 1.72 0.80 3.78 Temel Kapanış Hedef Fiyat* 7.22 13.90 12.00 3.75 Hedef Fiyat* Artış Piyasa Değeri Ort. Hacim** Potansiyeli (mn ABD$) 34% 22% 26% 3% 565 725 11,561 7,811 2,492 0.3 7.1 25.2 28.3 5.7 Artış Piyasa Değeri Ort. Hacim** Potansiyeli (mn ABD$) 8.2 9.7 6.6 7.6 7.2 10.5 7.1 F/K 2014T 2015T 18.9 10.3 9.0 12.5 13.9 11.2 7.9 10.3 1.13 1.36 1.12 1.08 0.92 1.06 1.34 1.02 1.25 0.98 0.97 0.83 0.98 1.15 31% 19% 38% 16% 4,671 470 193 759 49.3 2.0 2.2 1.4 11.8 13.5 10.9 1.6 8.7 16.8 3.1 13.6% 13.4% 15.9% 13.5% 12.1% 9.7% 17.3% Düz. NAD (mnTL) Düz. NAD prim / iskonto 2,991 32,340 29,413 6,018 -53% -11% -34% 3% F/K FD/FVAÖK 2014T 2015T 2014T 2015T 4.00 2.05 1.10 4.40 12.0% 13.7% 16.1% 14.0% 11.6% 10.2% 19.0% 13.2 13.5 19.8 9.7 F/DD Trailing 8.3 12.3 31.4 12.8 FD/FVAÖK 1.6 1.0 0.4 0.6 FD/Satış Piyasa Değeri (TL) Hedef Fiyat* Artış Tavsiye Potansiyeli (mn ABD$) Ort. Hacim** 2014T TUT TUT TUT TUT AL AL AL AL TUT AL AL TUT TUT TUT AL AL TUT AL AL AL AL AL TUT AL TUT AL AL TUT TUT AL AL AL TUT TUT AL Not Yok TUT TUT TUT 6.42 19.30 16.75 1.14 3.23 1.90 1.26 14.20 11.35 9.71 2.93 47.85 16.40 10.35 6.00 45.90 17.05 13.10 4.97 4.32 32.00 5.51 1.87 4.88 21.70 3.76 27.60 5.16 3.74 19.00 5.37 14.75 8.98 8.16 16.20 3.49 6.94 79.00 52.10 5.29 6.05 28.00 17.00 1.60 4.00 2.50 2.00 17.70 11.50 11.70 3.70 52.70 21.40 10.20 6.00 59.50 18.00 6.81 5.50 34.00 7.90 2.80 5.01 26.20 4.32 39.80 6.14 4.00 21.50 7.30 16.30 11.90 5.85 17.70 3.98 82.00 55.30 5.36 -6% 45% 1% 40% 24% 32% 59% 25% 1% 20% 26% 10% 30% -1% 0% 30% 6% 37% 27% 6% 43% 50% 3% 21% 15% 44% 19% 7% 13% 36% 11% 32% -28% 9% 14% 4% 6% 1% 227 4,590 1,288 334 796 339 56 3,854 2,279 1,170 118 5,835 263 1,268 345 4,690 925 1,158 7,187 6,073 4,510 124 586 215 1,552 1,510 1,134 1,043 204 2,772 798 13,034 4,978 377 3,254 1,036 9,757 1,694 5,241 263 0.4 2.8 1.1 5.8 4.8 1.5 1.2 9.2 4.0 0.9 1.9 14.0 3.7 2.7 0.8 4.7 1.1 2.9 11.8 27.1 4.8 0.3 41.1 0.5 9.6 20.6 27.5 0.8 2.1 9.5 15.3 38.4 116.8 17.9 7.2 3.8 9.2 2.1 24.7 0.1 13.3 7.3 84.6 12.6 84.7 10.3 15.7 15.6 14.8 11.4 26.6 34.3 43.7 16.8 8.6 36.0 11.5 12.1 9.1 17.5 13.9 7.2 9.5 23.3 11.1 7.1 3.5 11.9 17.4 16.3 7.3 31.3 14.1 9.0 16.5 9.1 10.1 11.8 9.4 18.6 11.4 13.6 11.7 9.4 13.4 12.0 9.0 7.7 25.6 19.9 12.4 8.4 20.1 9.3 10.9 9.2 16.1 8.7 6.3 9.5 31.4 23.1 9.7 8.8 15.0 11.4 8.5 12.0 7.0 20.0 10.9 11.6 14.7 12.7 9.4 10.1 7.5 8.7 8.5 60.9 11.6 6.5 7.5 9.7 12.1 9.0 7.5 22.0 9.6 10.8 7.8 14.1 7.4 5.8 6.4 11.7 7.0 6.0 7.8 11.2 18.6 7.0 6.6 10.9 8.0 5.5 7.3 8.4 20.8 7.5 8.8 13.4 13.3 7.4 8.5 7.8 7.0 8.0 11.4 7.9 5.7 7.3 8.5 11.3 7.3 5.6 16.7 7.6 9.0 6.2 10.4 7.0 12.5 6.2 9.3 5.2 5.0 6.6 9.8 10.5 6.9 6.0 9.2 7.5 4.9 6.7 6.7 13.2 6.8 6.6 11.4 7.3 6.9 7.6 2.3 1.4 2.4 2.7 1.9 1.1 0.6 1.0 2.3 0.4 0.4 1.0 0.3 2.1 2.8 2.2 2.3 1.0 1.4 1.1 0.2 1.4 2.6 0.7 1.0 1.0 1.5 0.7 3.4 0.5 2.3 1.0 2.2 1.2 1.5 1.7 0.4 2.5 1.3 2.1 1.2 2.1 1.9 1.5 1.1 0.6 1.0 2.0 0.4 0.4 0.8 0.2 1.8 1.9 1.8 2.0 0.7 1.3 1.0 0.1 1.2 2.1 0.6 0.7 0.9 1.4 0.6 3.1 0.5 2.1 0.8 1.9 1.0 1.3 1.7 0.5 2.1 83,429 100,550 21% 206,983 1,630 11.4 10.3 8.5 7.6 1.2 1.1 F/K 2015T 2014T 2015T 2014T 2015T *: 12 Aylık, **: 6 aylık, (mn ABD$), GG: Gözden Geçiriliyor ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 7 GÜNE BAŞLARKEN 12 Şubat 2015 VERİ AKIŞI 12 Şubat Perşembe TCELL 4Ç 2014 Kar Açıklaması – GY beklentisi: 389mn TL / Piyasa beklentisi: 390mnTL 09:00 – Almanya Ocak TÜFE (Yıllık) – Önceki Veri: -%0.30 / Beklenti: -%0.30 11:30 – İngiltere BoE Enflasyon Raporu 12:00 – AB Sanayi Üretimi (Yıllık) (Aralık) – Önceki Veri: -%0.4 / Beklenti: %0.30 15:30 – ABD Haftalık İşsizlik Maaş Başvuruları (Şubat) – Önceki Veri: 278bin kişi / Beklenti: 280bin kişi 15:30 – ABD Perakende Satışlar (Ocak) – Önceki Veri: -%0.90 / Beklenti: -%0.50 13 Şubat Cuma 08:30 – Fransa 4Ç14, GSMH (Yıllık) – Önceki Veri: %0.30 / Beklenti: %0.10 09:00 – Almanya 4Ç14, GSMH (Yıllık) – Önceki Veri: %1.20 / Beklenti: %1.00 12:00 – AB 4Ç14, GSMH (Yıllık) – Önceki Veri: %0.80 / Beklenti: %0.80 17:00 – ABD Michigan Tüketici Güven Endeksi (Ocak) – Önceki Veri: 98.10 / Beklenti: 98.10 16-20 Şubat TATGD 4Ç 2014 Kar Açıklaması – GY beklentisi:2mn TL / Piyasa beklentisi: 2mn TL 16 Şubat Pazartesi Vergi finansalları için son gün AB Maliye Bakanları Brüksel’de Buluşuyor. TTRAK 4Ç 2014 Kar Açıklaması – GY beklentisi:59mn TL / Piyasa beklentisi: 64mn TL VAKBN 4Ç 2014 Kar Açıklaması – GY beklentisi:682mn TL / Piyasa beklentisi: 624mn TL 01:50 – Japonya 4Ç14 GSMH (Çeyreklik) – Önceki Veri: -%0.5 / Beklenti: m.d. 06:30 – Japonya Sanayi Üretimi (Yıllık) (Aralık) – Önceki Veri: m.d. / Beklenti: m.d. 10:00 – Türkiye İşsizlik Oranı (Kasım) – Önceki Veri: %10.4 / Beklenti: m.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 8 GÜNE BAŞLARKEN 12 Şubat 2015 UYARI NOTU Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır. Garanti Yatırım Etiler Mahallesi Tepecik Yolu Demirkent Sokak No.1 34337 Beşiktaş, İstanbul Telefon: 212 384 11 21 Faks: 212 352 42 40 E-mail: arastirma@garanti.com.tr Tavsiye Tanımları AL Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir. TUT Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir. SAT Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 9