2016 yılı faaliyet raporu

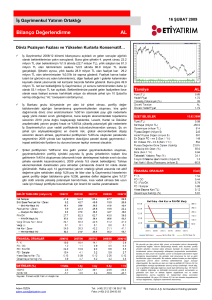

advertisement