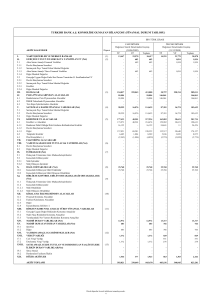

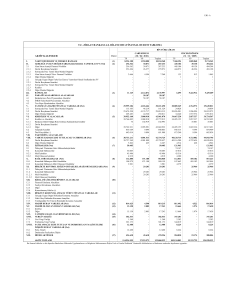

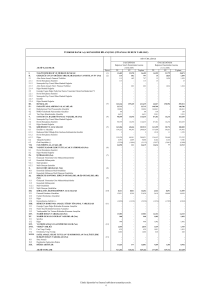

Denetim Raporu - Ziraat Bankası

advertisement