Ege Akademik Bakış / Ege Academic Review

9 (4) 2009: 1399-1426

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ:

YÜKSELEN PİYASA EKONOMİLERİ ÜZERİNE BİR

ANALİZ

AN ALTERNATIVE METHOD FOR EXCHANGE RATE REGIME

CLASSIFICATION: AN ANALYSIS OF EMERGING MARKETS

Yrd. Doç. Dr. Mehmet Güçlü, Ege Üniversitesi, İktisadi ve İdari Bilimler Fakültesi,

İktisat Bölümü, mehmet.guclu@ege.edu.tr

Prof. Dr. A. Ayşen Kaya, Ege Üniversitesi, İktisadi ve İdari Bilimler Fakültesi,

İktisat Bölümü, aysen.kaya@ege.edu.tr

ÖZET

Bu çalışmada, yükselen piyasa ekonomilerinde 1962-2006 döneminde resmen

ilan edilen (de jure) kur rejimleri ile fiilen uygulanan (de facto) kur rejimleri

arasında bir farklılık bulunup bulunmadığı belirlenmeye çalışılmış ve bu amaçla

alternatif bir kur rejimi sınıflandırma yöntemi geliştirilmiştir. Ayrıca 1973-1999

dönemi için söz konusu ekonomilerde “iki kutup hipotezinin” ve “dalgalanma

korkusu hipotezinin” geçerliliği test edilmiştir. Alternatif sınıflama yöntemi ile elde

edilen bulgular ilgili dönemde resmen ilan edilen ile fiilen uygulanan kur rejimleri

arasında ciddi farklıklar olduğu yönündedir. Bu alternatif yöntemle elde edilen

sonuçlar yükselen piyasa ekonomilerinde iki kutup hipotezini destekleyecek

bulgulara ulaşamazken, dalgalanma korkusu hipotezini destekleyecek bulgulara

ulaşmıştır.

Anahtar Kelimeler: Yükselen

Dalgalanma Korkusu

Piyasa

Ekonomileri,

İki

Kutup

Hipotezi,

ABSTRACT

In this paper, it is aimed at determining whether there is a difference between

the de jure and de facto exchange regimes in emerging market economies for

the period 1962-2006 or not, and to do this, an alternative method for exchange

rate regime classification is developed. Besides, the validity of “the bipolar

hypothesis” and “fear of floating” in the economies at issue over the period

Mehmet GÜÇLÜ ve Ayşen KAYA

1973-1999 is tested. The findings of the alternative classification method say

that there is a serious difference between the de jure and de facto regimes in

the period under discussion. While the findings don’t support the bipolar

hypothesis, the results approve the existence of the fear of floating in emerging

market economies.

Key Words: Emerging Market Economies, Bipolar Hypothesis, Fear of Floating

1. GİRİŞ

Son dönemde, döviz kuru rejimleri ile bağlantılı olarak yaşanan krizlerle birlikte,

uluslararası iktisat literatüründe döviz kuru rejimlerine ilişkin çalışmaların

yoğunluğu artmış ve bu çalışmalar berberinde çeşitli tartışmaları da getirmiştir.

Bu konudaki tartışmalardan ilki, ara döviz kuru rejimlerinin ortadan kalktığına

ilişkin iddialar şeklinde kendini göstermiştir. Bu iddia, ilk olarak Eichengreen

(1994) tarafından “ortanın yok oluşu” (hollowing out) şeklinde ifade edilmiş ve

daha sonra Obstfeld ve Rogoff (1995), Goldstein (1999) ve Summers (2000)

tarafından da desteklenmiştir. Söz konusu iddia, 2001 yılında Fischer tarafından

“iki kutup hipotezi” şeklinde bir kere daha gündeme getirilmiş ve IMF üyesi

ülkelerin, özelikle de yükselen piyasa ekonomilerinin, 1990–1999 döneminde kur

rejimleri tercihindeki değişmelerini gözlemleyerek bu hipotezi ortaya atmıştır. Adı

geçen yazar, ilgili dönemde ara döviz kuru rejimlerinin (sürünen parite ve

sürünen bant rejimleri vb. gibi) ortadan kalktığını ve ülkelerin giderek uç döviz

kuru rejimlerine (dalgalı kur ve katı sabit kur rejimlerine) yöneldiğini iddia

etmiştir.

Bu iddiaların, resmen ilan edilen (de jure) kur rejimlerine dayanması ikinci bir

tartışmayı da beraberlerinde getirmiştir. Birçok iktisatçı resmen ilan edilen (de

jure) ile fiilen uygulanan (de facto) kur rejimleri arasında ciddi farklılıklar

olabileceğini iddia etmiştir. Bu amaçla fiili kur rejimini belirlemeye yönelik olarak

Levy-Yeyati ve Sturzenegger (1999, 2005), Calvo ve Reinhart (2000,2002),

Reinhart ve Rogoff (2002, 2004), Bubula ve Ötker-Robe (2002)] gibi birçok

iktisatçı tarafından alternatif (fiili) kur rejimi sınıflama yöntemleri geliştirilmiştir.

De facto sınıflamaya dayalı çalışmaların birçoğu yukarıdaki hipotezleri

destekleyen bulgulara ulaşamazken sadece Levy-Yeyati ve Sturzenegger

(1999, 2005)’in çalışmaları bu iddiaları destekleyen sonuçlara ulaşmıştır.

Fiili kur rejimlerini belirlemeye yönelik çalışmalarla birlikte yeni bir tartışma daha

baş göstermiştir. Bu tartışma, Calvo ve Reinhart (2000, 2002) tarafından ortaya

atılan “dalgalanma korkusu” hipotezine dayanmaktadır. Bu hipoteze göre

özellikle yükselen piyasa ekonomilerinde döviz kurunun resmen serbestçe

dalgalandığı ilan edilse bile çeşitli nedenlerden (güvenirlilik sorunu, dolarizasyon

sorunu, büyük oranlı devalüasyon yaratacağı sorunlar vb. gibi) dolayı kurun

serbestçe dalgalanmasını istenmemekte ve fiilen döviz piyasalarına müdahale

edilmektedir. Bu durumu da dalgalanma korkusu olarak adlandırılmaktadırlar.

Son dönemde yapılan birçok çalışma bu hipotezi destekleyen bulgulara

ulaşmıştır.

1400

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Ancak, yukarıdaki bahsedilen iddiaların ikisinin de (iki kutup hipotezi ve

dalgalanma korkusu hipotezi) doğru bir şekilde test edilebilmesi için,

kullanılacak olan de facto kur rejimi sınıflama yönteminin fiilen uygulanan kur

rejimini doğru bir şekilde belirleyebilecek yapıda olması gerekmektedir. Calvo ve

Reinhart (2000, 2002)’ın de facto sınıflama yöntemi başta olmak üzere

literatürde şuana kadar geliştirilmiş olan fiili kur rejimi sınıflandırma

yöntemlerinin çeşitli eksiklileri bulunmaktadır (bu eksikler ikinci bölümde ayrıntılı

bir şekilde anlatılmıştır). Bu eksiklikler, fiilen uygulanan kur rejiminin de yanlış bir

şekilde belirlenmesine yol açarak, yukarıdaki hipotezlere ilişkin yanlış bulgulara

ulaşılmasına neden olabilmektedir.

Bu nedenle bu çalışmada, literatürdeki mevcut de facto sınıflandırma

yöntemlerinin eksiklerini gideren alternatif bir kur rejimi sınıflandırma yöntemi

geliştirilmiş ve yükselen piyasa ekonomilerinde 1962–2006 döneminde fiilen

uygulanan kur rejimleri belirlenmeye çalışılmıştır. Alternatif kur rejimi

sınıflandırma yöntemimizin bu güne kadar geliştirilmiş olan diğer yöntemlerden

temel farklılığı şu şekilde ifade edilebilir: Literatürdeki mevcut diğer yöntemler

genelde döviz kuru ve döviz rezervi oynaklığına bakarak kur rejimlerini

sınıflandırmışlardır. Fakat nominal kurlar ve rezervler, kur rejiminden bağımsız

bir biçimde çeşitli nedenlerden dolayı hareketlilik gösterebilmektedirler. Nominal

döviz kurunun istikrarlı olması istikrarlı makro ekonomik büyüklüklerden,

ekonomide ciddi bir şokun (ekonomik veya politik şok) olmamasından ya da

şokları dengeleyecek aktif bir müdahale politikasının bulunmasından

kaynaklanabilir. Bu nedenle, öncelikle yapılması gereken, döviz piyasalarına

yapılan müdahalelerin belirli bir kur hedefini tutturmaya yönelik olup olmadığını

belirlenmesidir. Bu çalışmada buna imkân veren bir endeks kullanılmıştır. Eğer

müdahaleler kur hedefine yönelik ise, çeşitli istatistikî yöntemlerle, bu

müdahalenin hangi kur rejiminin müdahale davranışına uyum gösterdiği

belirlenmeye çalışılmıştır. Yöntemimizin sınıflandırma algoritmasına dayanarak,

yükselen piyasa ekonomilerinin kur rejimleri en katıdan en esneğe doğru dokuz

farklı kategori altında sınıflandırılmıştır. Ayrıca de facto rejimlerin de jure rejimler

ile kıyaslanabilmesi amacıyla bu dokuz kategori üç ana kategoriye

indirgenmiştir. Çalışmanın sonunda, alternatif kur rejimleri sınıflamamıza dayalı

olarak iki kutup ve dalgalanma korkusu hipotezlerinin geçerliliği araştırılmış ve

bunlara ilişkin bulgulara yer verilmiştir.

2. LİTERATÜR ÖZETİ

Bu bölümde, fiilen uygulanan kur rejimlerinin belirlenmesine yönelik yapılan

başlıca çalışmalara ve bunların eksikliklerine yer verilerek, bizi, alternatif bir kur

rejimi sınıflandırma yöntemi geliştirmeye iten nedenlerin neler olduğu ortaya

konulmaya çalışılmıştır.

Fiili kur rejimlerinin sınıflandırması ile ilgili çalışmalara temel oluşturan ilk ampirik

çalışma Holden ve diğerleri (1979) tarafından yapılmıştır. Bu çalışmada döviz

kuru ve rezerv değişkenleri kullanılarak oluşturulan esneklik endeksi ile döviz

piyasasına yapılan müdahalelerinin derecesi belirlenmeye çalışılmıştır.

1401

Mehmet GÜÇLÜ ve Ayşen KAYA

Müdahalenin yoğunluğuna göre söz konusu ülkenin, ilgili dönemde uyguladığı

kur rejimi, sabit veya dalgalı kur olarak sınıflandırılmıştır. Söz konusu çalışma,

bu alanda ilk defa yapılmış olması açısından çok önemlidir fakat, sadece 2 yılı

dikkate alması ve kur rejimlerini dar bir çerçevede (sabit ve dalgalı kur rejimleri)

ele alması nedeniyle oldukça yetersiz kalmaktadır. Ayrıca endeks değerlerinin

kesin olarak hangi kur rejimini temsil ettiğinin belli olmaması çalışmanın bir diğer

eksikliğidir.

Son dönemde fiili kur rejiminin belirlenmesine yönelik yapılan çalışmaların

başında Levy-Yeyati ve Sturzenegger (1999,2005)’ın çalışması gelmektedir.

Burada, fiili kur rejimlerinin belirlenmesi için kullanılan yöntem, nominal döviz

kuru ile döviz rezervi oynaklığına (volatility) dayanmaktadır (bundan sonra LYS

yöntemi olarak ifade edilecektir). Söz konusu çalışmada 1974–2000 dönemine

ait 156 ülkenin verileri küme (cluster) analizi ile incelenmiştir. Analize konu olan

ülkelerin kur rejimleri dört farklı kur rejimi altında sınıflandırılmış ve bazı

dönemler herhangi bir kur rejimi kategorisine dahil edilememiştir (Dirty Float,

Flexible, Crawling Peg, Fixed, Inconclusive). LYS sınıflaması sonucunda

özellikle 1990’lı yıllarda ülkelerin büyük bir çoğunluğunun dalgalı kur rejimlerini

uyguladığını ilan etmelerine karşın sabit kur rejimlerini uyguladıkları sonucuna

ulaşılmıştır. Bu durum yazarlar tarafından “sabitleme korkusu” şeklinde

1

adlandırılmıştır . LYS yöntemi, Fischer (2001)’ın “iki kutup hipotezini”

destekleyen sonuçlara ulaşmıştır. Söz konusu çalışmanın küme analizi

kullanılmasından kaynaklı çok ciddi bir eksikliği bulunmaktadır. Bu analiz ile fiili

kur rejimleri belirlenirken birçok dönem için kararsız kalınmaktadır. Bir başka

ifadeyle bazı dönemlerde fiili olarak hangi kur rejiminin uygulandığı tespit

edilememektedir.

Bu alanda son yılların bir diğer önemli çalışması, Calvo ve Reinhart (2000,

2002)’ın “dalgalanma korkusu” adlı çalışmadır. Adı geçen yazarların

çalışmalarında kullandıkları yöntem (bundan sonra CR yöntemi olarak ifade

edilecektir), nominal döviz kurlarındaki, döviz rezervlerindeki ve faiz

oranlarındaki yüzdelik değişimlerin mutlak değerlerinin koşullu olasılık

dağılımına dayanmaktadır. Adı geçen çalışmada ülkelerin çoğunda bir

“dalgalanma korkusunun” hakim olduğu sonucuna varılmıştır. Söz konusu

çalışmanın diğer çalışmalar gibi bu alana ciddi katkıları olmasına rağmen bazı

eksiklikleri de bulunmaktadır. Calvo ve Reinhart (2000, 2002)’ın çalışmasının ilk

eksikliği çok uzun bir dönemi kapsayan bir çalışma olmasıdır. Dolayısıyla CR

yönteminin döviz piyasasına uzun yıllar yoğun müdahalelerde bulunan bir

ülkenin son dönemde yaptığı müdahale değişikliğini belirlemesi mümkün

değildir. İkinci eksiklik ise söz konusu yöntemde rezervlerdeki değişimin rezerv

düzeyi ile normalleştirilmiş olmasıdır. Daha açık bir ifadeyle diğer tüm makro

ekonomik veriler aynı olsa dahi, eğer ilgili ülke daha farklı bir rezerv düzeyinin

olduğu bir dönemde müdahaleye başlarsa ya da söz konusu ülke zaman

içerisinde yüksek düzeyde döviz rezerv birikimi elde ederse bu yöntem yanıltıcı

olabilmektedir. Çünkü rezerv düzeyi arttıkça (örneğin, ülkenin zaman içinde

yüksek rezerv birikimi sağlaması halinde) aylık rezerv değişimlerinin toplam

rezerve oranı içindeki değeri oldukça önemsiz hale gelmektedir.

1402

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Bu alandaki bir diğer yöntem Bofinger ve Wollmershäuser (2001) tarafından

geliştirilmiştir (kısaca BW yöntemi olarak ifade edilecektir). Yazarlar, döviz

piyasasına yapılan müdahaleleri daha açık bir şekilde tanımlayabilmek amacıyla

bir endeks oluşturmuşlardır. Bu endeks, rezervlerde meydana gelen değişikliği,

ihracatın ve ithalatın 12 veya 6 aylık hareketli ortalamasının belirli bir oranı

olarak ölçen bir dalgalanma endeksi şeklinde tasarlanmıştır. Hesaplamalar

sonucunda elde edilen endeks değerinin önceden belirlenmiş kritik değerler

arasında kalma olasılığına göre söz konusu dönemde uygulanan kur rejimi; saf

dalgalanma (pure floating), bağımsız dalgalanma (independent floating) veya

yönetimli dalgalanma (managed floating) olarak sınıflandırılmıştır. BW yöntemi

ile ülkelerin büyük çoğunluğunda resmen ilan edilenin aksine döviz

piyasalarında kur hareketlerini etkilemeye yönelik önemli müdahalelerin olduğu

bulgusuna rastlanmıştır. BW yöntemi CR yönteminden farklı olsa da sonuçlar

benzer çıkmıştır. Araştırmaya konu olan ülkelerde bir dalgalanma korkusu

olduğuna ve bu nedenle de uygulanan fiili kur rejiminin genelde yönetimli

dalgalanma olduğu sonucuna ulaşılmıştır. Bu çalışmanın en büyük eksikliği ise

kur rejimleri sınıflamasını sınırlı tutarak, ara rejimlerin hepsini göz ardı etmekte

ve döviz piyasasına müdahale edilen tüm rejimleri yönetimli dalgalanma olarak

sınıflandırmaktadır. Bu nedenle bu yöntem kullanılarak yapılacak analizlerin

sonuçları tartışmalı hale gelmektedir.

Poirson (2001), Holden ve diğerleri (1979)’nin endeksine benzer bir endeks

yardımıyla kur rejimlerinin esnekliklerini belirlemeye çalışmıştır. Endeks

değerinin sıfır olması halinde söz konusu ülkenin uyguladığı kur rejimi, tam sabit

kur rejimi (completely fixed exchange rate regime) olarak sınıflandırılırken,

endeks değeri sonsuza gidiyorsa bu durum da müdahalenin olmadığı tam

dalgalı kur rejimi olarak (totally floating rate with no interventions)

sınıflandırılmıştır. Yazarın bu çalışması kur rejimlerini üçlü dar bir sınıflamaya tabi

tutması ve sadece 1998 yılını dikkate alması nedeniyle eleştirilmektedir.

1946-2001 dönemini kapsayan 153 ülkenin fiili döviz kuru rejimini belirlemeye

çalışan bir diğer önemli çalışma Reinhart ve Rogoff (2002, 2004) tarafından

yapılmıştır. Doğal sınıflandırma yöntemi (natural classification) adını verdikleri bir

istatistikî yöntem geliştirmiş (bundan sonra kısaca RR yöntemi olarak

adlandırılacaktır) ve on dört farklı kur rejimi tanımlamışlardır. Paralel piyasa

2

döviz kurları oynaklığının dikkate alındığı çok aşamalı bir yöntem kullanılmıştır .

Bu yaklaşımda ilk olarak söz konusu ülkede bir paralel döviz piyasa olup

olmadığı kontrol edilmektedir. Eğer paralel piyasa söz konusu ise doğrudan

istatistikî sınıflandırmaya (döviz kurlarındaki yüzdelik değişimlerin mutlak

değerlerinin belirli bir bant aralığı içinde kalma olasılığına dayalı bir

sınıflandırma) geçilmekte ve ilgili dönemdeki kur rejimi belirlenmeye

çalışılmaktadır. İkinci aşamada eğer ülkede bir paralel piyasa yok ise resmi

olarak ilan edilen kur rejimi ile fiilen uygulanan kur rejiminin ne kadar örtüştüğü

test edilmektedir. Tüm bu testler ülkelerin aylık enflasyon oranı % 40’ın altında

ise gerçekleştirilmektedir. Aylık enflasyon oranı % 40 ve % 50 den daha yüksek

olması halinde ilgili dönemler doğrudan “serbest düşüş” (freely falling) ve “hiper

dalgalanma” (Hyper Float) olarak sınıflandırılmaktadır. Sonuç olarak, resmen

1403

Mehmet GÜÇLÜ ve Ayşen KAYA

ilan edilen kur rejimi ile fiilen uygulanan kur rejimleri arasında ciddi farklılıklar

olduğu, bunun da uygulanan politikalar ve makro ekonomik büyüklükler

açısından çok ciddi farklılıklar yaratacağı bulgusuna ulaşmışlardır. Bu çalışma

daha önce yapılmış çalışmaların eksikliklerini gidermesine rağmen bazı

eksiklikleri hala içerisinde barındırmaktadır. RR yönteminin en temel eksikliği

belirli bir dönemde uygulanan kur rejiminin türü belirlenirken, büyük oranda

nominal döviz kurunun hareketine göre karar vermesidir. Ghosh ve diğerleri

(2003) ve Bubula ve Ötker-Robe (2002)’e göre, nominal döviz kurunun istikrarlı

olması istikrarlı makro ekonomik büyüklüklerden, ekonomide ciddi bir şokun

(ekonomik veya politik şok) olmamasından ya da şokları dengeleyecek aktif bir

müdahale politikasının bulunmasından kaynaklanabilir. Genellikle ülkeler farklı

yapılara ve farklı şoklara maruz kalmaktadırlar. Bu nedenle, nominal döviz

kurunun hareketini gözlemleyerek kur rejimi hakkında bir sonuç çıkarmak

oldukça güçtür. Örneğin dalgalı kur rejimi varsayımı altında, dış ticaret hacmi

geniş olan büyük bir açık ekonomiye oranla, dış ticaret hacmi dar olan küçük bir

açık ekonomide döviz kuru oynaklığının daha fazla olması beklenir. Nispi

oynaklıklar dikkate alındığında küçük açık ekonomi (doğru bir şekilde) dalgalı kur

rejimini uygulayan ülke olarak sınıflandırılabilirken, büyük açık ekonomi (yanlış

bir şekilde) sabit kur uygulayan ülke kategorisinde sınıflandırılabilir. Buna ek

olarak döviz piyasalarına yapılan müdahalelerin uygulanan kur rejimi ile

yakından ilgili olduğu düşünüldüğünde, RR yönteminin paralel piyasada oluşan

kur hareketlerini inceleyerek kur rejimlerini kategorize etme düşüncesi yanlış

sonuçlar elde etmemize yol açabilecektir. Çünkü resmi piyasa yanında oluşan

karaborsa gibi paralel piyasalara para otoritelerinin müdahale etme şansı yoktur.

Fakat kur rejiminin türünü (esnekliğini) belirleyen temel faktör, nominal döviz

kurunun oynaklığından ziyade para otoritesinin döviz piyasalarına yapmış

olduğu müdahalelerdir. Para otoritesinin doğrudan müdahale edemediği bir

piyasadaki kur hareketleri, uygulanan kur rejiminin gerçek göstergesi

olmayacaktır.

Döviz kurlarının sınıflandırılması konusunda ayrıntılı ve farklı bir yöntem kullanan

bir diğer önemli çalışma Bubula ve Ötker-Robe (2002) tarafından yapılmıştır. Adı

geçen yazarlar IMF üyesi ülkelerin 1990-2001 dönemine ait kur rejimlerini

Markov Chain yöntemi ile on üç farklı kur rejimi başlığı altında yeniden

sınıflandırmış ve ülkelerin uyguladıkları fiili kur rejimlerini belirlemişlerdir. Sonuç

olarak, resmen ilan edilen ile fiilen uygulanan kur rejimleri arasında bir fark

olduğu ve de jure sınıflamanın aksine de facto sınıflama dikkate alındığında iki

kutup hipotezini destekleyecek bulguların yeterli olmadığı sonucuna

ulaşmışlardır. Bu sınıflamanın en temel eksikliği, sadece 1990 sonrası döneme

ilişkin sınıflandırma yapması nedeniyle geçmişe yönelik bir veri tabanı

sunamamasıdır.

Üçüncü bölümde, yukarıdaki çalışmaların eksikliklerini gideren alternatif bir

sınıflandırma yöntemi geliştirilmiştir. Burada geliştirilen de facto sınıflama

yöntemi, temel olarak Bofinger ve Wollmershäuser (2001) ile Reinhart ve Rogoff

(2004)’un çalışmalarında kullanılan yöntemlerin bir bileşimi şeklinde

oluşturulmuştur. Söz konusu yöntem aşağıda ayrıntı bir şekilde açıklanmıştır.

1404

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

3. YÖNTEM

Yukarıda adı geçen çalışmaların neredeyse tamamı nominal döviz kuru ve/veya

döviz rezervi değişimlerini izleyerek fiilen uygulamada olan kur rejiminin

esnekliğini (türünü) belirlemeye çalışmışlardır. Kur ve rezerv hareketleri, kur

rejimi hakkında bilgi sahibi olmamızı sağlayacak ipuçlarına sahip olmalarına

karşın kur rejiminin türü hakkında kesin bir yargıya ulaşmada yanıltıcı

olabilmektedirler. Çünkü nominal kurlar ve rezervler, kur rejiminden bağımsız bir

biçimde çeşitli nedenlerden dolayı hareketlilik gösterebilmektedirler. Örneğin

döviz kurunun istikrarı ekonomik istikrardan veya ekonomide kayda değer bir

şok yaşanmamasından kaynaklanabilir. Ayrıca uygulanan ekonomi politikasının

da döviz kuru üzerinde etkisi vardır. Bu durumda söz konusu ekonomi

politikasının döviz kurunu etkilemeye yönelik faaliyeti ile diğer amaçlara yönelik

faaliyetlerini doğrudan kur hareketlerini inceleyerek ayrıştırmak oldukça güçtür.

Örneğin nominal kur değişimleri üzerinden hareket eden bir yöntemde sabit kur

rejimi uygulayan bir ülkenin tek seferlik yüksek oranlı bir devalüasyon yapması,

söz konusu ülkenin ilgili dönemde dalgalı kur rejimini uygulayan bir ülke olarak

algılanmasına yol açabilir.

Mevcut literatürün eksiklileri ve yukarıda anlatılanlar göz önüne alındığında fiilen

uygulanan kur rejiminin belirlenmesinde öncelikli olarak yapılması gereken para

otoritesi tarafından döviz piyasasına kurları etkilemek üzere müdahale edilip

edilmediğinin belirlenmesidir. Eğer kurları etkilemeye yönelik bir müdahale söz

konusu ise kur ve rezerv hareketlerinin analiz edilmesi anlamlı hale gelecektir.

Buna ek olarak çeşitli durumlarda (kur rejimleri ile ilgili resmi beyanın para

otoritesi üzerindeki bağlayıcılık gücünün çok yüksek olduğu durumlarda) para

otoritelerinin kur rejimine ilişkin resmi beyanları da dikkate alınmalıdır.

Dolarizasyon ve para kurulu uygulamaları para otoriteleri açısından bağlayıcılık

gücü yüksek olan kur rejimi uygulamalarıdır. Diğer bir ifade ile resmen ilan

edilen kur rejiminden sapmak (dolarizasyon veya para kurulu gibi) ve fiilen farklı

bir kur rejimi uygulamak, diğer kur rejimi uygulamalarına oranla oldukça güçtür;

Özellikle dolarizasyon için neredeyse imkânsızdır. Dolarizasyon, ulusal paranın

tedavülden kaldırılarak, başka bir ülke parasının yasal para olarak dolaşıma

sokulduğu bir tür katı sabit kur uygulamasıdır. Dolarizasyon uygulamasıyla

ulusal paranın terk edilmesi, diğer paralar karşısında ulusal paranın değerini

gösteren bir döviz kurunun sürdürülmesi zorunluluğunu da ortadan

kaldırmaktadır. Diğer bir ifadeyle, dolarizasyon aslında “nasıl bir kur rejimi

kullanılarak döviz kurunun yönetileceği” sorusunu rafa kaldırmaktadır (Özel,

2000). Dolarizasyon bir kez resmen ilan edildikten sonra ikinci bir resmi ilana

kadar bundan vazgeçilememektedir. Ayrıca yasal bir paranın ve müdahale

edebilecek bir döviz piyasasının bulunmadığı bir ülkede çeşitli yöntemlerle kur

rejimini yeniden sınıflandırmak yerine para otoritesinin beyanının kabul edilmesi

en tutarlı davranış olacaktır.

Benzer şekilde para kurulu uygulamasında da para otoritesi üzerinde yüksek bir

oranda bağlayıcılık söz konusudur. Para kurulu, ulusal paranın, sabit bir kur

üzerinden belirli bir rezerv paraya dönüştürüleceğine ilişkin yasal bir taahhüdün

1405

Mehmet GÜÇLÜ ve Ayşen KAYA

bulunduğu ve bu yasal zorunluluğun yerine getirilmesini sağlamak amacıyla

emisyon kurumu üzerine getirilmiş sıkı kısıtlamaların olduğu bir kur rejimidir

(IMF, 2007). Daha basit bir ifadeyle söz konusu kur rejimi, yerli paranın

emisyonunun sabit bir kur üzerinden belirli bir rezerv paraya bağlandığı ve

ulusal paranın ancak döviz karşılığı çıkartılabildiği (dolaşımda olduğu sürece de

yabancı varlıklarla desteklendiği) bir sistemdir (Seyidoğlu, 2001b). Bu durumda

da ülkenin kur rejiminin yeniden sınıflandırılması yerine para otoritesinin

beyanının dikkate alınması daha doğru bir yaklaşım olacaktır.

Tüm bu yukarıda anlatılanlar dikkate alındığında geliştirilecek alternatif

bir kur rejimi sınıflama yöntemi için aşağıdaki unsurların göz önünde

bulundurması gerekmektedir:

i)

Öncelikli olarak yüksek enflasyon oranlarının bulunduğu dönemler

ayrıştırılmalıdır.

ii)

Para otoritesinin bağlayıcılığı yüksek olan resmi beyanları dikkate

alınmalıdır.

iii)

Para otoritesinin döviz piyasasına yapmış olduğu müdahalelerin

nominal kuru etkilemeye yönelik olup olmadığı belirlenmelidir.

iv)

Eğer müdahaleler kuru etkilemeye yönelik ise bu durumda ilgili

dönemdeki müdahalelerin hangi kur rejiminin müdahale davranışına

uyum gösterdiği belirlenmelidir.

Tüm bunları unsurları dikkate alan yöntemimiz üç ana aşamadan oluşmaktadır:

Birinci Aşama : Bu aşama da iki adımdan oluşmaktadır:

i) On iki aylık enflasyon oranı % 40’ın üzerinde mi? Eğer enflasyon oranı bu

oranın üzerinde ise söz konusu dönem, Reinhart ve Rogoff (2004) çalışmasında

3

olduğu gibi, “serbest düşüş” kategorisi olarak sınıflandırılmıştır . Enflasyon

oranının bu denli yüksek olduğu bir ekonomide doğal olarak nominal kurlarda da

bu derece yüksek değişimler söz konusu olacaktır. Dolayısıyla bu dönemleri

daha önceki sınıflandırma yöntemlerinde olduğu gibi dalgalı kur rejimleri

4

kategorileri altında sınıflandırmak doğru bir yaklaşım olmayacaktır .

ii) Para otoritesi tarafından para kurulu veya dolarizasyon uygulaması resmen

ilan edilmiş mi? Eğer bu konuda resmi bir deklarasyon söz konusu ise yukarıda

açıklanan nedenlerden dolayı ilgili ülke doğrudan para kurulu veya dolarizasyon

uygulayan ülke olarak kabul edilmiştir.

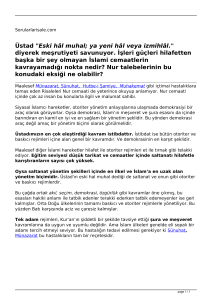

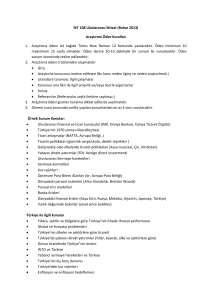

Şekil 1 alternatif sınıflandırma yöntemimizin birinci aşamasını şematik

gösterimidir.

1406

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Şekil 1: Alternatif Kur Rejimi Sınıflandırma Yöntemi: Birinci Aşama

Enflasyon Oranı ≥ % 40 ?

Hayır

Evet

Resmi olarak Para Kurulu veya

Dolarizasyon ilan edilmiş mi?

Serbest Düşüş

Hayır

Evet

II. Aşama:

Para Kurulu veya

Dolarizasyon

İkinci Aşama: Bu aşamada Bofinger ve Wollmershäuser (2001)’in sınıflandırma

yönteminden ve geliştirdikleri “dalgalanma endeksinden” faydalanılmıştır.

Endeksle ilgili ayrıntılara geçmeden önce yazarlar tarafından (bağımsız

dalgalanma ve yönetimli dalgalanma tanımlarına ek olarak) “ saf dalgalanma

(pure float)” adı altında ifade edilen yeni bir kur rejiminin tanımlanması

gerekmektedir. Söz konusu yeni kur rejiminin daha iyi anlaşılabilmesi için

IMF’nin bağımsız dalgalanma ve yönetimli dalgalanma tanımlarına da ihtiyaç

vardır. IMF (2007) bu iki kur rejimini aşağıdaki gibi tanımlamıştır:

Yönetimli Dalgalanma: Para otoritesinin, döviz kurunun izleyeceği yolu

(zaman içinde alacağı değerleri) önceden ilan etmediği ve aktif müdahalelerle

kur hareketlerini etkilediği döviz kuru rejimidir.

Bağımsız Dalgalanma: Döviz kurunun piyasa güçleri tarafından

belirlendiği ve döviz piyasasına yapılan müdahalelerin amacının kur düzeyini

belirlemek yerine kurda meydana gelen aşırı dalgalanmaları yumuşatmak

olduğu bir kur rejimidir.

Saf dalgalanma: Döviz piyasasına herhangi bir müdahalenin olmadığı,

kurun piyasa güçleri tarafından belirlendiği ve döviz rezervlerindeki değişikliğin

sadece teknik faktörlerden kaynaklandığı bir kur rejimi şeklinde tanımlamışlardır.

Yukarıdaki üç tanım dikkatli bir şekilde okunduğunda son iki kur rejimi ile ilk kur

rejimi arasındaki fark daha net ortaya çıkmaktadır: Saf ve bağımsız dalgalı kur

rejimlerinde kur piyasada belirlenirken, yönetimli dalgalanmada kur, para

otoritesi tarafından belirlenmektedir. Yani ilgili ülkede yönetimli dalgalanma

uyguladığının tespit edilmesi, diğer iki rejimi uygulayan ülkelerden farklı olarak

1407

Mehmet GÜÇLÜ ve Ayşen KAYA

söz konusu ülkenin belirli bir kur hedefini tutturmak için döviz piyasalarına

müdahale ettiğinin bir göstergesi olarak algılanacaktır.

BW yöntemi döviz piyasasına yoğun müdahalelerin olduğu tüm rejimleri

yönetimli dalgalanma olarak sınıflandırarak diğer kur rejimlerini (para kurulu,

sabit kur, sürünen parite vb. gibi) göz ardı etmiştir. Bu ise ciddi bir eksikliktir. Bu

eksikliği gidermek için BW yöntemi tarafından yönetimli dalgalanma olarak

kategorize edilen dönemler (saf dalgalanma ve bağımsız dalgalanma

kategorileri dışında kalan dönemler) çalışmamızda “diğer müdahaleli kur

rejimleri” başlığı altında sınıflandırılmıştır. Üçüncü aşamada bu kategori tekrar

çeşitli istatistiki analizlere tabi tutularak [sabit kur (parite), sürünen parite,

sürünen dar bant, sürünen geniş bant ve yönetimli dalgalanma şeklinde]

ayrıntılandırılmıştır (üçüncü aşamada bu analizlere detaylı bir biçimde yer

verilmiştir).

Döviz piyasasına yapılan müdahaleleri belirlememize imkân veren dalgalanma

endeksi aşağıdaki gibi oluşturulmuştur. Burada t zamanı (ay) temsil etmektedir.

Rezervlerde (Res) meydana gelen değişikliği, ihracatın (Ex) ve ithalatın (Im) 12

aylık hareketli ortalamasının belirli bir oranı olarak ölçen aşağıdaki endeks ile bir

ülkenin, döviz piyasasına yapmış olduğu müdahalenin türü (amacı)

belirlenebilmektedir.

n

(1)

Sabs (n)t =

i 1

Re st i

Ext i Im t

2

Re st

i

Ext

i 1

Im t

i 1

i 1

2

Diğer bir ifadeyle, bu formül yardımıyla söz konusu ülkede para otoritesinin

döviz piyasalarına yaptığı müdahalenin, hangi kur rejiminin (saf dalgalanma

veya bağımsız dalgalanma) müdahale davranışına uyum gösterdiği

belirlenebilmektedir. Bu amaçla n=6 aylık dönemler için rezerv değişimlerinin

normalleştirilmiş mutlak değerlerinin toplanması gerekmektedir. Buradan elde

abs

edilen sonuçlar, mutlak değişikler toplamı (S ) şeklinde adlandırılmaktadır.

abs

Eğer S

değeri düşük ise (örneğin, sıfıra yaklaşıyorsa) ülkenin döviz

piyasalarına yaptığı müdahale faaliyetinin düşük olduğu sonucuna varılmaktadır.

Gözlemlenen dönem boyunca rezerv değişimlerinin mutlak değerlerinin

toplamının, aylık ithalat ve ihracat değerleri toplamının ortalamasına eşit veya

abs

daha az olma olasılığı yüzde 100 ise [P(S

≤ 1)], söz konusu ülke ilgili

dönemde saf dalgalı kur rejimini uygulayan ülke olarak kabul edilmektedir. Her

yıl için Ocak ve Aralık ayları arasında yer alan 12 aylık olasılık değerleri

hesaplanmıştır.

Saf dalgalı kur rejiminin uygulandığı dönemleri belirledikten sonra bu kur rejimi

kategorisine girmeyen dönemlerdeki döviz piyasası müdahalelerinin bağımsız

dalgalanma

ya

da

müdahaleli

kur

rejimi

olarak

sınıflandırılıp

1408

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

sınıflandırılamayacağının belirlenmesi gerekmektedir. Bunun için yukarıdaki (1)

eff

nolu formülün tekrar n=6 aylık dönemler için efektif değişiklikler toplamı (S )

şeklinde hesaplanması gerekmektedir:

n

(2) Seff (n)t =

i 1

Re st i

Ext i Im t

2

Re st

i

Ext

i 1

Im t

i 1

i 1

2

Yukarıdaki 2 nolu denklemden elde edilen değerlerin ( efektif değişiklikler

toplamının) 1 nolu denklemden elde edilen değerlere (mutlak değişiklikler

toplamına) bölünmesi ile bir dalgalanma endeksi (Ifloat) elde edilmektedir. Bu

endeks (3 nolu formül) bize bağımsız dalgalanma ile müdahaleli kur rejimleri

arasında ayırım yapma imkânı vermektedir.

(3)

Ifloat (n)t =

S eff (n) t

S abs ( n) t

Endeksten elde edilen değerler aşağıdaki gibi yorumlanmaktadır:

i. Ifloat değerleri doğal olarak -1 ile +1 arasında yer alacaktır. Dalgalanma

ii.

iii.

iv.

endeksinin sıfıra yaklaşan bir değeri, Merkez Bankasının (MB) incelenen

dönem boyunca toplam rezerv düzeyini değiştirmediği anlamına

gelmektedir.

Endeksin eksi veya artı bir’e yaklaşan değerleri incelenen dönem boyunca

döviz piyasasına yapılan müdahaleler ile rezervlerde meydana gelen

değişikler arasında bir ilişki olduğunu göstermektedir. Bu durum MB’nin

kuru etkilemeye yönelik bir hareketi şeklinde yorumlanabilir. Dolayısıyla

dalgalanma endeksinin bu değerleri müdahaleli kur rejimlerinin bir

göstergesi şeklinde de değerlendirilebilir.

Dalgalanma endeksinin pozitif işareti (MB’nin net alımları) MB’nin, ulusal

paranın değerlenmesini önlemek için müdahale ettiğini gösterirken,

endeksin negatif işareti de (MB’nin net satışları) MB’nin, ulusal paranın

değer kaybetmesini önlemek için müdahale ettiğini göstermektedir.

float

-0,33 < I

< 0,33 aralığı bağımsız dalgalanmayı temsil ederken,

flaot

flaot

-1 ≤ I

≤ - 0,33 ve 0,33 ≤ I

≤ 1 aralıkları da müdahaleli kur rejimlerini

flaot

temsil etmektedir. -0,33 < I <0,33 olasılığı en az yüzde 50 ise ülkeyi

7

bağımsız dalgalanma uygulayan ülke olarak sınıflandırabiliriz . Eğer daha

düşük ise ülkeyi müdahaleli kur rejimlerinden birini uygulayan ülke olarak

sınıflandırabiliriz.

Aşağıdaki şekil alternatif sınıflandırmamızın ikinci aşamasını şematik olarak ifade

etmektedir.

1409

Mehmet GÜÇLÜ ve Ayşen KAYA

Şekil 2: Alternatif Kur Rejimi Sınıflandırma Yöntemi: İkinci Aşama

abs

II. Aşama: S ’nin Olasılık Dağılımı

P(Sabs = 1) = 100 ise

P(Sabs = 1) < 100 ise

Ifloat’ın Olasılık Dağılımı

Saf Dalgalanma

P(-0,33 < Ifloat < 0,33) < 50 ise

III. Aşama:

P ( -0,33 < Ifloat < 0,33) ≥ 50 ise

Bağımsız Dalgalanma

Üçüncü Aşama: Daha önce müdahaleli kur rejimi olarak kategorize ettiğimiz

dönemlerin daha ayrıntılı bir şekilde sınıflandırıldığı aşamadır. Burada Reinhart

ve Rogoff (2004)’un çalışmalarında kullandığı istatistikî yöntemden

faydalanılmıştır. Söz konusu yöntem nominal döviz kuru oynaklığının çeşitli

ölçümlerine dayanmaktadır. Bu oynaklık iki şekilde ölçülmüştür: i) Aylık nominal

döviz kurundaki mutlak yüzdelik değişim ii) Bu mutlak yüzdelik değişimlerin 5

yıllık (60 aylık) hareketli ortalaması.

Bahsi geçen yöntem dört adımdan oluşmaktadır. İlk adımda aylık mutlak kur

değişimleri incelenmektedir. Eğer birbirini takip eden 4 veya daha fazla ay

boyunca döviz kurunda yüzdelik değişim sıfıra eşit ise söz konusu dönem sabit

(parite) kur olarak sınıflandırılmaktadır. İkinci adımda aylık nominal döviz kuru

mutlak değişimlerinin beş yıllık hareketli ortalamasının +/- %1 dalgalanma

aralığında kalma olasılığı hesaplanmaktadır [P(ε <+/- %1) ≥ 80]. Eğer bu olasılık

yüzde 80 veya daha fazla ve aynı zamanda döviz kuru bir eğilim içermiyorsa

ilgili dönem “sabit kur” olarak, eğilim içeriyorsa “sürünen parite” olarak

sınıflandırılmaktadır (burada grafikler çizilerek bunlar gözlemlenmiştir). Üçüncü

adımda aylık nominal döviz kuru mutlak değişimlerinin beş yıllık hareketli

ortalamasının +/-%2 dalgalanma aralığında kalma olasılığı hesaplanmaktadır [P(ε

< +/-% 2) ≥ 80].

1410

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Şekil 3: Alternatif Kur Rejimi Sınıflandırma Yöntemi: Üçüncü Aşama

Kurda Aylık Mutlak Yüzde Değişim Birbirini Takip Eden 4 veya Daha Fazla Ay Boyunca Sıfıra Eşit mi?

Evet

Hayır

Sabit Kur

Nominal Kurun Aylık Mutlak Yüzde Değişiminin % +/- 1 Bandında Kalma Olasılığı ≥ 80

Evet

Hayır

Sürünen Parite

Nominal Kurun Aylık Mutlak Yüzde Değişiminin % +/- 2 Bandında Kalma Olasılığı ≥ 80

Evet

Hayır

Sürünen Dar Bant

Nominal Kurun Aylık Mutlak Yüzde Değişiminin % +/- 5 Bandında Kalma Olasılığı ≥ 80

Hayır

Evet

Yönetimli Dalgalanma

Sürünen Geniş Bant

Eğer bu olasılık yüzde 80 veya daha fazla ise söz konusu dönem “sürünen dar

bant” olarak kategorize edilmektedir. Son adımda bir önceki adımda yapılan

işlem +/- % 5 bandı için tekrarlanmakta ve buradaki olasılık değeri yüzde 80 veya

daha üzeri ise ilgili dönem “sürünen geniş bant” olarak sınıflandırılmaktadır. Eğer

bu oran kritik değerin altında ise söz konusu dönemde uygulanan kur rejimi

yönetimli dalgalanma olarak adlandırılmaktadır.

Yukarıdaki şekil üçüncü aşamanın 4 adımını göstermektedir.

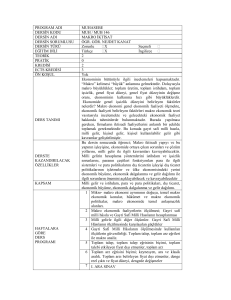

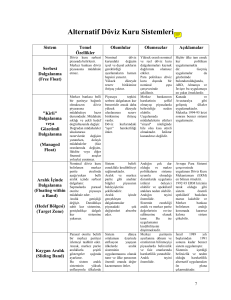

Yukarıda yapmış olduğumuz de facto sınıflamada yer alan kur rejimleri Tablo

1’de esneklik derecesi en az olandan en fazla olana doğru sıralanmıştır

1411

Mehmet GÜÇLÜ ve Ayşen KAYA

Tablo 1: Alternatif Kur Rejimi Sınıflama Kategorileri

Kur Rejimileri

Para Kurulu / Dolarizasyon

Sabit (Parite) Kur

Sürünen Parite

Sürünen Dar Bant

Sürünen Geniş Bant

Yönetimli Dalgalanma

Bağımsız Dalgalanma

Saf Dalgalanma

Serbest Düşüş

Esneklik Ölçütü

1

2

3

4

5

6

7

8

9

Yukarıdaki ayrıntılı sınıflamamızın sonuçlarının de jure sınıflama sonuçları ile

karşılaştırılabilir olabilmesi amacıyla de facto sınıflamamız 3 ana kategoriye

7

indirgenmiştir . Bu amaçla 1 nolu uygulama katı sabit kur rejimleri (hard pegs)

kategorisine; 2, 3, 4, 5 nolu uygulamalar ara rejimler (intermediate regimes)

kategorisine ve 6, 7 ve 8 nolu uygulamalar da dalgalı kur rejimleri (floating)

kategorisine dahil edilmiştir.

4. VERİ

Çalışma, Morgan Stanley Capital International endeksinin yükselen ekonomileri

grubunda (The MSCI Emerging Market Index) yer alan 25 yükselen piyasa

ekonomisini kapsamaktadır. Tayvan, bu endekste yer almasına rağmen veri

eksikliği nedeniyle analiz dışı bırakılmıştır. Çalışmaya konu olan yükselen piyasa

ekonomileri şunlardır: Arjantin, Brezilya, Şili, Çin, Kolombiya, Çek Cumhuriyeti,

Mısır, Macaristan, Hindistan, Endonezya, Ürdün, Kore, Malezya, Meksika, Fas,

Pakistan, Peru, Filipinler, Polonya, Rusya, Güney Afrika, Sri Lanka, Tayland ve

8

Türkiye. Veriler, Ocak 1962 - Aralık 2006 dönemi aylık verilerdir .

Hesaplamalarda kullanılan döviz rezervi (IFS 1L.DZF serisi), nominal döviz kuru

9

(IFS AE.ZF Serisi) , ihracat (IFS 70..DZF serisi) ve ithalat (IFS 71..DZF serisi)

değişkenleri IFS (International Financial Statistics) online veri tabanından

alınmıştır. Döviz rezervi, ihracat ve ithalat rakamları dolar cinsinden ifade

edilmiştir. Tüm ülkelerin döviz kuru 1 ABD Doları = ilgili ülkenin ulusal parası

10

şeklinde tanımlanmıştır .

De jure sınıflamaya ilişkin veriler Ghosh ve diğerleri (2003)’nin veri setinden

alınmıştır. IMF’nin de jure sınıflaması içerisinde yer alan kur rejimlerinin tanımı

ve sayısı farklı dönemlerde farklı şekillerde olması uzun dönemli bir analizde

bunların ortak bir çerçevede birleştirilmesini zorunlu kılmaktadır. Ghosh ve

diğerleri (1997) IMF’nin Annual Report on Exchange Rate Arrangements and

Exchange Restrictions yayınına dayanan ve farklı yıllardaki IMF sınıflamasını tek

bir çerçevede birleştiren bir de jure sınıflama yapmışlardır. Ghosh ve diğerleri

1412

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

(2003) bir önceki çalışmayı revize ederek orada oluşturulan veri tabanını

genişletmişlerdir.

5.ALTERNATİF

SINIFLANDIRMA

SONUÇLARININ DEĞERLENDİRİLMESİ

YÖNTEMİNİN

Yukarıda anlatılan de facto sınıflama yöntemi (aksi belirtilmedikçe bundan sonra

de facto sınıflama şeklinde belirtilen tüm ifadeler alternatif sınıflamamızı temsil

edecektir) kullanılarak 25 yükselen piyasa ekonomisinin 1962-2006 döneminde

fiilen uygulamış oldukları kur rejimleri her yıl için ayrı ayrı belirlenmiştir (Bkz. Ek

Tablo 1). Ayrıntılı de facto sınıflamanın sonuçlarını gösteren Grafik 1

incelendiğinde yükselen piyasa ekonomilerinin dalgalı kur rejimi tercihlerinde

(yönetimli dalgalanma, bağımsız dalgalanma ve saf dalgalanma) bir artış olduğu

11

gözlemlenmektedir. Artış özellikle 2000 yılı ve sonrasında meydana gelmiştir .

1990’lı yıllarda dalgalı kur rejimlerinin toplamdaki payı ortalama % 25 iken, 2000

ve sonrası dönemin ortalaması %42 dir (2006’da % 52 olmuştur)(Bkz.Ek Tablo

2)

Grafik 1: Kur Rejimlerinin Yıllara Göre Dağılımı: De Facto Sınıflama (%)

Kaynak: Yazarlar tarafından hesaplanmıştır.

1967-1985 yılları arasında yükselen piyasa ekonomilerinde hiç yönetimli

dalgalanma uygulayan ülkeye rastlanmazken, 1986-1999 döneminde söz

konusu kur rejimini uygulayan ülkelerin toplamda ki payı ortalama % 3,4’e,

2000-2006 döneminde ise ortalama % 8,6’ya çıkmıştır (Bkz Ek Tablo 2). Dalgalı

kur rejimleri içerisinde son dönemde en çok artış gösteren ve en yüksek orana

sahip olan rejim saf dalgalı kur rejimidir. Kısacası dönem başı ile

karşılaştırıldığında yükselen piyasa ekonomileri sabit kur rejimlerinden dalgalı

1413

Mehmet GÜÇLÜ ve Ayşen KAYA

kur rejimlerine yönelirken bunların içinde de müdahalenin en az düzeyde

olanına (saf dalgalı kur rejimine) doğru bir eğilim söz konusudur.

Ara rejimler (sabit kur, sürünen parite, sürünen dar bant ve sürünen geniş bant)

1960’ların ikinci yarısından itibaren yoğun olarak tercih edilmeye başlanmış ve

Bretton Woods sisteminin son yıllarında ortalama % 70 ile en çok tercih edilen

kur rejimleri olmuşlardır. Bu tarihten sonra ara rejimleri uygulayan ülkelerin

toplam içerisindeki payı düşerek 1990’da % 36,4’e kadar gerilemiştir. İlerleyen

yıllarda tekrar artmasına rağmen (ortalama %60) 2006 yılında bir kere daha

düşüşe geçerek %48’e inmiştir (Bkz. Ek Tablo 2). Sabit (parite) kur rejimini

uygulayan ülke sayısı zaman içerisinde azalırken sürünen geniş bant rejimini

uygulayan ülke sayısında özellikle son 10 yılda önemli bir artış

gözlemlenmektedir. Buradan son dönemde yükselen piyasa ekonomilerinin ara

rejimler içerisinde de daha esnek olanlara doğru yöneldiği sonucu çıkmaktadır.

Ek Tablo 2’ye göre katı sabit kur rejimleri gözlemlenen dönem boyunca sadece

1992–2001 yılları gibi kısa bir aralıkta Arjantin tarafından (para kurulu) tercih

edilmiştir. Son 5 yılda da hiçbir ülke tarafından uygulanmamıştır. Son yıllarda

Calvo (1999, 2000a,b), Berg ve Borensztein (2000), Hanke ve Schuler (2000)

gibi iktisatçılar tarafında gelişmekte olan ülkeler için katı sabit kur rejimleri

tavsiye edilse de yükselen piyasa ekonomilerince bu rejimlerinin çok rağbet

edilmediği sonucuna ulaşılmaktadır.

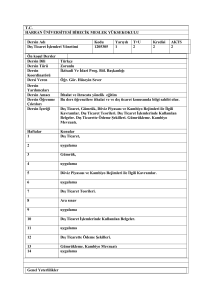

6.RESMİ BEYANLAR VE FİİLİ UYGULAMALAR

Bretton Woods sonrası dönem (1973-1999) için de facto ve de jure

sınıflamaların karşılaştırılmasının yapılması yükselen piyasa ekonomileri

12

açısından aşağıdaki sorulara ışık tutacaktır : i) De facto ve de jure sınıflamaları

arasında ciddi bir farklılık var mıdır? ii) Bu ekonomilerde “dalgalanma korkusu”

var mıdır? iii) Yükselen piyasa ekonomileri ara rejimleri terk ederek katı sabit kur

veya dalgalı kur rejimlerine mi yönelmektedir? Diğer bir ifadeyle iki kutup

hipotezi doğru mudur?

De jure ve de facto sınıflandırmalar karşılaştırıldığında resmen ilan edilen ile

uygulanan kur rejimleri arasında ciddi bir farklılık olduğu gözlemlenmektedir.

Ayrıntılı de facto sınıflamanın sonuçları dikkate alındığında 1973-1999 döneminin

başlangıcında düşük düzeyde olan farklılık dönem sonunda iyice artmıştır. 1973

yılında de jure sınıflama (ara rejimler: %80, dalgalı kur rejimleri: %20) ile de facto

sınıflama (ara rejimler: % 70, dalgalı kur rejimleri: %15) arasındaki fark ara

rejimler için %10, dalgalı kur rejimleri için % 5’dir (Bkz Tablo 2). Aralarındaki fark

ciddi gibi görünmese de Tablo 2’deki dalgalı kur rejimleri ayrıntılı incelendiğinde

aslında önemli bir farklılığın bulunduğu görülmektedir. Adı geçen yılda de jure

sınıflamaya göre bağımsız dalgalanma oranı % 5 iken de facto sınıflandırmaya

göre bu oran % 15’dir ve ilgili dönemde de jure yöntemin iddia ettiği oranda da

bir yönetimli dalgalanma uygulamasına rastlanmamıştır.

1414

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Tablo 2: Yükselen Piyasa Ekonomilerinde Kur Rejimlerinin Yıllara Göre Dağılımı

(%)

De Jure Sınıflamaa

I) KATI SABİT KUR REJİMLERİ

(1) Katı Sabit Kur(Dolarizasyon/Para Kurulu/Parasal

Birlik)

II) ARA REJİMLER

(2) Sabit Kur (Tek Bir Para Birimine Sabitleme)

(3) Sabit Kur (Para Sepetine Sabitleme)

(4) Yönetimli Dalgalanma (Kurala Dayalı

b

Müdahale)

III) DALGALI KUR REJİMLERİ

(5) Yönetimli Dalgalanma (İhtiyari Müdahale)

(6) Bağımsız Dalgalanma

TOPLAM

1973

1975

1980

1985

1990

1995

1999

2006

0.0

0.0

0.0

0.0

0.0

4.0

4.0

--

0.0

0.0

0.0

0.0

0.0

4.0

4.0

--

80.0

90.5

45.0

47.6

42.9

40.0

36.0

--

75.0

66.7

15.0

9.5

9.5

8.0

12.0

--

5.0

19.0

15.0

28.6

23.8

20.0

12.0

--

0.0

4.8

15.0

9.5

9.5

12.0

12.0

--

20.0

9.5

55.0

52.4

57.1

56.0

60.0

--

15.0

4.8

45.0

42.9

33.3

36.0

12.0

--

5.0

4.8

10.0

9.5

23.8

20.0

48.0

--

100

100

100

100

100

100

100

--

De Facto Sınıflamaa

I) KATI SABİT KUR REJİMLERİ

(1) Para Kurulu / Dolarizasyon

II) ARA REJİMLER

(2) Sabit Kur

(3) Sürüne Parite

(4) Sürünen Dar Bant

(5) Sürünen Geniş Bant

III) DALGALI KUR REJİMLERİ

(6) Yönetimli Dalgalanma

(7) Bağımsız Dalgalanma

(8) Saf Dalgalanma

(9) Serbest Düşüş

TOPLAM

1973

1975

1980

1985

1990

1995

1999

2006

0.0

0.0

0.0

0.0

0.0

4.0

4.0

0.0

0.0

0.0

0.0

0.0

0.0

4.0

4.0

0.0

70.0

50.0

50.0

33.3

36.4

56.0

60.0

48.0

30.0

15.0

15.0

0.0

9.1

0.0

4.0

4.0

40.0

20.0

10.0

0.0

4.5

20.0

12.0

8.0

0.0

10.0

15.0

19.0

13.6

8.0

16.0

12.0

0.0

5.0

10.0

14.3

9.1

28.0

28.0

24.0

15.0

40.0

30.0

38.1

40.9

24.0

24.0

52.0

0.0

0.0

0.0

0.0

4.5

4.0

0.0

8.0

15.0

30.0

25.0

19.0

27.3

4.0

8.0

12.0

32.0

0.0

10.0

5.0

19.0

9.1

16.0

16.0

15.0

10.0

20.0

28.6

22.7

16.0

12.0

0.0

100

100

100

100

100

100

100

100

Kaynak: Yazarların hesaplamaları ve Ghosh, Gulde and Wolf (2003)’ün veri setinden hesaplanmıştır.

a

Üç ana kur rejimi kategorisi Fischer (2001)'e göre oluşturulmuştur.

b

İçerisinde Sürünen Parite, Avrupa Para Sistemi, Para Alanı vb. gibi uygulamaların yer aldığı kur rejimi

kategorisidir.

De jure sınıflamaya göre ara rejimlerin ağırlığının sürekli düşerek dönem

sonunda yüzde elliden daha fazla oranda (1973’de % 80 olan bu oran 1999’da

% 36’ya düşmüştür) azalmıştır (Bkz. Grafik 2 ve Grafik 3). Ancak diğer sınıflama

yönteminin sonuçları dikkate alındığında karşımıza farklı bir tablo çıkmaktadır.

De facto sınıflamaya göre ara rejimlerin 1973’de % 70 olan payı 1990 yılına

kadar sürekli düşerek % 36’lara kadar gerilemiştir. Ancak 1991’den itibaren bu

oranda ciddi bir artış gerçekleşmeye başlamış ve dönem sonunda (1999 yılında)

söz konusu oran % 60’a çıkmıştır. Kısacası dönem başı ile dönem sonu

arasındaki azalış de jure sınıflamanın iddia ettiği gibi % 60’lar civarında değil

ancak % 10-15 civarındadır.

1415

Mehmet GÜÇLÜ ve Ayşen KAYA

Grafik 2: De Jure Sınıflama: Bretton Woods Sonrası Dönem (1973-1999)

Kaynak: Ghosh, Gulde and Wolf (2003)’ün veri seti kullanılarak yazarlar tarafından

hesaplanmıştır.

Grafik 3: De Facto Sınıflandırma: Bretton Woods Sonrası Dönem (1973-1999)

Kaynak: Yazarlar tarafından hesaplanmıştır.

Grafik 2 ve Grafik 3 incelendiğinde dalgalı kur rejimleri için de iki sınıflama

yönteminin sonuçları arasında ciddi farklılıklar olduğu gözlenmektedir. De jure

sınıflama dalgalı kur rejimlerinin toplamdaki payının sürekli artarak üç kat

fazlalaştığını (1973’de % 20 iken 1999’da % 60’a çıkmıştır) söylerken, de facto

sınıflama artışın bu kadar yüksek olmadığını; dönem başında % 15 olan bu

oranın dönem sonunda % 24’e ulaştığını söylemektedir. Ancak serbest düşüş

olarak sınıflandırdığımız dönemlerin yüzde elliden fazlasının de jure sınıflama

tarafından dalgalı kur rejimleri altında sınıflandırılması bu farklılığı bir ölçüde

gidermektedir. 1999 yılı için serbest düşüş kategorisi dalgalı kur rejimlerine

1416

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

eklense dahi (dalgalı kur rejimleri + serbest düşüş = % 38) iki sınıflandırma

yöntemi arasındaki fark hala çok fazladır (Bkz. Tablo 2).

Kısacası, de facto sınıflama sonuçları, de jure sınıflamaya dayanılarak ortaya

13

atılan “iki kutup hipotezini” desteklememektedir . De facto sınıflama ara

rejimlerinin ortadan kalkmadığını aksine özellikle 1990’lı yıllarda daha da fazla

tercih edildiğini ortaya koymaktadır. 1990 yılında ara rejimleri tercih eden

14

ülkelerin toplam içindeki payı % 36 iken bu oran 1999 yılında % 60’a çıkmıştır .

De jure ve de facto sınıflandırma sonuçları arasındaki farklılık yükselen piyasa

ekonomilerinde bir dalgalanma korkusunun sürekli var olduğunu, 1980’li yıllarda

bu korkunun en alt düzeylere indiğini ve 1990’lı yıllarda ciddi şekilde

15

fazlalaştığını göstermektedir . Örneğin de jure sınıflama 1999 yılında yükselen

piyasa ekonomilerinin % 60’nın dalgalı kur rejimlerini uyguladığını ilan ettiklerini

ifade ederken, de facto sınıflama söz konusu yılda bu ülkelerin ancak % 24’ünün

fiilen dalgalı kur rejimlerini uyguladığını söylemektedir (Bkz. Tablo 2).

Grafik 4: Yükselen Piyasa Ekonomilerinde Dalgalanma Korkusu

Kaynak: Yazarlar tarafından hesaplanmıştır.

Yukarıdaki grafiğin sol ekseni, resmen dalgalı kur rejimi uyguladığını ilan

etmesine karşın fiilen bir çeşit sabit kur rejimi uygulayan ülkelerin sayısını

göstermektedir. Sağ eksen ise bu ülkelerin toplam yükselen piyasa ekonomileri

içindeki yüzdesini göstermektedir. Grafikten de açıkça görüldüğü gibi yükselen

piyasa ekonomilerinde Bretton Woods dönemi sonrası sürekli bir dalgalanma

korkusu söz konusu iken, bu korkuda 1990 sonrasında çok ciddi bir artış söz

konusudur.

1417

Mehmet GÜÇLÜ ve Ayşen KAYA

7. SONUÇ VE GELECEK ÇALIŞMALAR

Bu çalışmada kur rejimleri ile ilgili son dönemde çok tartışılan iki kutup ve

dalgalanma korkusu hipotezlerinin test edilmesi amaçlanmıştır. Bu amaçla

öncelikli olarak fiili kur rejimlerini belirlemeyi amaçlayan ve mevcut yöntemlerin

eksikliklerini gideren bir alternatif (fiili) kur rejimi sınıflandırma yöntemi

geliştirilmiştir. Geliştirilen yöntem sonucunda, resmen ilan edilen kur rejimleri ile

fiilen uygulanan kur rejimleri arasında ciddi farklılıklar bulunduğu sonucuna

ulaşılmıştır. Ayrıca ara döviz kuru rejimlerinin ortadan kalktığına ilişkin ortaya

atılan iki kutup hipotezini destekleyecek bulgulara ulaşılamazken, dalgalanma

korkusu hipotezini destekleyecek bulgular elde edilmiştir.

Son on beş yıl içerisinde ara döviz kuru rejimi uygularken krize giren yükselen

piyasa ekonomilerinin bulunmasına rağmen, hala bu ülkelerin yaklaşık yarısı ara

döviz kuru rejimlerini tercih etmektedirler. Çünkü bu ülkeler finansal

dolarizasyon sorunu, güvenirlilik sorunu, döviz kurunun geçiş etkisi gibi

nedenlerden dolayı dalgalı kur rejimlerini uygulamak istememektedirler ve ara

rejimleri uygulamakta ısrar etmektedirler. Ara rejimlerin getireceği olumsuzlukları

aşabilmek için bunu resmen ilan etmemekte (resmen dalgalı kur rejimi

uyguladığını ilan etmekte), fakat fiilen bir ara döviz kuru rejimi uygulama yolunu

seçmektedirler. Böylelikle hem spekülatif saldırılardan ve yüksek oranlı

devalüasyon baskısından kurtulmuş olmaktadırlar (resmen ilan etmeyerek) hem

de kurun serbestçe aşırı dalgalanmasını engellemiş olmaktadırlar (fiilen kurlara

müdahale ederek).

Burada geliştirdiğimiz alternatif sınıflandırma yöntemi gelecek çalışmalar

açısından da önemlidir. Örneğin kur rejimleri ile makro iktisadi değişkenler

(enflasyon, büyüme, faiz vb. gibi) arasında ilişkinin belirlenebilmesi için ilgili

dönemde uygulanan kur rejimin doğru bir şekilde ortaya konulması gerekir.

Alternatif sınıflandırma yöntemimiz mevcut literatürdeki eksiklikleri gidererek her

hangi bir dönemde fiilen uygulanan kur rejiminin daha doğru bir şekilde

belirlenmesine imkan vermektedir. Böylelikle kur rejimleri ile makro değişkenler

arasındaki ilişkinin de daha doğru bir şekilde belirlenmesine imkan tanımaktadır.

1418

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

1419

Türkiye

7

2

8

2

8

7

8

7

8

3

3

3

3

3

3

3

3

7

7

3

3

3

Tayland

Filipinler

7

8

2

2

2

7

7

2

2

2

2

2

2

2

9

9

9

9

9

9

9

9

Sri Lanka

Peru

7

6

6

3

3

3

3

3

3

3

2

2

7

7

2

2

2

2

2

2

3

3

Güney Afrika

Pakistan

7

6

6

2

3

8

3

3

7

3

3

3

4

7

7

7

7

7

7

7

7

7

Rusya

Fas

3

7

8

8

3

3

4

7

5

7

4

4

4

8

4

4

7

2

2

7

2

7

2

8

2

2

2

2

2

7

7

3

3

8

8

3

9

9

Polonya

Meksika

2

2

2

7

2

2

2

2

7

3

3

3

3

4

7

7

4

5

7

2

2

2

3

3

3

3

3

7

3

3

3

3

8

8

8

2

8

3

3

8

8

Malezya

Kore

9

9

7

2

7

7

7

7

7

7

3

3

2

2

2

2

7

2

2

2

2

2

2

2

9

4

8

8

9

9

9

9

9

9

Ürdün

İsrail

Hindistan

7

6

6

8

3

8

8

3

3

7

3

3

4

5

5

5

5

5

5

5

5

5

Endonezya

7

7

7

2

2

7

7

7

2

7

7

7

7

7

7

7

7

2

2

8

8

Macaristan

Mısır

5

7

2

2

2

7

7

3

3

3

3

3

3

3

4

4

4

4

4

4

4

4

4

Çek Cumhuriyeti

Kolombiya

2

2

7

3

3

8

3

3

3

3

3

7

5

5

5

9

9

9

9

9

5

7

2

2

2

2

2

9

9

9

9

9

9

9

2

2

7

4

4

Çin

Şili

6

6

6

5

6

2

2

2

2

2

9

9

2

9

9

9

9

9

9

9

9

9

Brezilya

Yıl

1962

1963

1964

1965

1966

1967

1968

1969

1970

1971

1972

1973

1974

1975

1976

1977

1978

1979

1980

1981

1982

1983

Arjantin

Ek Tablo 1: Alternatif Kur Rejimi Sınıflandırma Yöntemi Sonuçları

8

8

8

8

8

8

7

8

8

8

8

3

3

8

2

8

8

7

7

8

7

7

7

8

2

2

8

2

7

8

8

8

8

7

4

7

5

5

5

7

4

4

7

7

2

2

8

8

2

8

2

2

2

2

2

2

2

2

7

2

3

3

3

3

7

2

7

7

2

7

7

8

7

2

2

2

2

2

3

3

3

9

9

9

9

9

7

7

Türkiye

Tayland

Sri Lanka

Güney Afrika

Rusya

Polonya

Filipinler

Peru

Pakistan

Fas

Meksika

Malezya

Kore

Ürdün

İsrail

Endonezya

Hindistan

Macaristan

Mısır

Çek Cumhuriyeti

Kolombiya

Çin

Şili

Brezilya

ıl

1984

1985

1986

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

Arjantin

Mehmet GÜÇLÜ ve Ayşen KAYA

9 9 7 5 4

7

5 8 9 7 8 4 9 8 4 9 9

8 4 2 9

9 9 5 5 5

7

4 8 9 4 8 4 9 8 4 9 7

7 8 7 9

9 9 5 5 5

2

7 7 9 7 3 4 9 7 4 9 4

6 3 3 7

9 9 5 2 5

7

7 7 6 7 7 4 9 7 4 9 4

7 3 3 9

9 9 7 2 7

8

4 3 6 4 3 4 9 7 7 9 3 9

8 3 8 9

9 9 7 2 5

8

4 7 7 5 3 7 6 5 7 9 3 9

8 3 8 9

9 9 4 2 7

2

4 7 7 5 3 4 6 5 7 9 7 9

8 7 8 9

9 9 4 3 5

3 5 4 3 4 5 8 4 6 5 4 9 3 9

8 3 8 9

1 9 4 3 5

3 5 4 8 5 5 8 4 4 5 3 9 4 9

4 3 8 9

1 9 7 3 5

3 7 4 8 7 4 8 4 4 5 7 9 5 9 9 8 3 8 9

1 9 4 3 5

3 7 4 8 5 4 8 4 4 7 3 6 5 5 9 8 3 8 9

1 9 5 3 5 5 3 5 3 8 4 7 8 4 9 5 3 6 5 5 9 8 8 3 9

1 6 5 3 4 5 7 5 3 8 7 2 8 4 9 5 7 5 5 5 9 4 3 8 9

1 6 4 3 4 5 2 5 3 3 4 2 3 4 8 5 3 7 5 8 4 4 3 3 9

1 6 4 8 5 5 2 5 4 9 4 2 4 4 8 5 3 4 5 5 9 8 4 4 9

1 3 5 8 5 5 3 7 4 9 4 2 5 4 8 5 3 4 5 7 9 8 8 5 9

1 3 5 3 5 5 3 5 3 6 4 2 8 8 8 5 3 4 7 5 4 8 4 6 9

1 7 7 3 5 5 3 7 3 6 4 2 6 4 8 5 3 4 8 5 4 8 4 8 9

3 7 5 3 5 5 7 8 3 6 5 2 6 8 8 5 4 7 5 5 4 8 4 6 9

7 6 5 3 5 5 7 5 3 7 7 2 8 8 8 5 3 4 8 5 4 8 4 5 7

7 6 5 3 8 8 3 5 3 6 5 2 5 2 8 5 3 7 8 5 4 8 4 8 6

5 6 5 3 7 5 3 5 4 6 8 2 5 3 8 5 3 3 8 7 4 8 7 8 7

5 6 5 8 5 8 3 5 4 5 8 2 8 3 8 5 7 4 8 7 4 8 7 8 6

Kaynak: Yazarlar tarafından hesaplanmıştır

Not: 1) Para Kurulu; 2) Sabit Kur 3) Sürünen Parite; 4) Sürünen Dar Bant; 5) Sürünen Geniş Bant; 6)

Yönetimli Dalgalanma 7) Bağımsız Dalgalanma; 8) Saf Dalgalanma; 9) Serbest Düşüş

1420

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Ek Tablo 2 Yükselen Piyasa Ekonomilerinin Kur Rejimi Tercihleri, 19622006(%)*

1962

1963

1964

1965

1966

1967

1968

1969

1970

I) KATI SABİT KUR REJİMLERİ

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

1) Para Kurulu / Dolarizasyon

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

II) ARA REJİMLER

21.4

37.5

43.8

64.7

55.6

50.0

52.6

68.4

63.2

2) Sabit (Parite) Kur

21.4

37.5

43.8

41.2

33.3

38.9

26.3

36.8

42.1

3) Sürüne Parite

0.0

0.0

0.0

11.8

22.2

11.1

26.3

31.6

21.1

4) Sürünen Dar Bant

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

5) Sürünen Geniş Bant

0.0

0.0

0.0

11.8

0.0

0.0

0.0

0.0

0.0

78.6

56.3

50.0

35.3

44.4

50.0

47.4

31.6

36.8

6) Yönetimli Dalgalanma

III) DALGALI KUR REJİMLERİ

7.1

25.0

25.0

0.0

5.6

0.0

0.0

0.0

0.0

7) Bağımsız Dalgalanma

64.3

12.5

6.3

17.6

22.2

22.2

36.8

15.8

15.8

7.1

18.8

18.8

17.6

16.7

27.8

10.5

15.8

21.1

8) Saf Dalgalanma

9) Serbest Düşüş

0.0

6.3

6.3

0.0

0.0

0.0

0.0

0.0

0.0

1985

1986

1987

1988

1989

1990

1991

1992

1993

I) KATI SABİT KUR REJİMLERİ

0.0

0.0

0.0

0.0

0.0

0.0

0.0

4.3

4.2

1) Para Kurulu / Dolarizasyon

0.0

0.0

0.0

0.0

0.0

0.0

0.0

4.3

4.2

33.3

47.6

38.1

36.4

36.4

36.4

60.9

65.2

41.7

0.0

4.8

4.8

4.5

4.5

9.1

0.0

0.0

0.0

II) ARA REJİMLER

2) Sabit (Parite) Kur

3) Sürüne Parite

0.0

14.3

9.5

18.2

13.6

4.5

21.7

17.4

12.5

4) Sürünen Dar Bant

19.0

14.3

14.3

13.6

4.5

13.6

21.7

26.1

16.7

5) Sürünen Geniş Bant

14.3

14.3

9.5

0.0

13.6

9.1

17.4

21.7

12.5

III) DALGALI KUR REJİMLERİ

38.1

28.6

38.1

36.4

40.9

40.9

17.4

13.0

33.3

6) Yönetimli Dalgalanma

0.0

4.8

4.8

4.5

4.5

4.5

4.3

0.0

0.0

7) Bağımsız Dalgalanma

19.0

23.8

33.3

18.2

22.7

27.3

0.0

0.0

16.7

8) Saf Dalgalanma

19.0

0.0

0.0

13.6

13.6

9.1

13.0

13.0

16.7

9) Serbest Düşüş

28.6

23.8

23.8

27.3

22.7

22.7

21.7

17.4

20.8

1421

Ek Tablo 2 Yükselen Piyasa Ekonomilerinin Kur Rejimi Tercihleri, 1962-2006

(%)* (Devam)

1971

1972

1973

1974

1975

1976

1977

1978

1979

1980

1981

1982

1983

1984

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

73.7

70.0

70.0

75.0

50.0

50.0

40.0

55.0

35.0

50.0

50.0

40.0

42.9

33.3

47.4

35.0

30.0

20.0

15.0

10.0

10.0

10.0

10.0

15.0

10.0

0.0

4.8

4.8

26.3

35.0

40.0

35.0

20.0

20.0

15.0

15.0

5.0

10.0

20.0

15.0

14.3

0.0

0.0

0.0

0.0

20.0

10.0

5.0

5.0

15.0

10.0

15.0

15.0

15.0

14.3

19.0

0.0

0.0

0.0

0.0

5.0

15.0

10.0

15.0

10.0

10.0

5.0

10.0

9.5

9.5

26.3

15.0

15.0

15.0

40.0

35.0

40.0

20.0

45.0

30.0

25.0

35.0

33.3

33.3

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

0.0

5.3

5.0

15.0

15.0

30.0

25.0

25.0

15.0

35.0

25.0

15.0

25.0

23.8

14.3

21.1

10.0

0.0

0.0

10.0

10.0

15.0

5.0

10.0

5.0

10.0

10.0

9.5

19.0

0.0

15.0

15.0

10.0

10.0

15.0

20.0

25.0

20.0

20.0

25.0

25.0

23.8

33.3

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

4.2

4.0

4.0

4.0

4.0

4.0

4.0

4.0

0.0

0.0

0.0

0.0

0.0

4.2

4.0

4.0

4.0

4.0

4.0

4.0

4.0

0.0

0.0

0.0

0.0

0.0

54.2

56.0

56.0

76.0

68.0

60.0

64.0

56.0

56.0

56.0

56.0

56.0

48.0

0.0

0.0

4.0

8.0

8.0

4.0

4.0

4.0

4.0

4.0

8.0

4.0

4.0

16.7

20.0

12.0

28.0

4.0

12.0

20.0

16.0

12.0

12.0

16.0

20.0

8.0

20.8

8.0

12.0

24.0

32.0

16.0

16.0

20.0

12.0

12.0

8.0

8.0

12.0

16.7

28.0

28.0

16.0

24.0

28.0

24.0

16.0

28.0

28.0

24.0

24.0

24.0

29.2

24.0

28.0

16.0

16.0

24.0

28.0

36.0

40.0

44.0

44.0

44.0

52.0

4.2

4.0

4.0

4.0

4.0

0.0

8.0

8.0

12.0

4.0

12.0

8.0

8.0

8.3

4.0

12.0

4.0

0.0

8.0

4.0

12.0

12.0

20.0

8.0

16.0

12.0

16.7

16.0

12.0

8.0

12.0

16.0

16.0

16.0

16.0

20.0

24.0

20.0

32.0

12.5

16.0

12.0

4.0

12.0

12.0

4.0

4.0

4.0

0.0

0.0

0.0

0.0

Kaynak: Yazarlar tarafından hesaplanmıştır.

* Üç ana kur rejimi Fischer (2001)’e göre oluşturulmuştur.

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

NOTLAR

(1) Çalışmanın son versiyonunda bu duruma “gizli sabit kur rejimleri (hidden

pegs)” adı verilmiştir.

(2) Paralel piyasa terimi, resmi piyasanın yanında oluşan serbest döviz

piyasasını veya kara borsa döviz piyasasını tanımlamak üzere kullanılan bir

kavramdır (Seyidoğlu, 2001a)

(3) Yazarların enflasyon için belirledikleri % 40’lık değer keyfi değil daha çok

büyüme literatürüne dayandırarak belirledikleri bir orandır.

(4) Çok nadir durumlarda (genellikle istikrar programlarının başlarında)

enflasyon oranının % 40’ın üzerinde olmasına karşın önceden ilan edilen kur

rejiminin uygulanabildiği görülmüştür (Reinhart ve Rogoff, 2004).

(5) Bofinger ve Wollmershäuser (2001), bağımsız dalgalanma ve müdahaleli kur

rejimleri (yazarların tanımlaması ile yönetimli dalgalanma) arasında ayırım

yapabilmek için kullandıkları -0,33 ve 0,33 kritik değerlerini belirlerken,

karşılaştırma için kullanabilecekleri bir ülke olmaması nedeniyle (ABD’nin döviz

piyasasına yapmış olduğu müdahalelerinin çok küçük olması nedeniyle bu

amaçla kullanılması mümkün olmamıştır) biraz keyfi olarak bu değerlerini

seçtiklerini ifade etmişlerdir.

(6) Burada Reinhart ve Rogoff (2004)’un kullandığı paralel piyasa döviz kurları

yerine resmi döviz piyasası kurları kullanılmıştır. Çünkü para otoritesinin paralel

piyasaları doğrudan etkileme gücü olmadığı için bu piyasada oluşan döviz

kurlarına dayanarak yapılacak bir analizin sonuçlarının yanıltıcı olacağı

düşünülmüştür.

(7) Ana kategorilerde yer alacak kur rejimleri Fischer (2001)’e göre

oluşturulmuştur. Bazı çalışmalar (Bkz. Bubula ve Ötker-Robe, 2002) Fischer’ın

gruplandırmasını seçerken, bazı çalışmalarda (Bkz. Ghosh ve diğerleri (2003) ve

Levy-Yeyati ve Sturzenegger (2005) farklı şekillerde bu gruplandırmayı

yapmışlardır. Analizimizin sonucunda iki kutup hipotezini test edeceğimiz için

burada Fischer’in gruplandırması tercih edilmiştir.

(8) 1962 yılı öncesi bazı verilere ulaşılamaması nedeniyle daha önceki yıllar

analize dahil edilmemiştir.

(9) Reinhart ve Rogoff (2004) dışında bu alanda yapılan çalışmaların neredeyse

tamamı analizlerinde resmi kurları kullanmışlardır. Adı geçen yazarlar

çalışmalarında bazı ülkeler için resmi otoritelerin kontrolü dışındaki kara borsa

gibi paralel piyasası döviz kuru hareketlerini analiz etmişledir. Eğer paralel

piyasa sığ ve esasen illegal işlemler için kullanılıyorsa söz konusu piyasada

oluşan döviz kuru, para otoritesinin uyguladığı kur rejimi hakkında yol gösterici

olmayacaktır (Bubula ve Ötker-Robe, 2002).

1423

Mehmet GÜÇLÜ ve Ayşen KAYA

(10) Bu tür analizlerde ABD doları yerine İngiliz Pound’u, Alman Markı veya

Fransız Frankı vb. gibi uluslararası ödeme gücü olan paralar da

kullanılabilmektedir.Levy-Yeyati ve Sturzenegger (2005)’de yukarıda adı geçen

ülkelerinin neredeyse tamamı için bu ülkelerin paralarının dolar karşısındaki

değerini dikkate almıştır.

(11) Söz konusu dönem yükselen piyasa ekonomilerinin birçoğunda yaşanan

finansal krizlerin (Meksika–1994, Tayland-Malezya-Endonezya–1997, Rusya–

1998, Brezilya–1999 ve Türkiye–2000–2001) hemen sonrasına denk gelmektedir.

Krizin ardından adı geçen ülkelerin tamamı o dönemde uygulamakta oldukları

sabit kur rejimlerini terk ederek dalgalı kur rejimlerine geçmişlerdir (Bkz. Ek

Tablo 1). Edwards (1997), Mishkin (1999) ve Fischer (2001)’a göre söz konusu

krizlerin oluşmasında ve/veya derinleşmesinde sabit kur rejimlerinin önemli bir

etkisi vardır.

(12) Söz konusu dönemin 1999 yılında bitmesinin nedeni Ghosh ve diğerleri

(2003) tarafından de jure sınıflamanın 1999 yılına kadar yapılmış olmasıdır.

(13) Reinhart ve Rogoff (2004) ile Bubula ve Ötker-Robe (2002)’da bu hipotezini

doğrulayacak yeterli bulgulara ulaşamazken, Levy-Yeyati ve Sturzenegger

(2005) bu hipotezi destekleyen sonuçlara ulaşmışlardır.

(14) Bu oran 2006 yılı için % 48 ile dalgalı kur rejimlerinin (%52) altında kalsa da

aradaki farkın küçük olması ara rejimlerin terk edilerek dalgalı kur rejimlerine

tercih edildiği düşüncesini yeterince desteklememektedir (Bkz Ek Tablo 2).

(15) Reinhart ve Rogoff (2004) ve Levy-Yeyati ve Sturzenegger (2005)’da

dalgalanma korkusunu doğrular nitelikte sonuçlara ulaşmışlardır.

KAYNAKÇA

Berg, A. and Borensztein, E. (2000), "The Dollarization Debate", Finance and

Development, Vol.37 (1), pp. 38-41.

Bofinger, P. and Wollmershäuser, T. (2001), "Managed Floating: Understanding

the New International Monetary Order", W.E.P Working Paper, No.30.

Bubula, A. and Ötker-Robe, İ. (2002), "The Evolution of Exchange Rate

Regimes since 1990: Evidence from De Facto Policies", IMF Working Paper,

No.02/155.

Calvo, G. A. (1999), On Dollarization,

Maryland.

Mimeo, Baltimore: University of

Calvo, G. A. (2000a), The Case for Hard Pegs in the Brave New World of Global

Finance, Mimeo, Baltimore: University of Maryland.

1424

ALTERNATİF KUR REJİMİ SINIFLAMA YÖNTEMİ: YÜKSELEN

PİYASA EKONOMİLERİ ÜZERİNE BİR ANALİZ

Calvo, G. A. (2000b), Testimony on Dollarization, Mimeo, Washington, DC.:

University of Maryland.

Calvo, G. A. and Reinhart C. M. (2000), "Fear of Floating", NBER Working

Paper, http://www.nber.org/papers/w7993, No.7993.

Calvo, G. A. and Reinhart, C. M. (2002), "Fear of Floating", Quarterly Journal of

Economics, Vol.117 (2), pp. 379-408.

Eichengreen, B. (1994), International Monetary Arrangements for the 21st

Century, Washington: Brooking Institution.

Fischer, S. (2001), "Exchange Rate Regimes: Is the Bipolar View Correct?" The

Journal of Economic Perspectives, Vol.15 (2), pp. 3-24.

Ghosh, A. R., Gulde, A.-M., Ostry, J. D. and Wolf, H. C. (1997), "Does the

Nominal Exchange Rate Regime Matter?" NBER Working Paper, No.5874.

Ghosh, A. R., Gulde, A.-M. and Wolf, H. C. (2003), Exchange Rate Regimes :

Choices and Consequences, Cambridge, Mass.: MIT Press.

Goldstein, M. (1999), Safeguarding Prosperity in a Global Financial System:

The Future International Financial Architecture, Washington: Institute for

International Economics.

Hanke, S. and Schuler, K. (2000), Currency Boards for Developing Countries: A

Handbook, San Francisco: ICS Press.

Holden, P., Holden, M. and Suss, E. C. (1979), "The Determinants of Exchange

Rate Flexibility: An Empirical Investigation ", The Review of Economics and

Statistics, Vol.61 (3), pp. 327-333.

IMF (2007), IMF Annual Report, Washington, D.C.

Levy-Yeyati, E. and Sturzenegger, F. (1999), "Classifying Exchange Rate

Regimes: Deeds Vs. Words", Mimeo.

Levy-Yeyati, E. and Sturzenegger, F. (2005), "Classifying Exchange Rate

Regimes: Deeds Vs. Words", European Economic Review, Vol.49 (6), pp. 16031635.

Obstfeld, M. and Rogoff, K. (1995), "The Mirage of Fixed Exhange Rates",

Journal of Economic Perspectives, Vol.9 (4), pp. 73-96.

Özel, S. (2000), Türkiye’de Enflasyon, Develüasyon ve Faiz, İstanbul: Alkım

Yayıncılık.

1425

Mehmet GÜÇLÜ ve Ayşen KAYA

Poirson, H. (2001), "How Do Countries Choose Their Exchange Rate Regime?"

IMF Working Paper, No.01/46.

Reinhart, C. M. and Rogoff, K. S. (2002), "The Modern History of Exchange

Rate Arrangements: A Reinterpretation", National Bureau of Economic

Research. Working Paper Series, http://www.nber.org/papers/w8963, No.8963.

Reinhart, C. M. and Rogoff, K. S. (2004), "The Modern History of Exchange

Rate Arrangements: A Reinterpretation", Quarterly Journal of Economics,

Vol.119 (1), pp. 1-48.

Seyidoğlu, H. (2001a), Ekonomi ve İşletmecilik Terimleri Açıklamalı Sözlük, 2.

Basım (ed.), İstanbul: Güzem CanYayınları.

Seyidoğlu, H. (2001b), Uluslararası Finans, İstanbul: Güzem Can Yayınları.

Summers, L. H.(2000), "International Financial Crises: Causes, Prevention and

Cures", Papers and Proceedings, 90, pp. 1-16.

1426