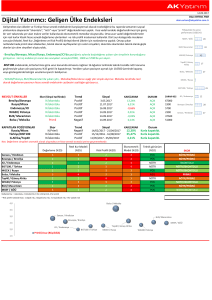

Robot Yatırımcı: Gelişen Ülke Endeksleri

advertisement

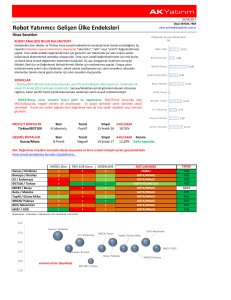

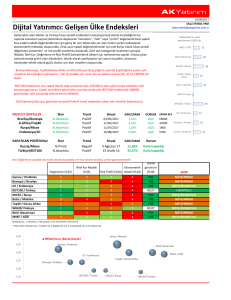

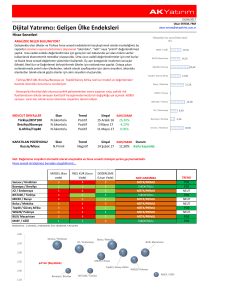

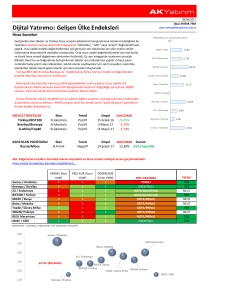

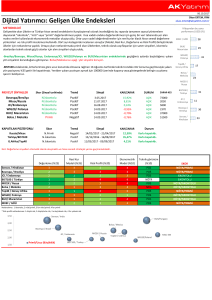

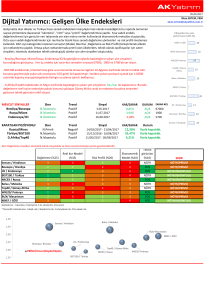

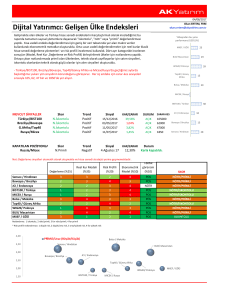

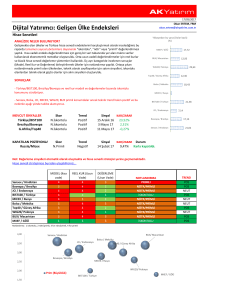

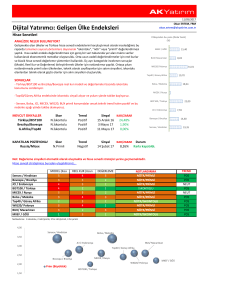

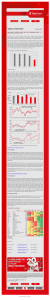

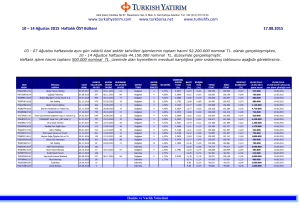

13/04/2017 Okan ERTEM, FRM okan.ertem@akyatirim.com.tr Robot Yatırımcı: Gelişen Ülke Endeksleri Hisse Senetleri Yılbaşından bu yana (Dolar bazlı) (%) ROBOT ANALİZDE NELER BULUNUYOR? Gelişmekte olan ülkeler ve Türkiye hisse senedi endekslerini karşılaştırmalı olarak incelediğimiz bu raporda tamamen sayısal yöntemlere dayanarak "iskontolu", "nötr" veya "primli" değerlendirmesi yaptık. Kısa vadeli endeks değerlendirmesi için geniş bir veri tabanında yer alan makro veriler kullanılarak ekonometrik metodlar oluşturuldu. Orta-uzun vadeli değerlendirmeler için reel kurlar ve klasik hisse senedi değerleme yöntemleri kullanıldı. Üç ayrı kategoride incelenen sonuçlar (Model, Reel Kur ve Değerleme) birleştirilrerek ülkeler için notlandırma yapıldı. Ortaya çıkan notlandırmada primli olan ülkelerden, teknik olarak zayıflayanlar için satım sinyalleri, iskontolu olanlardan teknik olarak güçlü olanlar için alım sinyalleri oluşturuldu. MXEF / GÖÜ BUX/ Macaristan 11,13 1,81 WIG20/ Polonya Top40 / Güney Afrika 19,00 8,07 SONUÇLAR Bolsa / Meksika - BIST100/Türkiye, "Reel Kur" ve "Değerleme" açısından uzun vadeli yatırım perspektifinde iskontosu en fazla olan endeks olarak göze çarpmaktadır. Primli tarafta ise JCI/Endonezya dikkat çekmektedir. - Türkiye/BIST100 iskontoli konumda iken, pozitif trend etkisiyle robot yatırımcı tarafından ilk sinyal 15 Aralık 2016 tarihinde üretilmiştir. JCI Endonezya'da primli görünüm devam etmesine rağmen, halen pozitif trend içinde bulunulması nedeniyle satım sinyali üretilememiştir. - Nötr/Primli konumda olan MICEX/Rusya'da, negatif trendin de oluşmasıyla 14 Şubat tarihinde satım yönünde sinyal oluşmuştur. MICEX / Rusya BIST100 / Türkiye JCI / Endonezya Bovespa / Brezilya Sensex / Hindistan MEVCUT DEĞERLEMELER Türkiye/BIST100 Russia/Micex Skor N.İskontolu N.Primli Trend Pozitif Negatif 18,88 13,16 7,89 10,23 16,34 Sinyal KAR/ZARAR 15 Aralık 16 17,44% 14 Şubat 17 12,59% Not: Değerleme sinyalleri otomatik olarak oluşmakta ve hisse senedi stratejisi yerine geçmemektedir. Hisse senedi stratejimize buradan ulaşabilirsiniz… Sensex / Hindistan Bovespa / Brezilya JCI / Endonezya BIST100 / Türkiye MICEX / Rusya Bolsa / Meksika Top40 / Güney Afrika WIG20/ Polonya BUX/ Macaristan MXEF / GÖÜ MODEL (Kısa 3 3 4 4 3 4 2 3 3 1 REEL KUR (Uzun 3 3 4 1 4 2 4 3 3 4 DEĞERLEME 3 2 2 1 2 2 2 1 2 3 TREND POS POS POS POS NEG POS POS POS POS POS NOTLANDIRMA NÖTR/PRİMLİ NÖTR/PRİMLİ PRİMLİ NÖTR/İSKONTOLU NÖTR/PRİMLİ NÖTR/PRİMLİ NÖTR/PRİMLİ NÖTR/PRİMLİ NÖTR/PRİMLİ NÖTR/PRİMLİ Notlandırma: 1 iskontolu, 2 nötr/primli, 3 for nötr/primli, 4 for primli 4,00 JCI / Endonezya 3,50 MICEX / Rusya Sensex / Hindistan BUX/ Macaristan Top40 / Güney Afrika 3,00 MXEF / GÖÜ 2,50 Bovespa / Brezilya Bolsa / Meksika 2,00 İskonto/Prim (Büyüklük) BIST100 / Türkiye 1,50 WIG20/ Polonya Değerleme ve Hisse Senedi Performansları Hisse senedi değerlemelerine bakıldığında, tarihsel ve karşılaştırmalı olarak yapılan iskontolara ek olarak analistlerin konsensüs HBK (Hisse Başına Kar) büyümesi tahminlerini de çalışmamıza dahil ettik. Değerlemeler Hindistan/Sensex'in göreli olarak en primli endeks konumunda olduğuna işaret ederken, BIST100/Türkiye, MICEX/Rusya ve BUX/Macaristan en iskontolu endeksler olarak göze çarpmaktadır. Dikkat çeken bir diğer gelişme de Brezilya ve Polonya hisse senedi endekslerinin 10 yıllık ortalamarına göre belirgin şekilde primli işlem görmelerine rağmen, analistlerin konsensüs EPS büyümesine dair olumlu beklentileri nedeniyle "nötr/iskontolu" görünüme sahip olmalarıdır. Tarihsel Değerleme 12/04/2017 Sensex / Hindistan Bovespa / Brezilya JCI / Endonezya BIST100 / Türkiye MICEX / Rusya Bolsa / Meksika Top40 / Güney Afrika WIG20/ Polonya BUX/ Macaristan MXEF/GÖÜ F/K 12M Beklentisi 17,35 11,95 16,07 9,10 6,01 18,57 14,71 12,16 11,37 12,38 Prim/İskonto 3 Yıllık Ort. 1,8% -6,7% 1,0% -8,9% -3,1% -8,6% -10,9% -5,1% -6,3% 2,4% Prim/İskonto 10 Yıllık Ort. 13,5% 19,1% 6,0% -11,6% -31,6% 10,5% 10,0% -1,0% 5,2% 5,6% EPS Büyüme Bek. 26,8% 61,1% 57,3% 19,3% 17,9% 32,7% 35,5% 75,5% -1,9% 25,1% NOTLANDIRMA NÖTR/PRİMLİ NÖTR/İSKONTOLU NÖTR/İSKONTOLU İSKONTOLU NÖTR/İSKONTOLU NÖTR/PRİMLİ NÖTR/İSKONTOLU İSKONTOLU NÖTR/İSKONTOLU NÖTR/PRİMLİ Karşılaştırmalı Analiz (Gelişmekte Olan Ülke Endeksine Göre) 12/04/2017 Sensex / Hindistan Bovespa / Brezilya JCI / Endonezya BIST100 / Türkiye MICEX / Rusya Bolsa / Meksika Top40 / Güney Afrika WIG20/ Polonya BUX/ Macaristan 12/04/2017 Sensex / Hindistan Bovespa / Brezilya JCI / Endonezya BIST100 / Türkiye MICEX / Rusya Bolsa / Meksika Top40 / Güney Afrika WIG20/ Polonya BUX/ Macaristan MXEF/GÖÜ Prim/İskonto (GÖÜ'ye göre) 0,40 -0,03 0,30 -0,26 -0,51 0,50 0,19 -0,02 -0,08 Prim/İskonto (GÖÜ'ye göre) 3 Yıllık Ort. 40,7% 4,9% 31,1% -17,3% -49,1% 67,6% 36,1% 6,2% 0,5% Prim/İskonto (GÖÜ'ye göre) 10 Yıllık Ort. 36,4% 0,9% 22,4% -16,8% -41,5% 44,7% 12,4% 1,3% -10,4% F/K 12M Beklentisi 17,35 11,95 16,07 9,10 6,01 18,57 14,71 12,16 11,37 12,38 F/K 22,00 19,25 25,28 10,86 7,08 24,64 19,94 21,34 11,16 15,49 PD/DD 2,92 1,63 2,53 1,29 0,76 2,62 2,09 1,32 1,47 1,65 Kaynak: Ak Yatırım, Bloomberg NOTLANDIRMA PRİMLİ NÖTR/İSKONTOLU NÖTR/PRİMLİ İSKONTOLU İSKONTOLU PRİMLİ NÖTR/PRİMLİ NÖTR/İSKONTOLU İSKONTOLU PD/FAVÖK 10,29 5,95 9,82 6,22 3,14 6,80 10,01 5,33 4,76 6,98 PD/SATIŞ 2,53 1,19 2,10 1,06 0,92 1,56 1,82 1,07 1,20 1,29 ROE 12M Beklentisi 13,88 11,59 17,87 13,20 9,76 17,87 14,41 7,90 9,55 9,62 ROE 13,71 8,02 10,58 12,75 10,74 11,77 13,39 6,28 14,58 10,98 Reel Kurlar ve Hisse senedi Piyasaları İSKONTOLU/UZUN VADELİ YÜKSEK POTANSİYELE SAHİP OLANLAR (TÜRKİYE VE MEKSİKA) Reel kur bazlı modelimizde ülke reel kurlarının endeksler ile olan uzun vadeli ilişkisine bağlı olarak notlandırma yapılmış ve endekslerin potansiyeli saptanmıştır. Modelimiz Türkiye ve Meksika hisse senedi endekslerinin orta-uzun vadeli yüksek primlenme potansiyeline sahip olduğuna işaret ediyor. 1 71.000 0 35.000 -1 30.000 -2 Jul-16 Jan-17 Jul-15 Jan-16 Jul-14 Jan-15 -4 Jul-13 41.000 25.000 Jan-14 -3 Jul-12 51.000 Jan-13 Jul-16 Jan-17 Jul-15 Jan-16 Jul-14 Jan-15 Jul-13 Jan-14 Jul-12 Jan-13 Jul-11 Jan-12 Jul-10 Jan-11 Jan-10 -3 40.000 Jul-11 61.000 -2 20.000 PRİMLİ/ UZUN VADELİ DÜŞÜK POTANSİYELE SAHİP OLANLAR Rusya, G.Afrika, Endonezya ve Macaristan orta uzun vadeli olarak düşük primlenme potansiyeline sahip görünüyor. 3 INDEXCF Index 2.500 Rusya REER z-score 2 2.000 1 0 1.500 -1 TOP40 Index 2 1 0 1.000 Endonezya REER z-score 3 JCI Index 2 1 4.000 3.000 Macaristan REER z-score Jan-17 Jul-16 Jan-16 Jul-15 Jan-15 Jul-14 Jan-14 Jul-13 Jan-13 Jul-12 2 Jan-12 5.000 Jul-11 3 Jan-11 6.000 Jul-10 -4 Jan-10 -3 500 0 -1 -2 Jul-09 Jan-17 Jul-16 Jan-16 Jul-15 Jul-14 Jan-15 Jul-13 Jan-14 Jul-12 Jan-13 Jul-11 Jan-12 Jul-10 Jan-11 Jul-09 Jan-10 Jan-09 -3 Jan-09 -2 BUX Index 25.000 20.000 Jan-17 Jul-16 Jan-16 Jul-15 Jan-15 Jul-14 Jan-14 Jul-13 Jan-13 Jul-12 Jan-12 Jul-11 10.000 Jan-11 -3 Jul-10 15.000 Jan-10 -2 Jul-09 Jan-17 Jul-16 Jan-16 Jul-15 Jul-14 Jan-15 Jul-13 Jan-14 Jul-12 Jan-13 Jul-11 Jan-12 Jul-10 Jan-11 1.000 Jul-09 -3 Jan-10 -2 35.000 0 -1 2.000 50.000 45.000 40.000 35.000 30.000 25.000 20.000 15.000 10.000 30.000 1 Jan-09 -4 Güney Afrika REER z-score 3 -1 Jan-09 -4 81.000 Jan-12 -1 45.000 Jul-10 0 50.000 2 Jan-11 91.000 1 MEXBOL Index 3 Jul-09 2 Meksika REER z-score 4 Jan-10 XU100 Index 101.000 Jan-09 Türkiye REER z-score 3 Regresyon Modelleri (Kısa Vadeli Bakış) 500'den fazla makro ve finansal değişkene sahip veritabanından ekonometrik metodlar ile seçilen değişkenler vasıtasıyla her bir endeks için model kurulmuştur. Bu vesileyle endeks değerlerinin model değerden sapması (residual) değerlendirilerek endeksler için "iskontolu" veya "primli" değerlendirilmesi yapılmaktadır. Aşağıdaki grafiklerde yer alan mavi seriler bu açıdan değerlendirilmesi, mavi serinin zirvelerde olması, o endeks için düzeltme vaktinin yaklaştığına işaret etmektedir. Mavi seride dip noktalara ulaşılması ise endeksin "iskontolu" görünüme sahip olduğuna işaret etmektedir. Güncel sonuçlara bakıldığında, kısa vadeli regresyon modelleri BIST100, JCI/Endonezya ve Bolsa/Meksika için kısa vadeli düzeltme riskinin arttığına işaret ederken, Güney Afrika endeksi için kısa vadeli primlenme potansiyelinin arttığını göstermektedir. 12/04/2017 Sensex / Hindistan Bovespa / Brezilya JCI / Endonezya BIST100 / Türkiye MICEX / Rusya Bolsa / Meksika Top40 / Güney Afrika WIG20/ Polonya BUX/ Macaristan MXEF/GÖÜ R-Sq 93% 75% 94% 93% 73% 95% 93% 86% 92% 67% ALT BANT -1500 -5000 -400 -5000 -200 -2900 -2500 -240 -2000 85 ORTA 250 1000 0 500 -25 0 500 0 0 -8 ÜST BANT 2000 7000 400 6000 150 2900 3500 240 2000 -100 SON 1704 3271 667 7638 45 3038 237 6 487 15 NOTLANDIRMA NÖTR/PRİMLİ NÖTR/PRİMLİ PRİMLİ PRİMLİ NÖTR/PRİMLİ PRİMLİ NÖTR/İSKONTOLU NÖTR/PRİMLİ NÖTR/PRİMLİ İSKONTOLU 100,000 80,000 60,000 12,000 BIST100 endeksi kısa vadeli düzeltme riski ile karşı karşıya görünüyor. 40,000 8,000 20,000 4,000 0 Mavi seride kısa vadede üst bandın üzerinde bir seyir gözlemliyoruz -4,000 -8,000 -12,000 2007 2008 2009 2010 2011 Residual 2012 2013 Actual 2014 2015 2016 Fitted 50,000 40,000 30,000 8,000 Top40/ Güney Afrika endeksi kısa vadeli yukarı yön potansiyeli taşıyor 20,000 4,000 10,000 0 -4,000 -8,000 2007 2008 2009 2010 2011 Residual 2012 2013 Actual 2014 Fitted 2015 2016 Mavi seride kısa vadede alt bant civarında bir seyir gözlemliyoruz Makro Göstergeler Tahvil, Döviz ve CDS'ler Kur VOL (1M CARRY* CDS (baz puan) imp %) 1M LIBOR (%) Hindistan 0,87 95 6,2 6,4 Brezilya 0,71 225 14,1 11,0 Endonezya 0,81 135 5,8 5,7 Türkiye 0,60 236 18,3 12,0 Rusya 0,62 171 14,5 10,1 Meksika 0,42 129 13,3 6,6 Güney Afrika 0,34 210 17,9 7,1 Polonya 0,05 68 14,1 1,7 Macaristan -0,06 117 13,8 0,1 * Carry: 1 aylık ülke libor faizinin kur volatilitesinden arındırılmış görünümü… 12/04/2017 Getiri Eğrisi Eğimi POZİTİF POZİTİF POZİTİF NEGATİF NEGATİF POZİTİF POZİTİF POZİTİF POZİTİF Swap Eğrisi Eğimi POZİTİF POZİTİF POZİTİF NEGATİF NEGATİF POZİTİF POZİTİF POZİTİF POZİTİF Bütçe/GSYİH(%) -3,69 -9,03 -1,93 -1,23 -3,93 -2,58 -4,14 -2,60 -1,60 2 Yıl Vadeli Tahvil 6,52 9,48 6,65 11,26 8,38 6,77 8,85 2,03 0,66 Makro ve Finansal Değişkenler 12/04/2017 GSYİH yıl (%) 5,30 -2,46 4,94 3,09 0,30 2,38 0,70 2,70 1,60 Hindistan Brezilya Endonezya Türkiye Rusya Meksika Güney Afrika Polonya Macaristan TÜFE yıl(%) 2,62 4,57 3,61 11,29 4,30 5,35 6,30 2,00 2,70 İşsizlik yıl (%) CA/GSYİH (%) 7,10 -0,54 8,20 -1,29 7,30 -1,73 12,70 -3,81 5,60 1,72 3,37 -3,33 26,50 -1,70 8,50 -0,30 4,40 2,22 CARRY 1,20 10 Yıl Vadeli Tahvil 6,78 10,02 7,07 10,68 8,03 7,21 7,60 3,47 3,37 F/K 12M Beklenti 20,00 18,00 1,00 Reel Faiz - 2 Yıl (%) 1,87 5,08 2,25 2,39 4,03 2,27 3,20 -0,02 -1,94 Hindistan Meksika 16,00 Yatırımcı Tercihi 0,80 Endonezya Hindistan 14,00 Endonezya 12,00 Brezilya Rusya 0,60 Güney Afrika Brezilya 10,00 Türkiye Türkiye 8,00 0,40 6,00 Meksika Güney Afrika 0,20 Rusya Yatırımcı Tercihi 4,00 2,00 0,00 0,00 0 50 100 150 200 250 CDS primi (baz puan) 300 350 400 0 5 10 ROE 12M Beklenti 15 20 YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş’nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.