Günlük Rapor - 02 Aralık 2013 Pazartesi Sayı: 318 Sayfa: 1

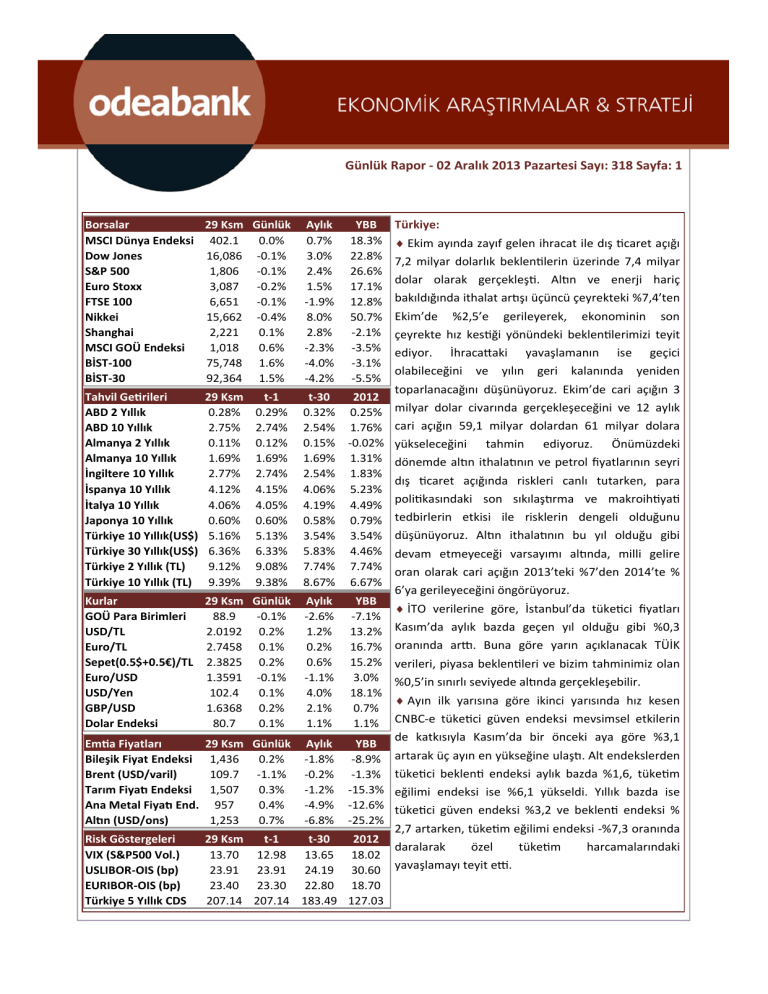

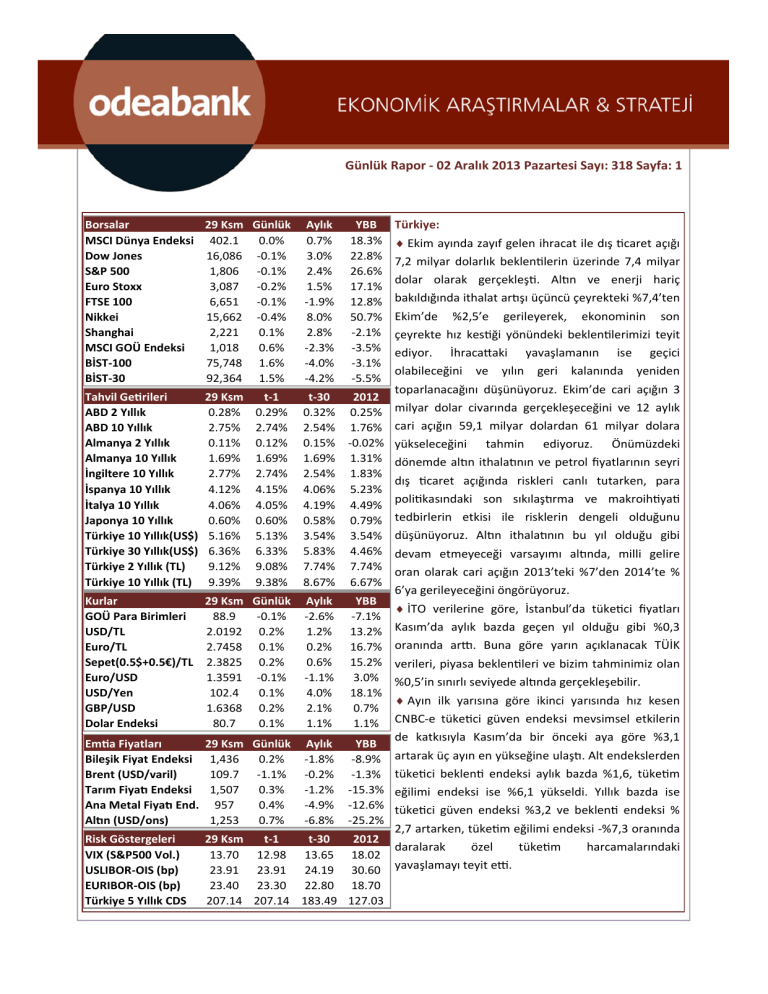

Borsalar

MSCI Dünya Endeksi

Dow Jones

S&P 500

Euro Stoxx

FTSE 100

Nikkei

Shanghai

MSCI GOÜ Endeksi

BİST-100

BİST-30

29 Ksm Günlük

402.1

0.0%

16,086 -0.1%

1,806 -0.1%

3,087 -0.2%

6,651 -0.1%

15,662 -0.4%

2,221

0.1%

1,018

0.6%

75,748 1.6%

92,364 1.5%

Aylık

0.7%

3.0%

2.4%

1.5%

-1.9%

8.0%

2.8%

-2.3%

-4.0%

-4.2%

YBB

18.3%

22.8%

26.6%

17.1%

12.8%

50.7%

-2.1%

-3.5%

-3.1%

-5.5%

Tahvil Getirileri

ABD 2 Yıllık

ABD 10 Yıllık

Almanya 2 Yıllık

Almanya 10 Yıllık

İngiltere 10 Yıllık

İspanya 10 Yıllık

İtalya 10 Yıllık

Japonya 10 Yıllık

Türkiye 10 Yıllık(US$)

Türkiye 30 Yıllık(US$)

Türkiye 2 Yıllık (TL)

Türkiye 10 Yıllık (TL)

29 Ksm

0.28%

2.75%

0.11%

1.69%

2.77%

4.12%

4.06%

0.60%

5.16%

6.36%

9.12%

9.39%

t-1

0.29%

2.74%

0.12%

1.69%

2.74%

4.15%

4.05%

0.60%

5.13%

6.33%

9.08%

9.38%

t-30

0.32%

2.54%

0.15%

1.69%

2.54%

4.06%

4.19%

0.58%

3.54%

5.83%

7.74%

8.67%

2012

0.25%

1.76%

-0.02%

1.31%

1.83%

5.23%

4.49%

0.79%

3.54%

4.46%

7.74%

6.67%

Kurlar

29 Ksm Günlük

GOÜ Para Birimleri

88.9

-0.1%

USD/TL

2.0192 0.2%

Euro/TL

2.7458 0.1%

Sepet(0.5$+0.5€)/TL 2.3825 0.2%

Euro/USD

1.3591 -0.1%

USD/Yen

102.4

0.1%

GBP/USD

1.6368 0.2%

Dolar Endeksi

80.7

0.1%

Aylık

-2.6%

1.2%

0.2%

0.6%

-1.1%

4.0%

2.1%

1.1%

YBB

-7.1%

13.2%

16.7%

15.2%

3.0%

18.1%

0.7%

1.1%

Türkiye:

Ekim ayında zayıf gelen ihracat ile dış ticaret açığı

7,2 milyar dolarlık beklentilerin üzerinde 7,4 milyar

dolar olarak gerçekleşti. Altın ve enerji hariç

bakıldığında ithalat artışı üçüncü çeyrekteki %7,4’ten

Ekim’de %2,5’e gerileyerek, ekonominin son

çeyrekte hız kestiği yönündeki beklentilerimizi teyit

ediyor. İhracattaki yavaşlamanın ise geçici

olabileceğini ve yılın geri kalanında yeniden

toparlanacağını düşünüyoruz. Ekim’de cari açığın 3

milyar dolar civarında gerçekleşeceğini ve 12 aylık

cari açığın 59,1 milyar dolardan 61 milyar dolara

yükseleceğini tahmin ediyoruz. Önümüzdeki

dönemde altın ithalatının ve petrol fiyatlarının seyri

dış ticaret açığında riskleri canlı tutarken, para

politikasındaki son sıkılaştırma ve makroihtiyati

tedbirlerin etkisi ile risklerin dengeli olduğunu

düşünüyoruz. Altın ithalatının bu yıl olduğu gibi

devam etmeyeceği varsayımı altında, milli gelire

oran olarak cari açığın 2013’teki %7’den 2014’te %

6’ya gerileyeceğini öngörüyoruz.

İTO verilerine göre, İstanbul’da tüketici fiyatları

Kasım’da aylık bazda geçen yıl olduğu gibi %0,3

oranında arttı. Buna göre yarın açıklanacak TÜİK

verileri, piyasa beklentileri ve bizim tahminimiz olan

%0,5’in sınırlı seviyede altında gerçekleşebilir.

Ayın ilk yarısına göre ikinci yarısında hız kesen

CNBC-e tüketici güven endeksi mevsimsel etkilerin

de katkısıyla Kasım’da bir önceki aya göre %3,1

Emtia Fiyatları

29 Ksm Günlük Aylık

YBB

Bileşik Fiyat Endeksi 1,436

0.2%

-1.8% -8.9% artarak üç ayın en yükseğine ulaştı. Alt endekslerden

Brent (USD/varil)

109.7 -1.1% -0.2% -1.3% tüketici beklenti endeksi aylık bazda %1,6, tüketim

Tarım Fiyatı Endeksi 1,507

0.3%

-1.2% -15.3% eğilimi endeksi ise %6,1 yükseldi. Yıllık bazda ise

Ana Metal Fiyatı End. 957

0.4%

-4.9% -12.6% tüketici güven endeksi %3,2 ve beklenti endeksi %

Altın (USD/ons)

1,253

0.7%

-6.8% -25.2%

2,7 artarken, tüketim eğilimi endeksi -%7,3 oranında

Risk Göstergeleri

29 Ksm

t-1

t-30

2012

daralarak

özel

tüketim

harcamalarındaki

VIX (S&P500 Vol.)

13.70 12.98 13.65 18.02

USLIBOR-OIS (bp)

23.91 23.91 24.19 30.60 yavaşlamayı teyit etti.

EURIBOR-OIS (bp)

23.40 23.30 22.80 18.70

Türkiye 5 Yıllık CDS

207.14 207.14 183.49 127.03

Günlük Rapor - 02 Aralık 2013 Pazartesi Sayı: 318 Sayfa: 2

Dünya:

Euro bölgesi işsizlik oranı beklentilerin aksine Ekim ayında, Şubat 2011’den bu yana ilk defa bir önceki aya

göre gerileyerek %12,1 olarak gerçekleşti. Euro bölgesi yıllık tüketici enflasyon oranı ise %0,8 olan

beklentilerin üstünde %0,9 olarak gerçekleşirken çekirdek enflasyon da aynı şekilde beklentilerin üstünde %

1 olarak gerçekleşti. İşsizlik verisindeki sınırlı iyileşme toparlanmanın başladığına yönelik sinyal verse de

merkez ve çevre ülkeler arasındaki iş gücü piyasasındaki fark halen yüksek seviyelerde olması ve

enflasyonun Avrupa Merkez Bankası’nın %2 hedefinin oldukça altında yer alması Euro bölgesindeki

toparlanmanın halen zayıf olduğuna işaret ediyor.

Cuma günü açıklanan Japonya imalat sanayi satın alma yöneticileri endeksi (PMI) mevsimsellikten

arındırılmış verisi Kasım ayında 55,1’e yükselirken Temmuz 2006’dan bu yana en yüksek seviyesine ulaştı.

Abenomics’in olumlu sonuçlarının alınmaya başlandığı Japonya’da Nisan 2014’de artırılacak olan KDV’ye

rağmen ekonomik toparlanmanın güçlü ihracat performansının da etkisiyle sürmesi bekleniyor. Diğer

ihracata dayalı önemli ekonomiler olan Güney Kore ve Tayvan’da da imalat sanayi PMI’ları yıl içerisinde en

yüksek seviyelerine ulaşırken, Çin’de ise Ekim ayında tepe noktasına ulaşan PMI Kasım’da hem resmi hem

HSBC/Markit verilerine göre bu seviyelerini korudu.

Bugünkü Gündem

Saat

11:00

Ülke

Gündem

Euro Bölgesi İmalat Sanayi Satın Alma Yön. Endeksi

Dönem

Tahmin

Önceki

Kasım

51.5

51.5

Kasım

56.1

56.0

56.4

11:30

İngiltere

İmalat Sanayi Satın Alma Yön. Endeksi

13:00

Türkiye

5 Yıllık Sabit Kuponlu ve 7 Yıllık Değişken Faizli Tahvil İhaleleri

17:00

ABD

ISM İmalat Sanayi Endeksi

Kasım

55.1

17:00

ABD

İnşaat Harcamaları (Aylık değişim)

Ekim

0.4%

Odeabank Ekonomik Araştırmalar ve Stratejik Planlama

Maslak Mahallesi Ahi Evran Caddesi No. 11 Olive Plaza Kat 9 34398 Şişli /İstanbul

Telefon: 0212 304 87 42 Faks: 0212 304 84 45

Serkan Özcan, Genel Müdür Yardımcısı

Serkan.Ozcan@Odeabank.com.tr

Ali Kırali, Stratejik Planlama Direktörü

Ali.Kirali@Odeabank.com.tr

Erkan Dernek, Stratejik Planlama Grup Müdürü Erkan.Dernek@Odeabank.com.tr

İnanç A. Sözer, Ekonomik Araştırmalar Müdürü Inanc.Sozer@Odeabank.com.tr

Ferhat Yükseltürk, Stratejik Planlama Müdürü

Ferhat.Yukselturk@Odeabank.com.tr

Kısaltmalar ve Açıklamalar: GOÜ: Gelişmekte Olan Ülkeler, D.: Değişim, YBB: Yıl Başından Beri, YS: Yıl Sonu, Ö: Önce bp: Baz puan.

Tabloda dünya ve GOÜ’de genel performansı göstermesi açısından; borsalarda MSCI, emtia fiyatlarında da UBS Bloomberg bileşik endeksi

kullanılmıştır.

Burada belirtilen bilgiler, Odea Bank A.Ş. tarafından, güvenilirliğine ve doğruluğuna inanılan kaynaklardan, okuyucuyu bilgilendirmek

amacıyla derlenmiştir. Resmi kaynaklardan alınan bilgilere dayalı yapılan yorumlar ve tahminler, o tarihteki kanımızı yansıtmaktaysa da bu

bilgiler, hiçbir şekilde yatırım danışmanlığı faaliyeti olarak değerlendirilemeyecektir. Söz konusu kaynaklardaki hata ve eksikliklerden ve bu

bilgilerin kullanılmasından doğabilecek zararlardan dolayı, Odea Bank A.Ş. hiçbir sorumluluk kabul etmez. İşbu rapor içerisindeki bilgilere ait

telif hakkı Bankamıza ait olup, üçüncü kişilerce izinsiz kullanılamaz, çoğaltılamaz veya kopyalanamaz.