güne başlarken - Garanti Yatırım

advertisement

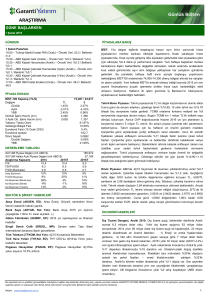

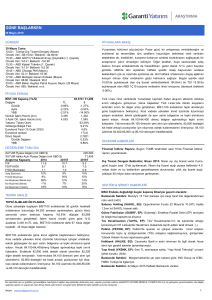

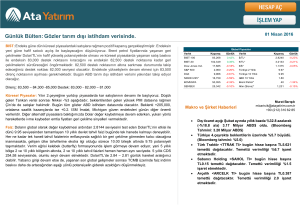

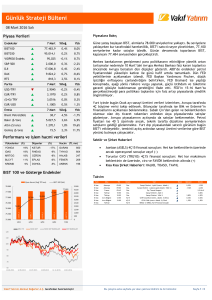

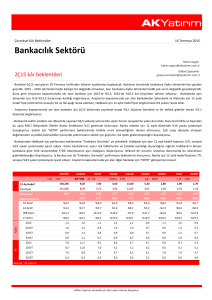

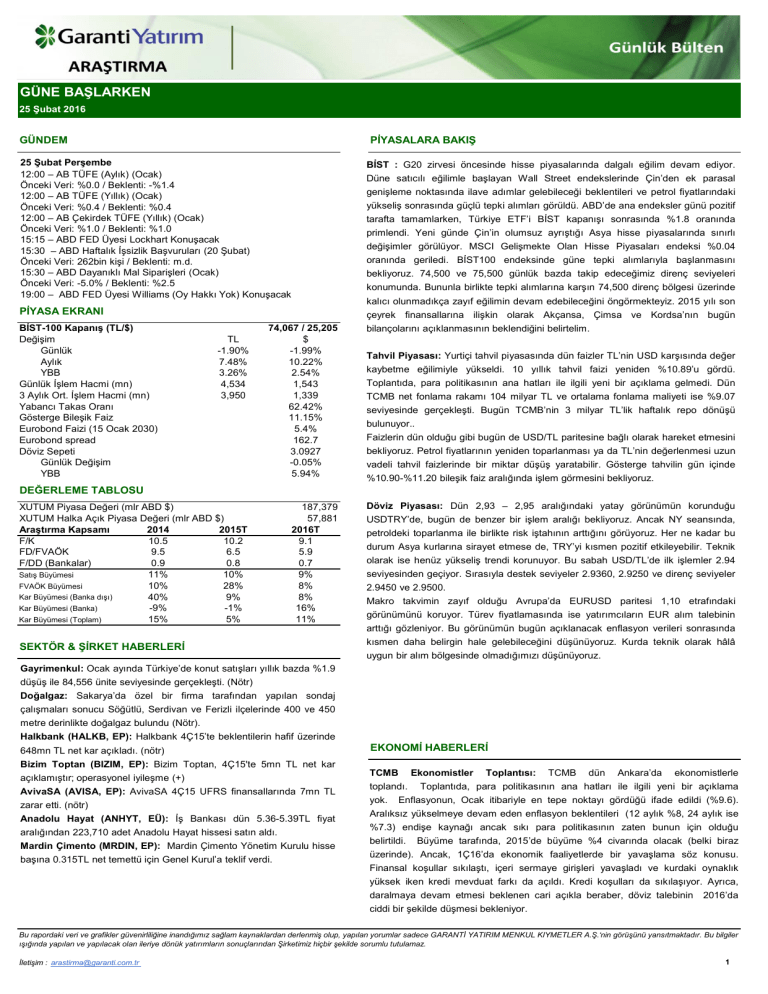

GÜNE BAŞLARKEN 25 Şubat 2016 GÜNDEM PİYASALARA BAKIŞ 25 Şubat Perşembe 12:00 – AB TÜFE (Aylık) (Ocak) Önceki Veri: %0.0 / Beklenti: -%1.4 12:00 – AB TÜFE (Yıllık) (Ocak) Önceki Veri: %0.4 / Beklenti: %0.4 12:00 – AB Çekirdek TÜFE (Yıllık) (Ocak) Önceki Veri: %1.0 / Beklenti: %1.0 15:15 – ABD FED Üyesi Lockhart Konuşacak 15:30 – ABD Haftalık İşsizlik Başvuruları (20 Şubat) Önceki Veri: 262bin kişi / Beklenti: m.d. 15:30 – ABD Dayanıklı Mal Siparişleri (Ocak) Önceki Veri: -5.0% / Beklenti: %2.5 19:00 – ABD FED Üyesi Williams (Oy Hakkı Yok) Konuşacak BİST : G20 zirvesi öncesinde hisse piyasalarında dalgalı eğilim devam ediyor. PİYASA EKRANI çeyrek finansallarına ilişkin olarak Akçansa, Çimsa ve Kordsa’nın bugün BİST-100 Kapanış (TL/$) Değişim Günlük Aylık YBB Günlük İşlem Hacmi (mn) 3 Aylık Ort. İşlem Hacmi (mn) Yabancı Takas Oranı Gösterge Bileşik Faiz Eurobond Faizi (15 Ocak 2030) Eurobond spread Döviz Sepeti Günlük Değişim YBB TL -1.90% 7.48% 3.26% 4,534 3,950 Düne satıcılı eğilimle başlayan Wall Street endekslerinde Çin’den ek parasal genişleme noktasında ilave adımlar gelebileceği beklentileri ve petrol fiyatlarındaki yükseliş sonrasında güçlü tepki alımları görüldü. ABD’de ana endeksler günü pozitif tarafta tamamlarken, Türkiye ETF’i BİST kapanışı sonrasında %1.8 oranında primlendi. Yeni günde Çin’in olumsuz ayrıştığı Asya hisse piyasalarında sınırlı değişimler görülüyor. MSCI Gelişmekte Olan Hisse Piyasaları endeksi %0.04 oranında geriledi. BİST100 endeksinde güne tepki alımlarıyla başlanmasını bekliyoruz. 74,500 ve 75,500 günlük bazda takip edeceğimiz direnç seviyeleri konumunda. Bununla birlikte tepki alımlarına karşın 74,500 direnç bölgesi üzerinde kalıcı olunmadıkça zayıf eğilimin devam edebileceğini öngörmekteyiz. 2015 yılı son 74,067 / 25,205 $ -1.99% 10.22% 2.54% 1,543 1,339 62.42% 11.15% 5.4% 162.7 3.0927 -0.05% 5.94% bilançolarını açıklanmasının beklendiğini belirtelim. Tahvil Piyasası: Yurtiçi tahvil piyasasında dün faizler TL’nin USD karşısında değer kaybetme eğilimiyle yükseldi. 10 yıllık tahvil faizi yeniden %10.89’u gördü. Toplantıda, para politikasının ana hatları ile ilgili yeni bir açıklama gelmedi. Dün TCMB net fonlama rakamı 104 milyar TL ve ortalama fonlama maliyeti ise %9.07 seviyesinde gerçekleşti. Bugün TCMB’nin 3 milyar TL’lik haftalık repo dönüşü bulunuyor.. Faizlerin dün olduğu gibi bugün de USD/TL paritesine bağlı olarak hareket etmesini bekliyoruz. Petrol fiyatlarının yeniden toparlanması ya da TL’nin değerlenmesi uzun vadeli tahvil faizlerinde bir miktar düşüş yaratabilir. Gösterge tahvilin gün içinde %10.90-%11.20 bileşik faiz aralığında işlem görmesini bekliyoruz. DEĞERLEME TABLOSU XUTUM Piyasa Değeri (mlr ABD $) XUTUM Halka Açık Piyasa Değeri (mlr ABD $) Araştırma Kapsamı 2014 2015T F/K 10.5 10.2 FD/FVAÖK 9.5 6.5 F/DD (Bankalar) 0.9 0.8 Satış Büyümesi 11% 10% FVAÖK Büyümesi 10% 28% Kar Büyümesi (Banka dışı) 40% 9% Kar Büyümesi (Banka) -9% -1% Kar Büyümesi (Toplam) 15% 5% 187,379 57,881 2016T 9.1 5.9 0.7 9% 8% 8% 16% 11% SEKTÖR & ŞİRKET HABERLERİ Döviz Piyasası: Dün 2,93 – 2,95 aralığındaki yatay görünümün korunduğu USDTRY’de, bugün de benzer bir işlem aralığı bekliyoruz. Ancak NY seansında, petroldeki toparlanma ile birlikte risk iştahının arttığını görüyoruz. Her ne kadar bu durum Asya kurlarına sirayet etmese de, TRY’yi kısmen pozitif etkileyebilir. Teknik olarak ise henüz yükseliş trendi korunuyor. Bu sabah USD/TL’de ilk işlemler 2.94 seviyesinden geçiyor. Sırasıyla destek seviyeler 2.9360, 2.9250 ve direnç seviyeler 2.9450 ve 2.9500. Makro takvimin zayıf olduğu Avrupa’da EURUSD paritesi 1,10 etrafındaki görünümünü koruyor. Türev fiyatlamasında ise yatırımcıların EUR alım talebinin arttığı gözleniyor. Bu görünümün bugün açıklanacak enflasyon verileri sonrasında kısmen daha belirgin hale gelebileceğini düşünüyoruz. Kurda teknik olarak hâlâ uygun bir alım bölgesinde olmadığımızı düşünüyoruz. Gayrimenkul: Ocak ayında Türkiye’de konut satışları yıllık bazda %1.9 düşüş ile 84,556 ünite seviyesinde gerçekleşti. (Nötr) Doğalgaz: Sakarya’da özel bir firma tarafından yapılan sondaj çalışmaları sonucu Söğütlü, Serdivan ve Ferizli ilçelerinde 400 ve 450 metre derinlikte doğalgaz bulundu (Nötr). Halkbank (HALKB, EP): Halkbank 4Ç15’te beklentilerin hafif üzerinde 648mn TL net kar açıkladı. (nötr) EKONOMİ HABERLERİ Bizim Toptan (BIZIM, EP): Bizim Toptan, 4Ç15'te 5mn TL net kar açıklamıştır; operasyonel iyileşme (+) AvivaSA (AVISA, EP): AvivaSA 4Ç15 UFRS finansallarında 7mn TL zarar etti. (nötr) Anadolu Hayat (ANHYT, EÜ): İş Bankası dün 5.36-5.39TL fiyat aralığından 223,710 adet Anadolu Hayat hissesi satın aldı. Mardin Çimento (MRDIN, EP): Mardin Çimento Yönetim Kurulu hisse başına 0.315TL net temettü için Genel Kurul’a teklif verdi. TCMB toplandı. yok. Ekonomistler Toplantısı: TCMB dün Ankara’da ekonomistlerle Toplantıda, para politikasının ana hatları ile ilgili yeni bir açıklama Enflasyonun, Ocak itibariyle en tepe noktayı gördüğü ifade edildi (%9.6). Aralıksız yükselmeye devam eden enflasyon beklentileri (12 aylık %8, 24 aylık ise %7.3) endişe kaynağı ancak sıkı para politikasının zaten bunun için olduğu belirtildi. Büyüme tarafında, 2015’de büyüme %4 civarında olacak (belki biraz üzerinde). Ancak, 1Ç16’da ekonomik faaliyetlerde bir yavaşlama söz konusu. Finansal koşullar sıkılaştı, içeri sermaye girişleri yavaşladı ve kurdaki oynaklık yüksek iken kredi mevduat farkı da açıldı. Kredi koşulları da sıkılaşıyor. Ayrıca, daralmaya devam etmesi beklenen cari açıkla beraber, döviz talebinin 2016’da ciddi bir şekilde düşmesi bekleniyor. Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. İletişim : arastirma@garanti.com.tr 1 GÜNE BAŞLARKEN 25 Şubat 2016 PİYASALARA BAKIŞ BİST : G20 zirvesi öncesinde hisse piyasalarında dalgalı eğilim devam ediyor. Düne satıcılı eğilimle başlayan Wall Street endekslerinde Çin’den ek parasal genişleme noktasında ilave adımlar gelebileceği beklentileri ve petrol fiyatlarındaki yükseliş sonrasında güçlü tepki alımları görüldü. ABD’de ana endeksler günü pozitif tarafta tamamlarken, Türkiye ETF’i BİST kapanışı sonrasında %1.8 oranında primlendi. Yeni günde Çin’in olumsuz ayrıştığı Asya hisse piyasalarında sınırlı değişimler görülüyor. MSCI Gelişmekte Olan Hisse Piyasaları endeksi %0.04 oranında geriledi. BİST100 endeksinde güne tepki alımlarıyla başlanmasını bekliyoruz. 74,500 ve 75,500 günlük bazda takip edeceğimiz direnç seviyeleri konumunda. Bununla birlikte tepki alımlarına karşın 74,500 direnç bölgesi üzerinde kalıcı olunmadıkça zayıf eğilimin devam edebileceğini öngörmekteyiz. 2015 yılı son çeyrek finansallarına ilişkin olarak Akçansa, Çimsa ve Kordsa’nın bugün bilançolarını açıklanmasının beklendiğini belirtelim. Tahvil Piyasası: Yurtiçi tahvil piyasasında dün faizler TL’nin USD karşısında değer kaybetme eğilimiyle yükseldi. 10 yıllık tahvil faizi yeniden %10.89’u gördü. Toplantıda, para politikasının ana hatları ile ilgili yeni bir açıklama gelmedi. Dün TCMB net fonlama rakamı 104 milyar TL ve ortalama fonlama maliyeti ise %9.07 seviyesinde gerçekleşti. Bugün TCMB’nin 3 milyar TL’lik haftalık repo dönüşü bulunuyor.. Faizlerin dün olduğu gibi bugün de USD/TL paritesine bağlı olarak hareket etmesini bekliyoruz. Petrol fiyatlarının yeniden toparlanması ya da TL’nin değerlenmesi uzun vadeli tahvil faizlerinde bir miktar düşüş yaratabilir. Gösterge tahvilin gün içinde %10.90-%11.20 bileşik faiz aralığında işlem görmesini bekliyoruz. Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi dün 297 baz puandan 305 baz puana yükseldi. 2030 vadeli USD cinsi Türkiye Eurobondu ise bu sabah $164.8 seviyesinde. USD cinsi Eurobondlarda getiri yükselişlerini alım fırsatı olarak görmek için Türkiye’ye dair risklerin azalması ve risk priminin de düşmesi gerektiğini düşünüyoruz. Bu anlamda 5 yıla kadar olan Eurobondlarda alım tarafında iken, uzun vadeli USD cinsi Eurobondlarda izlemede kalmaya devam ediyoruz. EUR cinsi tahvillerde ise ECB’ye bağlı olarak faizlerin düşmeye devam edeceği beklentisiyle olumlu görüşümüzü koruyoruz. Döviz Piyasası: Dün 2,93 – 2,95 aralığındaki yatay görünümün korunduğu USDTRY’de, bugün de benzer bir işlem aralığı bekliyoruz. Ancak NY seansında, petroldeki toparlanma ile birlikte risk iştahının arttığını görüyoruz. Her ne kadar bu durum Asya kurlarına sirayet etmese de, TRY’yi kısmen pozitif etkileyebilir. Teknik olarak ise henüz yükseliş trendi korunuyor. Bu sabah USD/TL’de ilk işlemler 2.94 seviyesinden geçiyor. Sırasıyla destek seviyeler 2.9360, 2.9250 ve direnç seviyeler 2.9450 ve 2.9500. Makro takvimin zayıf olduğu Avrupa’da EURUSD paritesi 1,10 etrafındaki görünümünü koruyor. Türev fiyatlamasında ise yatırımcıların EUR alım talebinin arttığı gözleniyor. Bu görünümün bugün açıklanacak enflasyon verileri sonrasında kısmen daha belirgin hale gelebileceğini düşünüyoruz. Kurda teknik olarak hâlâ uygun bir alım bölgesinde olmadığımızı düşünüyoruz. Uluslararası Piyasalar: Dün petrol fiyatlarının gerilemesiyle risk iştahı azalırken, global hisse senedi piyasalarında kayıplar görüldü. Ayrıca ABD’de PMI ve yeni konut satış verileri de beklentiler kötü gelerek risk iştahının azalmasında etkili oldu. Yine de ABD borsaları dün son işlem saatlerine doğru gerçekleşen yükselişlerle günü artıda kapattı. Güvenli liman talebiyle ABD 10 yıllık tahvil faizleri %1.65’e kadar düştü ancak günü %1.75 seviyesinde tamamladı. ABD S&P endeksi dün %0.44, Dow Jones ise %0.32 yükseldi. DAX endeksi ise dün %2.64 düştü. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 2 GÜNE BAŞLARKEN 25 Şubat 2016 ABD 10 yıllık tahvil faizi bu sabah %1.75, Brent petrol varil fiyatı ise $34.16 seviyesinde. MOVE endeksi 85.09 VIX ise 20.72 seviyesinde: Asya borsaları bu sabah, ham petrol fiyatlarındaki hafif toparlanmanın sona ermesinin ardından küresel ekonomiye dair yeniden ortaya çıkan endişelerle gerilerken, Çin borsaları da düştü. Çin borsalarında kayıplar %5’i aştı. Bugün Avrupa’da Almanya AB TÜFE, İngiltere 4Ç16 büyüme, AB TÜFE; ABD’ de ise haftalık işsizlik başvuruları, dayanıklı mal siparişleri verileri açıklanacak. Değerli Madenler: Dün $1250 bölgesini bir kez daha test eden altında borsa yatırım fonları varlık biriktirmeye devam ediyor. Toplam fon varlıkları 1725 tonun üzerine çıkmış durumda. Diğer taraftan pozisyonlanmanın da bu yönde olduğunu görüyoruz. Borsa endekslerindeki oynak görünüm ve düşük faiz ortamı korundukça altının bu çehreden pozitif etkilenmesini bekliyoruz. Teknik olarak ise $1250 bölgesinin üzerinde kapanış görülmesi durumunda $1300 bölgesi ilk hedef haline gelecek. TEKNİK ANALİZ Tepki alımları görülebilir, 74,500 bölgesi önemli… Düne yükselişle başlamasına karşın 75,700 bölgesindeki direnç bölgeyi aşamayan BİST100 endeksinde kar satışları etkili olurken, kapanış %1.9’luk düşüşle 74,067 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %13 azalarak 4.528 milyonTL oldu. 89 hisse değer kaybetti, 10 hisse değer kazandı. BİST100 endeksinde güne tepki alımlarıyla başlanmasını bekliyoruz. Gün içi görünümde endeksin aşırı satım bölgeye girmesini takiben etkili olabilecek tepki alımlarıyla birlikte 74,500 ve 75,500 direnç bölgeleri izlenebilir. Aynı zamanda kısa vadeli yükselen trend desteği olması nedeniyle olası tepki alımlarına karşın 74,500 seviyesi üzerinde kalıcı olunamaması halinde zayıflığın devamını bekliyor olacağız. Bu paralelde öngördüğümüz destekler ise 73400 ve 72600 seviyeleridir. BİST100 (TL, Günlük) ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 3 GÜNE BAŞLARKEN 25 Şubat 2016 VİOP TEKNİK ANALİZ VİOP Endeks30 Şubat Kontratı Güne yatay seyirle başlayan kontrat gün içinde satıcılı seyretti ve günü %1.4 kayıpla 91.375 seviyesinden kapattı. Seans içi yükselen kanal desteğine gelen kontratta tepki alımları izlenebilir. 91.850-92.500 direnç seviyeleri iken 92.500 aşılmadığı sürece tepki yükselişi sınırlı kalacak ve dalgalı seyir izlenecektir. Kontratta tepki alımlarıyla açılış bekliyoruz, açılış sonrasında 91.500-90.700 destek seviyeleri olarak takip edilebilir. 91.500 altına gelinmesi halinde ise yeniden zayıflık izlenecektir. Bu aşamada dün realize edilen short pozisyonları yeniden almak isteyen yatırımcılar bu seviyeyi izleyebilirler. Yatırımcılara mevcut durumda yeni pozisyon önermiyoruz. Ayrıca kontratta vade sonu sebebiyle pozisyonların taşındığını görüyoruz, bu durum gün içinde oynaklığı artırabilir. Endeks30 – Şubat Kontratı (Günlük) ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 4 GÜNE BAŞLARKEN 25 Şubat 2016 EKONOMİ HABERLERİ TCMB Ekonomistler Toplantısı: TCMB dün Ankara’da ekonomistlerle toplandı. Toplantıda, para politikasının ana hatları ile ilgili yeni bir açıklama yok. Enflasyonun, Ocak itibariyle en tepe noktayı gördüğü ifade edildi (%9.6). Aralıksız yükselmeye devam eden enflasyon beklentileri (12 aylık %8, 24 aylık ise %7.3) endişe kaynağı ancak sıkı para politikasının zaten bunun için olduğu belirtildi. Büyüme tarafında, 2015’de büyüme %4 civarında olacak (belki biraz üzerinde). Ancak, 1Ç16’da ekonomik faaliyetlerde bir yavaşlama söz konusu. Finansal koşullar sıkılaştı, içeri sermaye girişleri yavaşladı ve kurdaki oynaklık yüksek iken kredi mevduat farkı da açıldı. Kredi koşulları da sıkılaşıyor. Ayrıca, daralmaya devam etmesi beklenen cari açıkla beraber, döviz talebinin 2016’da ciddi bir şekilde düşmesi bekleniyor. ŞİRKET HABERLERİ Halkbank (HALKB, EP, Fiyat: 9.50TL, Piyasa Değeri: 11,875mnTL): Halkbank 4Ç15’te beklentilerin hafif üzerinde 648mn TL net kar açıkladı. Halkbank’ın özkaynak karlılığı 2015’te %13 olarak gerçekleşti. (2014: %14.5) Net faiz gelirleri ve komisyon gelirleri beklentimizin altında kaldı. 40mn TL’lik serbest karşılık iptali ve düşük genel karşılık giderleri ise net karı destekledi. Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/HALKB4C15.pdf Bizim Toptan (BIZIM, EP, Fiyat:13.75TL, Piyasa Değeri TL550mn): Bizim Toptan, 4Ç15'te, beklentilere yakın 5mn TL net kar açıklamıştır. Satışlar beklentilere yakın gerçekleşirken, FVAÖK beklentilerin üzerinde gerçekleşmiştir. FVAÖK marjı yıllık bazda 1.5 puan artarak %3.1 seviyesinde gerçekleşmiştir. 4Ç15’te Şirket’in satış gelirleri yıllık bazda %16 artarak 689mn TL olarak gerçekleşmiştir. Ana kategori satışları %16.4 büyürken, tütün satışları %13.8 büyüme kaydetmiştir. Şirket 4Ç15’te 1 adet yeni mağaza açılışı gerçekleştirmiştir, toplam 156 mağaza sayısına ulaşmıştır. Bizim Toptan, 2015 yılında 3 yeni mağaza açılışı gerçekleştirirken, 2 mağazanın da yerini değiştirmiştir. Bizim Toptan 4Ç15 döneminde, 61mn TL brüt kar kaydetti. Ana kategorilerin %11.8 seviyesindeki brüt marjının etkisiyle konsolide brüt kar marjı %8.9 olarak gerçekleşmiştir. Operasyonel giderlerdeki iyileşme ve etkili maaliyet yönetimiyle, Şirket’in FVAÖK marjı 4Ç15’te yıllık bazda 1.5 puan daralarak %3.1 seviyesinde gerçekleşmiştir. Hisse için endekse paralel getiri tavsiyemizi koruyoruz; 12 aylık hedef fiyatımız 13.40TL'dir. AvivaSA (AVISA, EP, Son Fiyat: TL19.70; Piyasa Değeri: TL2,324mn): AvivaSA 4Ç15 UFRS finansallarında 7mn TL zarar etti. Zararın ana nedeni ise daha önce bilançoda aktifleştirilen bilgi teknolojileri yatırımı projesinin durdurulması ve bunun gider olarak kaydedilmesi oldu. Bu bir defaya mahsus 36mn TL’lik gider haricinde ise Şirket’in 4Ç15 UFRS net karı yaklaşık 22mn TL olacaktı. Finansallar için konsensüs beklentisi 23mn TL iken, bizim beklentimiz ise 29mn TL idi. Operasyonel sonuçların beklentilerimizle uyumlu gelmesi nedeniyle sonuçları nötr olarak değerlendiriyoruz. Şirket’in bireysel emeklilik teknik karı çeyreksel bazda %3 gerilese de, AvivaSA fon büyüklüğü açısından sektör lideri konumunu korudu. Hayat sigortası teknik kar marjı ise 4Ç15’te bir önceki çeyreğe göre 1 puan iyileşerek %60 oldu. TL’nin 4Ç15’te görece stabil kalması nedeniyle düşük gerçekleşen finansal gelirler ve artan genel yönetim giderleri ise karı baskıladı. Anadolu Hayat (ANHYT, EÜ, Son Fiyat: TL5.38; Piyasa Değeri: TL2,206mn): İş Bankası dün 5.36-5.39TL fiyattan 223,710 adet Anadolu Hayat hissesi satın aldı. Dün satın alınan hisselerin hacmi Anadolu Hayat’ın günlük işlem hacminin ise %71’ine tekabül etmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 5 GÜNE BAŞLARKEN 25 Şubat 2016 ŞİRKET HABERLERİ Mardin Çimento (MRDIN, EP; Son Fiyat: TL4.09; Piyasa Değeri: TL448mn): Mardin Çimento Yönetim Kurulu 2015 net karından 46mn TL tutarında nakit temettü dağıtılması için Genel Kurul’a teklif verdi. Genel Kurul’un toplanma tarihi 18 Mart 2016’dır. Kar dağıtım tarihi ise 27 Haziran 2016’dır. Teklif edilen tutar hisse başına 0.37TL brüt temettüye denk gelmekte olup (hisse başına net temettü: 0.315 TL), %9 temettü verimine işaret etmektedir. Bizim temettü verimi beklentimiz ise %7.4’tü. Yüksek temettü teklifi nedeniyle haberin piyasa etkisinin kısmi olumlu olacağını düşünüyoruz. SEKTÖR HABERLERİ Gayrimenkul: Konut Satış İstatistiklerine göre, konut satışları Ocak ayında yıllık bazda %1.9 düşüş ile 84,556 ünite seviyesinde gerçekleşti. 2015 yılında toplam satılan konut sayısı yıllık bazda %10.6 artarak 1.3mn adede ulaşmıştı. Ocak 2016’da satılan konutların %18’i İstanbul’da, %11’i Ankara’da ve %6’sı İzmir’de satılmıştır. İpotekli satışlar yıllık bazda %20 düşerken toplam satışların %31’ini oluşturdu. Satışların %47’si ilk defa satılan konutlardan gelmektedir. Aynı dönemde yabancılara 1,462 konut satışı gerçekleşti (satışların %1.7’si). Ocak satış verisini konut sektörü açısından nötr olarak değerlendiriyoruz. Doğalgaz: Sakarya’da özel bir firma tarafından yapılan sondaj çalışmaları sonucu Söğütlü, Serdivan ve Ferizli ilçelerinde 400 ve 450 metre derinlikte doğalgaz bulundu. İstanbul’da faaliyet gösteren bir firma aramalar sonucunda Söğütlü’de 400, Ferizli ve Serdivan’da ise 450 metre derinlikte doğalgaz bulundu. Sakarya Valiliği ise il genelinde yapılan doğalgaz arama çalışmalarında doğalgaz bulunduğunu doğrularken, bölgedeki doğalgaz rezervi hakkında önümüzdeki günlerde bir açıklama yapılacağı belirtildi (Nötr). ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 6 GÜNE BAŞLARKEN 25 Şubat 2016 KURUMSAL İŞLEMLER Serm aye Artırım ı 25.02.2016 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 Şirket BIST Kodu Yonga Mobilya YONGA Tav Havalimanlari TAVHL Is Y.O. ISYAT Is Yatirim ISMEN F-M Izmit Piston FMIZP Otokar OTKAR Creditw est Faktoring CRDFA Hedef Girisim Srmy. Y.O. HDFGS Turk Telekom TTKOM Alarko G.M.Y.O. ALGYO Lider Faktoring LIDFA Emek Elektrik EMKEL Bursa Cimento BUCIM Mardin Cimento MRDIN Cemtas CEMTS Ege Gubre EGGUB Dogan Burda Rizzoli DOBUR Izocam IZOCM Is Finansal Kiralama ISFIN Good-Year GOODY Verusa Holding VERUS Verusaturk Girisim Srmy. Y.O. VERTU Aksu Enerji AKSUE Avod Gida AVOD Etiler Gida ETILR Tarih 21.03.2016 23.03.2016 24.03.2016 28.03.2016 28.03.2016 04.04.2016 05.04.2016 08.04.2016 30.05.2016 31.05.2016 15.06.2016 21.06.2016 27.06.2016 27.06.2016 30.09.2016 Hisse Başına Brüt (TL) 4.71 0.96 0.13 0.10 1.22 3.00 0.29 0.02 0.24 0.63 0.40 0.01 0.14 0.37 0.04 0.16 0.21 0.53 0.04 5.53 0.34 0.30 Brüt Tem ettü Verim i 2% 6% 13% 10% 8% 3% 17% 1% 4% 3% 24% 1% 3% 9% 2% 1% 11% 2% 5% 8% 1% 10% Bedelli (%) 55 38 Bedelsiz Mevcut Serm aye (m n Kapanış (%) TL) (TL) 0.2 244.90 363.3 16.86 160.6 0.94 355.0 1.05 14.3 15.42 24.0 92.00 80.0 1.69 20.0 1.73 3500.0 5.71 10.7 24.72 30.0 1.69 24.3 1.21 105.8 4.08 109.5 4.09 101.0 1.67 10.0 17.35 19.6 1.96 24.5 28.00 530.3 0.81 11.9 71.65 20.0 54.05 52.0 3.09 100 8.4 9.60 29.0 1.09 11.6 5.90 Referans Fiyat (TL) AÇIKLANAN KARLAR Çeyreksel Net Kar (m n TL) Şirket Küm ülatif Değişim Ödenm iş Serm aye 4Ç14 3Ç15 4Ç15 12A14 12A15 12A15/12A14 4Ç15/4Ç14 4Ç15/3Ç15 AKFGY.IS Akfen G.M.Y.O. 184 -24 -72 33 -2 -47 a.d. a.d. a.d. ALGYO.IS Alarko G.M.Y.O. 11 56 43 54 78 132 69% -4% 26% BIZIM.IS Bızım Toptan Satıs Magazaları 40 -4 5 5 11 14 32% a.d. 9% DESA.IS Desa 49 4 -5 4 5 -4 a.d. 21% a.d. EGPRO.IS Ege Profıl 80 8 7 15 22 29 30% 94% 104% GLRYH.IS Guler Yatırım Holdıng 9 2 0 2 4 4 -11% -18% a.d. GOODY.IS Good-Year 12 -6 29 2 47 72 53% a.d. -94% GOZDE.IS Gozde Gırısım Srmy. Y.O. HALKB.IS Halk Bankası KRSTL.IS Krıstal Kola 48 0 1 0 PIMAS.IS Pımas 36 -15 -3 -2 385 99 -49 211 60 80 34% 114% a.d. 1,250 442 438 648 2,206 2,315 5% 47% 48% 0 2 468% a.d. -58% -17 -6 a.d. a.d. a.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 7 GÜNE BAŞLARKEN 25 Şubat 2016 TAVSİYE LİSTESİ 24.02.2016 Hisse Temel Kapanış Özkaynak Get. Piyasa Değeri (TL) Hedef Fiyat* Artış Tavsiye Potansiyeli (mn ABD$) Ort. Hacim** 2015T EÜ EP EÜ EP EP EÜ 7.32 7.29 9.73 4.39 3.98 3.61 1.57 8.20 11.80 5.45 4.30 3.80 1.75 12% 21% 24% 8% 5% 11% 9,964 10,419 4,139 6,723 3,386 5,340 935 68.3 292.0 93.0 66.2 54.8 22.1 2.5 7.1 9.8 5.2 6.4 5.2 8.4 7.1 6.2 8.2 4.4 5.6 4.9 7.1 6.5 0.75 1.05 0.66 0.62 0.61 0.72 1.04 0.67 0.95 0.58 0.56 0.55 0.65 0.92 12.0% 12.1% 13.6% 10.8% 11.1% 8.1% 16.5% EÜ EP 5.38 19.70 6.70 19.00 25% -4% 751 791 0.2 0.3 15.0 20.0 14.7 18.3 3.22 5.85 2.90 4.97 22.2% 20.8% 31.8% 29.3% F/K F/DD 2016T 2015T 2016T 2015T 2016T FİNANSAL Bankalar Akbank Garanti Bankası Halk Bankası İş Bankası Vakıfbank YKB TSKB Sigorta ve Emeklilik Anadolu Hayat Avivasa Banks AKBNK GARAN HALKB ISCTR VAKBN YKBNK TSKB Banks ANHYT AVISA Hisse Holdingler Akfen Holding Koç Holding Sabancı Holding Şişe Cam AKFEN KCHOL SAHOL SISE Hisse GYO Emlak GYO Halk GYO İş GYO Özak GYO Sinpaş GYO Torunlar GYO EKGYO HLGYO ISGYO OZKGY SNGYO TRGYO Hisse SANAYİ Adana Çimento Anadolu Efes Akçansa Ak Enerji Aksa Enerji Anadolu Cam Arçelik Aselsan Aygaz Bagfaş Banvit BİM Bizim Toptan Brisa Bolu Çimento Coca-Cola İçecek Çelebi Çimsa Datagate Bilgisayar Doğuş Otomotiv DO&CO Enka İnşaat Ereğli Demir Çelik Ford Otosan Gübretaş Indeks Kardemir (D) Kordsa Global Mardin Çimento Migros Otokar Petkim Pegasus Soda Sanayii Tat Konserve TAV Havalimanları Tekfen Holding Turkcell Türk Hava Yolları Tümosan Tofaş Trakya Cam Türk Telekom Türk Traktör Tüpraş Ülker Ünye Çimento Yatas ADANA AEFES AKCNS AKENR AKSEN ANACM ARCLK ASELS AYGAZ BAGFS BANVT BIMAS BIZIM BRISA BOLUC CCOLA CLEBI CIMSA DGATE DOAS DOCO ENKAI EREGL FROTO GUBRF INDES KRDMD KORDS MRDIN MGROS OTKAR PETKM PGSUS SODA TATGD TAVHL TKFEN TCELL THYAO TMSN TOASO TRKCM TTKOM TTRAK TUPRS ULKER UNYEC YATAS BİST-100 XU100 Temel Kapanış Tavsiye (TL) EP EP EÜ EÜ 13.10 12.20 8.56 3.33 Temel Kapanış Tavsiye (TL) EÜ EÜ EÜ EÜ EP EÜ 2.48 0.99 1.74 2.07 0.59 3.30 Temel Kapanış Hedef Fiyat* 11.55 14.30 10.80 3.50 Hedef Fiyat* Artış Piyasa Değeri Ort. Hacim** Potansiyeli (mn ABD$) -12% 17% 26% 5% 1,101 10,528 5,944 2,153 1.6 19.3 27.7 5.3 Artış Piyasa Değeri Ort. Hacim** Potansiyeli (mn ABD$) F/K 2015T 2016T 8.7 6.7 9.1 10.0 6.1 8.9 Düz. NAD (mnTL) Düz. NAD prim / iskonto 2,810 32,601 27,150 5,643 15% -5% -36% 12% F/K FD/FVAÖK 2015T 2016T 2015T 2016T 3.30 1.40 2.05 3.50 0.70 4.00 33% 41% 18% 69% 19% 21% 3,207 250 442 176 120 561 33.9 0.8 1.7 0.3 0.4 0.5 9.7 12.8 2.3 2.6 5.1 6.0 13.0 3.0 4.5 3.8 11.0 11.7 15.2 12.0 10.2 Potansiyeli (mn ABD$) Ort. Hacim** 2015T EP EP EÜ EP EÜ EÜ EÜ EP EÜ EÜ EÜ EP EP EP EÜ EÜ EÜ EÜ EÜ EP EÜ EP EP EP EP EÜ EP EÜ EP EÜ EP EÜ EP EÜ EÜ EP EÜ EP EÜ EP EÜ EÜ Not Yok EÜ EÜ EÜ EP EP 5.76 17.16 13.21 0.86 2.46 1.71 18.60 17.56 10.66 12.83 2.25 54.80 13.75 7.28 5.51 31.36 33.80 14.36 17.19 10.55 312.60 4.56 3.33 34.26 5.06 6.65 1.05 4.83 4.09 15.01 92.00 3.49 17.01 4.83 4.75 16.86 4.03 10.72 6.94 9.88 19.44 1.74 5.71 77.25 74.25 18.10 3.35 2.63 7.50 21.50 16.80 1.00 3.40 2.15 17.30 16.50 12.50 15.90 3.30 55.20 14.80 8.25 6.65 45.00 47.40 18.05 26.30 12.80 376.00 5.04 3.75 35.10 7.15 10.20 1.35 5.20 4.10 21.00 74.00 4.03 19.80 5.75 6.01 21.00 4.75 11.85 10.50 6.30 22.41 2.40 85.50 86.20 22.50 4.40 3.28 30% 25% 27% 16% 38% 26% -7% -6% 17% 24% 47% 1% 8% 13% 21% 43% 40% 26% 53% 21% 20% 11% 13% 2% 41% 53% 29% 8% 0% 40% -20% 15% 16% 19% 26% 25% 18% 11% 51% -36% 15% 38% 11% 16% 24% 31% 25% 173 3,458 861 213 513 258 4,277 2,988 1,088 196 77 5,662 187 756 269 2,715 280 660 58 790 1,037 6,207 3,966 4,091 575 127 279 320 152 909 751 1,781 592 1,085 220 2,084 507 8,026 3,259 387 3,308 530 6,801 1,403 6,327 2,107 141 38 0.1 1.6 0.7 1.4 2.2 1.5 9.7 3.7 1.3 2.2 0.5 15.4 1.4 1.0 0.4 5.8 0.6 0.8 0.3 8.5 1.0 4.2 18.5 3.8 11.1 0.4 11.6 2.6 0.2 3.7 6.1 12.1 11.0 1.2 1.8 8.6 5.2 19.0 133.0 25.4 7.4 3.7 6.6 1.5 34.7 5.9 0.1 1.2 12.2 6.5 9.0 5.6 14.1 51.2 7.7 2.5 28.6 42.6 12.3 7.4 63.8 10.1 7.9 7.8 7.0 35.7 11.9 8.9 14.3 15.3 8.2 9.8 10.2 27.8 8.4 8.8 7.1 9.6 9.7 6.4 11.4 3.9 35.6 11.7 11.2 16.1 7.3 27.9 8.6 11.0 11.2 6.5 36.2 9.0 9.1 16.3 18.1 8.4 10.0 20.5 24.1 27.5 9.8 7.3 28.8 10.0 8.9 6.9 7.3 27.2 13.1 11.1 18.5 7.8 7.2 24.0 9.8 10.7 18.4 34.5 11.0 18.9 7.2 9.2 8.3 6.6 10.7 3.8 25.5 12.5 8.9 14.2 7.1 26.0 7.9 10.2 74,067 86,469 17% 160,172 1,256 10.2 9.1 F/K F/DD Trailing 6.3 11.6 8.4 10.9 56.8 6.1 FD/FVAÖK Piyasa Değeri (TL) Hedef Fiyat* Artış Tavsiye 12.6% 12.2% 14.1% 11.5% 11.1% 10.6% 15.7% 1.1 0.9 0.5 0.6 0.3 0.5 FD/Satış 2016T 2015T 2016T 2015T 2016T 6.5 6.1 8.3 6.3 12.7 9.9 5.5 10.9 16.7 4.8 14.9 6.2 19.0 7.7 7.5 6.4 10.5 6.6 5.9 14.8 7.5 12.2 5.0 5.3 7.6 6.2 7.7 10.8 6.3 10.0 7.9 13.5 6.9 3.1 6.4 10.5 5.0 6.5 6.0 4.3 16.2 3.8 7.1 9.8 6.0 16.9 5.6 5.8 5.9 6.0 7.4 6.3 14.3 8.8 4.8 9.8 13.0 7.0 8.2 4.6 15.6 6.3 5.8 5.9 8.2 6.2 6.1 13.1 8.7 9.9 5.2 5.9 7.6 3.7 7.0 7.5 6.3 9.2 6.7 16.2 7.1 3.0 5.4 8.3 4.4 5.1 5.5 3.4 13.5 3.5 5.8 8.9 6.4 14.6 5.3 4.7 1.2 2.1 1.4 1.8 1.8 2.0 1.0 1.1 3.4 0.5 2.1 0.4 0.9 0.2 1.9 2.2 1.6 1.4 1.8 0.4 0.4 1.2 0.8 1.0 0.8 0.7 0.2 1.2 0.9 2.9 0.5 1.9 1.1 0.6 1.5 0.8 2.9 0.4 1.9 1.0 2.5 1.2 0.9 1.5 6.9 2.2 1.7 0.6 1.0 1.9 1.3 1.7 2.4 1.5 0.9 1.0 2.8 0.5 1.1 0.3 0.8 0.2 1.7 1.9 1.3 1.3 1.7 0.3 0.4 1.0 0.8 1.0 0.7 0.6 0.2 1.1 0.7 2.7 0.4 2.2 1.0 0.4 1.3 0.7 2.2 0.4 1.8 0.8 2.0 1.0 0.8 1.4 0.8 1.9 1.6 0.5 12 AYLIK, **: 6 AYLIK, (MN ABD$), EÜ: ENDEKS ÜZERİ, EP: ENDEKSE PARALEL, EA: ENDEKS ALTI, GG: GÖZDEN GEÇİRİLİYOR ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 8 GÜNE BAŞLARKEN 25 Şubat 2016 VERİ AKIŞI 25 Şubat Perşembe 11:30 – İngiltere GSYH (Çeyreksel) (4Ç15) – Önceki Veri: %0.5 / Beklenti: %0.5 11:30 – İngiltere GSYH (Yıllık) (4Ç15) – Önceki Veri: %1.9 / Beklenti: %1.9 11:30 – İngiltere İhracat(Çeyreksel) (4Ç15) – Önceki Veri: -%0.3 / Beklenti: %0.7 11:30 – İngiltere İthalat (Çeyreksel) (4Ç15) – Önceki Veri: %2.7 / Beklenti: %1.8 12:00 – AB TÜFE (Aylık) (Ocak) – Önceki Veri: %0.0 / Beklenti: -%1.4 12:00 – AB TÜFE (Yıllık) (Ocak) – Önceki Veri: %0.4 / Beklenti: %0.4 12:00 – AB Çekirdek TÜFE (Yıllık) (Ocak) – Önceki Veri: %1.0 / Beklenti: %1.0 15:15 – ABD FED Üyesi Lockhart Konuşacak 15:30 – ABD Haftalık İşsizlik Başvuruları (20 Şubat) – Önceki Veri: 262bin kişi / Beklenti: m.d. 15:30 – ABD Dayanıklı Mal Siparişleri (Ocak) – Önceki Veri: -5.0% / Beklenti: %2.5 19:00 – ABD FED Üyesi Williams (Oy Hakkı Yok) Konuşacak 26 Şubat Cuma Fitch Türkiye Derecelendirme Notu Gözden Geçirme THYAO 4Ç15 Kar Açıklaması – GY Beklenti: 24 milyon $; Konsensus: 7 milyon $ 01:30 – Japonya TÜFE Yıllık (Jan) – Önceki Veri: % 0.2 / Beklenti: %0.0 01:30 – Japonya Çekirdek TÜFE Yıllık (Jan) – Önceki Veri: % 0.8 / Beklenti: %0.7 09:45 – Fransa ÜFE Aylık (Ocak) – Önceki Veri: -%1.2 / Beklenti: m.d. 09:45 – Fransa ÜFE Yıllık (Ocak) – Önceki Veri: -%2.8 / Beklenti: m.d. 09:45 – Fransa TÜFE Aylık (Ocak) – Önceki Veri: -%1.00 / Beklenti: m.d. 09:45 – Fransa TÜFE Yıllık (Ocak) – Önceki Veri: %0.2 / Beklenti: m.d. 09:45 – Fransa GSYH (Çeyreksel) (4Ç15) – Önceki Veri: %0.2 / Beklenti: m.d. 09:45 – Fransa GSYH (Yıllık) (4Ç15) – Önceki Veri: %1.3 / Beklenti: m.d. 12:00 – AB Ekonomik Güven Endeksi (Şubat) – Önceki Veri: 105.0 / Beklenti: 104.7 12:00 – AB İş Ortamı Endeksi (Şubat) – Önceki Veri: 0.29 / Beklenti: 0.29 12:00 – AB Sanayi Güven Endeksi (Şubat) – Önceki Veri: -3.2 / Beklenti: -3.5 12:00 – AB Tüketici Güven Endeksi (Şubat) – Önceki Veri: m.d. / Beklenti: m.d. 15:30 – ABD GSYH (Yıllıklandırılmış) (4Ç15) – Önceki Veri: %0.7 / Beklenti: %0.5 15:30 – ABD Kişisel Tüketim (4Ç15) – Önceki Veri: % 2.2/ Beklenti: %2.2 15:30 – ABD GSYH Fiyat Endeksi (4Ç15) – Önceki Veri: %0.8 / Beklenti: %0.8 15:30 – ABD Çekirdek Kişisel Tüketim Harcamaları (Çeyreksel) (4Ç15) – Önceki Veri: %1.2 / Beklenti: m.d. 17:00 – ABD Kişisel Harcamalar (Ocak) – Önceki Veri: %0.0 / Beklenti: %0.3 17:00 – ABD Kişisel Gelirler (Ocak) – Önceki Veri: %0.3 / Beklenti: %0.4 17:00 – ABD Michigan Üniversitesi Duyarlılık Endeksi – Önceki Veri: 90.7 / Beklenti: 91.0 17:00 – ABD Michigan Üniversitesi Mevcut Durum Endeksi – Önceki Veri: 105.8 / Beklenti: m.d. 17:00 – ABD Michigan Üniversitesi Beklenti Endeksi – Önceki Veri: 81.0 / Beklenti: m.d. 17:00 – ABD Çekirdek Kişisel Tüketim Harcamaları (Aylık) (Ocak) – Önceki Veri: %0.0 / Beklenti: %0.1 17:00 – ABD Çekirdek Kişisel Tüketim Harcamaları (Yıllık) (Ocak) – Önceki Veri: %1.4 / Beklenti: %1.5 20:00 – ABD Baker Hughes Petrol Kuyu Sayısı – Önceki Veri: m.d. / Beklenti: m.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 9 GÜNE BAŞLARKEN 25 Şubat 2016 UYARI NOTU Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır. Garanti Yatırım Etiler Mahallesi Tepecik Yolu Demirkent Sokak No.1 34337 Beşiktaş, İstanbul Telefon: 212 384 11 21 Faks: 212 352 42 40 E-mail: arastirma@garanti.com.tr Tavsiye Tanımları EÜ Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir. EP Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir. EA Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 10